虽然股市一直跌跌不休,但是债市却如火如荼,其中最火爆的就是国债。年初买30年期国债的朋友,现在应该都赚了10多个点收益了吧。国债是最活跃、规模最大的利率债品种。

之前我们聊了可转债,今天,我们来聊聊债券三兄弟之利率债。

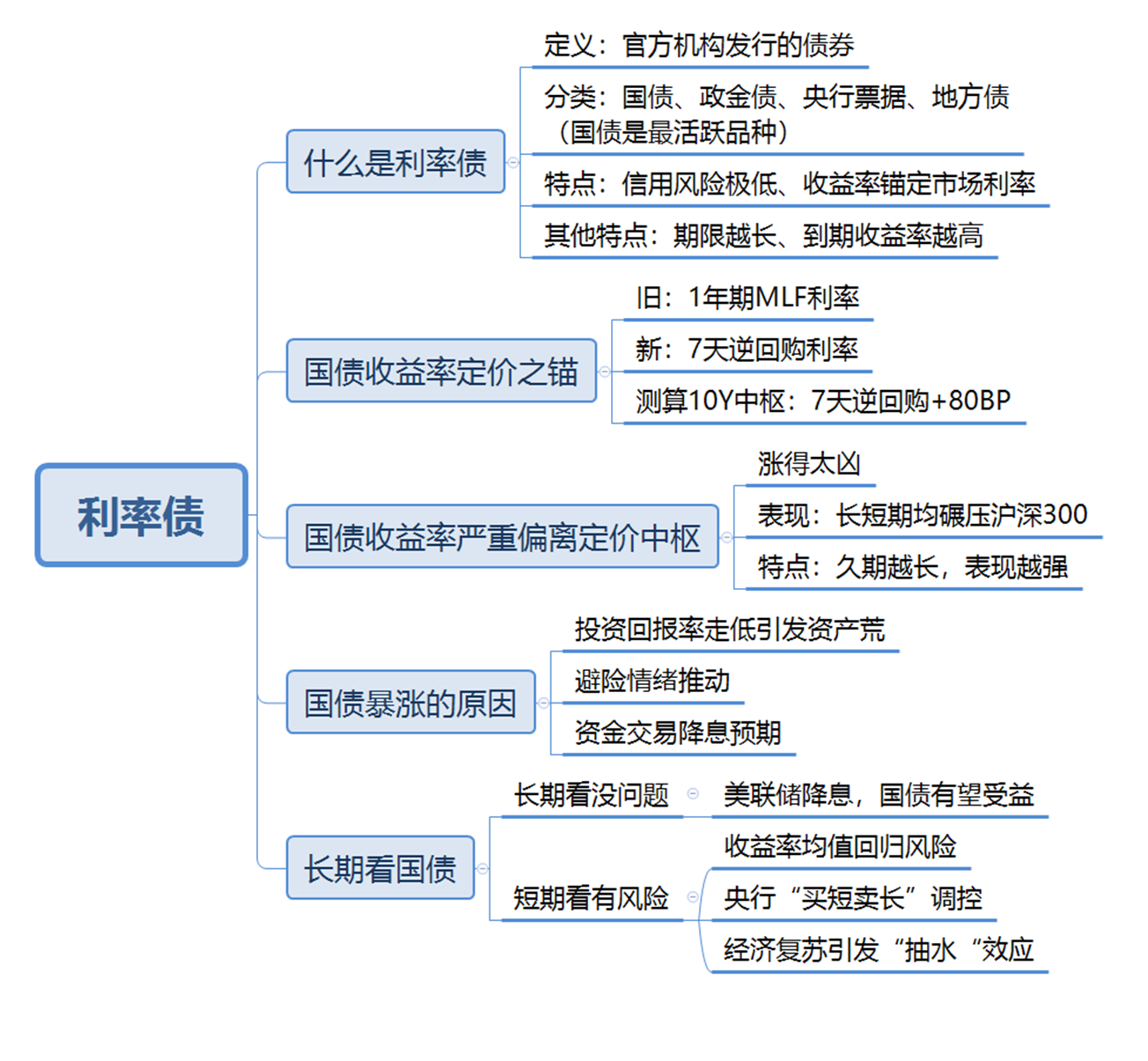

【什么是利率债】

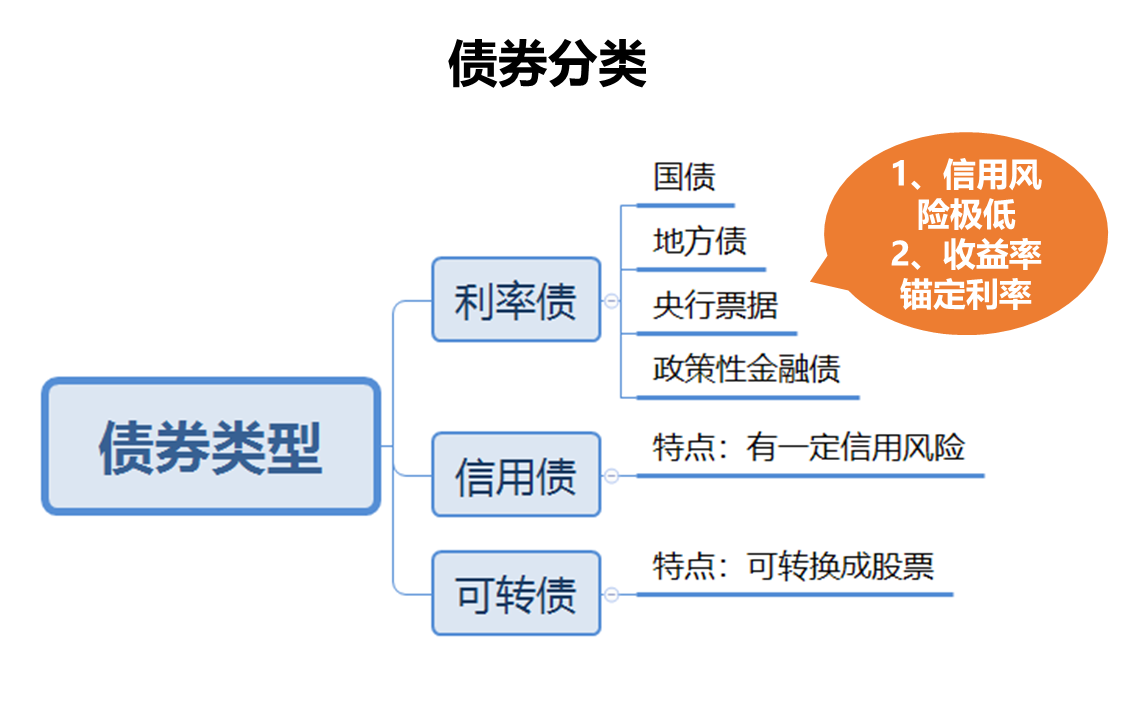

目前,债券市场上主要有三类债券:可转债、利率债、信用债。

1、 可转债:由上市公司发行的债券,可以约定价格转换成股票,兼具股性和债性。最大的特点是可以转股。详情请点击《可转债,跌得比股票还多!可以抄底了吗?》

2、 信用债:由企业(股份和有限责任公司、城投平台、商业银行)发行的债券,约定到期本息偿付。最大的特点是有信用风险。

3、利率债:由官方机构(财政部、央行、国开行、农发行、进出口行、地方政府)发行的债券,约定到期本息偿付。日常我们见到的“国债”、“国开”、“农发”、“进出口”、“政金”等字眼的债,均是利率债。最大的特点是信用风险极低、收益率锚定市场利率。

在收益率上,利率债锚定宏观货币政策基准利率,其中10年期国债收益率通常被视为无风险收益率。

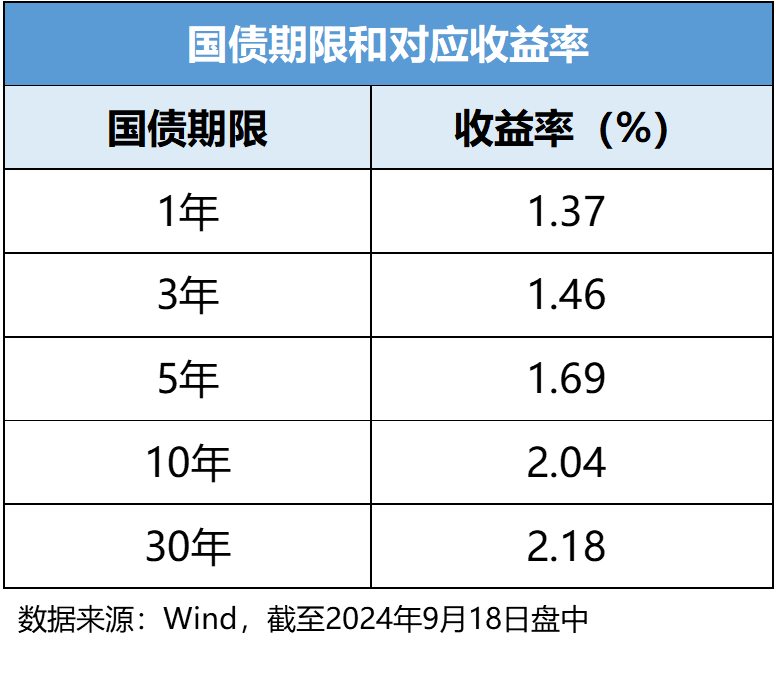

从期限上来看,利率债期限短期到长期不等,1-10年居多,但是国开债还有20年期限,国债还有20年、30年、50年的期限。一般来说,同一信用主体发行的债券,期限越长,利率越高。反之,期限越短,利率越低。同时,期限越长,对利率越敏感。

利率债中最活跃的品种是国债,其他如政金债(国开行、进出口行、农发行发行的债)、地方债,均为“影子国债”,因此我们接下来重点讲讲国债。看懂了国债,也就基本上读懂了利率债。

【国债收益率定价之锚】

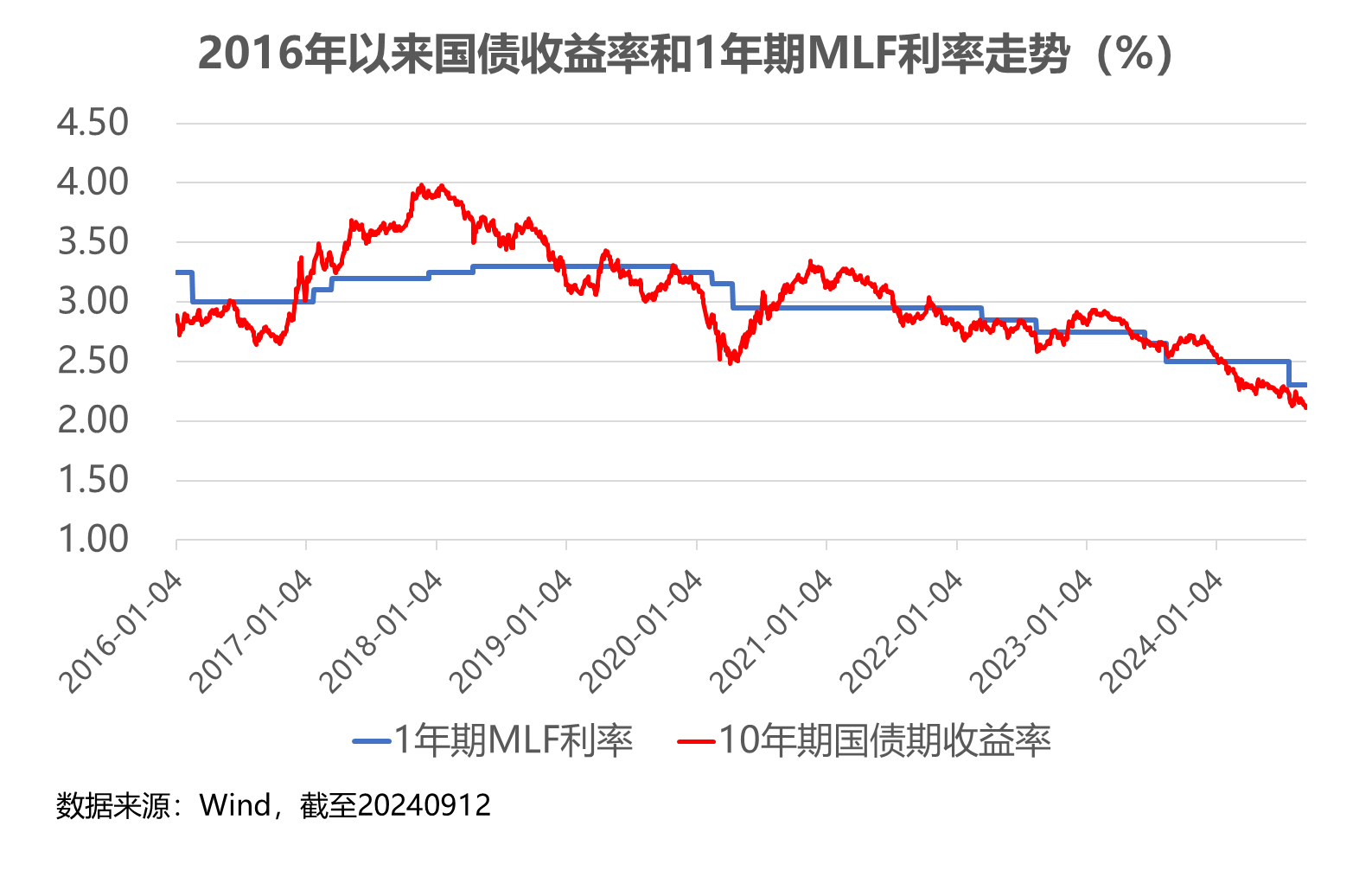

历史上,10年期国债收益率基本围绕着1年期MLF利率上下波动,大多数时间二者利差基本在正负20基点之内。因此,1年期MLF利率被很多机构认为是债市中最为活跃的10年期国债的定价之锚。

插入小知识:中期借贷便利(Medium-term Lending Facility,MLF),俗称“麻辣粉”,可以简单理解为央行向商业银行、政策银行发放贷款,银行提供一定的债券(包括国债、央行票据、政策性金融债、地方债、高等级的信用债和小微、绿色和“三农”金融债等)作为担保品。MLF期限一般为1年,最新利率为2.30%。

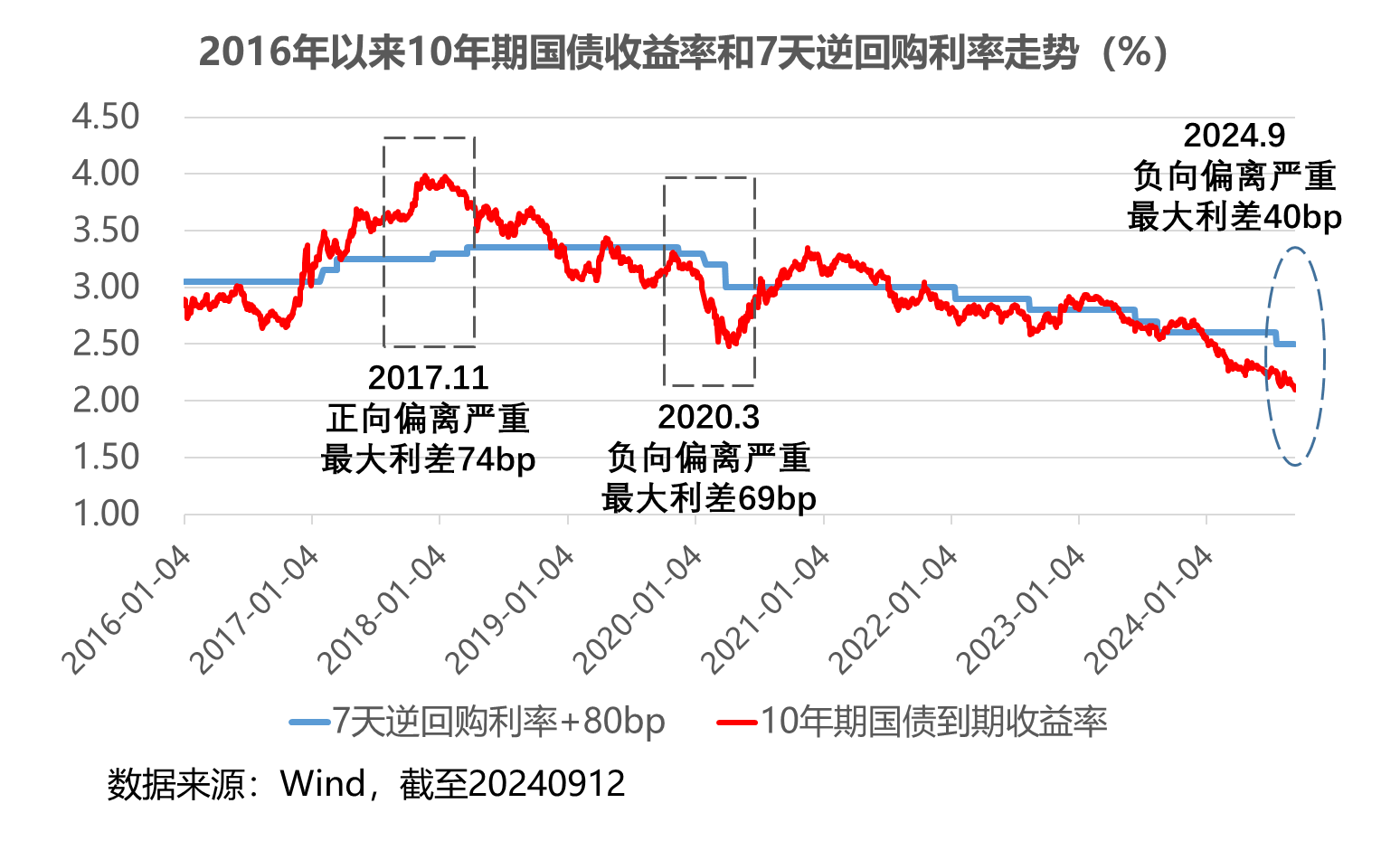

2016年至今, 10年期国债收益率相对于1年期MLF利率的平均单日息差为4.32BP,不到5bp。经过测算,二者相关度为0.79。

随着时代的发展,国债的定价锚变了。

根据央行行长之前公开说法,“未来可考虑明确以某个短期操作利率为主要政策利率,目前看7天期逆回购操作利率已基本承担了这个功能。其他期限货币政策工具的利率可淡化政策利率的色彩。”

很明显,7天逆回购利率正在逐步取代之前1年期MLF政策利率的位置,成为了新的“国债定价之锚”,所以,大家如果现在投资国债,可以多看看7天逆回购利率这个风向标。

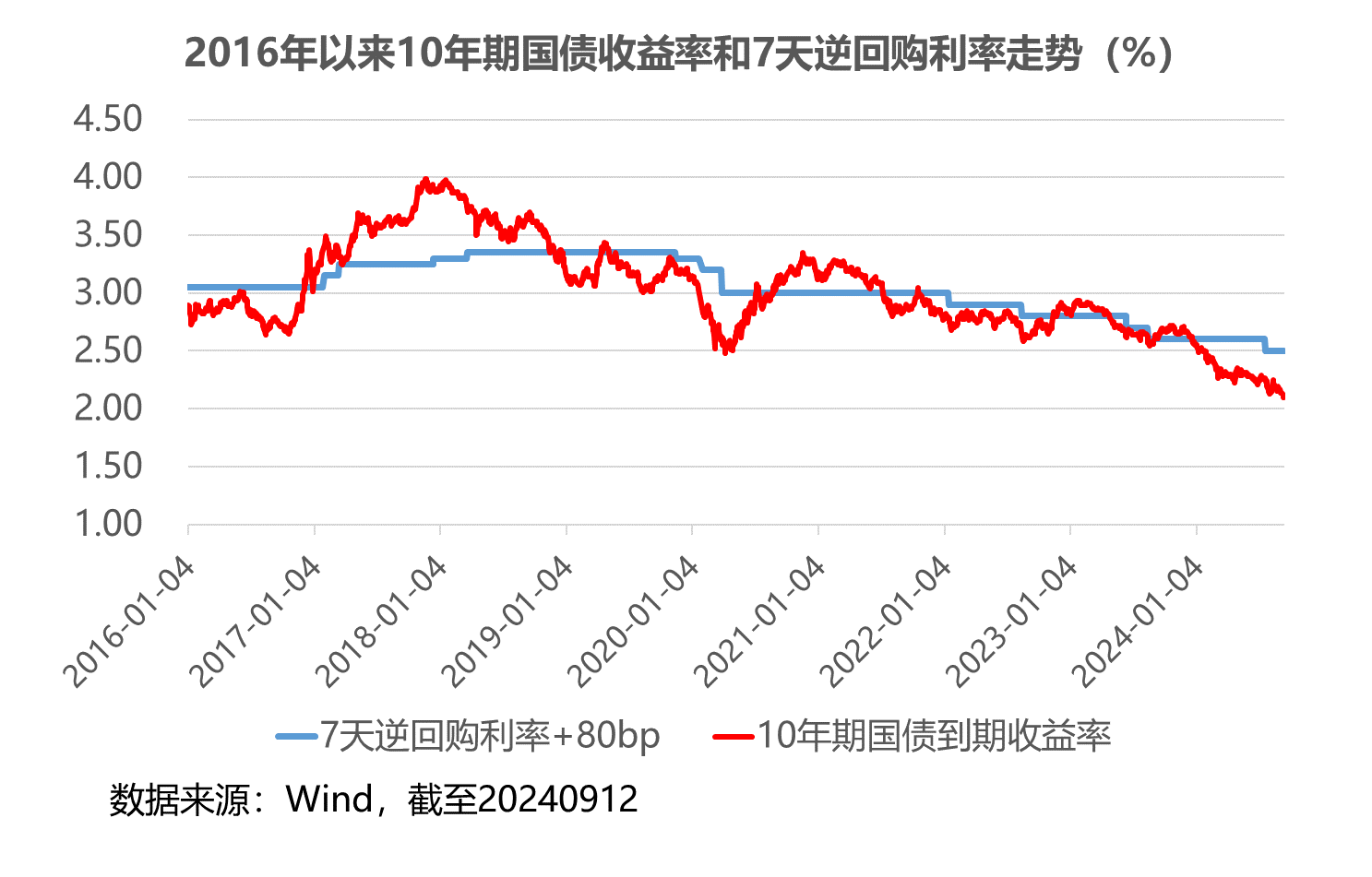

事实上,在过去很长一段时间里,7天逆回购利率就和国债收益率强相关,只是被1年期MLF的C位光芒掩盖了。2016年以来,10年期国债与7天逆回购利率的平均利差是79BP,1年期国债与7天逆回购利率的平均利差是18BP。

我们将10年期国债收益率和“7天逆回购利率+80bp”对比,经过测算,二者相关度为0.81,超过了之前1年期MLF利率和10年期国债的相关度(0.79)。

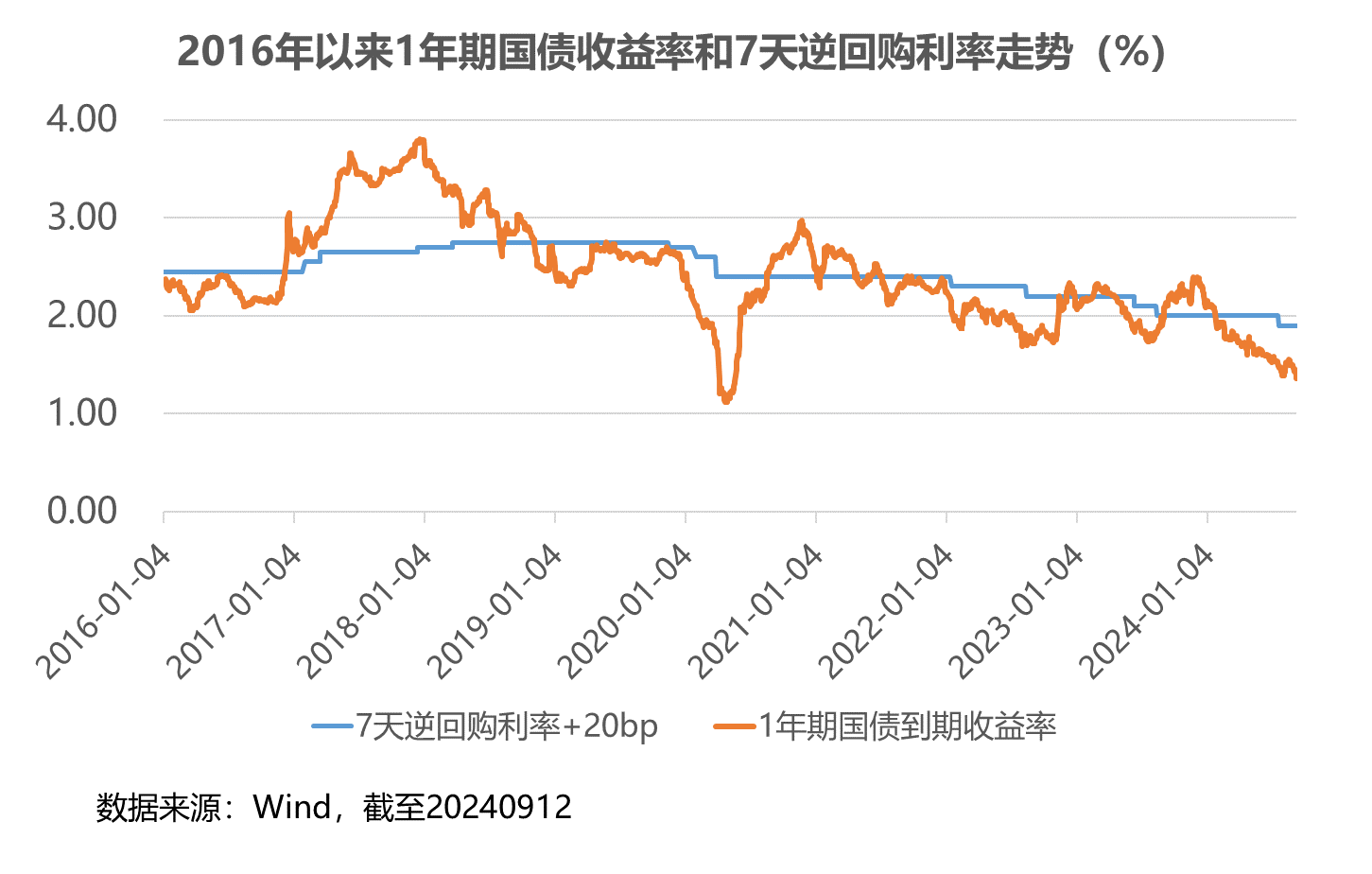

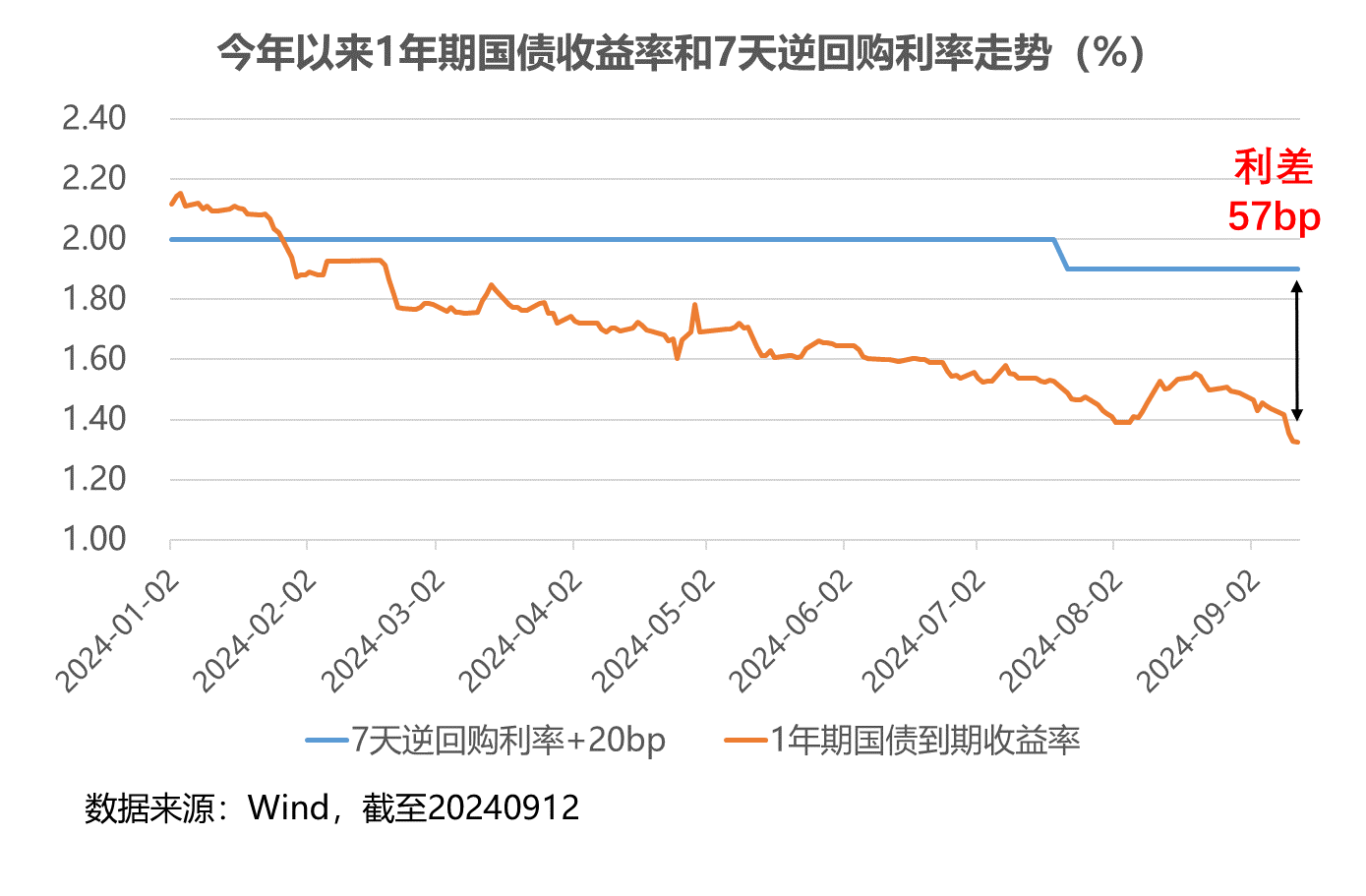

将1年期国债收益率和“7天逆回购利率+20bp”对比,经过测算,二者相关度为0.70。

因此,未来可以将“7天逆回购利率+80BP”视为10年期国债收益率定价的长期中枢,将“7天逆回购利率+20BP”作为1年期国债收益率定价的长期中枢,两者之间的利差为60BP,可视为从1年期到10年期的期限溢价均值。

【国债收益率严重偏离定价中枢】

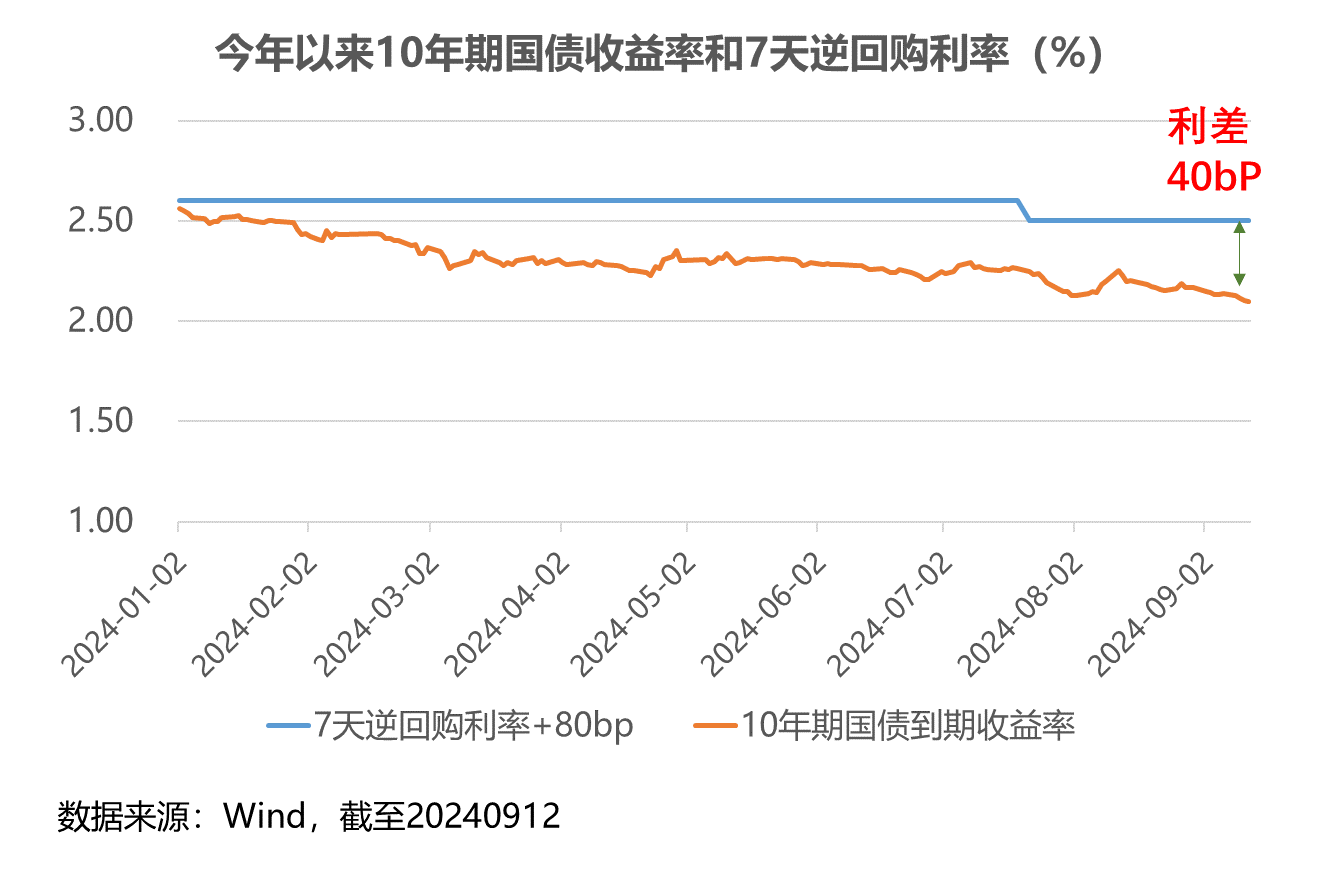

今年以来,国债收益率持续下行。

9月12日,7天逆回购利率为1.7%,10年期国债收益率定价中枢应该为1.7%+80bp=2.5%,1年期国债收益率定价中枢为1.7%+20bp=1.9%。

但是,市场上的10年期国债收益率为2.10%,1年期国债收益率为1.33%,分别偏离了40bp和57bp,已经明显脱离了定价中枢,极度偏低!

这是10年期国债:

这是1年期国债:

之前我们讲过,国债到期收益率和当前价格呈现反向相关。如果国债收益率大幅走低,意味着价格大幅上涨。现在我们看到国债收益率下行严重,是因为需求端买得太狠了!

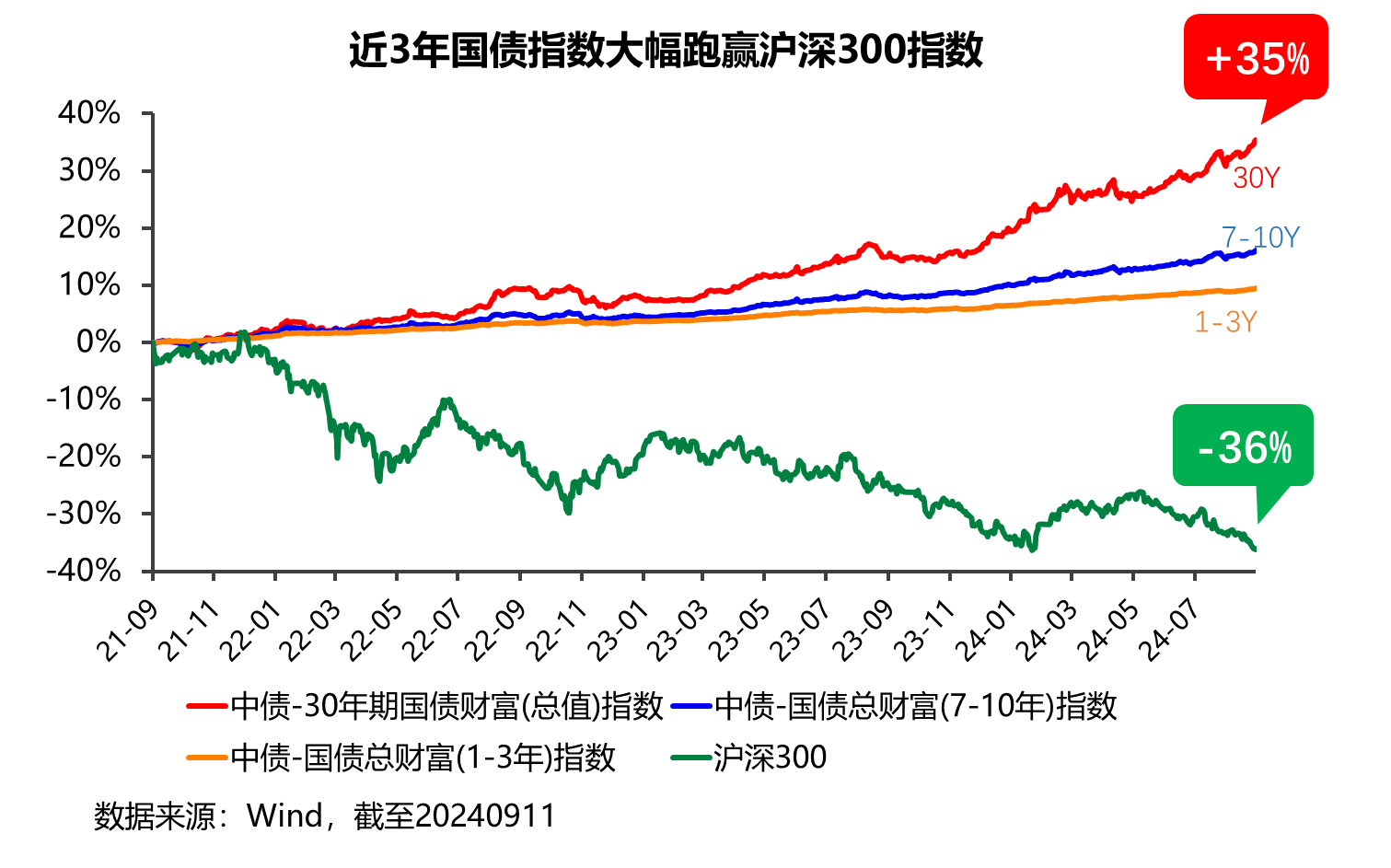

近3年,各类期限国债指数均大幅跑赢沪深300指数,其中30年国债近3年上涨35%,表现最好,同期沪深300指数下跌36%!30年国债跑赢沪深300指数70个百分点!这几年买国债的人都是拿盆接钱的人。

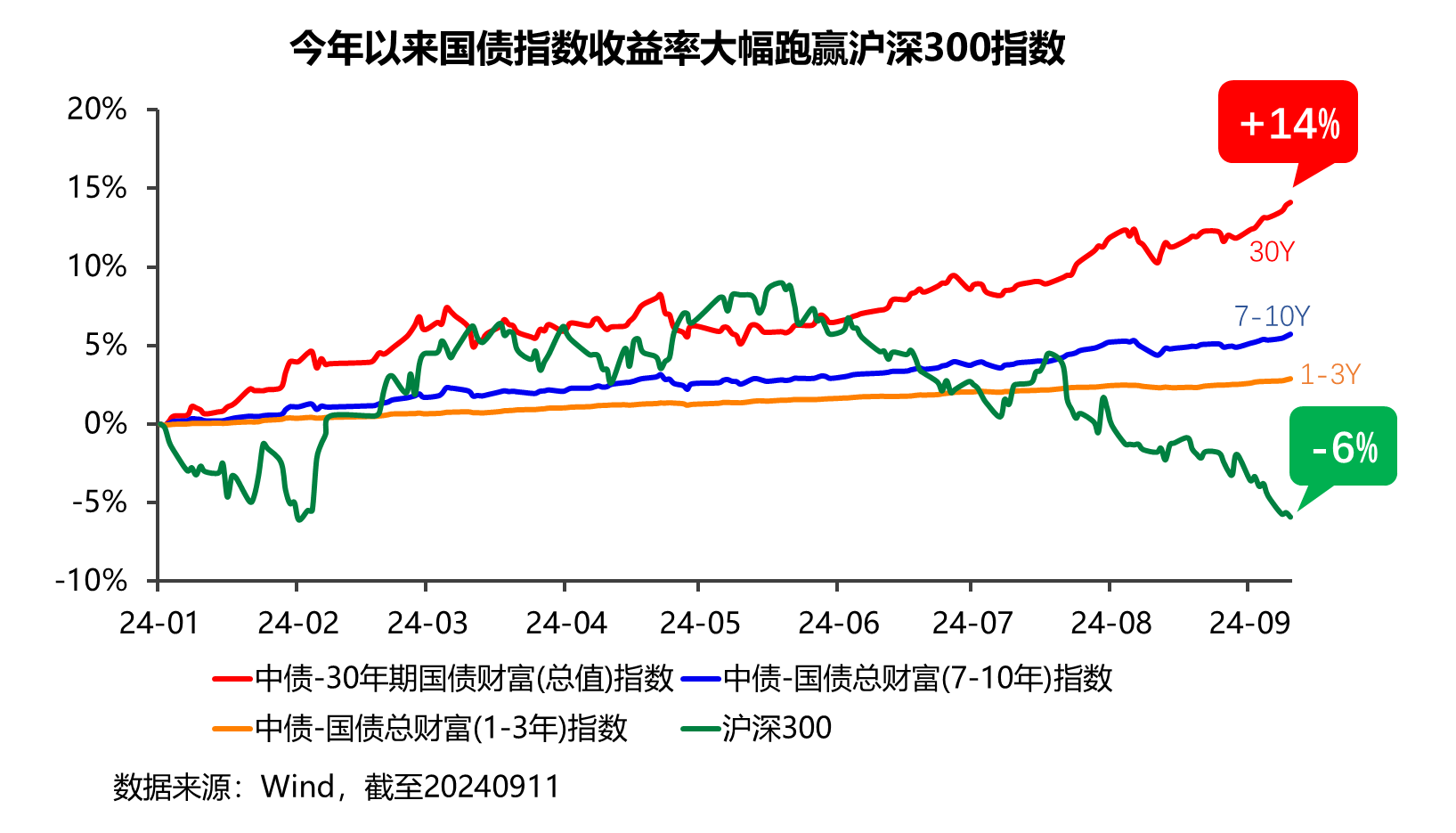

再来看今年,也是碾压式的胜利:今年以来,30年国债指数涨幅14%,相对沪深300指数超额收益率达到20%!

股票市场冷冷清清,国债市场涨涨涨,而且久期越长涨得越凶,这是什么原因呢?

【国债暴涨的原因】

1、投资回报率走低引发资产荒

最重要的推动力还是需求侧的暴力扫货。现在国债到期收益率这么低,还被人抢爆,是大家不想投资收益更高的品种吗?NO,不是不想,是不能!

一个常识是,如果经济高速增值,它的各类资产回报率都会不错。残酷的事实是,伴随经济的结构性调整,目前国内大部分资产类别(房子、商业地产、股票、实体)的回报率很多已经水下了,还随时可能暴雷,国债是唯一绝对安全不亏本、还有小赚的不错品种,不投它投谁?

而且,很多人对于未来是悲观的,认为投资回报率还会降,国债是早买早享受。买!

另外,为什么久期越长的国债涨得越凶呢?因为久期越长,锁息保值的时间更久,所以更受欢迎!所以30年表现好于10年,10年表现好于5年!

2、 避险情绪推动

今年以来股票市场震荡走弱,市场风险偏好明显下行,避险情绪下,很多之前投资股票的资金买入国债进行资产保值增值,助推了国债上涨。

3、 资金交易降息预期

虽然今年央行已经有所降息,但是目前来看,利率还有下行空间。而国债收益率锚定政策利率,一旦政策利率下调,那么国债收益率中枢也大概率下滑。早买早一步锁定高息,很多资金抢跑配置债券,促使收益率快速下行。

【后续看国债】

从长端利率来看,美联储9月降息已经是大概率事件,一旦美联储降息,将打开国内货币政策空间,如果未来央行跟随美联储进一步降息,锚定利率的国债收益率或许还有下行空间。对于投资者来说,此时布局国债或是一个不错的选择,一是可以锁定利息,二是可以坐收未来价格上涨收益。

中长期来看,国债的配置价值确定无疑,但是短期或许会面临一定风险:

1、收益率均值回归风险

从历史上看,2017、2020年,国债收益率也曾大幅偏离利率定价中枢,但是之后都会利差收敛,回归到正常区间。当下国债收益率严重偏离利率锚定的正常轨道,按照均值回归理论,这种偏离不会是常态,要警惕非理性上涨之后的回调风险。

2、央行“买短卖长”调控

8月央行出手对国债“买短卖长”,估计是想要将长债的价格打下来,将短债价格提上去,这个操作未来可能会成为常态,这是目前长债(10Y、30Y)的风险点之一。

3、 经济复苏引发“抽水“效应

稳增长政策持续落地,未来如果经济企稳回升,其他资产类别回报率有望提升,将会对债市形成抽水效应,引发高位回调风险。

【总结】

中长期来看,作为资产荒下“稳赚不赔”的安全性资产,国债的配置价值毋庸置疑,但是短期或许会面临一定波动。如果既要享受国债稳稳的收益,又不想承受大幅波动,可以优先选择短期国债。

附: 网格“信号灯”

今天,中证医疗、稀土产业触及买入目标点位。

网格交易参考:《小白都能看懂的网格交易!》

$纳指科技ETF(SZ159509)$$30年国债ETF(SH511090)$$南方7-10年国开债A(OTCFUND|006961)$

#金价再创历史新高#

本文作者可以追加内容哦 !