今年以来,板块轮动节奏有所加快。年初红利风格一枝独秀,而在9月底以来的上涨市中却风光不再;9月底以来,AI、机器人相关概念持续爆发,成长板块涨幅居前。板块轮动时,如何能够把握“风口”,争取更好的阶段性表现?

追行业,好像有点难?

如果我们追行业板块,会发现,行业粗略分类就有31个,再继续细分可多达346个(按照申万行业分类),并且往往轮动走强,每个行业都可能在短时间内占优。

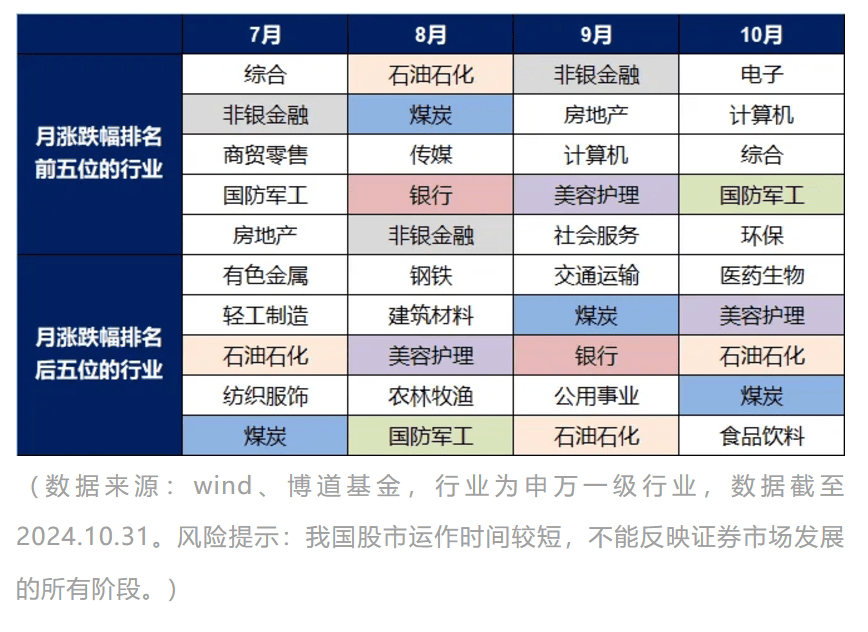

今年下半年来,几乎每月涨幅领先的行业都不同,不少上月涨幅靠前的行业到下月却变成排名垫底,“变脸”速度极快。比如,8月还是石油石化、煤炭领涨,等到9、10月,这两个行业却在申万一级行业(31个)中跌幅居前。

更有甚者,上周强势的板块可能这周就萎靡,甚至有时板块上午冲高,下午就回落。

这对于我们在场外的,交易速度无法做到那么快的投资者来说,就不太友好。

从风格角度入手,效果更佳

与行业相比,风格是更宽松的分类,许多行业都同属于一个风格,因为风格相似而表现趋近。按市值大小分,分为大盘/小盘风格,按投资策略偏好分,分为价值/成长风格。

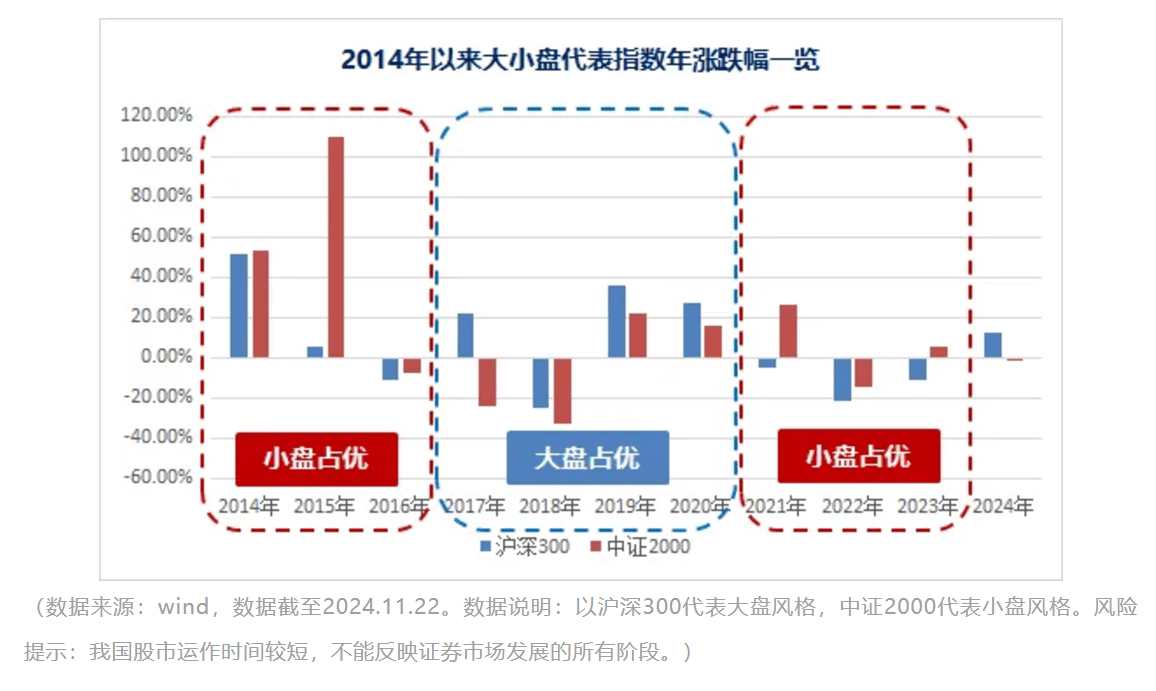

先从市值角度来看,过去十年大盘和小盘有3次大切换,每次持续3-4年。每一次大切换,主要受到盈利趋势变化和政策等因素的影响。

当经济预期乐观、产业趋势多,投资者更倾向于追求成长潜力大的标的,此时小盘风格占优,如2014-2019年;当经济增速下降、产业前景不明确时,龙头企业有更强的抵御经济下行能力,此时往往大盘占优,如2017-2020年。

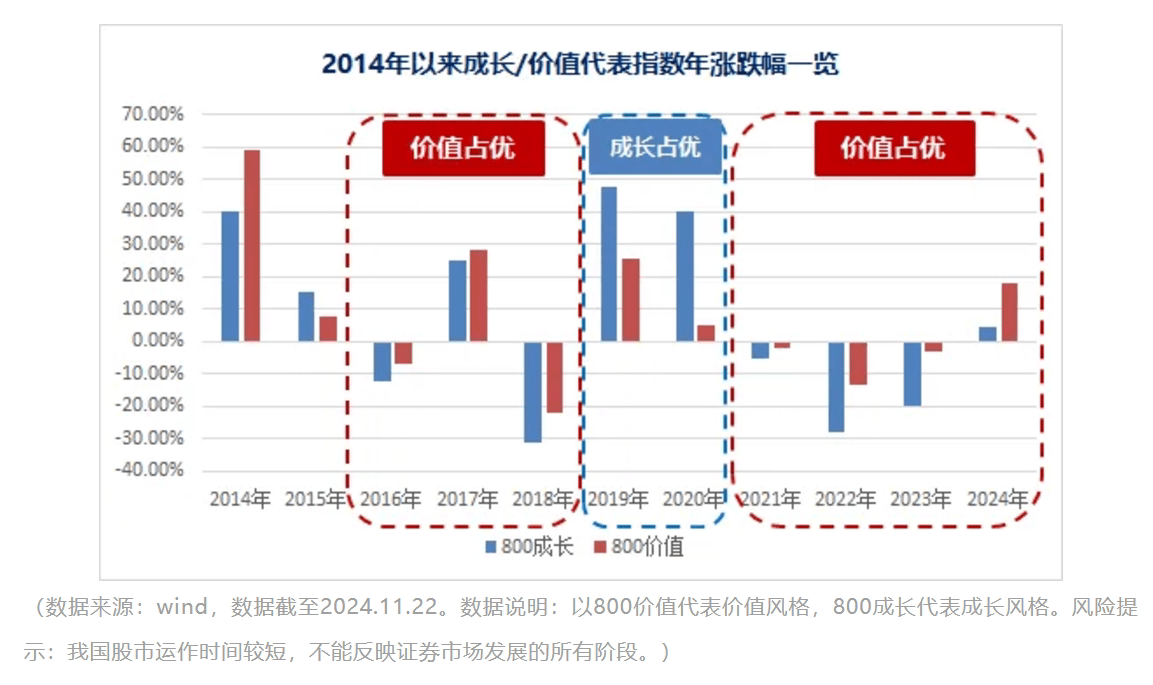

再从投资策略角度来看,2014年以来价值风格和成长风格也有过3次大切换。当市场步入上涨周期时,成长风格通常弹性更强,表现往往更胜一筹,比如2019-2020年;而在下跌及震荡市中,价值策略防御韧性更强,例如2016-2018年,还有2021年以来的震荡市。

由此可见,风格往往能持续较长时间,相比行业轮动节奏更加缓慢,因此,从风格的角度进行配置,可能更匹配基金投资者相对较长的持有期。

今年大盘价值走强,布局大盘价值选量化风格增强

如今,风格轮动到哪里了?

今年以来,大盘风格明显更为强势。大盘代表指数沪深300累计上涨12.67%,大幅领先小盘代表指数中证2000(-1.18%)。此外,今年价值风格相较成长也相对占优,中证800价值年内涨幅达17.75%。(数据来源:Wind,截至2024.11.22。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

今年大盘价值股相对占优,可能和两重因素有关:

一是年初出台的新“国九条” 倾向大盘价值股,新“国九条”要求:提升上市公司质量、制定市值管理指引、加大退市监管力度等,都倾向大盘公司。而“国九条”的意义非同一般政策,每次出台,都是我国资本市场发展中的一座里程碑,代表着未来可能十年的政策指导方向。

二是全球不确定性加大,以大盘龙头股为代表的高胜率资产更受资金青睐。美国总统换届后的政策导向、地缘冲突等国际局势不确定性仍然较大,而大盘价值股经营相对稳定,更具盈利韧性,所以更为“吸金”。

因此,大盘风格的时代很可能已从今年开始,历史来看,每次大切换后,占优风格会持续相对强势3-4年。

如果有进一步的布局需求,不妨关注博道“指数+”近期推出的风格增强系列产品!系统化方法锚定风格不漂移,并通过历经长期淬炼的量化增强能力,力争在风格稳定的基础上进一步追求超额,更好地满足投资者的长期配置需求~

$博道大盘价值股票C(OTCFUND|021916)$

$博道沪深300指数增强C(OTCFUND|007045)$

$博道红利智航股票C(OTCFUND|019125)$

$博道成长智航股票C(OTCFUND|013642)$

$博道中证500增强C(OTCFUND|006594)$

风险提示:本文内容仅供参考,不构成任何投资建议及承诺,非基金宣传推介材料。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险评测,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。请在进行投资决策前,务必仔细阅读基金的法律文件(招募说明书、基金合同、基金产品资料概要等),充分考虑自身的风险承受能力。基金有风险,投资须谨慎。

本文作者可以追加内容哦 !