【向左走,向右走 | 存款利率下调后,荷包里的钱该去哪儿?】

(低利率时代,低风险投资何去何从)

相信最近很多小伙伴都看到了存款利率下降的消息。

继今年4月多家国有大行和股份行下调部分定期存款利率后,近期,多家银行再度下调个人存款利率,这引起了不少“存款人”的讨论。

其实,早在今年4月份,就有不少银行下调存款利率,但当时的利率调整主要体现在商业银行的中长期存款利率。而近期的这次调整,利率下调所覆盖的存款期限范围更广,也就是说,多家银行的长短期存款利率都在下调。

对“存款人”而言,存款利率下调的影响不言而喻,那么,存款利率还会下降吗?我们手里的存款该怎么办?是不是可以考虑换成理财产品、基金等?

今天,就和大家聊聊这个话题。

存款利率还会下降吗?低利率环境的到来

存款利率下调,与银行的盈利模式有关。

银行也是企业,其盈利自然也取决于收入和支出两部分。贷款人支付给银行的利息,是银行收入中最重要的一部分,即利息收入,利息收入的多少取决于贷款人与银行签订的贷款利率,贷款利率越高,银行的利息收入会越多。如果我们把钱存在银行,银行会付给我们利息,这是银行的支出,利息的多少取决于存款利率,存款利率越高,银行的利息支出会越多。

因此,从存贷款业务来看,银行的存贷收益=贷款产生的利息收入-存款产生的利息支出,贷款利率与存款利率之间的利率差就是息差。而我们常说的息差收窄就与这两方面有关,无论是贷款利率下调,还是存款利率上调,都意味着银行的利润空间被压缩。

今年以来,作为贷款利率主要指导指标的LPR在1月、5月、8月已经实现了三连降,这意味着银行的收入减少了,所以对银行而言,适当压降存款利率以降低成本,是更合理的选择。

从表面看,今年以来银行存款利率的下降,其核心是为了降低银行的负债成本。更深层次来看,央行多次强调,要进一步发挥贷款市场报价利率指导性作用和存款利率市场化调整机制的作用,引导金融机构将存款利率下降效果传导到贷款端,降低企业融资成本。可见,低利率环境已然到来。而低利率下,我们该从哪里寻找相对稳健的收益呢?

是否转换为理财产品?取决于资金类型

面对存款利率的下调,大家开始讨论“存款要不要换成理财?”,而这体现了普通投资者对投资收益低于预期的焦虑。

理财产品和存款最大的不同在于是否保本,因此当人们将目光从存款转到理财,意味着他们需要放弃100%的安全属性,通过承担一定的风险来获取更高一点的收益。根据风险定价原理,寻求较高的收益,自然是要承担相应的风险。今年,资管新规过渡期正式结束,银行理财产品进入净值化时代,刚性兑付的保本理财产品也不复存在。

这一点是两者属性上质的区别,所有存款持有者在考虑转换为理财产品时都应该充分认识到,无论转换为何种类型的产品,都需要承担相对应的风险暴露。因此,我们需要结合资金用途选择风险偏好相匹配的产品。

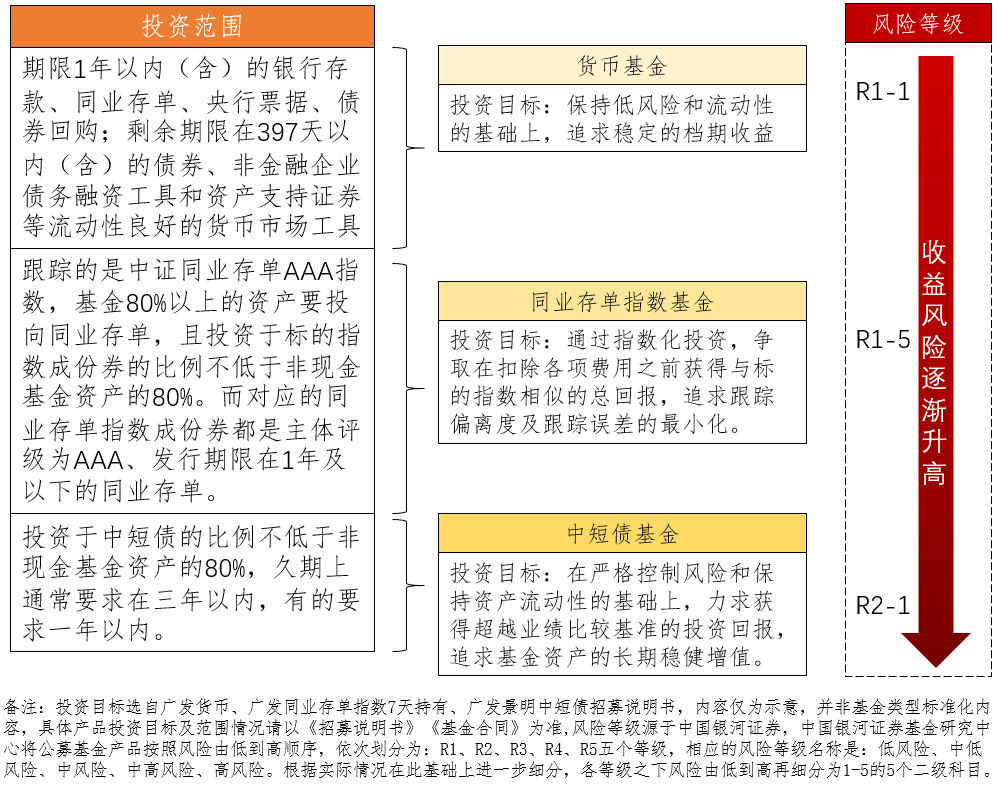

例如,对于短期随时取用的钱,可以选择货币基金、同业存单指数基金等风险较低且流动性较好的产品;对于中短期偶尔拿出来用的闲钱,如果可以接受短期的净值波动,可以关注追求稳健收益、流动性较好的产品,例如中短债基金。

对于常年将钱存在银行的普通居民,可能对于货币基金、同业存单指数基金和中短债基金等相对比较陌生。下面我们以一张图予以示意。从收益和风险的角度来说,一般而言,货币基金的风险和收益最低,同业存单指数基金次之,中短债基金收益相对更高,但波动也相应更大。

上面这些专业术语,你可能觉得还是比较晦涩。接下来,我们用今年以来平均年化收益、平均最大回撤数据表来呈现三者的特点。

数据来源:wind,数据截至2022年9月30日。仅统计成立于2022年1月1日之前成立运作的基金,过往数据不代表未来

中短债基金怎么选?

兼顾持有体验与长期收益

对于一般的基金产品,大部分投资者在挑选时都会先关注收益情况。作为短期理财产品,我们建议大家关注两个要素:一是持有体验,二是长期收益。

何谓持有体验?我们可以用乘坐体验来打个比方:有些越野车强调性能的强悍,在崎岖难走的山路上也能开足马力跑,但乘客却被弄得晕头转向;而有些车开起来温温吞吞的,乘客却能以闲适的心情欣赏沿途的风景。

类比买基金的持有体验,我们可以从两方面来考察,一方面是产品净值的历史波动情况,比如最大回撤、波动率等等。另一方面,关注基金经理的管理思路。虽说过往业绩不代表未来表现,但相对而言,投资理念稳定、投资风格稳健的基金经理,其业绩的稳定性和持续性可能也更好一些。

以广发景明中短债(A类:006591;C类:006592)、广发景兴中短债(A类:006998;C类:006999)和广发景和中短债(A类:006870;C类:006871)为例,三只基金在过去一年的最大回撤分别为0.12%、0.07%和0.19%,而同类基金的平均最大回撤是0.19%。从收益来看,三只基金近一年的收益分别为3.35%、3.28%和3.38%,也好于同类基金的平均水平(2.98%)。

(数据来源:wind,数据截至2022年9月30日,同类基金指短期纯债型基金)。

上面这组数据告诉我们,三只产品的持有人在过去一年的时间里,在某个阶段承受的最大回撤是不到0.2%,期间获得的收益却超过3%。

而除了关注产品的历史业绩情况,投资者还应当关注基金经理。广发景明中短债、广发景兴中短债的基金经理均为宋倩倩,她在这个行业干了11年,投资年限也有4年(含管理专户、公募基金),而广发景和的基金经理为方抗,与债券投研结缘已有13年,现管理公募基金已近8年,两位基金经理在固定收益产品的管理上均积累了丰富的经验。

常言道,投资,是一段旅途。我们在这段旅途中无法决定路况,但我们可以选择及时更换车辆,而不同风险收益特征的基金正是不同类型的车辆。存款利率下降,就仿佛旅途过程中出现了一段凹凸不平的缓坡,选择不同类型的车辆大概率决定了投资者会以什么样的速度和姿态经过。作为乘客的持有者,上车前应当评估大致路况和自身追求的乘坐体验,寻找与自身偏好相匹配的车辆。

(市场有风险,投资需谨慎!本文不作为投资参考指导,读者需要对自己的投资负责!)

本文作者可以追加内容哦 !