某网红私募基金经理2023年兔会后一直在宣传一个观点:自己重仓AI(其实是传媒)是因为看好AIGC技术发展,所以成功在股价相对底部“预判”了这一轮行情,并获得了惊人的短期收益。

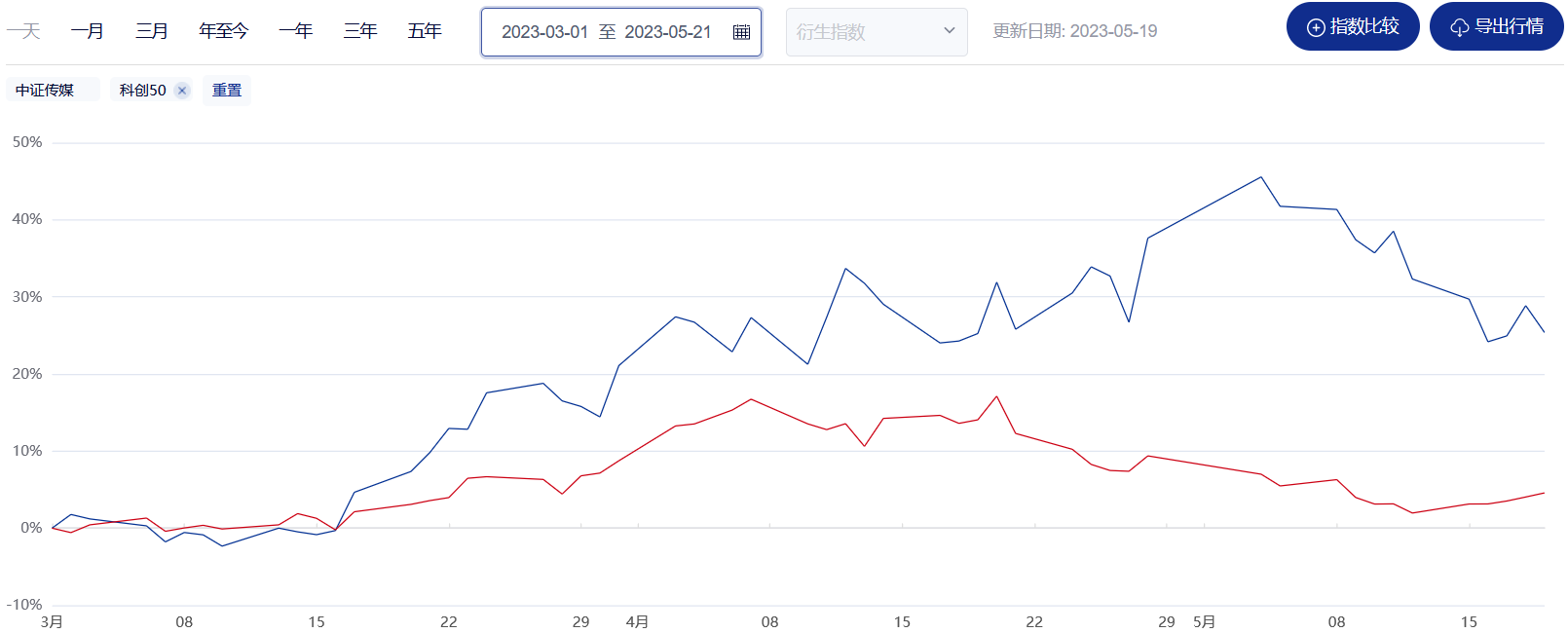

从相关指数走势上看,2023年的这轮AI炒作差不多从4月第二周开始出现分化:以芯片(AI硬件)+国产软件(AI软件)为主的科创50指数彼时开始走弱,并在4月下旬转跌,最终在5月基本回吐了这轮全部涨幅;但以传媒(AI软件)为主的中证传媒指数期间一直维持上涨,直到5月初才开始转跌,并且直到2023年5月19日,该指数年内累计涨幅依然高达约46%。

难道传媒做为AI炒作分支,确实是因为产业发展前景才受到“长线”资金关注,并且持续拉升的么?那以前A股也不是没炒过元宇宙、数字人、数字孪生,就因为这次ChatGPT就不一样了?

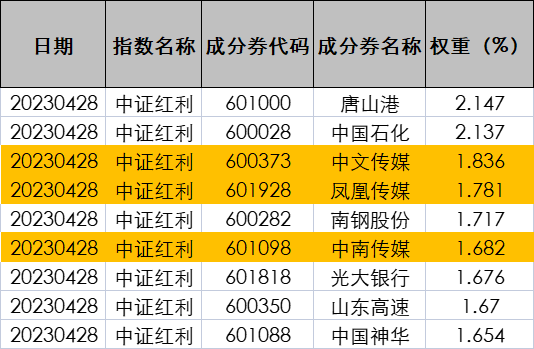

这个问题困扰了我差不多一个月,直到我翻了翻中证红利指数成份股权重后,才找到了一点答案。

可以看到,截至2023年4月28日,中证红利指数的前十大权重股中,有3只传媒股。并且,我根据相关股票的2023年分红预案,算了算具体股息率(预案公布日收盘股价为分母),发现当时这些股票的预案股息率没有低于4.2%的。

所以,结论很明确了:传媒股之所以可以在2023年4月开始逆AI炒作趋势上涨,就是因为有一批红利策略配置“长线”资金买进去了,间接帮助开头提到的那位网红私募基金经理跑净值。而如果没有长线资金支持,仅剩短线资金炒作,传媒板块(AI软件)也逃不过芯片板块(AI硬件)被一轮短炒后涨幅全部回吐的命运。

PS,该网红私募基金经理出身传媒行业研究员,陷入“路径依赖”,从产业发展趋势角度解读这轮传媒板块(AI软件)上涨也可以理解。

OK,既然弄明白了这轮传媒板块上涨的相当一部分原因是资金为了“配置”红利策略,那国内有没有类似策略的公募基金经理呢?

还真有!宝盈基金杨思亮。

一、高股息与现金流

从宝盈新价值混合的2023年第一季度持仓中可以看出,杨思亮总是一位非常偏红利策略的基金经理,这也是其最近受市场关注的原因。但在实际路演中,相对于“高股息”,杨总提到更多的词语是“现金流”。

我个人认为,杨思亮总提到的所谓“现金流”,其实代表了其对上市公司经营态度的评价——假设公司有了钱,管理层会选择做资本开支,扩大产能?还是会分红、回购,提高股东回报?这其实就是杨总“自下而上”的选股标准——公司的资金配置能力如何?公司的国际化能力如何?对这两点的回答,体现在财报中,就是上市公司的现金流情况。

二、“高位”发新基

在分析杨思亮总的历史业绩前,我先拆解下其当前管理的几只公募基金产品。

排除杨思亮总已经卸任的几只产品和宝盈增强收益债这只并非由杨总主要管理的混合债基,针对杨总目前合计在管的5只公募基金产品(不同份额合并计算),我个人对其投资范围做了个汇总:

从上图可看出,排除2023年3月11日“刚刚”成立的宝盈优势产业混合,杨思亮总在管的其余4只产品均有明确投资范围,且两两不重合,但宝盈优势产业混合的投资范围与宝盈新价值混合完全一样。既然新基金与老基金的投资范围完全一样,宝盈基金为什么要新发?

很简单:杨思亮总2023年内业绩较好,市场风格(高股息)也非常适合他,但其总管理规模较小(截至2023年3月31日,仅为38.54亿元),所以宝盈基金想趁机做一轮宣传。而考虑到做新发比做持营更容易(渠道销售奖励多,更有动力帮忙卖),所以宝盈基金选择给杨总发一只新基金(宝盈优势产业混合最终募了接近13亿,还是比较理想的)。

为管理规模较小、业绩阶段性优秀的基金经理发新基,原则上也没什么好吐槽,毕竟宝盈基金虽然选择了“阻力最小”、“最有利于自己”的经营方式,但至少目前也谈不上“坑”基民。

三、业绩情况

说实话,我愿意写长文的基金经理,长期业绩都不会差,否则我浪费这个时间干嘛……

从宝盈新价值混合的业绩情况看,2020年4月9日至2023年5月19日间,杨思亮总累计跑赢万得偏股混合型基金指数44.54个百分点。当然,由于杨总是在今年才被市场重点关注,所以我又拉了下宝盈新价值混合2023年内的业绩情况——年内累计收益4.9%,跑赢万得偏股混合型基金指数6.87个百分点。

这里可能有朋友会说,杨思亮总目前在管时间最长、任职回报最好的产品不是宝盈消费主题混合么?我为什么不选这只产品做业绩分析?因为这只产品只能投A股大消费方向,我个人认为“带着镣铐跳舞”不能完全体现杨总的投资能力。

当然,宝盈品牌消费股票和宝盈品质甄选混合既能投A股,又能投港股,投资范围更大,岂不是更能体现杨思亮总的投资能力?这里因为我个人对港股有偏见,认为港股是个绝大多数A股投资者去了就会亏钱的坑爹市场,所以在做各种分析时,我一般都会主动避开港股。当然,杨总的港股投资也确实做得不如A股。

四、宏观“择时”

翻一翻宝盈新价值混合的历史持仓情况,就会发现杨思亮总在2023年第一季度做了一次重要的方向性调仓——大比例减仓白酒。杨总为什么会这么做?因为“中国高端白酒的销量与中国民营企业的营销费用正相关,如果民营企业的活力起不来,中国高端白酒的礼品属性就面临比较大的收缩风险”。这段话听起来是不是有点宏观择时的意思?

杨思亮总在路演中表示,自己建仓时确实会“自上而下”分析布局,但与投资者一般认为的行业轮动、宏观择时型“自上而下”不同,自己更多是为了提醒自己不要在行业周期顶点做“线性外推”,错误地认为某些近几年表现优秀的行业未来还能一直维持优秀,更多可看作是一种“绝对收益”思维的体现。

我仔细想了想杨思亮总“自上而下”的建仓逻辑,瞬间理清了其在2023年第一季度的调仓思路:弱复苏大背景下,居民资产负债表需要修复,消费提振的故事讲不通,所以砍仓白酒这样的高股息成长股;同样的,弱复苏大背景下,企业资产负债表也需要修复,部分制造业企业因为过去三年的无需扩张,现在现金流情况炸了,反而部分受制于ESG等各种限制的上游资源类企业,因为近几年大宗商品价格一直维持高位,自身既不想也不能扩大资本开支,最终阴差阳错提前完成了资产负债表修复,现金流情况快速好转。

最后给出杨思亮总对未来投资的框架性看法:过去20年的低利率环境是不可重复的,我们一定会进入一个高波动、低回报的时代,投资者应该规避长久期资产,规避估值扩张型收益,规避融资型商业模式。

$宝盈新价值混合C(OTCFUND|007574)$ $宝盈消费主题混合(OTCFUND|003715)$ $宝盈品质甄选混合C(OTCFUND|013860)$

#天天基金调研团#

本文作者可以追加内容哦 !