最近大家都在热议,三年期主动权益基金的收益情况。

批判者有之,嘲讽者也有之。

为此我专门去统计了一下,2020年成立的三年期主动权益一共22只,大体可以分成三个方阵:

第一方阵,成立以来做到正收益的产品有10只,占到一半;

第二方阵,一定程度亏损,亏了1%-20%的产品有8只,不到一半;

第三方阵,亏得比较多,跌幅20%-30%的产品,有4只。

如果这样大体看下来,确实与当时基民买入时的收益预期差距很大。

所以,开放日一到,对于那些没有大亏的基金,处境非常危险。

最近就不少朋友问我,是不是到期了就立刻赎出?

但我觉得,现在这个时点,决定前有必要先问自己一些问题——

赎回是着急要用钱吗?赎回之后这钱要用来干什么?

如果还是拿来投资,那现在的市场位置,三年期反而是一个不错的选项,不但不该赎回,反而更值得买入。

就像2014年,市场环境跟现在一样“波澜不惊”,并不让人兴奋。

但恰恰是在“波澜不惊”的市场里买进去,三年以后的2017年给投资者带去了极佳的产品体验。

所以说,错的不是持有期,而是在高位头脑一热,买了持有期。

如果大家“逆向”投资的意识比较强,现在更应该在这些三年期产品里掘一掘金。

我仔细看了下,第一方阵正收益的10只产品里,泓德基金占了2席,其中泓德瑞兴三年持有是老将王克玉一路管过来的,截止到5月25日都还是正收益。

现在做投资决策,买还是卖?无非看的是未来。讲到长期投资实力,王克玉更值得展开说一说。

01

出身TMT,但稳健的老将

王克玉是TMT出身的基金经理,在的基金经理界面,评分96,年化收益达到了15.91%。

而TMT又向来以高成长、高波动著称。

不少基金经理成名于“高成长”,在业绩顶点吸引了大量资金之后又翻车于“高波动”,再难翻身。

对此,王克玉打一开始就有一种意识——

让基金投资者理解自己、信任自己,在自己逆风时坚定持有是一件很难完成的任务,想要让投资者拿得久一些,除了多沟通以外,把净值做得稳一点,才是最重要的。

所以,王克玉尽可能拓展自己的投资半径,在均衡配置的基础上,从TMT向全市场选股持续进化。

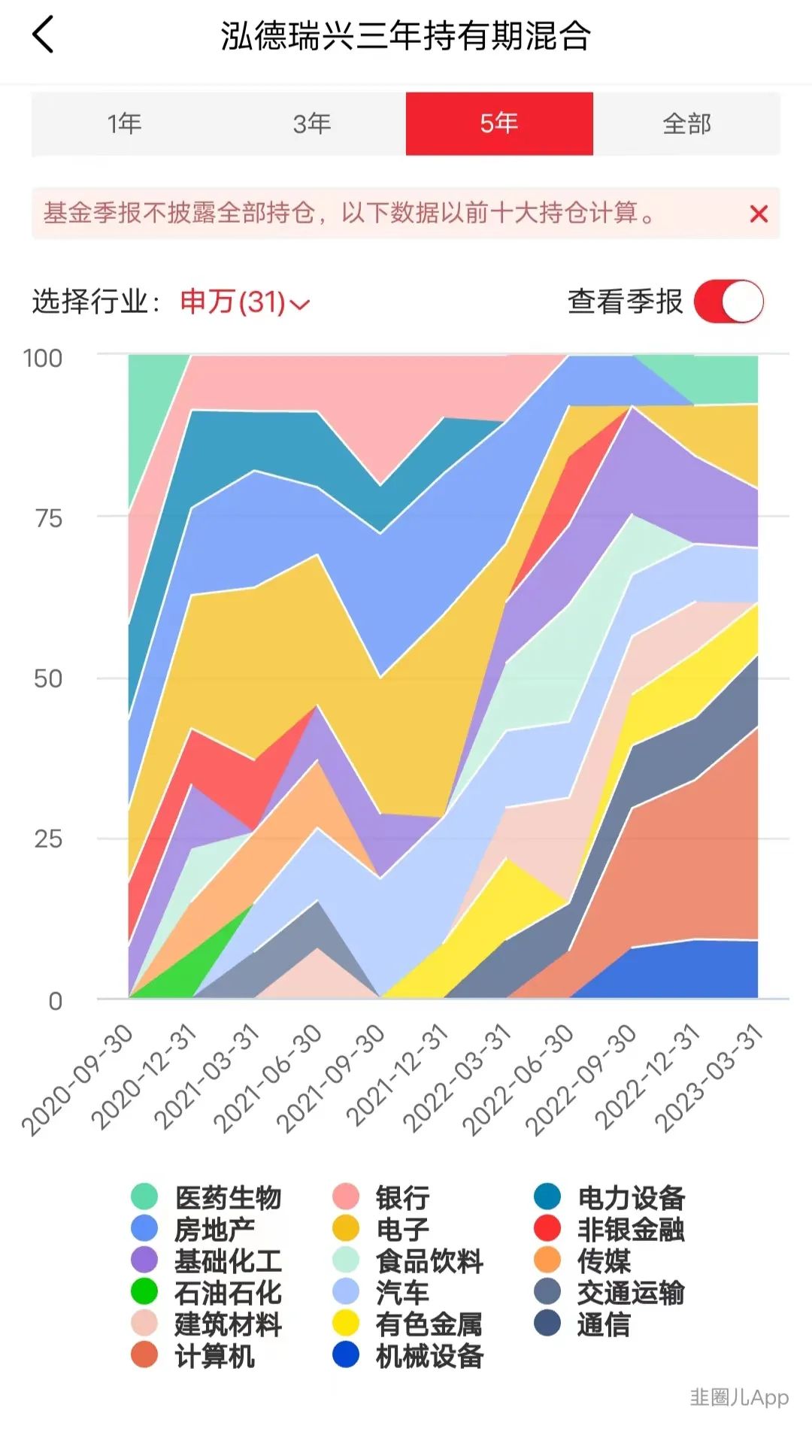

这点,在泓德瑞兴三年持有期的行业分布上,看得也比较明显。

当然,在全市场里选股,需要基金经理的能力圈足够广,更有赖于整体投研团队的支撑。

泓德基金的研究团队按照行业覆盖分为三个大组,各行业组涵盖不同细分子领域,分别由专业的基金经理作为组长,提高中观行业研究能力以及研究向投资成果的转化。

据海通证券统计,泓德基金近七年主动权益类基金收益率为 134.41%,全市场排名10/98;近五年、三年、一年收益率排名均位列全市场前二分之一分位。近 6个月主动权益类基金位列全市场第 6 位。(数据来源:海通证券《基金公司权益及固定收益类资产行业排行榜》,截至 2023 年 3 月31 日)

相对出色的团队实力,也为王克玉的行业分散、均衡布局提供了比较坚实的基础。

而均衡配置的好处在于,市场整体处于向下的趋势中时,可以在一定程度上减少单一行业负贝塔对组合带来的伤害,尽可能跌得少一些。

就拿泓德瑞兴三年持有期举例,近一年的最大回撤水平在同类(2020年成立的三年期混合基金)中排名第三,即使是成立以来的最大回撤也位列同类第七。如果将成立以来的业绩和最大回撤综合来看,这个成绩确实很厉害了。

需要强调,即使均衡分散了也并不意味着不会亏,核心目标还是降低组合的波动。

虽然良心基金经理会在自己的认知范围内,尽力把组合的波动降下来,但肯定还是会波动。

你去选择权益产品时,从一开始就应该意识到,回撤和波动是永远也不可避免的。

这一点,你去观察市场上的任何一只10倍牛基,也能发现——

30%的回撤,并不是什么“世界末日”,因为时间会抹平一切。

02

从年度亚军到十年期的冠军

像今年,苦逼了几年的TMT板块跃跃欲试,虽然近期的走势又有了一些反复,但我和圈内的朋友谈了谈,发现他们对数字经济,在今年乃至更长期范围内的主线地位,是比较认同的。

我预计,后续的股价回升,应该只是时间问题。

而且,我们都聊到了2013年,那个与今年也有些类似的,TMT行情狂飙突进的“元年”。

那一年王克玉是主动股票型基金的亚军。

虽然王克玉现在持仓的集中度已经降了下来,但不妨碍他对TMT板块的理解和判断“宝刀未老”。

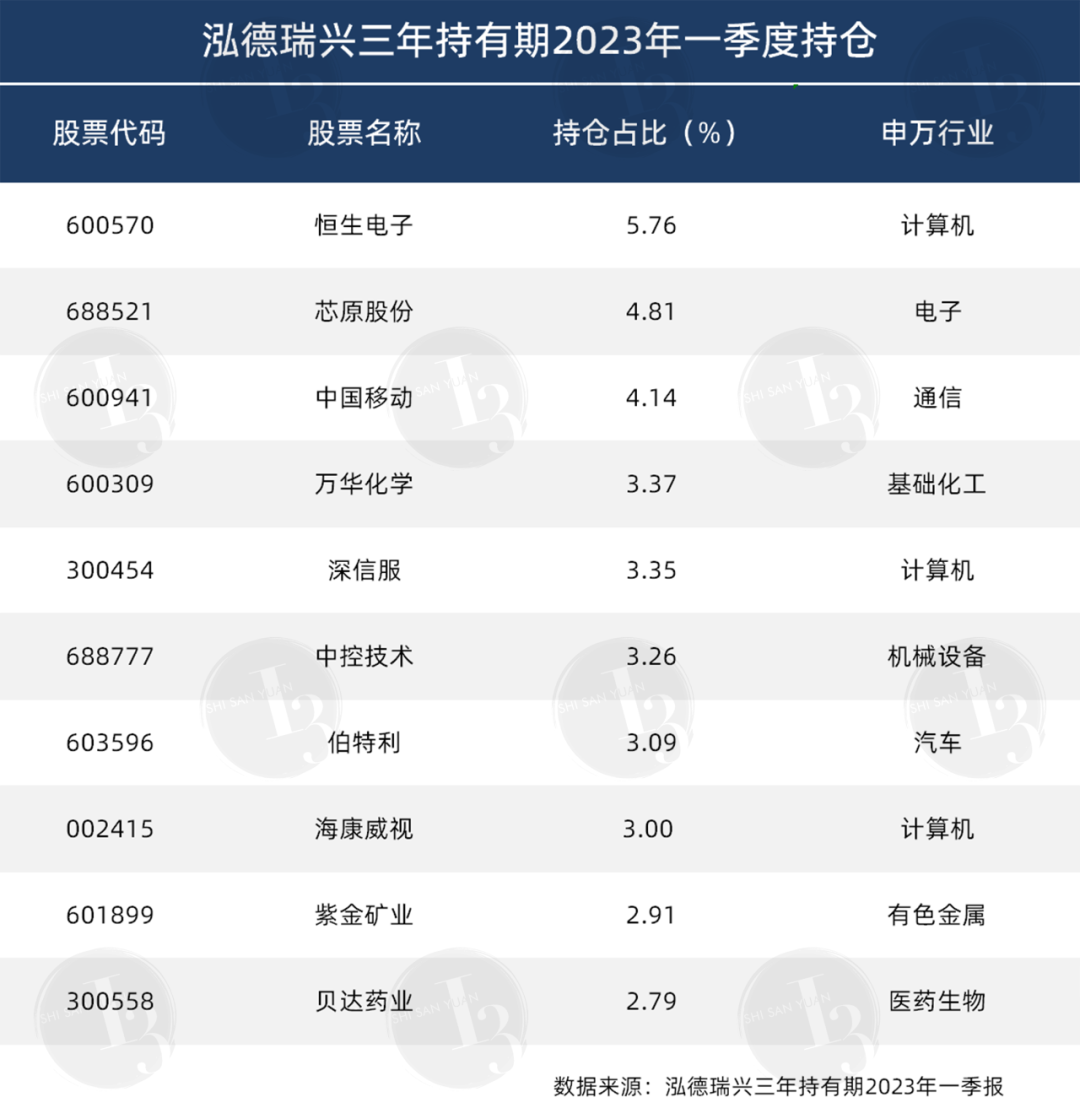

像去年下半年开始,王克玉有意识地增加了TMT行业的比重,年报披露的持仓股已经出现了恒生电子、深信服、芯原股份、舜宇光学科技、卓胜微、汇顶科技等等。

在行业内拐点快要到来之际,他会有选择地增持股票,但不会去跟风炒作那些缺乏业绩支撑的主题投资和概念投资。

他在泓德瑞兴三年持有期的季报中写的,“组合调整的方向主要是TMT、医药和化工等成长型行业,一季度组合继续在保持行业均衡的约束下进行小幅调整。

增加了对部分具备充足安全边际同时企业竞争力经过长期锤炼的公司的投资。在季度末短期内市场的波动显著放大的情况下,作为投资者需要在行业变革的星辰大海和组合的波动率之间做好平衡。”

说实话,选择这种高成长、高弹性的行业,还是老将更令人安心。

毕竟,十年后的今天,王克玉已经从当年的股基亚军,进阶成了十年期的冠军。(Wind数据,截至2023年5月25日,共有343位投资经理满十年,在这些十年投资老将中,王克玉以418.19%的最近十年总回报业绩排名第一。)

03

难受一点,总比自信满满强

回到文章开始,现在大家一提三年期就想着赎回,一直想“记忆消除”。

但在我看来,这样做跟当初头脑发热的买入一样,并不理性。

别看现在亏钱、难受、忍不住吐槽开喷,其实这都是底部信号,是值得大家布局的时点。

而权益投资,就怕开心。

开心、自信、头脑一热往往意味着快亏钱了。

想想2020年,你是不是预期很高,畅想着三年翻倍,六年改变一个阶层,九年实现财富自由?

约翰·邓普顿有句经典名言,“行情总在绝望中诞生,在半信半疑中成长,在憧憬中成熟,在希望中毁灭。”现在无论是市场的估值位置、市场情绪、股债收益差还是新基发行,都已经相当相当低了。

投资要逆着人性走,道理讲了一万遍,都不如试一试,熬过冬天萧瑟,才能享受夏日艳阳。

尼采在他的著作《查拉图斯特拉如是说》中写过这样一句话,“人的伟大之初在于,人是桥梁,而不是目的。”

其实就是强调“经历和体验”对人生的重要意义,而对投资,道理也是一样的。

$泓德瑞嘉三年持有期混合A(OTCFUND|012107)$

本文作者可以追加内容哦 !