每周市场回顾,各大指数表现一目了然;每周热点回顾,市场最新动态不容错过;每周资金追踪,各流动性指标一网打尽;市场估值分位,指数“贵”与否心中有数

一周市场回顾

市场涨跌分化,TMT持续反弹

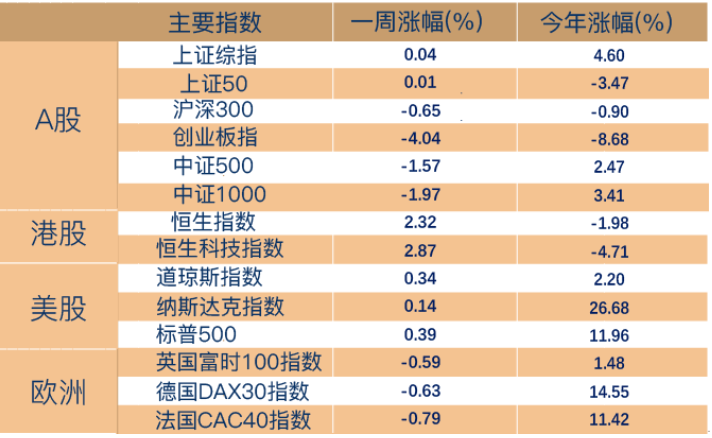

上周公布的5月国内经济高频数据整体表现平稳,CPI数据和进出口数据显示PPI和出口受去年基数偏高的影响同比下降,内需仍有进一步修复空间。上周A股整体先跌后涨,上证指数上涨0.04%,上证50指数上涨0.01%,沪深300下跌0.65%,中证500下跌1.57%,创业板指下跌4.04%。

行业方面,TMT板块延续反弹,通信(2.95%)、传媒(2.82%)、银行(2.66%)、家用电器(2.45%)、社会服务(1.71%)等领先,电力设备(-4.34%)、美容护理(-3.89%)、国防军工(-3.69%)、基础化工(-2.69%)和医药生物(-2.63%)表现靠后。

海外方面,随着美国债务上限法案落地,美债收益率也有所回弹。上周澳大利亚央行和加拿大央行意外加息25bp,推升联储加息预期,后续可重点关注本周四美联储再次召开的议息会议,美联储政策预期依旧是当前市场核心矛盾。

(数据来源:Wind,截至2023年6月2日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

一周热点回顾

存款利率再降,资金或增量入市

六家国有大行6月8日起共同下调定期存款挂牌利率15BP左右,部分股份银行跟随下调。其中长期存款成本是此次大行主要的压降对象,这主要是因为当前中长期存款利率远高于同期市场利率,此番下调利于防范因利率“倒挂”引发的资金空转问题。

对投资而言,债券市场方面,由于去年以来存款利率下行的滞后,未来补降的空间不小,一旦存款利率出现补降,那么银行负债成本的下降就有助于带动债券利率进一步下降,尤其是国债和政策性银行债,从而引导实体融资成本下降,后续汇率压力减轻,根据实体经济情况,政策利率有跟随可能。

股市方面,首先银行净息差压力减轻,利润有望改善;其次,存款利率下降,中小银行理财产品和大型银行股票股息率面临交叉,比价效应下,高股息股票品种性价比有所提升;第三层来看,银行降低存款利率或将进一步促进资产端收益率有压力的增量资金入市,更多的资金或将会分流到实体的消费和投资。

一周资金追踪

存款利率下降利好出台,外资大举买入银行股

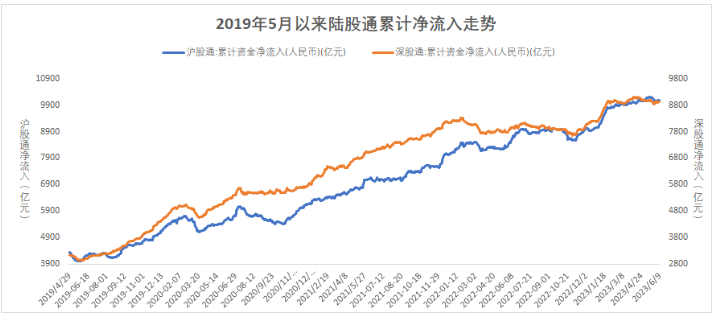

交易活跃度方面,上周成交金额有所下降,日均成交额为8963.27亿元,较前一周下降5.2%。

资金方面,南、北向资金上周均为净流入。具体来看,北向资金(外资)上周净流入17.29亿元,沪股通净流入31.57亿,深股通净流出14.27亿。南向赴港资金(内资)上周净流入57.89亿港元,其中沪市港股通净流入37.88亿港元,深市港股通净流入20.01亿港元。

行业方面,外资净流入的板块包括银行、家用电器、非银金融、传媒、交通运输等,其中银行的净流入为32.57亿,净流出的板块包括电子、电力设备、基础化工、公用事业、有色金属等,其中电子的净流出为28.69亿。

(数据来源:wind,截至2023年6月9日,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

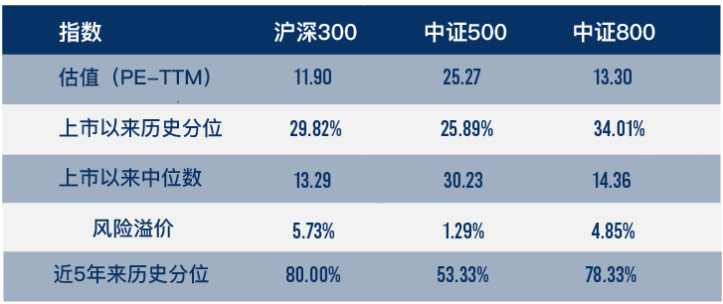

市场估值分位数

(数据来源:wind,截至2023年6月9日,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

估值方面,截至6月9日,沪深300指数PE估值为11.90倍,处于上市以来29.82%分位,中证800指数PE估值为13.30倍,处于上市以来34.01%分位;风险溢价而言,沪深300指数风险溢价为5.73%,处在近5年以来80%的分位水平;中证800指数风险溢价4.85%,处在近5年以来78.33%的分位水平。

$博道中证1000指数增强C(OTCFUND|017645)$$博道成长智航股票C(OTCFUND|013642)$$博道远航混合C(OTCFUND|007127)$$博道中证500增强C(OTCFUND|006594)$$博道沪深300指数增强C(OTCFUND|007045)$$博道嘉泰回报混合(OTCFUND|008208)$$博道嘉元混合C(OTCFUND|008794)$$博道嘉丰混合C(OTCFUND|010968)$$博道睿见一年持有期混合(OTCFUND|010755)$

风险提示:本文内容仅供参考,不构成任何投资建议及承诺,非基金宣传推介材料。股市有风险,入市须谨慎。我国股市运作时间较短,不能反映证券市场发展的所有阶段。

本文作者可以追加内容哦 !