一、2023年5月份投资总结

2023年以来的实际组合包括场内组合、场外基金和港美组合的整体收益是-2.69%。

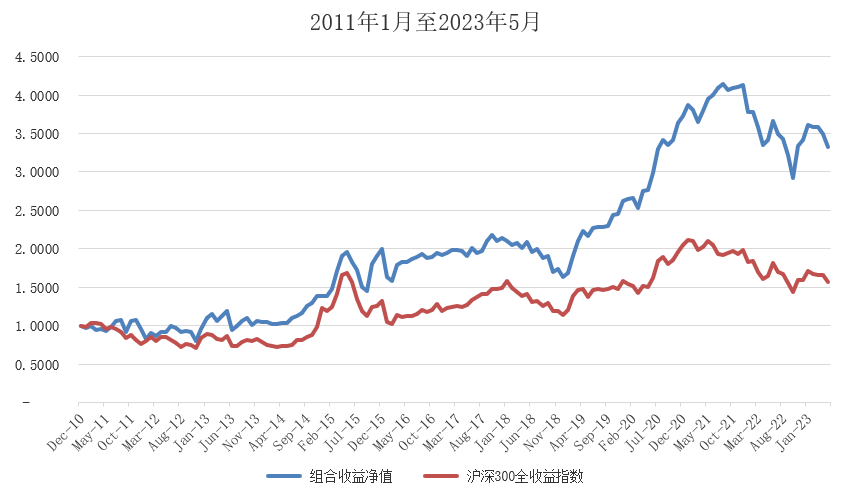

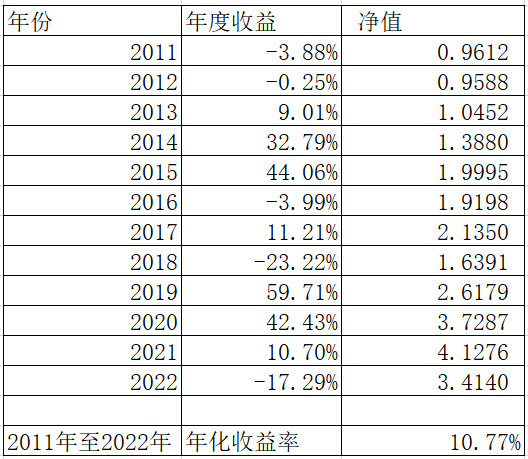

实际组合从2011年初至2023年5月末净值是从1元至3.32元。年化收益率是10.2%。

沪深300全收益指数从2011年初至2023年5月末净值是从1元至1.56元。年化收益率是3.7%。

二、本期持仓总结

(一)场内组合持仓:

场内组合持仓前30只。

腾讯控股、金选300、贵州茅台、招商银行、中国平安、五粮液、中药ETF、泸州老窖、A50ETF、口子窖、伊利股份、比亚迪、豪悦护理、贵广转债、中芯国际H、洋河股份、宁德时代、苏银转债、环球医疗、美的集团、三峡能源、大秦转债、新天转债、科思股份、科伦转债、迪龙转债、电池ETF、酒ETF、万科企业、浙商中拓。

(二)场外基金持仓:

场外基金组合和组合前6只。

中金优选300、 消费红利、全球医疗、恒生A股龙头、标普中国A股红利、MSCI中国A50。

三、资产配置总结

存量资金做资产配置,增量资金做定投。

2023年5月份沪深300指数的市盈率降至12倍以下,指数市盈率的估值处在低估区间。组合满仓资产配置,保持正常定投。

宽基指数的市盈率非常低了,重在坚持。

价值人生最近写了很多文章,需要依靠理性坚持,而不是通过感性判断做出决策。 投资周记0339--今年以来沪深市场创历史新高的宽基策略指数 投资周记0340--今年亏损,反弹而已,也不能丢掉重要的品质 十年前配置的沪深港美市场ETF收益的思考

即使经济差也能正增长,而不是会倒退。剩下的就是坚持。不仅市盈率低,股债收益差也再次来到了-2X标准差的区间。

如图,目前的股票的性价比比债券的性价比高了。投资判断决策不简单,经常因就是果、果就是因。越低越卖,最低迷的时候应该抄底。因为低迷,所以应该抄底。但是,正是因为都卖,所以才低迷了。

所以,逆势投资者是非常不容易的,也正是因为如此,才会成为少数的成功者。长期主义的坚持,也是少有人走的路。远离市场噪音,因为多数人会失败。市场规律、情绪规律、均值回归,没有哪次不一样。

公司组合(仓位六成):

本月新进了科思股份。最近两个月配置了美容护理行业,市盈率比较低。

公司组合的基本面不好把握,即使基本面非常确定的腾讯控股,以及基本面确定反转的中国平安,也是波动很大。长期持有,可以穿越波动,但是基本面的变化不易把握。

长期持有,必须构建组合。有些Smart Beta指数策略的成分公司,也是可以参考,并且不限于公司组合,也可以配置相应的可转债,进可攻,退可守。比如,盈利估值指数虽然没有指数基金,但是可以构建公司组合,用苏银转债和大秦转债来代替,进可攻、退可守。

普通宽基指数的编制不如Smart Beta策略指数的编制,所以以Smart Beta指数为基础底仓的组合,长期会取得一定的超额收益。

2023年6月份沪深300指数调仓,调入中油资本、山西焦煤、爱旭股份、锦江酒店、东方电气、上海医药、潞安环能、招商轮船、晶科能源;调出大族激光、苏泊尔、领益智造、世纪华通、健帆生物、欧普康视、玲珑轮胎、金域医学、石头科技。涨得好的调入,2022年净利润增速平均-52%,ROE平均18%;跌得差的调出,2022年净利润增速+268%,ROE平均14%。但是,对于周期类型行业,单年的净利润增速失真,单年的ROE也不能未来持续。

而且家电行业4月份产量同比大幅增长,原材料的价格同比大幅下降,业绩边际得到改善。退一步讲,即使暂时得不到改善,未来行业也不会掉队,指数调出了两只家电公司,效果也未必好。所以,Smart Beta指数组合有着很大的优点,可以避免追涨杀跌。

可是,Smart Beta指数组合也不全是优点。选择跌得多的、分红好的红利类型指数,一样避免不了周期性;选择ROE好的、质量好的,兼顾分红好的,一样避免不了过早卖掉优秀公司,遇到极少数公司涨到天上的情况,可能过早地卖掉了。但是,投资就是平衡,虽然Smart Beta指数组合也有缺点,投资的本质就是选择ROE好的、质量好的,兼顾分红好的,做个多种策略的组合,长期总体上还是能取得超额收益的。

场内基金和可转债组合(仓位三成):

场内基金顺势到了中药ETF,对有支撑的电池ETF继续持有。顺势全球的ETF,包括标普500、纳斯达克、标普信息科技、美国消费、日本、法国、德国、印度。场内基金组合年内收益1%。

可转债组合今年以来的轮动策略表现不好,长期有效的轮动策略也会暂时失效。可转债券组合年内收益1%。

场外基金组合(仓位一成):

场外基金组合年内收益0%。场外基金长期持有Smart Beta组合为主,有红利、价值、质量、低波、成长、动量等基本面策略因子,所以比较均衡。

华宝证券的指数因子优选投顾组合,七成权益基金,三成债券基金,比较稳健,适合一键定投。

投资需要尽量规避错误,如受不了行情了,择标的和择时的偏离漂移;投资需要选择在正确的道路上慢慢坚持。

$泰达消费红利指数A(OTCFUND|008928)$ $中金优选300指数(LOF)A(OTCFUND|501060)$ $汇丰晋信恒生龙头指数A(OTCFUND|540012)$

本文作者可以追加内容哦 !