来源:器械之家

2023年6月26日,百德医疗与特殊目的收购公司(SPAC)ExcelFin Acquisition Corp.(“ExcelFin”)已达成最终合并协议,拟交易完成后作为Baird Medical Investment Holdings Limited运营,并在纳斯达克上市,股票代码为BDMD。

百德医疗是国内领先的微波消融医疗企业。资料显示,按2020年的销售收入计,百德医疗是中国第三大微波消融医疗器械供应商。在治疗甲状腺结节及乳腺结节领域,百德医疗是国内微波消融医疗器械第一大供应商。

不过百德医疗的上市之路走得颇为曲折,在二度递表港交所后,去年10月份又在港股上市前夕被监管主动叫停。那么,短期内“弃港赴美”的微波消融龙头走过了哪些“坎坷”呢?

01

位列四大头部厂商

业绩对赌未完成

百德医疗成立于2012年,以医疗器械经销起家,而后在2017、2019年两次收购了微波消融医疗器械制造企业南京长城全部股权,使之成为其全资附属公司。

南京长城医疗是国内领先的微波消融治疗企业,早在上世纪80年代就研制出了医用微波治疗仪。由此,百德医疗从销售企业转型为高科技医疗器械研发、生产企业,正式步入微波消融赛道。

微波消融是一种通过微波热量破坏细胞及组织,从而达到治疗目的的的技术。在B超、CT等医学影像设备的引导下,透过腹腔镜孔或开放切口将肿瘤暴露,将微波消融针插入肿瘤内,微波消融治疗仪释放的微波加热,可以在10分钟内透过微波消融针消融(破坏)肿瘤组织。

由于微波消融手术操作简单、无需开刀、手术时间短等优势,伴随着技术的不断成熟、微创手术渗透率的不断提升,肿瘤微波消融的市场也不断在增长。

百德医疗产品主要针对甲状腺结节、乳腺结节、肝癌、肺癌等领域治疗。招股书显示,百德医疗共有8款产品,其中3款已获批上市,分别是用于治疗肝癌和甲状腺结节的微波消融治疗仪及微波消融针、长型微波消融针以及精细型微波消融针。

以2020年销售数据统计,公司与南京亿高、维京九州、南京康友位列国内四大微波消融头部厂商。

业绩对赌未完成

2021年6月30日百德医疗完成了9440万元的C轮融资。公司的C轮投资方包括中银国际投资、CVC、国际精密集团等,完成C轮融资后的估值为8.38亿元。

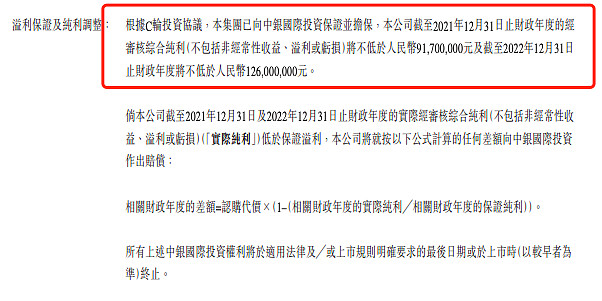

在C轮融资时,公司还与投资方之一的中银国际签订了一份业绩对赌协议,保证并担保公司2021、2022财年经审核综合纯利(不包括非经常性收益、溢利和亏损)分别不低于9170万元及1.26亿元。倘若公司相关财年的实际经审核综合纯利低于保证溢利,百德医疗需要对中银国际投资作出赔偿。

而招股书显示,2019财年至2021财年,公司的营业收入分别为8500万元、1.18亿元以及1.89亿元。同时,从2020财年开始,百德医疗开始实现扭亏为盈,2019财年净亏损4970万元,2020财年及2021财年的净利润分别4670万元及7490万元。

即便如此,公司仍未完成2021财年的业绩对赌。而据此次赴美IPO公开的数据显示,公司 2022 年的收入为 3500 万美元,比 2021 年的 2700 万美元增长 28%。公司2022 年的净利润为1300 万美元(约合人民币8500万),同样未完成业绩对赌。

由此可知,百德医疗将面临对中银国际的投资赔偿,而招股书提到,若百德医疗于2022年12月31日前完成上市,则对赌协议将终止,一定程度上说明了百德医疗急于上市的原因。

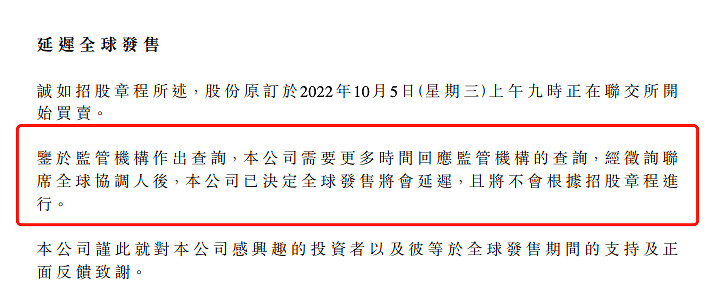

签下了对赌协议后不久,公司于2021年9月28日首次递表港交所,而后失效。2022年4月7日二次向港交所递交招股书后原计划于2022年10月5日在港交所上市。而在10月3日晚间,距离上市仅一步之遥的百德医疗发布通告称,将延迟发售,10月3日的暗盘交易作废。

而此次借壳SPAC是百德医疗第三次向上市发起冲击。据外媒披露,与百德医疗合并的特殊目的收购公司ExcelFin 的赞助关联公司 Grand Fortune Capital 将从百德医疗股东中银国际投资购买大约 880 万美元(约合人民币5758万)的百德医疗债务,推测这笔债务即百德医疗的对赌赔偿。

两家公司表示,在监管部门和股东批准的前提下,合并交易预计在今年最后一个季度完成。

02

赴美上市回暖

Spac上市公司跌入冰点

2022年中企赴美上市一度遇冷,由于2021年7月,中美双方相继推出新规,加强对赴美上市企业的审计监管,此后长达半年的时间里,出现了中概股上市荒的局面。

不仅如此,2022年中包括京东、哔哩哔哩、拼多多在内多达105家中概股被美国SEC加入“预摘牌”名单。

甚至成功赴美上市仅三个月的中国医疗耗材美股上市第一股——美华国际医疗科技有限公司也一度濒临摘牌。

由此也直接影响到中国企业赴美上市的步伐。根据统计2022年共有19只新股上市,而2019年到2021年,赴美上市企业数量分别有32家、34家和36家。不仅上市数量减少,募集资金同样下降明显。2022年中概股在美共募集资金约9.5亿美元,此前两年募资金额均超过120亿美元。

而步入2023年,中企赴美上市明显回暖。近期,已有多家中企传出计划或已经开启赴美上市之路,仅医疗健康领域就有贝斯曼、杭州山友医疗、大艾集团、新瑞鹏宠物医疗、微医、百德医疗等,再度掀起中国企业的赴美上市潮。

这与中美两国监管机构在中概股审计问题上达成一致有密不可分的关系。

2022年8月26日,中国证监会和财政部与美国公众公司会计监督委员会(PCAOB)签署了审计监管合作协议。

随后,PCAOB于2022年12月15日确认获得了对于总部位于中国内地与中国香港的注册公众会计师事务所的完整的审查与调查权限,并决定撤销此前无法对中国会计师事务所进行有效监管的认定结果。PCAOB的此项决定暂时消除了中概股被强制退市摘牌的风险。

合作协议的签订,以及PCAOB认定结果的撤销,均表明中美双方在审计监管问题上有了实质性的进展。

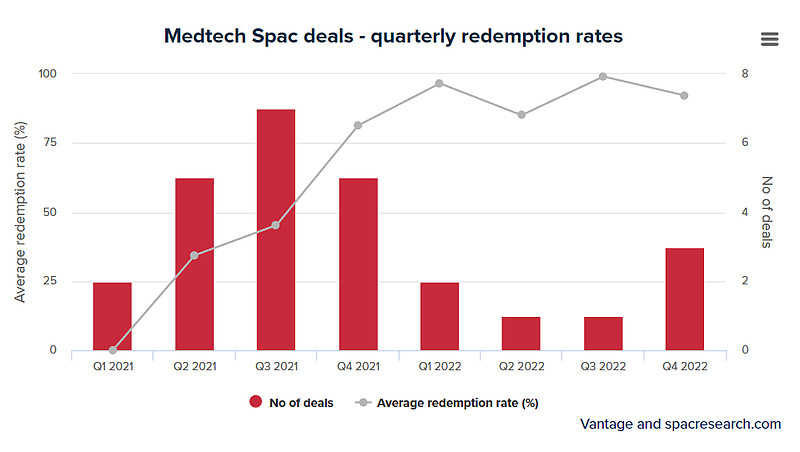

不过值得关注的是,尽管过去两年中美股Spac上市十分火热,但据美国媒体统计,在过去两年中通过Spac交易上市的26家医疗科技公司的表现一直不佳。

其中仅有一家公司市值超过了宣布Spac合并时承诺的数字;四家企业目前在以负企业价值交易。

SPAC上市公司的投资者赎回率也自2021年一季度起开始不断攀升,体现出市场对SPAC上市公司的较低预期。

这“一暖一冷”之间,也给积极赴美上市的中国医疗企业敲响了警钟。

我国作为全球微波消融治疗技术应用大国,微波消融临床医学及微波消融设备制造都领先于国际。

据智研咨询发布的《2018-2024年中国医疗器械行业运营态势及投资前景预测报告》,2022年全球热消融医疗服务(含肿瘤消融和非肿瘤消融)的市场规模超过了120亿美元,微波消融占其中三分之一,市场规模达40亿美元。

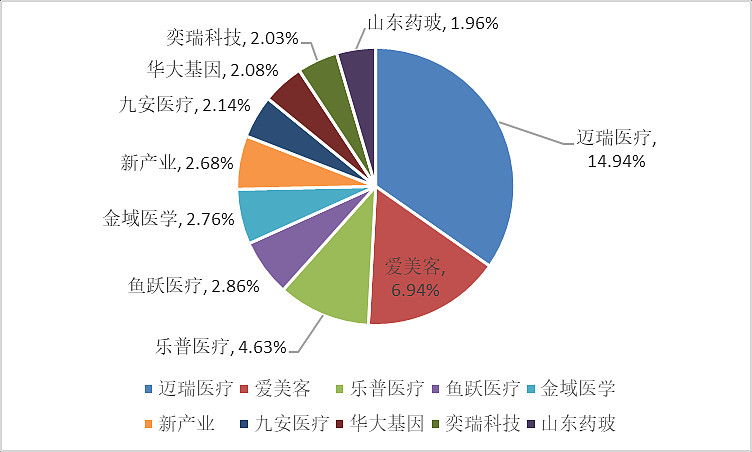

$医疗器械ETF(SZ159883)$为目前A股规模最大的一只医疗器械行业ETF。该ETF追踪中证全指医疗器械指数,从概念上看不仅覆盖眼科、医美等消费医疗,还囊括了院内诊疗有关的高值耗材、IVD、医疗设备股,全面表征A股医疗器械行业发展,中长期受益于疫后医疗复苏及医疗新基建。$百德医疗(HK|06678)$

截至2023年6月26日,医疗器械ETF标的指数最新PE估值27.55倍,低于指数发布以来近86%的时间区间,板块布局性价比凸显。场内用户可通过医疗器械ETF(159883)进行投资,1手只需70元左右,免缴印花税。场外用户可通过联接基金(A份额013415,C份额013416)进行申购、定投。$百德医疗(06678)$

风险提示:投资有风险,投资需谨慎。以上资料仅为服务信息,不作为个股推荐,不构成对投资人的任何实质性建议或承诺,也不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。投资不同类型的基金将获得不同的收益预期,并承担不同程度的风险。通常基金的收益预期越高,风险越大。永赢医疗器械ETF属于中高风险(R4)产品,风险等级高于货币市场基金及债券型证券投资基金,适合经客户风险承受能力等级测评后结果为成长型(C4)及以上的投资者。基金风险等级与投资者风险承受能力等级对照表详见永赢基金官网。投资者通过代销机构提交交易申请时,应以代销机构的风险评级规则为准。本基金特有风险包括:标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险、跟踪误差控制未达约定目标的风险、基金份额二级市场交易价格折溢价的风险、IOPV计算错误的风险、退市风险、投资者申购失败的风险、投资者赎回失败的风险、基金份额赎回对价的变现风险、申购赎回清单标识设置风险、股指期货投资风险、资产支持证券投资风险、基金收益分配后基金份额净值低于面值的风险、标的指数变更的风险、指数编制机构停止服务的风险、成份股停牌的风险、第三方机构服务的风险、存托凭证投资风险、参与转融通证券出借业务的风险等。敬请投资者在做出投资决策之前,仔细阅读产品法律文件,充分认识本基金的风险收益特征和产品特性,充分考虑自身的风险承受能力,理性判断并谨慎做出投资决策。

本文作者可以追加内容哦 !