全球氦气产业链分析与中国应对策略

摘要: 氦气作为关系国家安全和高新技术产业发展的战略性稀有气体资源, 在液体燃料火箭发射、深潜水等多个领域无可替代, 深刻影响着“深空、深海、深地、深蓝”等领域的高质量发展。氦气产业链与创新链的融合发展是提高氦气资源供给安全的重要方式, 对推动氦气供给侧结构性改革、构建氦气多元供应体系具有重要意义。从资源端、供给端、消费端、贸易端、技术端等方面梳理了全球氦气资源产业链与创新链发展态势, 通过对中国氦气资源条件、产能建设、对外依存度、进口国集中度、进口企业集中度、未来供需趋势、产业技术链、管理机制等指标的梳理, 分析了中国氦气产业发展现状和面临的问题挑战, 探讨了相应的氦气产业发展路径。研究认为, 全球氦气资源潜力巨大, 但大多数国家勘探程度较低; 全球氦气产能、供给、需求和贸易格局深刻变化, 供需矛盾长期存在; 氦气成藏理论与勘查开发技术尚不成熟, 提氦装备不断完善; 全球氦气产能发展总体态势良好, 出现“氦热”潮, 开发主体日益多元化, 或将改变全球氦气供需格局。面对全球氦气资源产业链格局和产业发展新趋势, 中国氦气发展挑战与机遇并存。中国必须开展补链强链工作, 着力加强氦气资源调查评价, 开展关键技术装备攻关, 加大市场主体培育力度, 推进多元供应体系建设, 打造自主可控的创新链, 形成稳定、有韧性的产业链, 为高新技术产业发展提供氦气资源保障。

氦是已知熔点和沸点最低的元素,具有低密度、低溶解度、高导热率、强化学惰性等独特的物理和化学性质,广泛应用于液体燃料火箭、载人深潜、第四代核反应堆、半导体制造、量子计算机、核磁共振、现代精密分析仪器等国防工业和高新技术领域,是中国进一步走向“深空、深海、深地、深蓝”不可或缺的战略性稀有气体资源。

全球氦气产业链主要分为资源勘探开发,粗氦提取及精制、氦气液化及储运,以及贸易、应用等环节。长期以来,美国在氦气的资源端、技术端和贸易端等全产业链上占据绝对话语权。中美博弈、俄乌冲突等对全球资源供应链和产业链产生了巨大影响,中国氦气资源供应对外依存度长期维持在95%左右,如何为国内高新技术产业发展提供安全、稳定、有韧性的产业链和供应链,得到政府、社会、企业各界高度重视和大力支持。本文全面梳理全球氦气产业链与创新链的发展态势,分析中国氦气产业发展面临的问题和挑战,提出相应的资源安全供给路径,助力中国氦气资源安全保障。

1 全球氦气产业发展现状与趋势

氦气作为一种新兴的战略资源,长期以来市场规模较有限,几乎未开展专门的勘探。目前,全球工业利用的氦气资源主要来自含氦天然气藏的分离、提取。近年,随着国防工业和高新技术领域的快速发展,全球氦气资源需求预计以每年约5%的速度增长,2021年全球氦气资源需求量为1.94×108m3,整体供不应求,价格大幅波动。近来,卡塔尔、俄罗斯等国加速推进大型氦气项目建设,引发全球“氦热”潮,许多公司加大氦气勘查投入、提取技术和储存装备创新的投资,呈现出一系列发展新变化。

1.1 全球已探明氦气资源分布集中,美国、卡塔尔、阿尔及利亚、俄罗斯四分天下

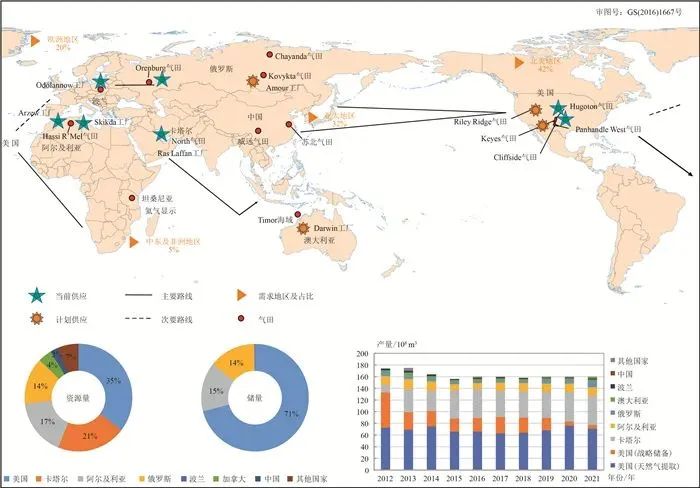

全球已探明和已开发氦气资源主要是以游离态微量组分伴生于油气藏或非烃气藏中,分布相对集中。据美国地质调查局数据,截止2021年底,全球氦气总资源量约为484×108 m3,其中美国、卡塔尔、阿尔及利亚、俄罗斯资源量分别为171×108 m3、101×108 m3、82×108 m3、68×108 m3,共占全球总资源量的87.19%。

全球氦气总探明储量约为120.86×108 m3,其中美国约85.86×108 m3,占全球总储量的71.04%;阿尔及利亚、俄罗斯氦气储量分别为18×108 m3、17×108 m3,占全球总储量的28.95%;卡塔尔氦气资源主要来自液化天然气(LNG)尾气(闪蒸汽,BOG)提纯回收,资源量巨大但无高品位氦气储量(USGS, 2022)(图 1)。美国、阿尔及利亚、俄罗斯三国氦气总储量占全球已公布探明储量的99.99%。氦气资源分布不均衡进一步体现在各个国家内部的不同天然气田中,以美国为例,其97%的氦气储量分布在克利夫赛德(Cliffside)、胡果顿(ton)、巴拿马(Panoma)等六大气田中(Broadhead, 2005;Halford et al., 2022)。俄罗斯的氦气储量也集中分布在科维克塔(Kovykta)、恰扬达(Chayanda)、索宾(Sobin)、中博托宾(Srednebotuobin)等远东气田(Hooker, 2012)。俄罗斯氦气资源勘探开发潜力巨大,或将改变全球的氦气资源格局。

根据前苏联储量标准,俄罗斯氦气总储量(A+B+C1+C2级总量)为187.6×108 m3,远高于美国地质调查局的统计数据(17×108 m3)(Yakutseni, 2014;Provornaya et al., 2022)。2016年以来坦桑尼亚大裂谷地区发现非伴生氦气资源,鲁克瓦(Rukwa)盆地的预期(最大)可采氦气资源量约为39.08×108 m3(Danabalan et al., 2022)。总体而言,全球多数国家尚未开展氦气勘探,或者总体勘探程度较低,但最新勘探实践表明,全球氦气资源潜力较大。

图 1 全球氦气藏分布与产能格局示意图

1.2 全球氦气产量相对稳定,美国、卡塔尔占80%,阿尔及利亚、俄罗斯占14.38%

受全球氦气资源分布格局的制约,全球氦气产量分布较集中,北美是绝对主力供应区,其次是卡塔尔,亚太地区氦气产量极低。全球主要产氦国为美国、卡塔尔、阿尔及利亚、俄罗斯、波兰、澳大利亚等国。

20世纪末—21世纪初,全球氦气年产量总体稳步增长,年产量0.85×108~1.75×108 m3。2012—2021年,全球氦气年产量基本趋于平稳,年产量总体保持在1.6×108 m3左右(USGS, 2022)(图 1)。美国是氦气开采利用最早的国家,氦气生产始于20世纪初。2012年之前,美国氦气供应量一直接近全球总产量的80%。随着美国氦气战略储备快速枯竭,2012—2020年,美国氦气供应量从1.33×108 m3减至0.83×108 m3,减少近40%,2021年美国氦气供应量进一步降至0.77×108 m3。

卡塔尔近年氦气产量增长较快,2021年产量为0.51×108 m3,与美国一起供应了全球近80%的产量。作为第二梯队产氦国的阿尔及利亚、俄罗斯约占全球产量的14.38%,其中,阿尔及利亚2021年产量0.14×108 m3,占全球氦气总产量的8.75%。俄罗斯是较早开发氦气的国家,但氦气产量较低,年产量基本稳定在0.03×108 m3左右,2021年俄罗斯氦气产量快速增至0.09×108 m3,占全球氦气总产量的5.63%(USGS, 2022),但随着俄乌冲突加剧,氦气生产遭受重大打击。澳大利亚达尔文液化天然气工厂2021年氦气年产量约为0.04×108 m3,占全球氦气总产量的2.50%,多个液化天然气出口设施在建或拟建,主要满足澳大利亚、新西兰和亚太地区(张宁等,2010)。

1.3 全球氦气勘查开发主体日益多元化,未来供应格局将成美、卡、俄三分天下

过去10年,国际氦气市场反复出现供应短缺,导致氦气备受关注,国际上涌现出大量的氦气公司,勘查开发主体日益多元化,出现了“氦热”潮。一些具有油气勘探或者采矿背景的公司已开始转向氦气勘探,积极布局氦气产业发展,挖掘氦气资源潜力。

据Gasworld报道,约有30多家初创公司在美国西南部、加拿大萨斯喀彻温省和阿尔伯塔省、塔桑尼亚、澳大利亚、南非等国家或地区从事氦气勘探(贾凌霄等,2022),印度尼西亚、韩国、日本等国也在积极进军氦气供应领域(Kornbluth, 2022)。目前,全球规模较大的提氦厂共计19家,其中美国15家,卡塔尔1家,阿尔及利亚1家,俄罗斯1家,波兰1家。未来随着一批提氦工厂陆续投产,全球氦气供应格局或将迎来重大调整。

据统计,2021—2025年,全球陆续有俄罗斯阿穆尔天然气加工厂(Amour)、卡塔尔拉斯拉凡3期(Ras Laffan-3)、坦桑尼亚氦一号(Helium One)、阿尔及利亚提氦厂等工厂陆续投产(表 1),届时预计产氦能力将增加1.1×108 m3,全球氦气供应量将达到2.6×108 m3。

表 1 全球部分计划新建天然气提氦厂

Amour工厂是俄罗斯天然气工业股份公司(Gazprom)于2015年开始建设的,原预期2024年底全部投产。该工厂设计年氦气产量约为0.6×108 m3,生产的氦气将主要用于出口,预计到2030年将取代美国成为全球氦第一大供应国,未来30年内Amour生产的90%氦气将出口到中国(Edison Investment Research, 2021)。同时,俄罗斯正在符拉迪沃斯托克建设大型氦气物流中心,规划再建4座储氦库,新增氦储备能力达24×108 m3(Gazprom Information Directorate, 2021)。此外,俄罗斯伊尔库茨克石油公司(INK)计划从东西伯利亚的雅拉克塔(Yarakta)油气凝析气田的气体中提取氦气,设计氦气年产能0.075×108 m3,2025年将对来自马尔科夫斯科(Markovsk)气田的天然气进行提氦,设计年产能为0.045×108 m3。

卡塔尔Ras Laffan-3最初计划于2018年开始生产,预期年产能为0.11×108 m3,满负荷生产时,总年产量约为0.74×108 m3,将占全球氦产量的约35%(Omid Shokri Kalehsar, 2021)。受疫情影响,该工厂目前还未启动生产。除Ras Laffan-3工厂外,卡塔尔石油公司还批准North Field East(NFE)项目(Offshore Technology, 2021),将在RasLaffan新建第4家氦工厂,设计年产氦气约0.41×108 m3(贾凌霄等,2022),到2028年氦气年产量将再增加0.34×108 m3。

如果俄罗斯、卡塔尔在建产能可以如期实现,全球氦气供应将呈现美国、卡塔尔、俄罗斯三分天下的格局,氦气供应紧张的局面或许会得到缓解。考虑到当今复杂的国际环境,俄罗斯、卡塔尔等氦气供应增长依然存在较大的不确定性,全球氦气供应宽松仍面临巨大挑战。例如,俄罗斯Amour因2021年10月份的大火和2022年1月份的爆炸事件无限期关闭,加之俄乌冲突和西方国家制裁的影响,氦气供应处于停滞状态。卡塔尔的3个产氦工厂中的2个因定期维护而关闭,受到疫情影响提氦装置建设也有所推迟。俄乌冲突导致欧洲天然气短缺,阿尔及利亚的两家液化天然气厂之一被关闭,其天然气原料通过海底管道输送到欧洲,进一步加剧了全球氦气短缺(Kramer, 2022)。

1.4 全球氦气需求高速增长,北美、亚太和欧洲为三大消费主力区

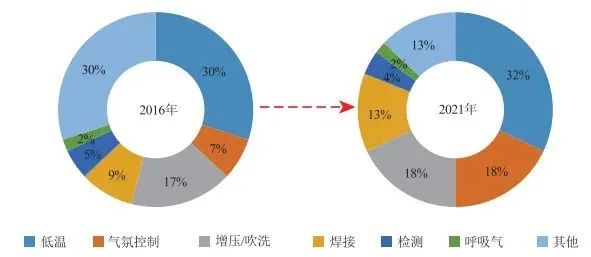

全球氦气主要应用在低温(核磁共振、低温超导等)、气氛控制(半导体、液晶面板等高端制造业)、增压与吹洗(航天飞机、液体燃料火箭和导弹等)、高端材料焊接、呼吸气(潜艇、潜水等)等领域。2016年以来,随着高新技术产业快速发展,氦气在半导体、光纤等高端制造业、高端材料焊接等领域的应用大幅增加(Thor Resources Inc., 2021)(图 2)。

图 2 氦气2016年和2021年应用领域占比对比图

全球氦气需求每年以5%的速度增长,整体呈现供不应求的局面。目前,全球氦气消费中,北美地区为第一主力消费区,占42%;其次是亚太地区,占32%;第三位是欧洲,占20%;中东及非洲地区需求量较低,仅占5%。其中,北美地区医疗保健行业是氦气最重要的消费终端(Centers for Medicare & Medicaid Services, 2020)。根据中国工业气体协会统计,2020年全球氦气需求量为1.94×108 m3,相对于1.60×108 m3的产量而言,出现了约22%的供需缺口。2022年,氦气在焊接、磁共振成像(MRI)、呼吸系统疾病的辅助治疗(ARDS、COPD等)和半导体制造等领域的需求进一步增大,推动氦气市场发展(Future Market Insights, Inc., 2022)。随着医疗、5G、半导体、航空航天、量子计算等高科技领域的高速发展,预计未来数年全球氦气需求量还将继续增长,2025年将达到2.11×108 m3,其中亚太地区需求占比会进一步加大,特别在中国、日本、印度等国家。而据俄罗斯相关机构预测,2030年全球氦气需求量将达到2.2×108~3.0×108 m3,如果不进行新区块的勘探和开发,氦气产量将下降到1.34×108 m3,供需缺口将达1.66×108 m3以上。

1.5 全球氦气贸易中美国拥有资源占有、资本掌控、技术垄断、销售主导四大优势

氦气是快速发展的新兴产业,2021年全球氦气市场规模达46.85亿美元。据FMI预测,2022年氦气的市场规模将同比增长4.6%,2028年将达到65.97亿美元(Future Market Insights, Inc., 2022;Skyquest, 2022)。目前,全球氦气贸易主要由国际大公司和国家油气寡头控制,垄断着整个氦气贸易市场的75%以上。美国在全球氦气贸易体系中拥有绝对话语权,不仅体现在美国本土氦气资源和产量的全球占比方面,而且体现在美国资本对全球氦气供应链的控制,全球十大高纯工业氦气供应商中,美国资本控股企业超过半数,十大氦气压缩机生产商中,美企同样占据半壁江山。此外,国际上氦气供应实行配额制,现有氦气贸易主要由林德(Linde)、液化空气(Air Liquide)、空气化工(Air Products and Chemicals,Inc.)等国际气体公司,通过长期贸易协议完成额度分配,除俄罗斯外,其余国家的氦资源分配话语权基本由美国资本掌控。2022年,除空气化工公司外,所有供应商都宣布因不可抗力减少了对其客户的配额(合同数量的45%~60%)(Kramer, 2022)。

美国控制全球氦气贸易的历史由来已久。1903年,美国发现富氦天然气后垄断了全球氦气生产和销售。1925年,美国立法停止向外国和非政府机构出售氦气。美苏冷战期间,美国政府高价收购油气公司分离出的氦气,将氦气注入Cliffside气田中,作为战略储备。20世纪90年代,随着氦气应用领域不断扩大,需求不断增加,美国政府通过出售储备的氦气,缓解全球氦气市场供应紧张局面(秦胜飞等,2021)。截至2021年,美国仍有0.86×108 m3的储备氦气。随着全球氦气需求不断上涨和美国氦气储量与产量急剧下降,全球氦气供需矛盾愈发突出,氦气价格随之出现巨大波动。卡塔尔目前是仅次于美国的第二大氦气生产国,但由于卡塔尔的提氦设备和技术主要来自美国,其销售亦受美国控制(秦胜飞等,2021)。

1.6 全球富氦天然气藏勘查技术研发刚起步,中游关键技术装备多为美国公司掌握

寻找富(含)氦天然气藏是加快发展氦气产业的重要基础,但目前针对富(含)氦天然气成藏规律的专门研究十分有限,勘探技术刚刚起步。可供工业开发的氦气资源主要赋存于以烃类、氮气、二氧化碳等为主要成分的天然气藏中,其中又以烃类天然气为主。相对于烃类天然气,氦气为无机成因,且其在天然气中含量较低,上地壳中的U、Th元素是4He最重要的来源。当前,氦气的成因类型判别、地质流体示踪、地质年代学研究等方面已取得较多研究成果(徐永昌等,1996;陶明信等,2001),但将其作为独立资源对其生成、释放、运移、保存、资源评价等方面的研究相对薄弱,现有技术也基本沿用了烃类天然气的勘探技术方法,用于氦气勘查的随钻气测录井识别评价方法(地球化学方法)、测井识别评价技术(地球物理方法)等井下勘探技术尚处在探索试验阶段,极大地制约了氦气成藏理论的研究和资源的勘探开发。氦气丰度低,作为单独矿种进行独立勘探极少,在常规气测录井中增加氦气气相色谱是氦气井下随钻识别最可行的方法。核磁共振成像、热中子成像测井等方法在原理上可能对氦气识别具有重要的指示意义,同时具有开展相关技术研究和应用的前景。

国外氦气分离、提纯、液化储存等技术装备相对成熟,但基本掌握在空气化工、液化空气和林德等少数外国公司手中,世界大型提氦厂投资建设、配额分配、关键装备制造及认证等均由其垄断,并且对中国有引进限制(张哲等,2022b)。全球工业氦气生产主要来源于天然气直接提氦和液化天然气闪蒸汽(LNG-BOG)提氦。天然气直接提氦始于20世纪20年代的美国,氦气工业品位一般认为是0.1%(体积分数,下同),实际工业利用的多数在0.3%左右。LNG-BOG提氦发展潜力巨大,所用原料气He含量在0.04%左右,但对原料气规模和提取技术装备有较高要求。

天然气分离法是目前唯一工业化获取氦的方法,包括粗氦提取与精制。天然气分离法的技术路线从大类上又分为深冷法和非低温法2类。深冷法为粗氦提取应用最广泛且经济有效的提氦方法,约90%的氦气通过深冷法制取。近年常温法提氦(多级变压吸附、多级膜、膜法+ 多级变压吸附)研发也已获得成功,并逐步投入使用(张哲等,2022b)。由于氦气的大规模运输和特殊用途对气体纯度的需求,必须对粗氦进行精制和液化,但变压吸附法功耗高,工艺复杂,不适合大规模提氦。深冷法也是氦气液化和运输的最佳方案,它采用低温吸附或低温冷凝、冷冻法,在低压低温下,实现对粗氦中杂质气体的去除,随后通过氦液化器将高纯氦气液化。美国、卡塔尔、阿尔及利亚、澳大利亚等主要产氦国均应用了较成熟的氦气提纯和液化的技术、设备,但这些技术多为欧美大型跨国公司掌握。如液化空气集团在卡塔尔液化天然气厂建立的氦气回收、液化装置,可提供近0.6×108 m3氦气年产量,使卡塔尔成为第二大氦气供应国。林德公司在澳大利亚达尔文市和阿尔及利亚斯基克达建立的液化天然气工厂,已组建具有全球最低功耗和最高回收率的氦气回收装置。

2 中国氦气产业发展现状与问题挑战

近年来,在中国高新技术产业快速发展的带动下,国内氦气需求大幅增长,但受中美博弈和俄乌冲突等突发事件影响,氦气价格大幅波动,持续稳定的氦气资源保障面临严峻挑战,已经引起了国家相关部委的重视,国内各大石油企业、高校及科研院所纷纷响应,积极投入到氦气资源勘查、技术研发、加工利用,参与国际贸易等全链条、各环节。总体看,中国氦气产业仍处在起步发展阶段,上中下游产业链的各环节仍面临诸多问题和挑战。

2.1 中国氦气资源潜力良好,但勘查程度低、家底不清

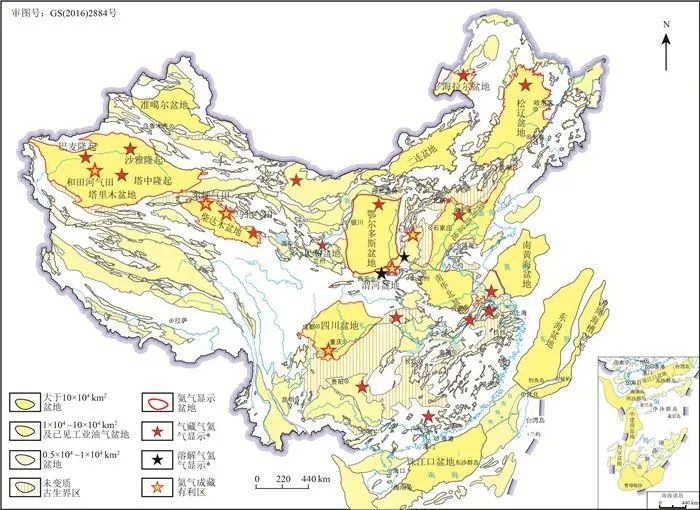

中国氦气资源勘查起步晚、程度低,只开展了一些综合性的调查研究,针对性的钻探工作较少。近年调查研究发现,中国氦气资源分布广泛、层位众多,分区分带富集特征明显,具有良好的资源潜力。目前,全球范围内已探明的具有工业开发利用价值且具有较大规模储量的富氦天然气藏均位于板内及边缘隆起带上,中国西部塔里木、四川、鄂尔多斯、柴达木等大型叠合盆地边缘隆起发育,已发现多个富氦天然气藏,具有广阔的勘探前景。板内裂谷盆地是全球氦气勘探的热点区域,东非裂谷系和中国渭河盆地在近年相继取得重要发现,资源前景良好。深大断裂周缘也是富氦天然气富集的重要区域,此类气藏以非烃类二氧化碳和氮气藏为主,中国东部郯庐断裂带周缘松辽、渤海湾、苏北等盆地已发现多个非烃富氦气藏,虽然氦气丰度较高,但规模小,资源潜力有限(图 3)。

图 3 中国含油气盆地氦气显示分布图

中西部大型叠合盆地和陆内裂谷盆地是中国氦气资源的主要富集区。初步预测四川、鄂尔多斯、塔里木、柴达木、汾渭“五大”盆地的氦气远景资源量达80×108 m3以上,将是中国快速实现产能的主力勘探区。四川盆地威远气田是中国首个实现氦气商业化利用的气田,氦气含量0.2%左右,最高0.36%(张子枢,1992;戴金星,2003;王佩业等,2011;秦胜飞等,2022a)。鄂尔多斯盆地是目前国内最大的天然气生产基地,氦气含量0.03%~0.05%,盆地北部少数气田氦气含量达到0.1%以上,其中东胜气田氦气含量为0.045%~0.487%,探明储量为2.444×108 m3,控制储量为4.270×108 m3,预测储量为1.590×108 m3,合计地质储量为8.304×108 m3(何发岐等,2022)。

塔里木盆地塔西南、塔北、塔中地区均展现出一定氦气富集前景,氦气含量0.05%~2.19%(余琪祥等,2013;余琪祥,2017),其中巴楚隆起东南缘和田河气田氦气含量0.26%~0.53%,为壳源成因,折算氦气探明储量1.9591×108 m3(陶小晚等,2019)。柴达木盆地北缘东坪、马北、尖北等气田陆续发现高品位富氦天然气藏(东坪气田0.075%~ 1.069%;马北气田0.06%~0.20%;柴北缘全吉山等地区0.21%~0.72%),标准氦气资源量预计达4×108 m3(张云鹏等,2016;杨振宁等,2018;韩伟等,2020;张晓宝等,2020)。汾渭盆地氦源岩广泛发育、品质较好,氦气成藏条件得天独厚,资源潜力巨大,是目前中国开展氦气资源研究的热点地区之一(李玉宏等,2018;韩元红等,2022)。其中西安凹陷和固市凹陷新生界地热井中伴生壳源氦气显示十分普遍,氦气显示井77口,地热井井口气体中氦含量大于1%的38口,最高达9.226%,氦含量高居全球前列;其北段晋中凹陷新发现6口地热井,井口气体中氦气含量达10%以上,世界罕见。渭河盆地估计4000 m以浅水溶氦气资源量为21.30×108 m3,现已圈定华州-潼关、武功-咸阳、户县-蓝田3处氦气远景区,进一步工作有望取得氦气资源勘查重大突破(李玉宏等,2015)。

中国东部氦气资源主要分布在郯庐断裂带两侧的含油气断陷盆地,断裂带两侧发现了多个含有氦气的油气藏和非烃气藏,包括含氦气的二氧化碳气藏、氮气藏等(余琪祥,2017),且氦气含量较高,以幔源成因为主,表现为幔、壳源混合成因,主控因素为深大断裂。松辽盆地北部氦气主要分布于白垩系中部含油组合的萨尔图油层、下部含油组合的扶余油层和杨大城子油层,以及深部含气组合的登楼库组气层和侏罗系中(赵少宇,2014)。对该区30多口油气勘探井的分析显示,其氦气含量为0.102%~0.404%,个别井中氦气含量较高,如汪9-12井氦气含量2.104%,高地1井氦含量0.84%,黑富地1井和吉白地1井氦含量均为0.5%,氦气勘探前景良好;气藏埋深范围589.6~3630 m,与松辽盆地天然气主要产出深度一致,且氦气含量具有自上而下逐渐上升的特点,说明氦气源于地壳深部环境(车燕等,2001;冯子辉等,2001;付晓飞等,2005;余琪祥等,2014)。

渤海湾盆地济阳坳陷花沟地区发现富含氦气的非烃气藏,花501井气藏氦气含量达2.08%~3.08%(车燕等,2001;顾延景等,2022)。苏北盆地也发现了多个含氦气的油气藏和非烃气藏,其中黄桥深层含氦二氧化碳气田氦气含量为0.01%~0.23%;浅层溪桥气田是以氮气为主、甲烷与二氧化碳气为辅的混合气田,氦气含量0.48%~1.34%,落实氦气储量12.77×104 m3(余琪祥等,2014;张雪等,2018;陈践发等,2021)。上述地区的氦气发现进一步证实了中国具有良好氦气资源潜力,但由于氦气资源勘查评价长期未受到重视,资源家底不清。

2.2 中国氦气产能建设快速推进,但产量和自主保障程度仍严重不足

中国天然气提氦始于20世纪60年代的威远提氦试验I装置,设计日处理天然气5×104 m3,年氦生产能力约2×104 m3。2012年,在四川省荣县东兴场镇重新建成天然气提氦装置,年产氦气约5×104 m3(李均方等,2018)。到2014年,中国氦气年产量为24×104 m3,对外依存度高达98.44%。之后随着中国LNG-BOG提氦技术与产能建设飞速发展,年产量不断提升,至2021年为130×104 m3,对外依存度略有下降,但仍高达94.07%(图 4)。

图 4 2014—2018年中国氦气产量与进口量走势图

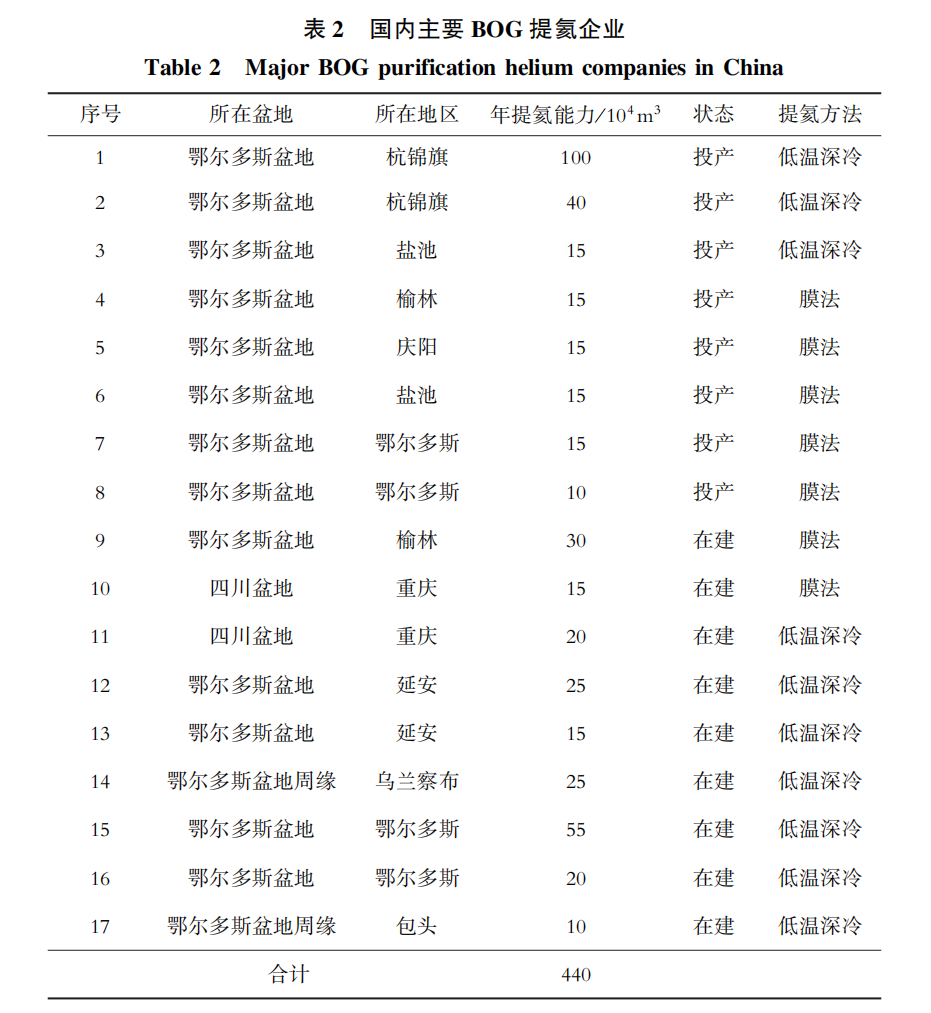

目前,内蒙古兴圣天然气有限责任公司等在鄂尔多斯盆地北部已建成氦气年产能225×104 m3,相较于2021年2165×104 m3的需求量,缺口依然巨大。据初步统计,国内在建或拟建的天然气提氦产能将达905×104 m3,其中,成都天然气化工总厂在和田河气田在建氦气年产能约90×104 m3,还有多家公司在鄂尔多斯盆地周缘和四川盆地等在建氦气年产能215×104 m3(表 2)。此外,国有油气企业正在陕北推进500×104 m3联产提氦项目、东胜-乌审旗100×104 m3膜法+变温吸附提氦项目(李玉宏等,2022)。然而,即使所有在建和拟建项目均能如期实现,国内氦气保障仍面临原料气供应不足、液化成本高等因素的制约。

表 2 国内主要BOG提氦企业

2.3 中国氦气进口量居高不下,卡塔尔超越美国成为中国第一大氦气进口国

2017年以来,中国氦气进口量长期保持在2000× 104 m3以上,其中,2018年进口量高达2311×104 m3(图 5),约占全球氦气产量的14.4%。中国氦气进口来源较集中,主要来自卡塔尔、美国和澳大利亚,少量来自俄罗斯。2021年从卡塔尔进口1684×104 m3,占比82%;从美国进口194×104 m3,占比9%;从澳大利亚进口171×104 m3,占比8%;仅有13×104m3来自俄罗斯,占比1%。相较于2020年,美国的产量、船运、关税等因素对中国氦气进口量形成显著制约,来自美国的进口量呈快速下滑趋势,而自卡塔尔进口量的增长弥补了自美国进口的缺口。虽然2013年之后,卡塔尔超越美国成为中国的第一大供氦国,且占中国进口总量的比例不断增大,但卡塔尔进口氦气的价格偏高,技术与设备基本来自美国,缺乏自主性。

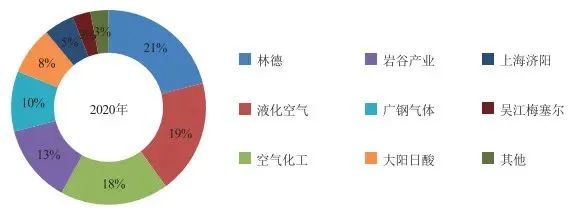

图 5 中国氦气2020年进口企业市场份额占比

中国氦气进口主要来自“六大”外资企业,约占总进口量的82%,其中,林德、液化空气、空气化工进口量较高,分别占比21%、19%、18%,其次,岩谷产业株式会社、大阳日酸株式会社和吴江梅塞尔,分别占比13%、8%、3%。国内仅有广钢气体能源股份有限公司(简称广钢气体)及上海济阳科技有限公司(简称上海济阳)两家企业从事氦气进口业务(图 5)。此外,全球液氦罐箱和氦气液化器制造商为了便于垄断气源、制造能力等原因,长期对中国限制供货,广钢气体每年仅能购入2~3个液氦罐箱(张哲等,2022b)。

2020年3月,广钢气体完成对林德公司剥离出的约238×104 m3/a氦气资源进口份额的收购,成为最大的中资氦气供应商,从而打破了外资垄断,降低了因地缘政治问题而带来的进口风险。“八大”氦气进口商主要利用液氦储罐,通过货轮运输到中国港口,再由分销商利用管束车、液氦杜瓦或者氦气瓶物流运输至终端,2021年危化品运输要求日益严格,氦气瓶装物流运输部分地区已有限制。中国氦气主要进口地区为江苏、上海、广东、浙江、陕西、北京、辽宁、天津等。2021年,进口氦气地区主要为江苏地区,进口量620×104 m3,其占比30%,排名第一,主要为昆山空气化工、苏州林德、吴江梅塞尔、无锡液空等企业;其次为上海,进口量554×104 m3,进口占比达到27%,应用领域主要是气氛控制、低温应用、检漏气体、焊接保护气等(张哲等,2022a)。

2.4 中国氦气产业链技术链基本成型,液氦储存等关键技术装备急需攻关

2003年以来,自然资源部中国地质调查局西安地质调查中心在渭河盆地(卢进才等,2005;韩伟等,2014;李玉宏等,2018)和柴达木盆地(张云鹏等,2016;韩伟等,2020)持续开展了氦气资源调查,提出壳源氦气“弱源成藏”认识,总结了“有效氦源岩、高效运移通道、载体气藏”是氦气成藏的基本条件(李玉宏等, 2017a, b;2018),并利用稀有气体示踪方法研究了氦气聚集(Zhang et al., 2019a,b),提升了中国富氦天然气成藏机理的理论研究水平,总结了渭河盆地找矿模型,探索了成藏模式指引勘查方向、重力-电法探测盆地结构(高效运移通道)、化探圈定氦气富集区、磁法识别基底磁性岩体(氦源岩)、地震测量落实有利圈闭、气测录井标定富集层段的氦气调查技术方法,引领了地勘单位在汾渭盆地发现高品位富氦天然气显示,带动了油气企业开展氦气商业勘查(李玉宏等,2015;2018)。近年来,国内其他学者也开展了大量的氦气研究(张雪等,2018;陶小晚等,2019;陈践发等,2021;Liu et al., 2022;何发岐等,2022),氦气资源的发现明显加快,但氦气资源评价的技术手段仍在探索中。

中国天然气粗氦提取、粗氦精制、气氦储运技术已经较为成熟,基本可满足规模建设提氦工程的需要,但大型氦气液化和液氦储存技术尚处于攻关阶段。目前国产氦气液化器已研制成功,但其性能、可靠性尚有提升空间;目前尚无国产化的液氦储罐液,其关键技术和难点在于结构设计和绝热材料(张哲等,2022b)。中国生产的天然气则以净化后直接管输利用为主,通过低温法提氦需要液化大量天然气,能耗高且不经济,但对于现有液化天然气工厂开展尾气综合利用具有广阔前景。2014年以来,中国LNG-BOG提氦技术与产能建设飞速发展,将成为中国氦气战略资源保障的重要力量。中国科学院理化技术研究所在国产大型低温制冷技术方面取得突破性发展,实现了中国大型制冷系统从应用基础、关键设备到系统集成技术与能力的全面提升。2020年以来,依托大型低温制冷技术孵化的北京中科富海低温科技有限公司,在BOG提氦领域取得里程碑式突破,成功研制出国内首套LNG-BOG低温提氦装置,并与多家公司合作建成多条LNG-BOG提氦生产线,形成了高纯氦气和液氦生产的自主关键技术和装备(李玉宏等,2022; 中国科学院理化技术研究所,2022)。

2.5 中国氦气产业尚未得到应有重视,资源管理模式仍处探索阶段

氦气对战略性新兴产业发展的基础保障作用尚未得到社会各方面的高度重视,氦气富集规律尚未得到全面认识。目前,对氦气资源管理存在2种模式:一是威远模式,即将氦气视为天然气的伴生资源,在天然气开发过程中提取和综合利用。在这种模式中,中国缺少类似于美国《氦气法》的政策法规,没有明确油气公司和政府部门在氦气提取和采购中的权利和义务,难以对油气公司进行有效约束和提供政策激励。二是渭河模式,即将氦气作为独立矿种,引导社会资金对富氦天然气和水溶气中氦气资源的勘探、开发和提纯的投入,快速推动中国氦气产业发展。将氦气作为独立矿种进行勘探开发是短时间内解决中国氦气资源短缺的有效方案,但全国有且仅有陕西省设立了中国首个氦气探矿权。氦气作为独立矿种进行矿权配置的政策法规并不明确,并且与已设立的石油、天然气矿权存在冲突风险,如何科学有效地促进氦气资源开发利用还需要继续探索完善。

3 中国氦气产业发展路径思考

中国氦气需求增长强劲,2017年以来,中国氦气进口量长期保持在2000×104 m3以上,平均增速11%,市场规模逐步扩大。2021年中国氦气消费量为2195×104 m3,占全球氦气总产量的13.7%,主要应用于气氛控制、低温应用、检漏气体、焊接保护气等领域,分别占比51%、25%、8%、7%。从长远看,随着中国高新技术产业的发展,预计“十四五”时期中国氦气消费量将保持高位增长,低温超导、航空航天、国防军事、核磁共振医疗、半导体、光纤、光伏、锂电池、低温物理研究等方面将是需求增长的主要领域。按照年均增速11%测算,2025年需求量将达3000×104 m3以上,全球占比或将进一步增大(Future Market Insights, Inc., 2022)。2022年是实施“十四五”规划的关键之年,面对全球氦气资源产业链格局和产业发展新趋势,必须开展补链强链工作,着力加强氦气资源调查评价、开展关键技术装备攻关,加大市场主体培育力度,推进多元供应体系建设,打造自主可控的创新链,形成稳定、有韧性的产业链,为高新技术产业发展提供氦气资源保障。

3.1 实施氦气国情调查工作,进一步夯实中国氦气产业链的资源基础保障

按照“用旧、找新”的思路,分3个层次开展氦气国情调查工作。一是开展中国现有大中型天然气田氦气含量调查(老区调查评价),查明各大盆地天然气含氦情况,发现富氦天然气藏,直接提氦利用,快速形成产能;二是实施全国氦气资源潜力评价与战略选区,获得不同盆地和区带关键评价参数,优选远景区和有利区,预测资源量,引领油气企业在氦气成藏远景区开展气-氦兼探;三是以汾渭盆地为重点,实施氦气资源勘查示范工程,开展矿权空白区氦气独立勘查,兼顾水溶气、铝土岩型富氦天然气等新类型氦气资源勘查,拓展勘查领域和资源类型。在全面摸清资源家底的基础之上,按照资源类型和丰度,提出资源开发利用方案和产业布局规划,富氦天然气田可采取直接提氦利用方案,不具有经济效益的低含氦气田,通过指导LNG布局与BOG提氦装置建设,推进低含氦天然气有效利用,为氦气产业链提供资源基础保障。

3.2 实施强链补链工程,加大氦气成藏理论、勘探技术及液氦储存装备研发力度

为积极打造自主可控的氦气产业链,急需开展强链补链工作,增强中国氦气保障能力,服务中国涉氦高新技术产业发展。一是针对大型叠合盆地和裂谷盆地氦气成藏理论、成矿模式等关键地质问题开展基础理论攻关,开展典型富氦天然气田氦气成因机理、运移富集规律和保存机制研究,明确氦气资源富集成藏主控因素。二是开发井下氦气识别和评价的技术方法,着力提高气测录井识别精度,形成地球物理测井识别序列和解释方法。三是加大天然气提氦技术装备研发投入,加快模块化、小型化和高效化氦气提纯装备的研制和落地投放,重点攻关低含氦天然气提氦技术,提高低丰度伴生氦气资源的经济价值。四是加强液氦储存等关键技术装备攻关,特别加大对大容量、长距离运输的液氦储槽的研制,达到国际标准。

3.3 构建多元化供应体系,维护中国氦气供应链韧性与稳定

积极有效应对氦气市场变化,围绕俄罗斯、卡塔尔、坦桑尼亚等“一带一路”沿线国家开展氦气资源多领域合作和战略研究,拓展合作空间和供给渠道,维护中国氦气供应链韧性与稳定。首先,要稳住卡塔尔氦气供应渠道,在经济可行、技术可及的基础上,与卡塔尔氦气和油气生产企业共同探讨氦气开发利用的商业化战略合作。其次,加强与俄罗斯氦气产业战略合作,建立长期稳定的供应关系,逐步减少对美资企业氦气供应依赖。第三,积极开拓坦桑尼亚等其他潜在氦资源国的合作,共同推进勘探开发、技术研发等,形成新的贸易供给端。此外,应积极构培育国内市场主体,鼓励各大油气公司“走出去”,布局氦气矿权的获取和合作开发,加大对广钢气体、上海济阳等国内氦气供应商支持力度,推动其扩大氦气资源进口份额和参与关键技术研发,吸引各类相关企业参与氦气产业链构建。

3.4 加大氦气资源战略储备力度,提高应对极端条件下的氦气保障能力

国内氦气产量严重不足且缺口巨大,价格受国际国内勘探开发影响较大,产业政策的制定需兼顾国家需求和市场动态。一方面,根据中长期氦气在各种领域的需求变化,明确中国氦气供应底线和优先序列,动态更新保障航空航天、国防军事及基础民生需求的氦气供应底线;另一方面,应根据国内开采和国际进口成本,建立国家氦气战略储备体系,形成短、中、长期氦气储备战略规划,开展陆域氦气储备地下空间调查评价,进行氦气储备先导试验,提高氦气资源保障能力与水平,到2030年将氦气战略储备提升至相当于120天净进口量(700×104 m3)水平。2021—2025年,伴随全球四大提氦工程的陆续投产,全球氦气可能由当前的供应相对紧张转为供应宽松态势,这将是中国通过获取进口资源建立氦气储备的战略机遇。

3.5 提高氦气产业地位,出台促进氦气产业发展的扶持政策

需将氦气纳入战略性矿种,氦气产业纳入战略性新兴产业目录,制定支持氦气产业发展的相关政策,强制要求天然气田检测氦气含量,对达到提氦标准的气田,必须强制提氦。要在新一轮找矿突破战略行动中部署氦气资源工作。加大氦气探矿权和采矿权投放,鼓励社会资金进入氦气勘探开发领域,对具有一定氦气资源丰度的天然气资源进行综合回收利用,科学保护和合理利用氦气资源。完善氦气储量统计管理和全产业动态监管机制。加快制定氦气资源评价相关指标,动态监管氦气资源在供应链、消费端、储存库的运行情况,对氦气产业链各环节的发展及时提出调控意见。完善配套政策,培育市场主体,将氦气从中国危险化学品目录及监管体系中调出,给予提氦企业财税政策支持或补贴。

本文出处:尚澜气体