一、市场回顾

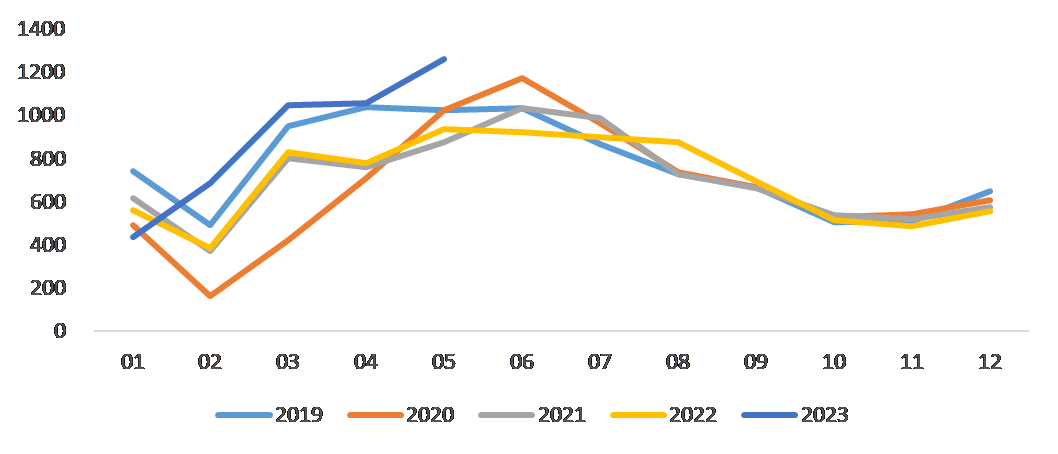

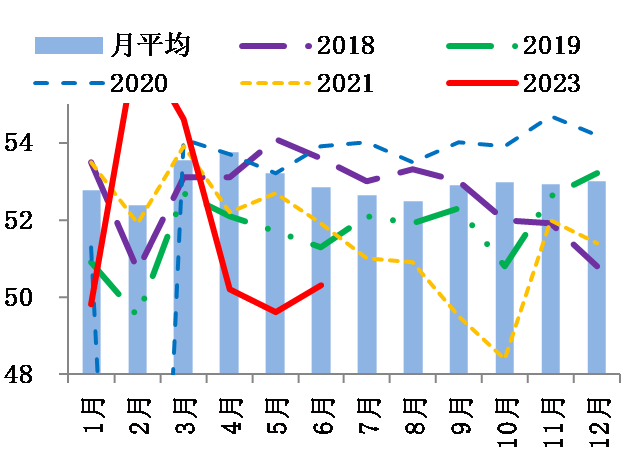

二季度经济增长感官上比一季度放缓。我们认为这由两个原因造成,一方面是因为一季度存在积压需求的一次性释放,例如出口、购房、装修以及旅游,房地产尤其明显(见图1);另一方面产业链对于未来的预期较乐观,2、3月份部分环节在旺季前增加了备货需求,使得旺季来临之前的表观消费量偏高,真正旺季反而是旺季不旺(以钢铁为例,见图2)。二季度经济回归到平稳增长的趋势中,导致投资者之前乐观的预期落空,情绪面甚至转向过度悲观。

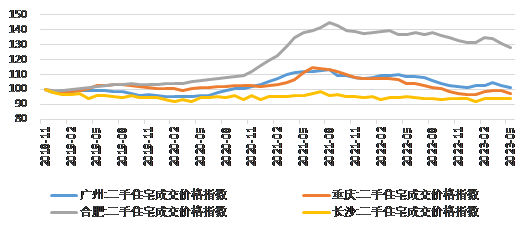

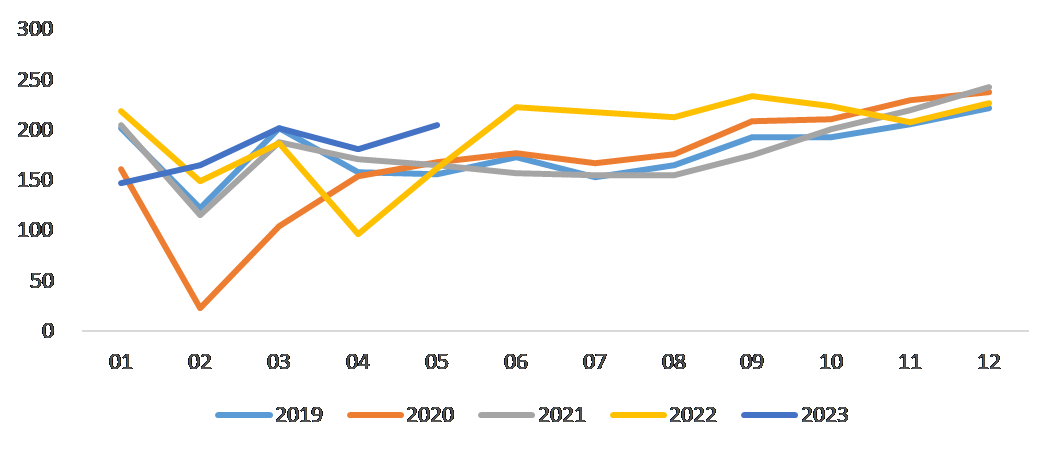

图1、楼市2-3月份的小阳春(2018年11月=100)

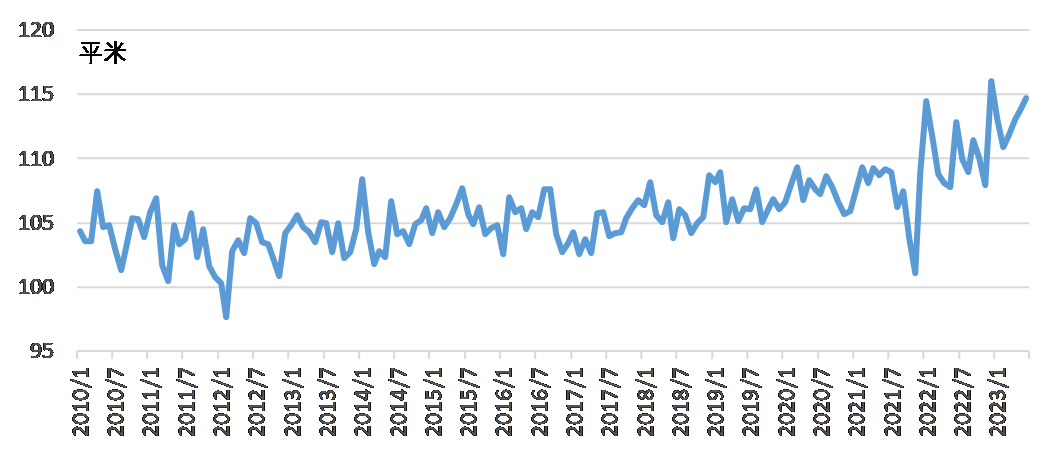

图2、粗钢表观消费量

在低增长中枢的背景下,投资的挑战性较以往更大,表现为更聚焦在细分板块中,行业选择上从一级行业逐步下沉到三、四级细分子行业。

二季度表现较好的行业非常分散。消费板块中,汽车、家电、高铁超预期而免税、酒店、白酒表现较差。AI板块中,算力硬件领先,传媒居中,计算机行业下跌。投资相关的板块中,铁路设备、水利建设、电力设备相对投资增速较高,原材料板块普遍调整。出口相关的板块中,洗衣机、重卡、客车、工程机械、乘用车、光伏相对较好。

图3、二季度中信一级行业涨幅(%)

图4、2023年4月30日较2022年12月31日卖方2023年盈利预测的调整幅度(%)

二、经济新常态

我们今年思考更多的一个问题是我们究竟处于经济周期的什么位置?

1、地产周期的位置:地产今年表现出几个特征,一是一线好于二三线好于四五线;二是改善型需求占房屋成交的一半以上(根据克而瑞的统计);三是二手房成交好于新房。从这些变量看,我们似乎不处于地产周期比较差的位置上。从套均面积看,2022年以来,我们成交的套均面积在110-115平米,较过去整体上了一个台阶(图5)。

图5、30大中城市套均成交面积

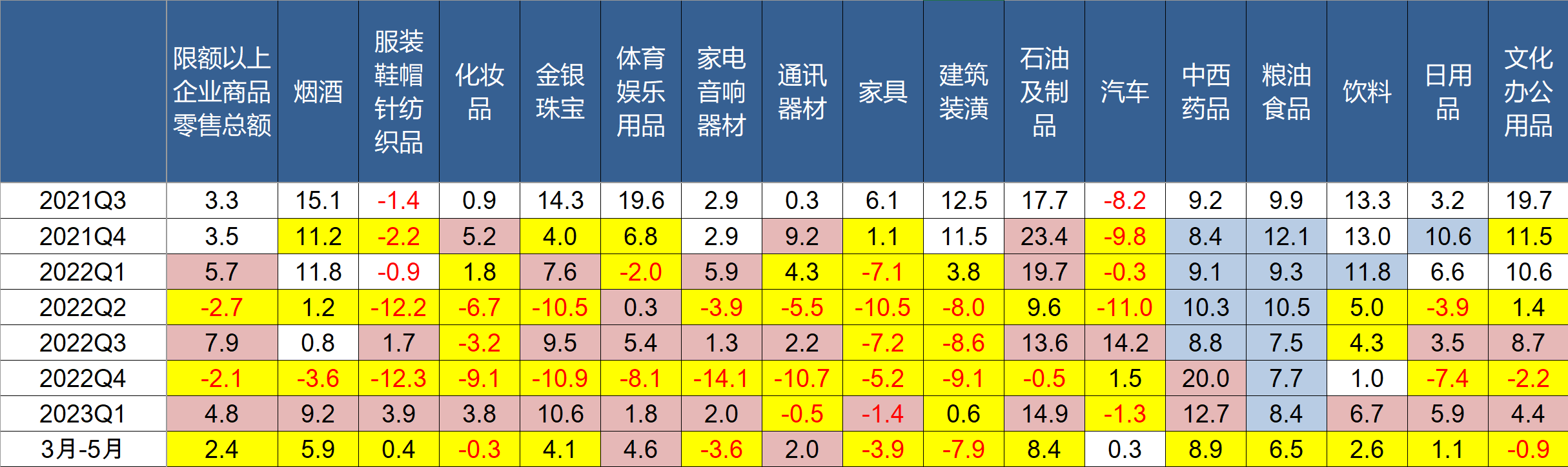

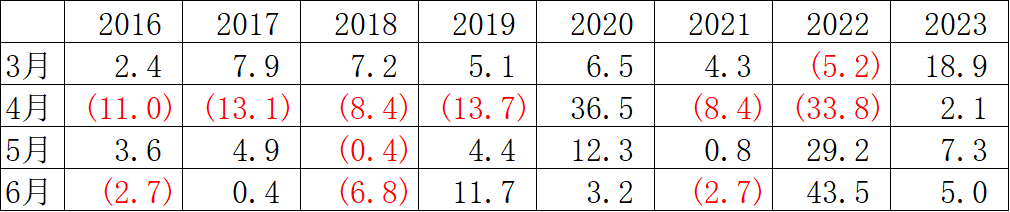

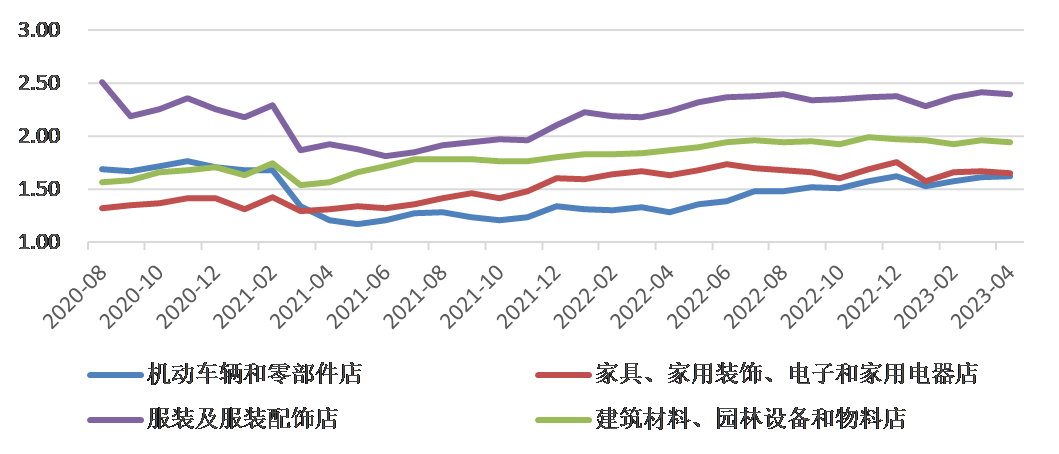

2、空调和汽车:1-5月社零两年复合增速约2.5%(实际复合增速可能低于名义值),给投资者留下了消费疲软的印象(图6,消费数据整体也存在一季度加速的现象),但从细分品类来看,其实是出现了较为明显的分化。例如,空调内销量,我们2-5月份每个月的空调销售都超过了2019年同期,而从2022年四季度的数据来看,空调似乎也不弱(图7)。

图6、限额以上企业零售总额同比增速(%)

图7、空调国内销量(万台)

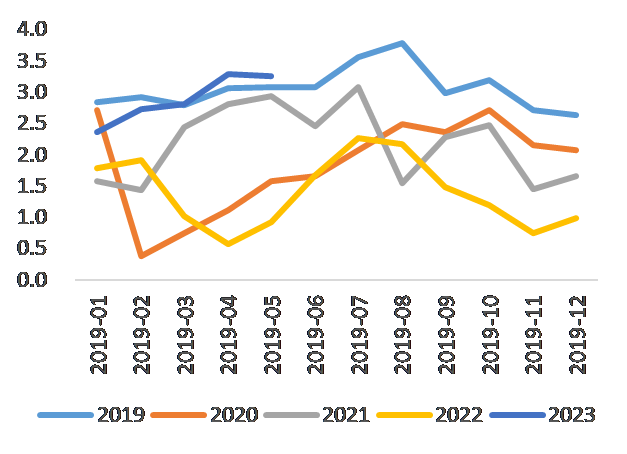

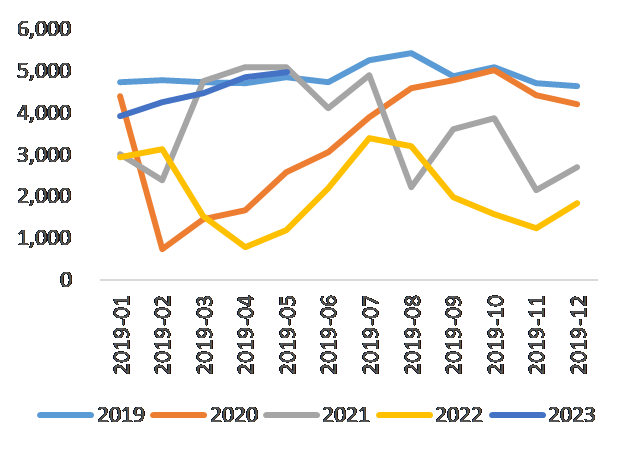

汽车数据也是类似的,中汽协批发2-5月份的销量超过了2019年同期(图8)。由于该数据也包含了汽车出口,仅看内销口径,我们月度环比增长和2016年-2019年环比数据相比,也是不弱的(图9)。

图8、中汽协批发销量(万辆)

图9、乘联会乘用车销量环比(%)

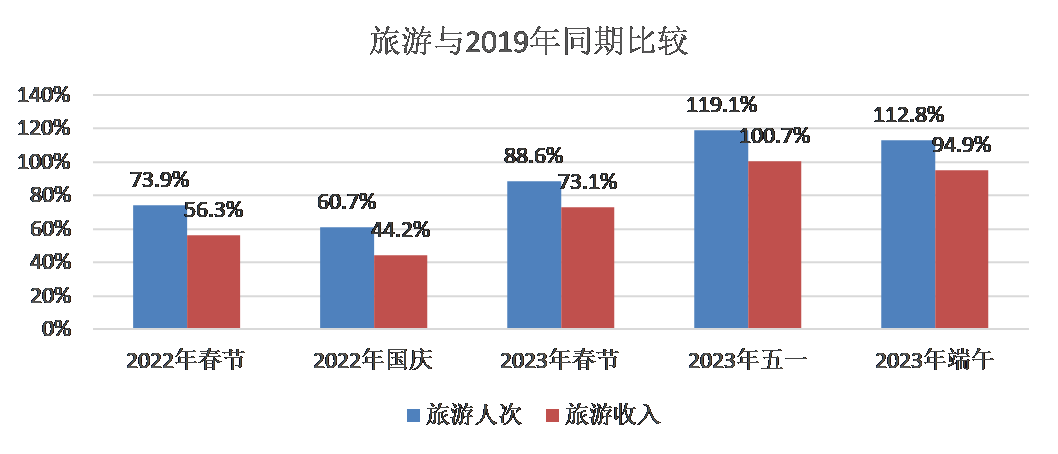

3、消费场景恢复下的旅游、酒店、餐饮的恢复也呈现了不同的景气度。一季度商务出行好于休闲旅游,二季度休闲旅游好于商务出行。虽然不同的投资者对于旅游恢复的强度有着不一样的期待,但总体来看,出行数据是好于我们年初预期的(图11、图12)。

单是从出行来看,也能感受到消费显著的分化。旅行收入的增速恢复显著低于旅行人次的恢复(图12)。

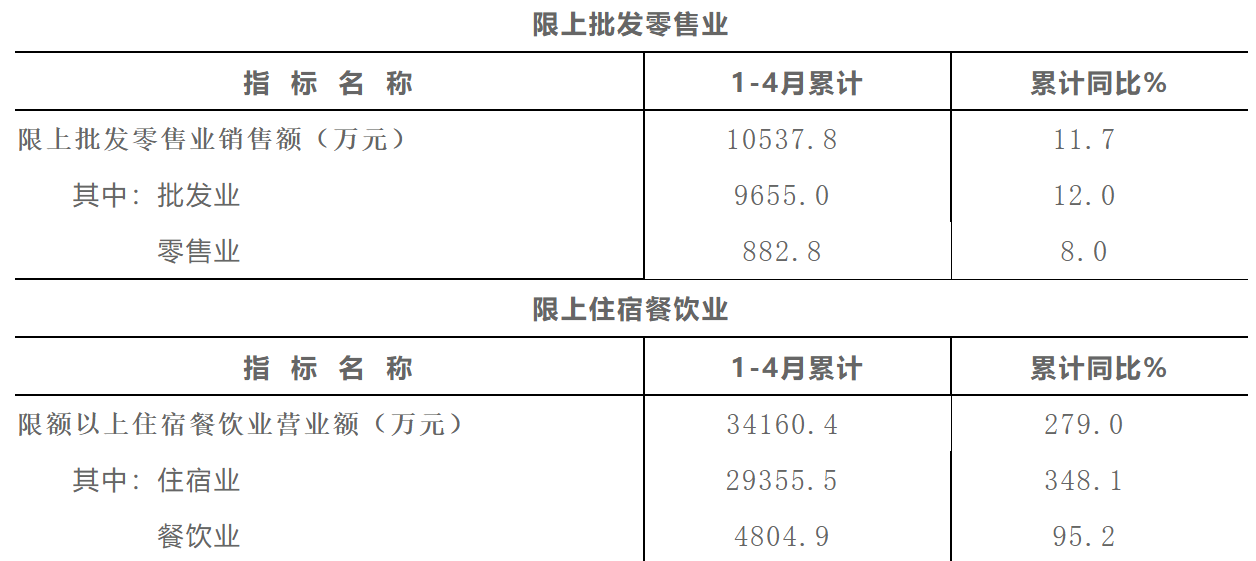

以海南旅游和海南免税为例,2023年五一假日海南省接待游客320万人次,同比增长142%,海口海关共监管海南离岛免税购物金额8.8亿元,较去年同期增长120%。消费的针对性、差异性较以往更强了。又比如某旅游景区出行人次大幅增加,住宿业累计同比增长了3倍多,但餐饮业只增长了95.2%,批发零售业更低,只增长了11.7%(图13)

图10、铁路客运量(亿人)

图11、国内航线民航客运量(万人)

图12、节日旅游人次恢复强度和消费恢复强度(%)

图13、某景区1-4月份统计数据(%)

以上总结了今年上半年我们看到的一些现象,从消费端来看,我们并不能说自己处于周期的底部,这可能是我们未来需要接受并适应的一个合理的消费增长水平。

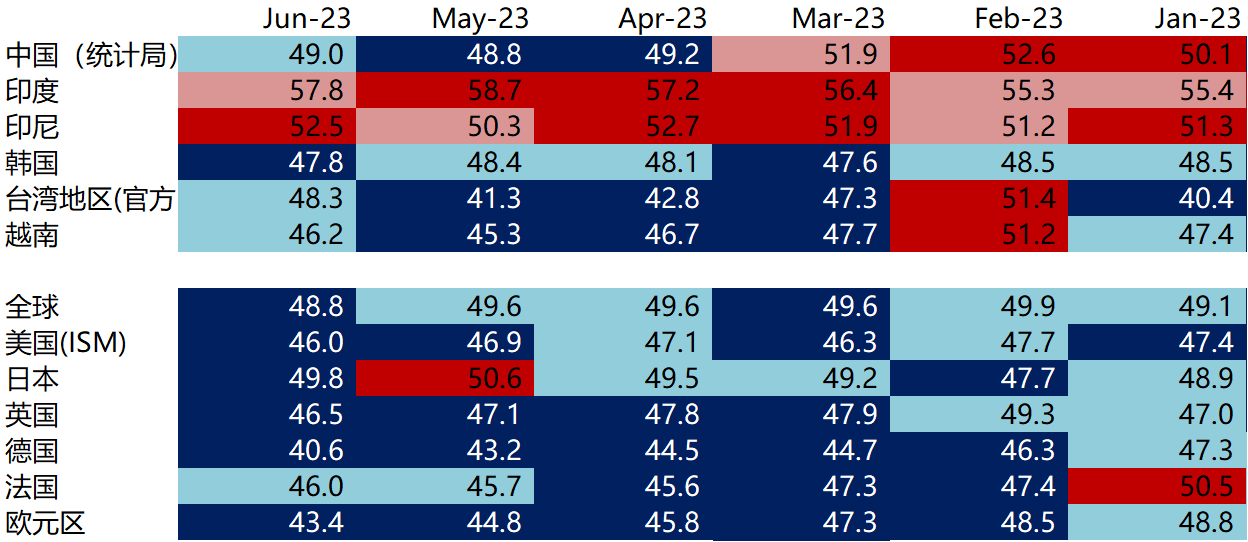

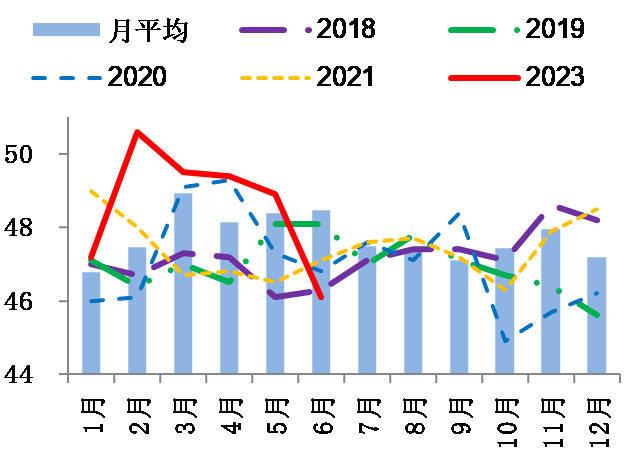

居民消费占我国经济的比重(不到40%)小于欧美(约70%),全球工业周期对我国的影响较消费更为显著。根据Markit统计的29个国家中,只有10个国家处于生产扩张周期,截至6月份,尚未看到全球工业生产企稳的迹象(图14)。

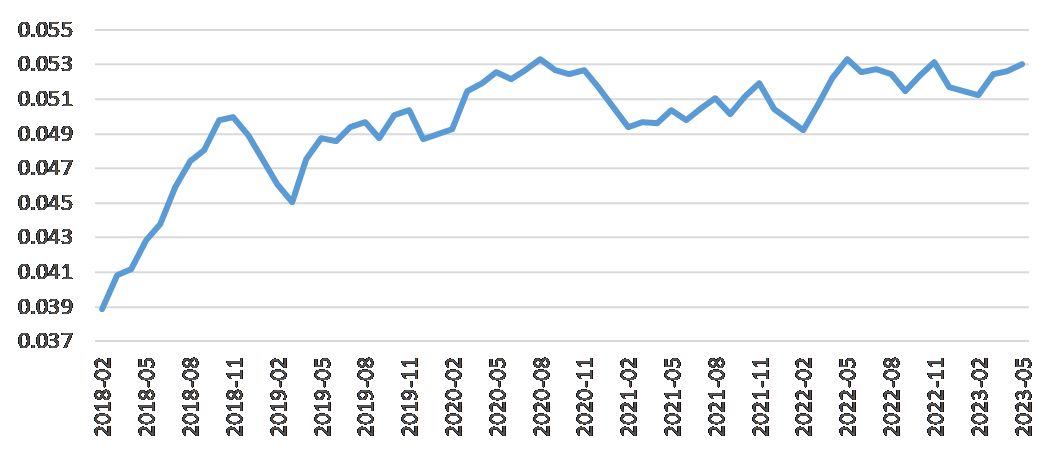

从库存周期看,我们没有证据表明我们在库存周期的底部(图15),好的一面是6月份中国国内制造业库存在生产反弹的背景下边际上去化显著,出现了一个较为积极的信号(图16、图17)。根据部分渠道调研的信息反馈,部分渠道的库存较去年下半年和今年一季度相比,已经出现了较为明显的去化。

海外渠道库存我们跟踪到的信息也是混杂的,和国内情况类似。以美国终端零售的库存信息为例,库存周期和终端需求相比,似乎在过去一年的时间内处于一个稳定的水平,并没有出现大幅的库存波动(图18)。

图14、全球制造业PMI(%)

图15、工业企业产品库存/过去一年的营业成本(%)

图16、中国中采制造业PMI-生产指数(%)

图17、中国中采制造业PMI-产成品库存指数(%)

图18、美国零售渠道库销比(季调,%)

我们库存压力并不显著,库存能否进入补库周期需要看到企业收入的恢复,需要我们结合全球的需求周期一起来跟踪,目前来看仍处于“观察区间”。

三、配置建议

市场对于经济预期的反应较为充分,对政策的预期也不高。7月份,根据国常会的部署,我们预期改善性政策可能会陆续出台,但力度不宜预期过高。经济新常态下投资模式较以往有所变化,我们短期建议配置偏向均衡,中长期仍然偏向寻找细分领域景气度高的成长类型板块。

$圆信永丰优加生活(OTCFUND|001736)$

$圆信永丰致优混合C(OTCFUND|008246)$

$圆信永丰优悦生活混合(OTCFUND|004959)$

风险提示:

本资料为圆信永丰基金研究人员依据公开资料和调研信息撰写,不作为任何法律文件,所载观点均为当时观点,仅供投资者参考,不构成任何投资建议。公司不对本资料中所载观点及信息资料的准确性、完整性作任何担保或保证。投资者在投资我司基金产品前,请务必认真阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件。基金管理人所管理的基金的过往业绩并不预示其未来表现。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用资产,但不保证所管理的基金一定盈利,也不保证最低收益。

本文作者可以追加内容哦 !