一、纳指100乘AI之势涨势如虹,财报季市场预期高度乐观

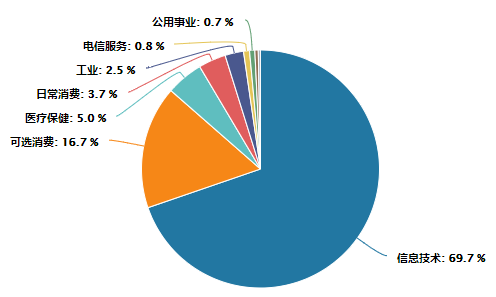

纳斯达克是全球知名度最高的交易所之一,纳斯达克100指数包含了在纳斯达克板块上市的100只市值最大的非金融类公司的股票。该指数排除了金融类(银行、证券、资管等)公司,采用总市值加权的方式。截至2023年7月18日,纳指100包含100家公司,共计101只成分股(谷歌在该指数中有两种股票类别),个股平均市值为2046亿美元。个股集中度较高,大家耳熟能详的“科技七巨”苹果、微软、谷歌、亚马逊、英伟达、特斯拉和脸书(现Meta)合计权重高达56%。行业分布上,以信息技术为代表的科技股权重近七成。

图:纳指100行业分布

(信息来源:iFind;数据截至20230718)

今年ChatGPT横空出世引燃的人工智能狂热加速信息技术科技产业趋势催化,叠加市场预期美联储货币紧缩行动渐近尾声,2023年纳指100涨势如虹,以44.81%的涨幅(截至20230718)创下同期最大涨幅。相应地,以纳指100为跟踪指数的国内指数基金也在QDII权益基金中斩获上半年收益冠军,同时吸引了大量资金加码。

然而当前时点这种向上动能似乎还未枯竭,美股二季度财报季已至,“科技七巨”已经或将要披露上半年“成绩单”。由于国外AI产业趋势处于兑现期,如微软7月19日表示,其与Office软件配套使用的新企业人工智能工具Microsoft 365 Copilot将额外向企业客户收取每位用户30美元/月的服务费用,而此前市场预期为100美元/年,持续刷新市场对科技巨头未来盈利的预期,纳指100连创新高。

图:“科技七巨”二季报披露时间及盈利预期

(数据来源:investing.com)

二、纳指100“特别再平衡”背景及影响

然而,纳指100前行之路也并非坦途。7月7日,据纳指100指数供应商纳斯达克公司发布的一份声明,纳指100计划于7月24日美股开盘前基于7月3日的流通股情况进行“特别再平衡”,即将纳指100的成分股权重进行适当调整,以更好地反映成分股股价变动对指数带来的影响。而这种“特别再平衡”历史上只发生过两次,分别是1998年12月和2011年5月,可见最近一次距今超过10年,因此消息一出就引发了市场关注。

那么指数公司进行“特别再平衡”的背景是什么?原来,包括上述“科技七巨”在内的少数科技巨头主导了美股2023年以来的涨势,市场担忧若对该行业的信心恶化,股市将面临较大风险。截至20230718,纳指100年初以来44.81%的涨幅也多由前七大权重股贡献,其中苹果涨49.54%,微软涨50.60%,谷歌涨39.84%,亚马逊涨58.13%,英伟达涨225.08%,特斯拉涨138.14%,META涨159.31%,占纳指100权重也随之暴增。

而这一结果使得与该指数挂钩或以该指数为基准的基金违反了美国证券交易委员会(SEC)的一项基金多元化规定,该规则限制其最大持仓股(权重5%或以上的股票)的权重合计不得超过50%,而通过“特别再平衡”限制权重股集中度后,跟踪纳指100的基金经理随之完成调仓就可以满足监管要求。纳斯达克副总裁兼指数产品和运营全球主管Cameron Lilja表示“特殊再平衡”纯粹是处于监管方面考虑,例如“科技七巨”中市值最小的Meta(前脸书)由于7月3日占纳指100总市值权重4%,因此本次无需调低权重。

那么纳指100“特别再平衡”的影响几何?短期由于纳指100调低了前六大成分股的权重,相关指数基金进行再平衡调仓时会产生被动抛盘,对这些大盘科技股产生轻微负面影响。此外,对这一被动抛盘资金形成的预期也会促使投资者进行主动抛售,如再平衡消息公布当日即将调低权重的六大成分股均有不同程度的下跌。但“特殊再平衡”发生当周也是六大科技巨头扎堆披露二季度财报的时点,两头碰撞实际效果也未可知。

长期来看,“特别再平衡”难有持续性的影响,如高盛策略师David Kostin所言,未来六个月内主导美股科技股走势的仍将是宏观环境、盈利增长预期、估值水平,而非此次市场消化已有时日的再平衡事件。

三、A股有何布局科技核心资产的指数工具?

A股市场上,当前虽没有可对标美股“科技七巨”的龙头公司,但也有积极布局新兴科技产业的宽基指数。例如,中证科创创业50指数(931643.CSI,俗称“双创50”)从科创板和创业板中选取市值较大的50只新兴产业上市公司证券作为指数样本,以反映新一代信息技术产业、高端装备制造产业、新材料产业、生物产业、新能源汽车产业、新能源产业、节能环保产业、数字创意产业等板块中新兴产业上市公司证券的整体表现。

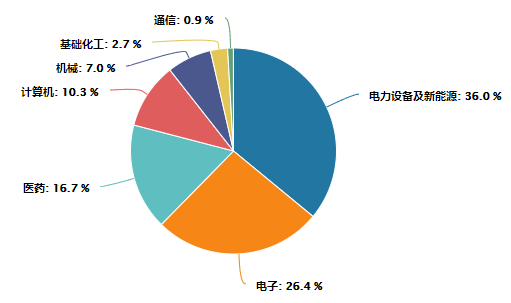

图:双创50行业分布

(信息来源:iFind;数据截至20230718)

行业分布上,以我国全球竞争力最强的电力设备及新能源作为第一大权重行业,当前权重达36%。第二大权重行业是电子,在全球半导体行业周期底部反转叠加AI算力需求高涨的背景下当前景气度较高,而中美贸易的芯片出口的不确定性加强了国产替代逻辑,为国内半导体上市公司提供了发展机遇期,整体权重占比为26.4%。第三大权重行业医药占比16.7%,美联储加息预期经过半年的反复当前伴随6月CPI显著回落到3%逐渐步入尾声,全球医药投融资市场底部反弹的斜率有望得到增强,为创新药和上游的CXO公司带来更强的景气支持,国内创新药政策环境近年来提质扩容,中长期反转幅度也值得期待。最后,2023年底部反转的TMT板块指数权重占比也超10%,虽然AI应用端当前仍以主题投资为主,但上游算力产业链兑现度较高,在流动性走向宽松的环境下后市看点满满。

$泰康中证科创创业50指数A(OTCFUND|017495)$$泰康中证科创创业50指数C(OTCFUND|017496)$

欢迎大家关注跟踪双创50指数的泰康中证科创创业50指数基金(A份额:017495;C份额:017496)!

风险提示:本材料仅作宣传所用,不作为任何法律文件。文中观点仅供参考,不代表任何投资建议,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投资有风险,基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。投资泰康中证科创创业50指数基金可能遇到的特有风险包括:(1)标的指数回报与股票市场平均回报偏离的风险;(2)标的指数变更的风险;(3)基金投资组合回报与标的指数回报偏离的风险;(4)跟踪误差控制未达约定目标的风险;(5)成份券停牌的风险;(6)指数编制机构停止服务的风险等。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金有风险,投资需谨慎。投资者购买基金时应认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件(详阅官网网页www.tkfunds.com.cn或客服热线400-18-95522),在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。

本文作者可以追加内容哦 !