众所周知,股债混合型产品因为能兼顾股市和债市,因此具有“进可攻、退可守”的优势,特别是在震荡市中,其较稳健的表现一向为投资者所津津乐道,可谓“稳稳的幸福”。

在经历了2022年的股市下跌以及债市调整的“股债双杀”之后,2023年权益市场震荡加剧,纯权益类基金的整体表现较弱,反观股债混合产品,似乎已经悄然重返了C位。

那么一个直接的问题是:股债混合产品要如何选择呢?

今天我们就以国泰聚利这只产品为例,从以下几个维度来看下选择股债混合类产品的要点。

维度一:看历史业绩。股债搭配,投资不累。

我们先来看个国泰聚利的收益情况:

国泰聚利成立于2018年3月27日,自成立以来持续跑赢业绩比较基准(业绩比较基准为“沪深300指数收益率×50%+中债综合指数收益率×50%”)。

从收益率的角度来看,截至2023年6月30日,国泰聚利成立以来的总收益率为36.40%,同期业绩比较基准的收益率仅为6.69%,为持有人获取了较好的超额收益。

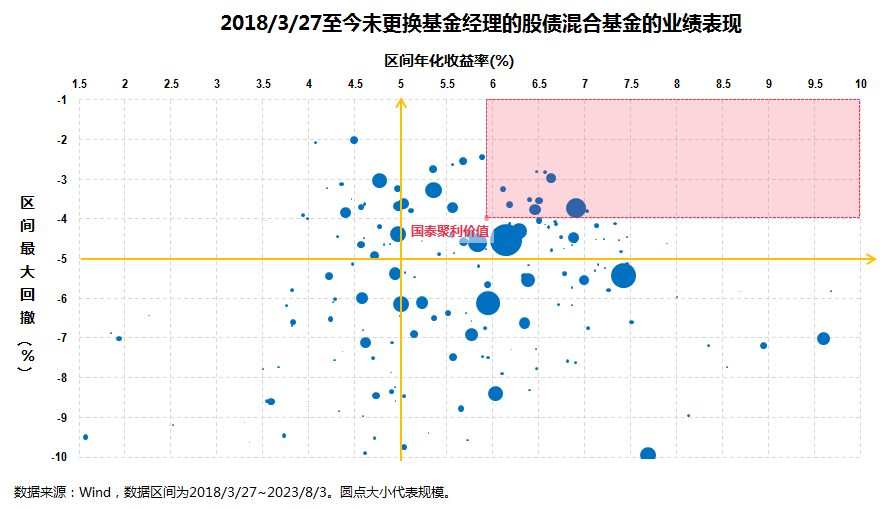

我们再来看下类似产品的同时段散点图:

上图的数据区间为2018年3月27日至2023年8月3日,我简单把市场上股票占比介于5%到30%之间的基金归类为股债混合产品,除了二级债基之外,还可能包含一级债基,混合偏债基和偏债灵活配置基等。纵坐标取了区间最大回撤作为风险指标,并且限定最大回撤不能超过-10%(以排除部分长期以可转债投资为主的产品)。

图中红色点所示的国泰聚利虽然不是区间年化收益最高的,也不是区间回撤最小的,但是两个维度叠加之后,同期全市场能“出其右上者”仅有寥寥几只(专业的说法叫做卡玛比率很高),由此足见其攻防俱佳的超强综合能力。

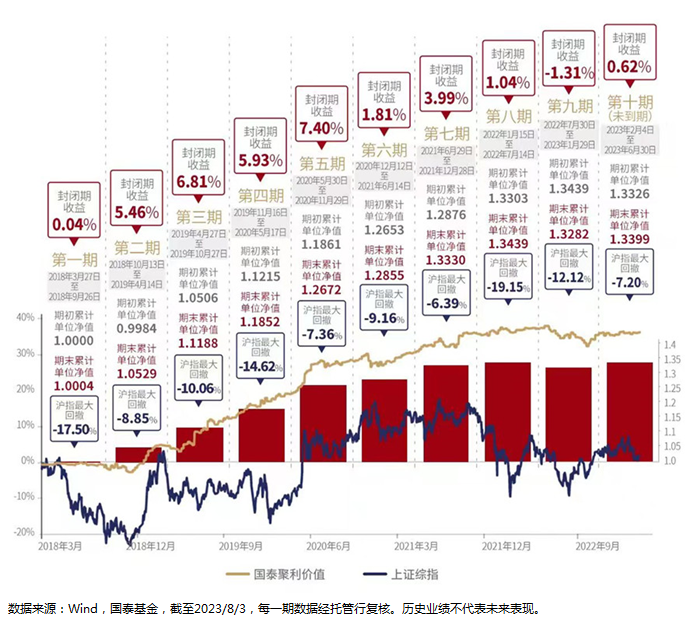

对于一只股债混合产品而言,大多数人可能会更关注其获得“绝对收益”的能力,所以我们来看个组合的封闭期收益情况:

从上图中可以看出,从2018年3月至2023年8月,国泰聚利总共经历了10个封闭期,这其中:

在市场上涨的第二个和第五个封闭期,国泰聚利分别取得了5.46%和7.40%的整体收益率,牛市上涨跟得上。

在市场下跌的第一个和第八个封闭期,国泰聚利仍然能顽强取得正收益0.04%和1.04%,同期沪深300指数分别下跌11.92%和8.56%,熊市抗跌能力强。

而在市场震荡的第三个和第四个封闭期,国泰聚利分别取得了6.81%和5.93%的收益率,同期沪深300指数分别上涨0.19%和0.92%,震荡市的超额收益较为明显。

总的来说,股债混合的国泰聚利通过合理的股债搭配,做到了上涨市收益跟得上,震荡市有较好体验,下跌市则有较好的回撤控制,正所谓:股债搭配,投资不累。

维度二:看基金经理。股债双基金经理掌舵,让专业的人干专业的事。

对于一只主动管理的股债混合产品而言,基金经理当然很重要。

国泰聚利采用股债双基金经理制,权益部分由主动权益基金经理负责,固收部分由主动固收基金经理负责:

主要负责权益部分投资的是国泰基金实力派金牛老将程洲。

从工作履历来看:程洲,硕士研究生,CFA,2000年进入证券行业,先后任职申银万国证券研究所建筑行业研究员、策略分析师。2004年4月加入国泰基金,历任高级策略分析师、基金经理助理、基金经理。程洲现任国泰基金主动权益投资三部负责人兼基金经理,管理国泰聚信价值优势、国泰大农业、国泰金牛创新、国泰鑫睿等多只基金。

程洲从价值投资出发,希望以一个好的价格来买好公司,通过持有一段时间来获取企业增长的价值,而不是基于相互博弈赚钱。策略分析师出身的他较为擅长大类资产配置,偏向于在景气行业中找到估值与业绩性价比较好的公司,投资中善于风险控制,追求稳健增长。整体投资风格属于综合考虑价值和成长的均衡风格。

程洲所管理的产品短、中、长期均取得优秀的投资业绩,市场口碑良好,并多次获得业内权威奖项,其中不乏“七年期开放式混合型持续优胜金牛基金”(国泰聚信价值优势,2022年度,《中国证券报》),“十年期偏股混合型金基金奖”(国泰金牛创新成长,2019年度,《上海证券报》)这样的重磅奖项。

主要负责固收部分投资的是国泰基金程瑶。

从工作履历来看:程瑶,硕士研究生,曾就职于招商银行总行。2017年加入国泰基金,先后担任信用研究员、宏观利率研究员、债券策略研究员、基金经理助理。2021年7月起担任国泰聚利价值定开等基金的基金经理。

程瑶拥有多年宏观利率策略与信用研究经验,具有完善的债券投研框架,具备丰富的宏观市场分析与策略研究经验。擅长把握宏观利率走势,对择时具备深刻见解,在此基础上运用固收类属资产轮动策略,灵活调整组合久期与配置品种。

在信用债投资上,程瑶风格谨慎多于激进,善于通过深入研究,及时甄别信用风险与流动性风险。精选资质优良个券进行配置,力求规避信用等级差、流动性欠佳的债券品种,力争为组合贡献稳健票息收益。

关于股债混合基金有由双基金经理掌舵这个话题我记得我以前有提到过,我认为这种“让专业的人干专业的事”的模式将会是未来股债混合产品的大趋势和重要模式,其效果大概率会“1+1>2”。

维度三:看基金如何运作。股二债八,追求基金资产长期稳健增值为目标。

这部分我们来看下国泰聚利具体是如何运作的。

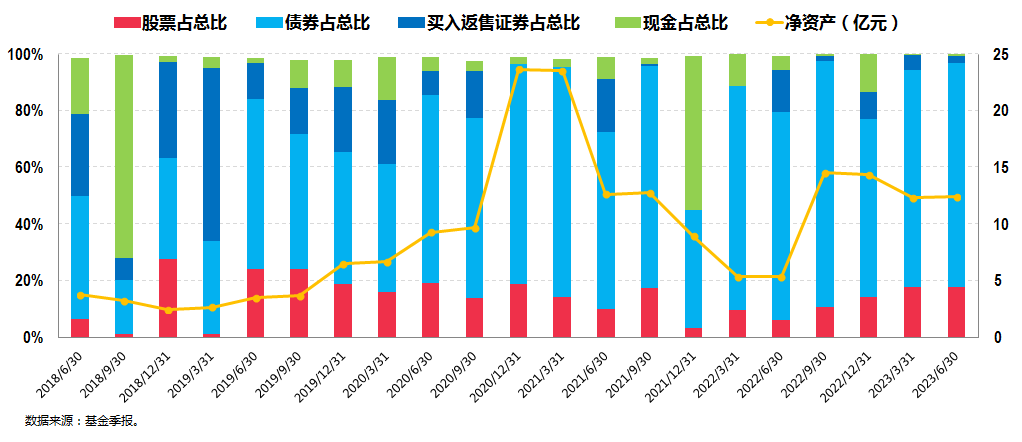

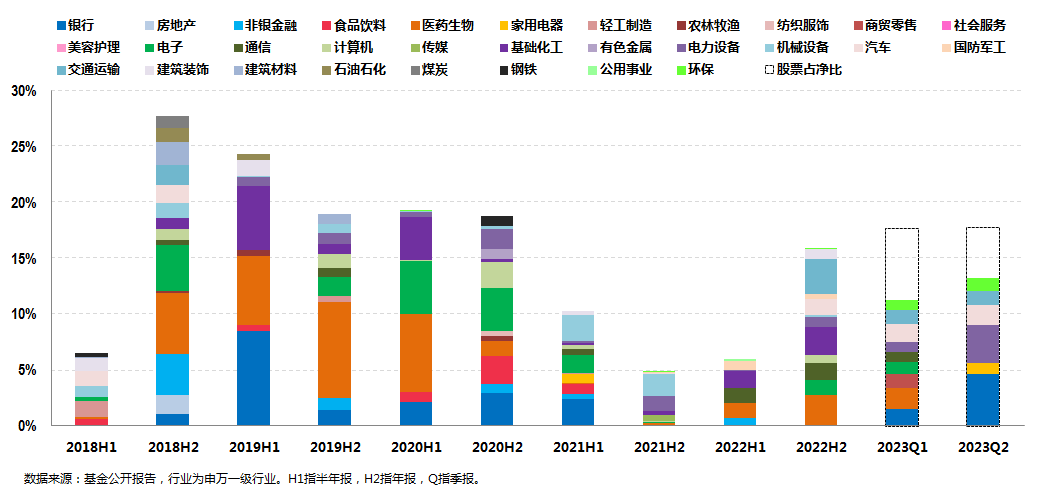

上图展示的是国泰聚利各类资产的配置情况。

国泰聚利是一只灵活配置型产品,不过其实际运作基本采用的是“股二债八”的投资策略。

历史数据来看,组合的股票仓位调整较为明显:在大致以15%(历史平均仓位)作为中枢的基础上,股票仓位在0%到30%之间动态调整,而组合的债券仓位则平均保持在60%左右。

最新出炉的2023年二季报显示其股票仓位占比为17.79%,债券仓位占比为79.30%。

对于股债混合类产品,我们都知道其核心能力是大类资产配置,这其中又以偏股性部分的仓位配置最为重要,而这也是国泰聚利这只产品的强项之一:

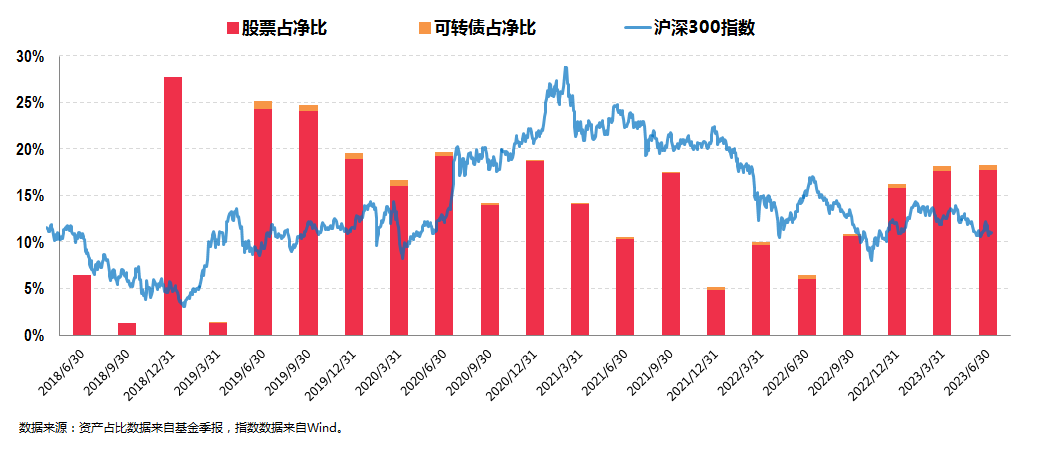

上图我把股票和可转债这两类股性较强的品种单独拿出来和沪深300指数做了个简单对比,从这个图中我们可以看出不少亮点:

首先,整体来看,股票仓位较低的时段都是市场弱势的时段,比如2018年基金成立至年底前,以及2021年末至2022年中,组合都保持了不到10%的较低股票仓位;相应的,股票仓位较高的时段都是市场较为强势的时段,比如2019年中到2020年末这段时期,平均仓位接近20%。

其次,组合有两处“神来之笔”:

第一处是2018年底至2019年中,在经历了2018年几乎整年单边下跌的行情后,组合在2018年末这期大幅提升股票仓位,抓住了2018年底至2019年一季度的市场大幅反弹。同时组合又在2019年一季度末提前减仓,躲过了后续的市场调整。

第二处是2021年末至2022年四季度,组合一方面在2021年末就前瞻性的降低了股票仓位,并且一直保持低仓位至2022年三季度,躲过了2022年的大部分下跌;另一方面组合从2022年三季度开始提升股票仓位,2022年四季报开始持续保持15%以上的积极仓位,又抓住了自2022年10月底以来的市场反弹行情。

对于股票部分的投资,组合坚持估值安全和盈利增长确定这两方面的要求,严控股票仓位,行业均衡,优选个股:

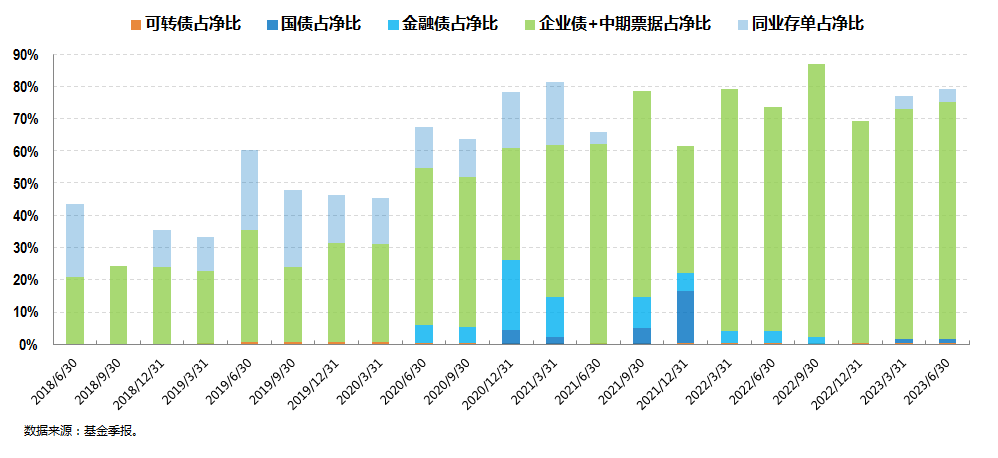

对于债券部分的投资,组合精选高等级信用债,严控风险,以获得稳健的票息收益。并且在利率接近低点的情况下,组合也将充分考虑资产流动性和票息性价比。

总体而言,国泰聚利采取“股债搭配”的稳健投资策略,以流动性管理和债券投资构建“安全垫”底仓收益,以股票投资追求超额收益,以新股申购等稳健投资品种力争增厚收益,追求基金资产的长期稳定回报。

维度四:看产品本身的特点和优势。定开模式,一种对基金经理和持有人双优的机制设计。

国泰聚利采用半年定期开放的模式运作,这种运作模式可以平衡收益和流动性,是一种对基金经理和持有人双优的机制设计,具体而言:

对于基金经理来说,定期开放运作可以减少日常的资金冲击,减轻短期市场情绪干扰,更便于投资操作和管理。

对于投资者来说,适度的持有期限制可以避免短期追涨杀跌;而每6个月开放一次,又可以满足投资者的流动性需求。

而从具体投资资产的角度来看,定开模式同样具有一定的优势:

对于股票投资,定期开放运作更便于基金经理在投资中用中长期的价值投资理念选股,同时不需要考虑资金频繁申赎引起的流动性问题。

对于债券投资,定期开放运作一方面提供了投资收益率较好但流动性不佳的债券的可能性,另一方面还可以适当加大杠杆操作,同时更便于控制利率风险。

讲到这里,关于如何选择股债混合产品这个话题就差不多可以结束了。

最后部分我们简单展望下市场。

综合而言,2023年的市场复苏趋势较为明确。6月下旬开始,国内外核心矛盾出现温和的积极变化,并进一步明确。政治局会议和各部委政策的密集出台,全面调转了市场的政策预期。叠加股债比处于高位,市场下行风险可控,仍有结构性机会;

而债券市场目前的利空因素较少,整体风险不大,但由于后续降准降息的概率不大,市场利率下行的空间较有限。

也正因为如此,类似国泰聚利这样能根据市场情况对资产配置比例进行调整的股债混合策略产品可以说是当下市场较为合适的投资品种:

进,如果未来经济如期向好,那么股票部分仓位是上行的确定性较高,股票投资可以收获复苏行情带来的业绩增长;

退,如果经济复苏之路并不是特别顺利,那么权益类资产价格必然跌宕起伏,组合中的债券部分仓位就可以对冲掉权益类资产的波动。

$国泰聚利价值定开混合(OTCFUND|005746)$

本文作者可以追加内容哦 !