股债性价比:超过一倍标准差,进入明确的机会区域

股债性价比(权益风险溢价)是指,当下指数市盈率对应的隐含回报,相较于无风险利率(国债收益率)的差。简单来说,当风险溢价越高,就意味着当下购买权益资产的“性价比”越高。

同时,因为这个指标既包含了债市以及股市的动态变化,并且可以衡量历史不同时期的情况,机构投资者常用这个指标判断市场大致的位置。

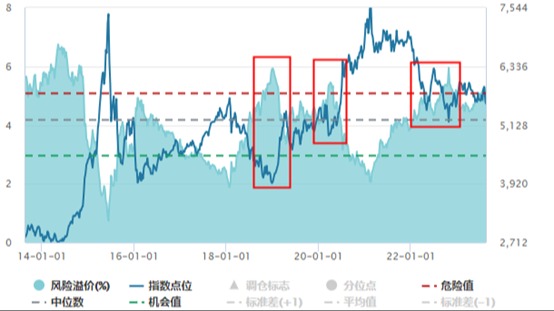

根据历史经验上看,当中证800全收益指数风险溢价的历史分位数处于高位时,是一个相对明确的底部信号。比如2018年底、2020年初、2022年10月底,权益风险溢价在突破5.3%后,市场都出现了较为明确的反弹。

图1:中证800全收益指数历史风险溢价变化情况

(数据来源:Wind,数据区间2013/8/21-2023/8/21。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。历史业绩并不代表其未来表现。)

近期,随着市场不断调整,叠加上央行超预期MLF降息,带动债市利率大幅回落。

截至2023年8月21日,根据wind数据显示,中证800的风险溢价来到近期高位,达到5.28%,处于近10年来84%分位,已明确处于机会值区间(超过一倍标准差)。

当下看,虽然市场情绪仍静待修复,但是目前机会已非常明显,长期投资者此时应当抓住机会进行布局,勇敢逆行,积极布局含权益较多的产品,争取在反弹时刻,捕捉更多收益。

比如我们建议投资者关注:跟踪宽基指数的沪深300指数增强/中证500指数增强/中证1000指数增强!

#证监会多措并举活跃资本市场#

$博道沪深300指数增强C(OTCFUND|007045)$

$博道成长智航股票C(OTCFUND|013642)$

$博道远航混合C(OTCFUND|007127)$

风险提示:本文内容仅供参考,不构成任何投资建议及承诺,非基金宣传推介材料。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险评测,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。请在进行投资决策前,务必仔细阅读基金的法律文件(招募说明书、基金合同、基金产品资料概要等),充分考虑自身的风险承受能力。定期定额投资并不能规避基金投资所固有的风险,不是替代储蓄的等效理财方式。基金有风险,投资须谨慎。

本文作者可以追加内容哦 !