【“超强”叠加“超强”,小盘股也能收获稳稳的幸福!】

(不论是底仓配置、定投还是波段参与,都会是不错的选择!)

不同于2020年红极一时的白马价值股,近两年来受到市场青睐的是“国产替代”、“细分产业龙头”、“人工智能”等具有技术优势的“小而美”公司,市场风格切换到了小盘股上。

小盘股的魅力在它的高成长性,给予投资者无限想象空间。很多小市值公司科技属性较强、成长性较高、盈利能力较强,大有未来成为行业细分龙头的劲头。

一面是成长,另一面是风险。小盘股虽好,但却鱼龙混杂、良莠不齐,很考验投资者的眼光是否独到。今天侦探哥就和大家一起看看普通投资者如何在小盘股上获得“稳稳的幸福”!

超强,配置价值凸显

小盘股虽然看起来像是诱人美餐,但是还要考虑一个问题,小盘行情是不是可以延续?当前时点下是否真的具有配置价值?

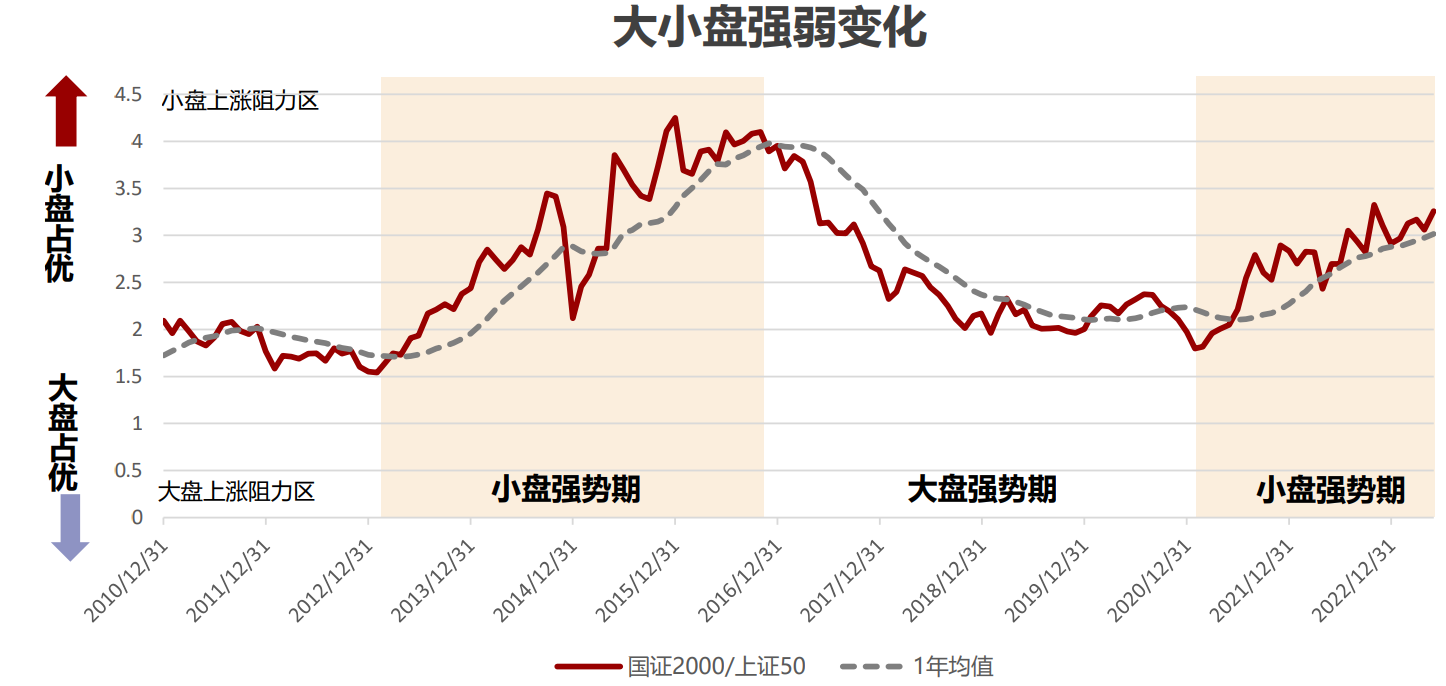

历史数据显示,A股市场存在明显的大小盘轮动现象,而大小盘风格的轮转不像是单个行业的行情转瞬即逝,往往需要3-5年才会切换。

(数据来源:国信证券,Wind,截至2023.07.31)

2013-2016年的牛市中,市值偏小的股票受益于其高弹性,展现出强劲的上涨势头;2016-2020年北上资金的持续涌入、公募基金集中度的持续提升让大市值股票水涨船高。

2021年春节后白马股行情盛极而衰,风格再次向小盘股转换。根据wind数据,2021年以来,中证1000和国证2000这样的小盘股指数相较于沪深300展现出了明显的超额收益。

(数据来源:wind,截至2023.07.31)

当前小盘股的行情已经确定,按照周期规律而言,本轮小盘行情尚在途中。再看宏观形势,小盘股也具备相对优势,行情有望延续。

一来,今年的A股市场受益于防疫放开后的经济复苏,经济增速放缓之下大盘蓝筹整体低迷,市场上流动性充裕的情况下,小盘股在业绩和情绪上弹性占优。

二来2021年以后,“国产替代”和“能源革命”成了增量经济的主线,政策也在鼎力支持“数字经济”,新兴产业聚集的小盘股正是顺风发展之时。

除此之外,2021年以来,不论是公募基金还是北向资金,都颇为青睐小市值股票,将挖掘“小巨人”作为超额收益的重要来源,偏好中小市值个股的私募基金也在加速扩容。

水涨自然船高,增量资金还在持续涌入,这也正是小盘股可以持续火爆的底气!

无论是从市场周期还是宏观经济、微观资金流向来看,小盘股都是当下具有配置价值的方向。

可小盘股虽整体向好,投资起来却颇为让人头疼!几千只股票质地良莠不齐,如何选出好标的获取超额收益?

本着风险分散的原则,小盘股比大盘股更为适宜进行指数投资。纵观市场,目前主流宽基指数中国证2000指数就是非常不错的能代表小盘股的指数,包含了全市场后二分之一市值的股票。

国证2000指数由总市值排名在1001-3000的个股组成。根据wind数据,截至2023年8月11日,其中自由流通市值低于100亿的成份股占比98%,平均自由流通市值为39.01亿,中位数为32.88亿,小市值特征十分鲜明。

在行业上,国证2000指数全覆盖31个申万一级行业,行业权重分布均衡,受单一行业影响较小。

值得一提的是,在宽基指数中,国证2000指数包含的“专精特新”企业数量最多。截至2023年7月31日,工信部发布的国家级专精特新“小巨人”名单中,国证2000指数成份股中包含409家“专精特新”企业,占比高达37%。

可以说,国证2000指数便是投资者一键布局A股小盘股的便捷工具——集齐了小盘风格显著、行业全面、新兴产业三大优势。

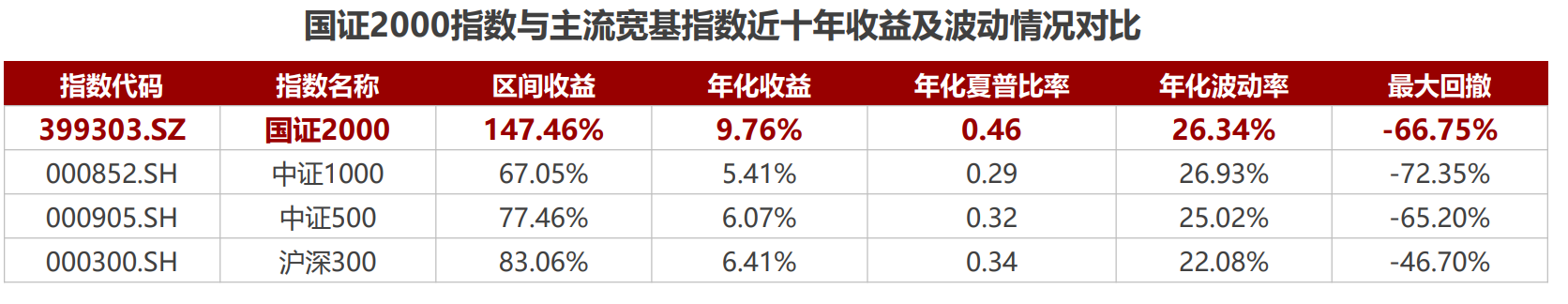

收益上,国证2000指数表现得也十分亮眼,呈现出鲜明的高成长、高弹性特征。

根据wind数据,截至2023年7月31日,国证2000指数近十年收益147.46%,年化收益9.76%,年化夏普比率0.46,大幅跑赢其他主流宽基指数,具有很好的长期投资价值。

(数据来源:Wind,截至2023.07.31。近2、3、5、10年收益率分别为,国证2000:1.26%、4.65%、34.00%、147.46%;中证1000:-10.28%、 -8.76%、17.56%、67.05%;中证500-10.03%、-7.47%、17.34%、77.46%;沪深300:-16.56%、-14.49%、14.13%、83.06%。指数收益不预示基金未来业绩表现,也不构成对基金未来业绩表现的保证。)

展望后市,国证2000指数的营业收入逐步攀升,哪怕在2022年和2023年上半年依旧保持着盈利正增长。目前市场整体估值正处于低位,正是配置的好时机。

根据wind数据,2022年国证2000指数营业收入总和首次突破十万亿。根据Wind一致预测,国证2000指数2023、2024年预计归母净利润同比增速分别将达到 84.80%和27.20%,高于沪深300、中证500以及中证1000指数。

高成长性的推动下,国证2000指数未来的增长值得期待!超强的加持下,国证2000指数配置价值凸显!

超强,超额收益显著

国证2000指数的高成长性带来的超强独具优势,万家基金也在持续关注和布局中,去年万家基金便推出了市场上第一只国证2000指数ETF。

而现在,万家基金基于当前行情新发了一只万家国证2000指数增强。当小盘股遇上指数增强策略,成就了一对“王炸组合”!

其实,小盘股投资更适合指数增强策略。小盘指数的特征是整体收益较高,但个股收益差距较大,公司质地良莠不齐。

指数增强策略通过优中选优,既能剔除质地较差的成份股,又能够利用量化模型规避市场中可能存在的风险。

其次,分析师对于小盘股的关注度远不及大盘股,通过数据和模型分析可以找到预期差,挖掘收益。

对于高波动、高弹性的小盘股,量化策略也可通过提高交易频率力争捕获小盘股中短期股价上涨的收益。

万家基金为国证2000指数搭配的是自主研发的多因子选股策略,力争在“超强”上叠加“超强”,实现持续稳健的超额收益。

单看“多因子选股策略”的名字很多小伙伴可能觉得有些难以理解,其实这个模型核心是“多因子选股模型”,“它可以理解为有几百个小机器人,每个机器人在自己独特的范围内选股。

比如说有的机器人在意市盈率,有的机器人关注股票的资金流向,是否有机构资金在流入等。最后再利用模型把这几百个机器人拼成一个大的选股机器。

科学的“多因子选股模型”再加上适合A股市场的“风险预测模型”,能保证组合风险可控的“组合优化系统”,还有能持续优化策略的“收益归因系统”,四大系统各司其职,最终沉淀出了万家的领先市场的指增模型。

四大模型相辅相成之下,万家基金的多因子选股策略具有“自适应性”,对市场风格变化极为敏感,能自主分析市场各因素变化并动态优化选股因子的权重,力求及时、准确地甄选符合市场风格的优质个股。

在过往的实践中,万家多因子选股策略增强效果显著、超额收益持续稳健,让选股收益成为了产品的“叠加buff”!

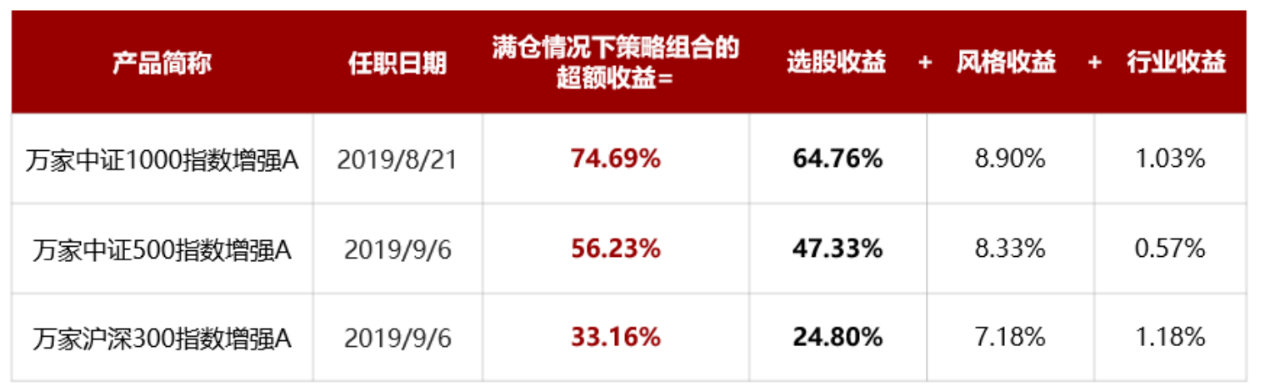

而万家国证2000指数增强的拟任基金经理乔亮正是这一策略的实践者,他名下在管的万家中证1000指数增强A、万家中证500指数增强A均采用的是万家多因子选股策略。

根据wind数据,截至2023年6月30日,万家中证1000指数增强A转型以来超额收益达82.32%,万家中证500指数增强A成立以来超额收益达63.3%!这两只产品近1年、近2年、近3年收益率均排名同类TOP10。(排名来自银河证券,超额收益为基金收益率超越业绩基准的收益。)

在进行业绩归因后,我们发现,万家指数增强基金的超额收益主要来源于个股选择,而不是通过押注在某一种风格或某些行业获得的。这样的超额收益具有更好的可持续性。

(数据来源:万家基金,截至 2023.6.30)

更为难得的是,一般而言都是收益越高,波动越大。万家指增产品不仅收益得到了增强,收益质量较高,还能同时降低回撤,具有高度的不可替代性。

可以看到,万家指数增强型产品的最大回撤均显著小于同期指数的最大回撤,回撤控制表现优秀。

(最大回撤来自wind,信息比率、超额收益最大回撤来自万家基金,截至2023.6.30。年化超额信息比率指产品的超额收益与超额收益波动率的比值。)

截至2023年6月30日,在乔亮任职以来,万家中证1000指增和万家中证500指增的超额收益最大回撤仅为3%左右,回撤控制能力很是出色。

乔亮迄今为止已经有17年证券投资经验,曾在国内外多家投资机构任职,如今担任万家基金总经理助理,也是万家量化投资的领军人。

他始终秉持着科学投资,前沿量化的理念。通过科学的投资方法,用“纪律”克服人性的弱点,用模型作为探索投资机会的工具。

也正因如此,根据wind数据,截至2023年6月30日,乔亮任职以来年化超额收益达到惊人的9%!

万家基金也是国内较早布局量化业务的公募基金管理公司,公司始终立足做最纯粹的量化投资,持续迭代投资策略。

据了解,万家量化投研团队共10人,其中,投资团队平均拥有近11年经验,管理规模超过200亿元。旗下主动量化、指数增强、场外指数、ETF产品线完备,积累了丰富的量化管理经验。

国证2000指数的“超强”和万家量化团队的“超强”叠加,双重buff加持之下,万家国证2000指数增强为投资者送上了“稳稳的幸福”。不论是底仓配置、定投还是波段参与,都会是不错的选择!

(市场有风险,投资需谨慎!本文不作为投资参考指导,读者需要对自己的投资负责!)

本文作者可以追加内容哦 !