A股8月以来调整不断,政策底、市场底、情绪底……喊底的声音一浪高过一浪,但呐喊声越大,大伙心里越没有底:大A的底部究竟在哪里?

国人常说:以史为鉴,可知兴替;西人也爱说:历史不会重演,但总是押韵。在不确定性不断增加的当下,历史或许可以为我们洞察未来提供更多的线索。

纵观2008年来A股五轮寻底之旅,期间波折不断,但无论如何坎坷曲折,但最终都顺利穿越黑暗峡谷,抵达了更光明的远方。归根到底,万物有周期,市场有涨跌,周期永存,这次看似不一样,但或许最终也一样。

放弃幻想:磨底是一个漫长而煎熬的过程

A股创设30余年,平均每3-5年就会经历一次牛熊周期,远的不说,最近15年,就发生了5次寻底之旅,每次穿越底部的姿势都不一样,但市场参与者感受到的煎熬与焦灼却是相同的。

2007-2008年,沪指最低触及1664点

2007-2008年,金融海啸肆掠全球,A股挥泪作别史上最大牛市,沪指从6000多点的巅峰飞流直下,并于2008年10月跌至1664点,回撤近28%。

伴随市场调整,逆周期调节和稳定资本市场的政策密集出台,特别是当年11月初“四万亿”横空出世,股市慢慢恢复元气,沪指从1600多点不断回升,直到2009年8月涨到3478点。

2012-2013年,沪指最低1949点

2012年,“四万亿”投资退潮,叠加欧债危机发酵,国内GDP目标八年来首度“破8”,稳增长成为全年政策目标之首,经济下行压力超预期,市场悲观情绪发酵。

2012年5月起,国内货币政策宽松力度不断加力,降准降息政策接踵而至,监管层表态放松外资持股限制,虽然政策利好不断,但并未从根本上扭转A股下行趋势。

直到2012年9月份后,随着估值压力进一步释放,加上发改委连续批复万亿元基建投资项目,不断释放稳增长信号,险资、汇金持续出手加仓,年末中央政治局会议明确2013年经济工作要“稳中求进”,大盘终于走出阴霾,随后展开了两个多月的反弹。

2015-2016年,沪指最低2638点

2015年6月,监管严查,杠杆牛泡沫被“刺破”,沪指从5000多点急剧下坠,期间各部委密集出台救市政策,“国家队”入市护盘,直到2016年1月底,“供给侧结构性改革”首次亮相后,市场预期经济企稳,市场逐渐走出低谷。

2018-2019年,沪指最低2440点

2018年,受大国博弈和国内金融去杠杆等因素影响, A股在盈利和估值下行的双重压力下,几乎一路单边向下,沪指从2018年1月29日的最高3587点,下跌至2019年1月4日的最低2440点。

直到2018年年末,国务院、央行、银保监会等陆续释放积极信号,加上民营企业座谈会召开,A股展开了一个多月的反弹。但随后由于中美摩擦再度反复,A股再次开启磨底之旅,沪指于2019年1月底触及本轮调整低点。

后来伴随2019年1月PMI指数见底回升,经济数据开始企稳,叠加央行降准,市场底部、经济底自此同步确立,A股开启新一轮长牛,沪指在随后的2年上涨至3731点,沪深300指数更是刷新了07年以来的历史新高。

2022年,沪指4月最低2863点

2022年一季度,在疫情扰动、经济周期自发下行、美联储激进加息以及俄乌冲突等负面因素冲击下,A股波动调整明显加大。沪指于22年4月最低触及2863点,沪深300指数更是从21年3月历史新高的5930点,接连退守至22年10月的3495点。

直到2022年4月下旬,上海疫情防控出现转机,复工复产有序推进,国内供应链恢复,市场悲观情绪明显缓解,A股才逐渐走出底部区间。5月起,国内稳增长政策进一步加码,各项逆周期政策密集发力,A股反弹行情持续到7月初。

坚定信心:万物有周期,均值会回归

股市起伏变化,恰似潮涨潮落,背后自有其周期规律。橡树资本的创始人霍华德·马克斯在《周期》一书里对周期有着各种精彩的论述。

在他看来,周期本质上就是“一组事件按照一个特定的顺序发生,一个接着一个,而且这种顺序经常重复。”周期之所以来回波动,反复出现,主要因为两种力量在作祟:自然规律和人类行为。

周期有三大规律:

一是不走直线走曲线,但无论过程多么曲折,都会回归均值。就像那个牵着狗绳的狗主人一样,不论小狗跑多远,都会把它拉回到身边。

二是只会相似,不会相同,随机性强。股市波动恰似潮起潮落,但潮起多高,回落多深,每次可能都不一样,具有随机性。所以周期的大趋势可以预测,但具体走势难以预测。

三是少走中间多走极端,容易矫枉过正。就像钟摆总是从最左边荡到最右边,再从最右边荡到最左边,在平衡点附近几乎不做停留,周期也总是从一个极端快速走到另一个极端。一如市场情绪,股市大涨时,往往会过分乐观,但下跌后,又会陷入到悲观当中。

马克斯在书里详细分析了三类九种周期,其中关于心理钟摆和风险态度周期的分析最为鞭辟入里、发人深省,道尽A股投资者最近几年的投资心态。

“证券市场中的情绪波动,就像一个钟摆的运动一样……

从兴奋到沮丧;

从为利好事件欢呼庆祝到为利空事件忧虑不安;

从价格过高到价格过低;

从贪婪到恐惧;

从乐观到悲观;

从风险容忍到风险规避;

从信任到怀疑;

从相信未来的价值,到坚持现在要有实实在在的价值;

从急于购买到恐慌卖出。

这种从一个极端到另一个极端的摆动现象,是投资世界最确定的特征,投资人心理像钟摆一样,很多时间都在走极端,要么走向一个极端,要么走向另一个极端,投资人很少停留在中心点上,很少走让人幸福快乐的中庸之道。”——摘自《周期》

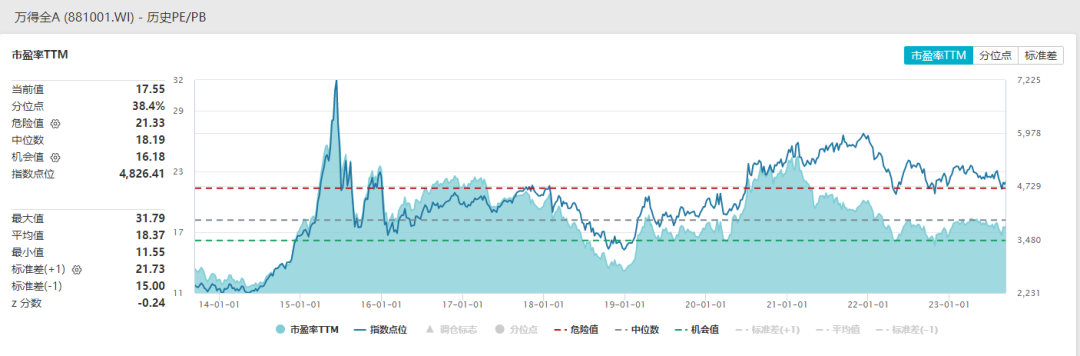

如今,在经历了市场的持续波动调整后,A股投资者的情绪钟摆已经从兴奋、贪婪、乐观的一端向沮丧、恐惧、悲观的一端摆动;从估值的角度看,当前万得全A整体估值为17.55倍,估值分位处于近10年38.4%水平(数据来源:wind,统计区间:20130913-20230912)。另外,近期稳增长政策不断加码,经济复苏预期持续增强。

总之,以周期视野反观当下,我们不妨更乐观一点,以信心守望黎明曙光的到来。

图:万得全A指数近10年估值走势一览

参考资料:

华西证券策略专题报告: “政策底” 到“市场底”:A股历次筑底有何特征

华西证券策略专题报告:历史上A股“政策底”的复盘与经验总结

《周期》,霍华德马克斯著,中信出版集团出版

风险提示:基金有风险,投资需谨慎。本资料仅为宣传用品,不作为任何法律文件,也不构成任何法律承诺。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人在进行投资决策前,请仔细阅读基金的《基金合同》和《招募说明书》等法律文件,并根据投资目的、投资期限、投资经验、资产状况等综合选择与自身风险承受能力相匹配的基金产品,具体以销售机构评价结果为准,投资人在购买基金时需按照销售机构的要求完成风险承受能力与产品风险之间的匹配检验。中国证监会的注册并不代表中国证监会对该基金的风险和收益作出实质性判断、推荐或保证。投资者进行投资时,应严格遵守反洗钱相关法律的规定,切实履行反洗钱义务。$中加优势企业混合A(OTCFUND|009853)$$中加转型动力混合A(OTCFUND|005775)$$中加消费优选混合A(OTCFUND|012202)$

本文作者可以追加内容哦 !