中秋、国庆假期“合体”的超级黄金周已经“在路上了”。8天长假大家对持币过节还是持基过节的思考不亚于一次“灵魂拷问”,那么我们究竟应该怎么选?如果选择持基过节那么是偏好放在风险较低的债基里赚利息,还是机智地投资国庆“不休市”的海外产品呢?

今年9.29-10.6连放8天,然后又要连上7天班。和每年春节一样,十一长假前后的股市,也面临更大的波动性,看下面这张图,国庆节前的第3、4个交易日指数下跌概率大,而节后的两个交易日上涨概率大,这个规律叫“节前效应”。

主要是因为节前大家持币的倾向比较重,存在节前卖出节后买回的现象造成的。游资出去度假了,散户更倾向于持币过节,或者已经配置好了国债逆回购,被套的投资者基本是死躺状态。节后表现好,通常是因为节前大跌。

当然,还要根据每年的市场情况看,近3年,国庆节前两周的市场都不太平,都属于下跌区间,所以节后都迎来大反弹。

2020年,大A高位震荡,9月中旬大涨,9月21日再次大跌,到月末累计跌了5%,节后第一个交易日大阳线跳空反弹,次日继续大涨,后面继续区间震荡。

2021年,大A节前两周开始调整,9月14日市场见顶调整,9月14日-9月29日累计跌了8%,节后大阳线。

2022年,和2021年一样,大A处于上涨→回落阶段,9月15起市场大跌,一直跌了10个点,节后第一天开始反弹。

整体上看,国庆前一段时间,市场表现下跌的概率似乎偏大,而节后一段时间上涨的概率似乎偏大,可能与资金节前避险与节后回流的规律有关。

但是必须说明的是,历史数据很少,结论可靠度并不高,春节前后市场的涨跌情况更多是随机性主导,这是股市复杂系统特性的表现。

清流建议大家将投资组合分为核心资产和卫星资产两个部分。核心资产配置于长期表现稳健为主的类别,如债券基金和指数基金;而卫星资产会配置在追求较高收益、承担较大风险的类别,如医药、半导体、人工智能行业基金。

节前的话可以超额配置一部分偏股基金或者混合基金,同时也预留一定比例的货币基金和债券基金,应对市场短期资金冲击和无法预测的黑天鹅事件。如此一来,既可以获得合乎市场报酬的收益,也能提高收益预期,获得更高的整体收益。

我们都知道,A股牛短熊长,在股票熊市的时候,以稳健为主的债券基金,往往能取得不错的收益。比如,2018年的A股大熊市,债券基金走出了一波牛市,以4.16%的年收益率领跑各类型基金产品。

不过2022年四季度债市经历了一轮调整,可能让很多稳健型的投资者记忆犹新。但是对于风险投资偏好较低的投资者来说,债券基金其实是一个绕不开的话题;对于做资产配置、组合投资的人来说,债券基金更是组合中不可或缺的一部分。

一、这里科普一下债券基金,是指专门投资于债券的基金,它通过集中众多投资者的资金,对债券进行组合投资,寻求较为稳定的收益。债券基金也可以有一小部分资金投资于股票市场,另外,投资于可转债和打新股也是债券基金获得收益的重要渠道。

债券为投资人提供固定的回报和到期还本,风险低于股票,债券基金风险相对较低、收益波动相对平稳,是资产配置不可或缺的一部分。具体来说它还包括短债基金、一级债基、二级债基、可转债基金等等。不同细分下的债基,当然也有着不同的风险和收益,风险由小到大:纯债基金<一级债基<二级债基<可转债。

大家在选择债券基金时,一定要根据自己的风险承受能力做一下筛选,适合自己的才是最好的。如果小伙伴追求稳健,希望收益波动与亏损风险相对低一些,并愿意为此牺牲部分收益,对收益要求不会太高,那么债券基金就挺适合。

二、其次从资产配置的角度出发,债券基金可以在基金组合中起到“压舱石”的作用,主要体现在三个方面:

1、债券是生息资产。所谓生息资产,顾名思义,是可以产生利息的资产,这类资产可以为持有者提供稳定的现金流和长期的收益来源,比如债券、储蓄存款等都属于生息资产:储蓄存款可以获得存款利息,债券则可以获取稳定的票息回报(在持仓债券未出现违约风险的前提下)。

虽然债券的价格会上下浮动,但债券的票息却是固定的(除零息债券),持有至到期的债券可以为基金提供固定的票息收入,获得稳定的基础收益。

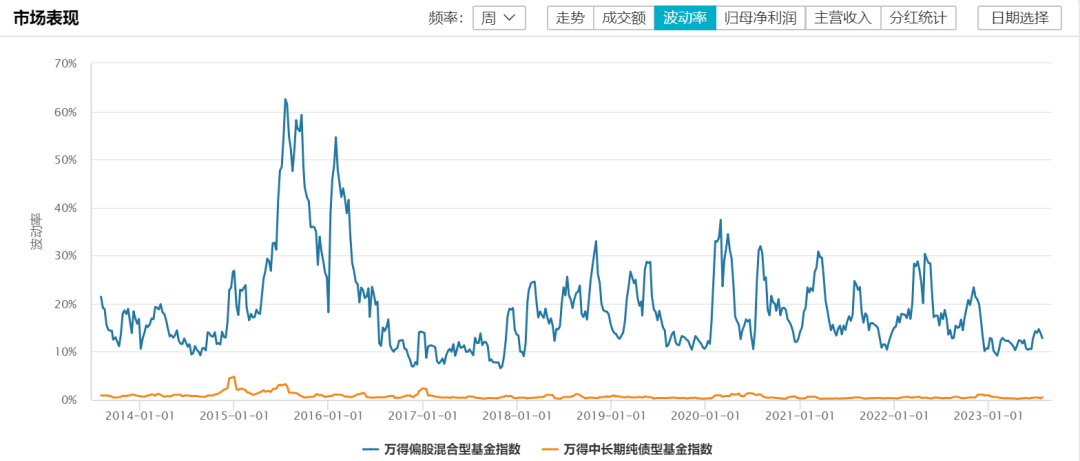

债券基金波动较小。从历史数据整体来看,债券基金长期收益稳健,而且相较股票型基金、混合型基金来说,债券型基金波动较小、走势平稳。可以很直观地感受到,和偏股混合型基金那波澜起伏的波动率相比,债基的波动率可以说只有一点小水花。

这里需要注意的是,基金指数走势代表的是该类基金整体的历史平均表现,并不代表单只基金产品的实际收益和未来表现。

债券与其他资产相关性较低。债券与商品、黄金等其他资产相关性较低,和股票之间也常存在“你涨我跌”的“跷跷板”效应。当股市走强时,投资者会被吸引赎债买股,债券市场资金流失走势偏弱。而当股票市场下跌时,相应的,债市就会体现出它的抗跌属性。

因此单纯投资股票型基金波动可能会比较大,如果增加配置债券基金,股债组合可以降低组合整体波动,将回撤控制在合理范围内。有助于分散风险、平滑波动、提升持有体验。

三、再次配置债券基金的意义是什么?1、降低组合的波动性。在我们的资产组合里,配置债券类资产可以起到投资组合稳定器的作用,是获取长期收益、规避股市风险的主要方式,也是家庭固定收益理财的主要组成部分。

因此,为了适当降低整体组合的波动性,我们适当买一些收益稳定、波动低的债券基金还是不错的。往往股票市场表现好的时候,债券市场会差一些;股票市场表现差的时候,债券市场会好一些。两者在很多时候具有负相关性,因此配置一定的债券基金来对冲股市的风险是有必要的。

中短期资金的打理。债券基金的另一个定位,是中短期资金的打理。股票也好,股票类基金也好,都是用时间换空间的投资品种,因此往往需要较长的投资周期。

但是我们平时还有一些资金是短期1-3年内可能就会用到的,这部分钱是要保证确定性和安全性的,就很适合投资债券基金。

长期来看,债券基金的波动比较小,即使发生熊市,也只有百分之几的跌幅。买入债券基金,在1-3年的时间长度里几乎不会亏损。

四、最后我们如何筛选债券基金?首先我们要看基金的基本资料。查看目标基金公布的“基金持仓”,可以根据持仓做一些分析,看看更偏向哪一类债券,是国债、国开债、金融债、城投债、企业债、地产债等等。从持仓中可以了解债券基金所投资的券种,可以帮助投资者进一步深度判断一只债基的风险级别。

其次是看基金经理的基本资料,债券基金收益主要来源于基金经理对债券市场的把握,了解基金经理在债券投资上的操作思路,更有利于筛选出优质的债券基金,优先选择5年以上经验的,历经周期考验的基金经理。

最后是看历史收益和回撤。历史收益高,有可能投资的是高风险债券,或加了杠杆,高风险债券出现下跌的概率必然会高一些。即便是小调整,由于杠杆作用,跌幅也会更大一些。当然我们不是简单的业绩分析,在分析的时候,不挑短期跑得最快的,而是侧重选那些中等偏上,稳中有进的。

当然除了关注基金本身,还可以选择一些实力强、在固收领域发力很深的团队和品牌很靓的基金公司比如广发基金,有一支梯队完善的“固收+”投资团队。总的来讲结合上面已经了解基金的基本情况,如基金的投资方向和持仓等要素,再综合进行判断。

#【有奖】持基过双节!选债基还是投海外?#$广发纯债债券A(OTCFUND|270048)$$招商中证白酒指数(LOF)C(OTCFUND|012414)$$上证指数(SH000001)$

#A股一日牛?北资净卖80亿#

本文作者可以追加内容哦 !