科创板的设立源于国家对科技创新和高质量发展的战略定位,同时率先试行注册制,因此一直是投资者关注的重要方向。

与科创板相关的宽基指数目前有科创50、科创100和科创成长指数,我们今天就来聊一聊这几个指数的不同特点,看看哪一个指数更值得投资。

01 通过编制规看主要的投资策略

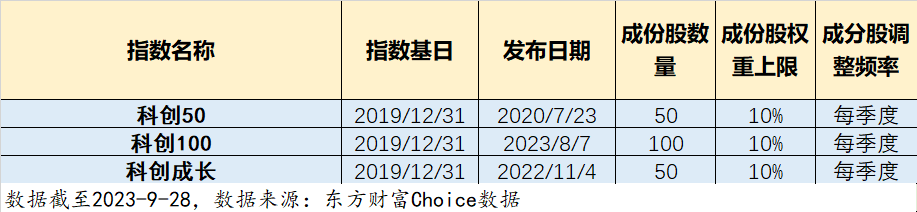

三个指数的基本概况如下表。

科创50和科创100属于市值加权指数,简单来说,科创50和科创100分别选择科创板中市值规模第1-50和第51-150的上市企业作为成分股,采用市值加权。

而科创成长属于策略加权指数,选择营收和净利润两个增长指标得分最高的50只股票作为成分股,采用成长因子加权。

三个指数单一成分股权重上限都是10%,每个季度调整一次成分股。

从编制规则来看,单纯的市值加权策略客观上存在着追涨杀跌的不足,成长因子选股策略大概率是更好的投资策略。

02 从市值规模看三个指数不同的投资风格

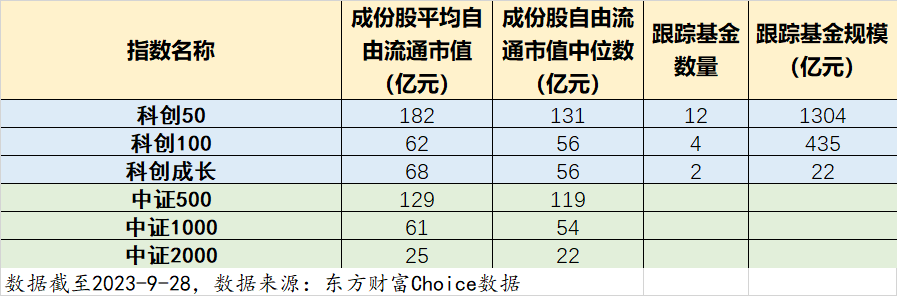

三个指数的流通市值规模对比详见下表。

科创50指数的自由流通市值规模略高于中证500指数,属于中小盘风格。

科创100和科创成长自由流通市值规模大致相当,略高于中证1000指数,显著高于中证2000指数,属于小盘风格。

03 从行业分布看三个指数不同的投资方向

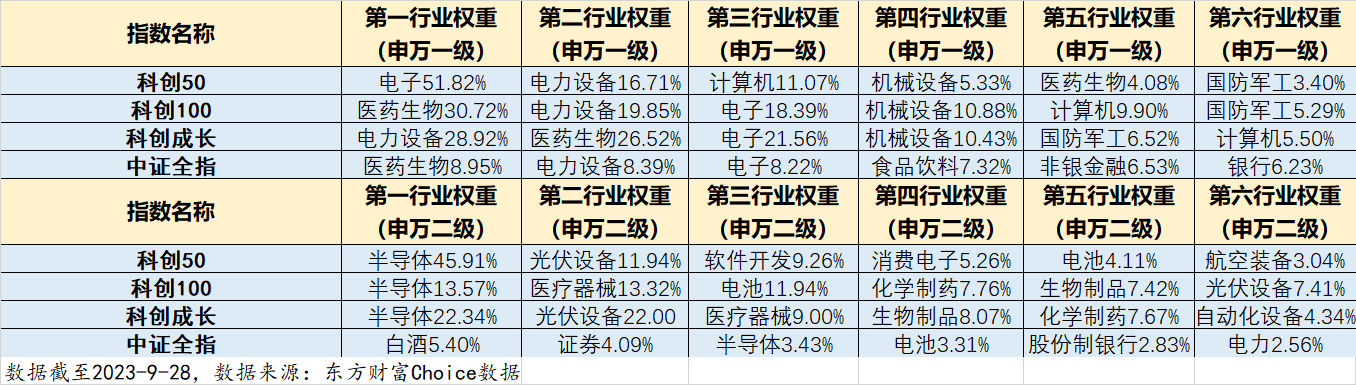

三个指数的行业构成详见下表。

从申万一级行业角度,科创50前三行业及权重分别是电子51.82%、电力设备16.71%和计算机11.07%,科创100前三行业及权重分别是医药生物30.72%,电力设备19.85%和电子18.39%,科创成长前三行业及权重分别是电力设备28.92%、医药生物26.52%和电子21.56%。

电子和电力设备在三个指数的中的权重都比较高,但在科创100和科创成长中权重占比超过四分之一的医药生物,在科创50中的权重占比仅4.08%。

与中证全指相比,三个指数中没有出现食品饮料、非银金融和银行等传统行业,科技创新的属性明显。

从申万二级行业角度,三个指数的第一权重行业都是半导体,但半导体在三个指数中的权重相差很大,在科创50、科创成长和科创100中的权重占比分别是45.91%、22.34%和13.57%。

也就是说,科创50指数差不多一半投资于半导体,行业集中度最高;而科创100和科创成长的行业分布则相对分散和均衡。

科创100和科创成长主要分布在新能源、医药和电子等领域,由科创成长行业分布占比可以推测这几个行业的成长性也比较突出。

04 看三个指数最新前十持仓

详见下表。

科创成长与科创50指数前十大持仓无一重合,科创成长与科创100指数前十持仓有三只成分股重合,说明成长性更好的科创企业市值规模偏小。

结合前述行业分布差异,科创50与科创成长的投资方向差别较大,长期回报特征也可能会有较大差别;而科创100与科创成长的回报特征差别就可能小一些。

05 从估值和未来增速预测数据进一步看三个指数的投资价值

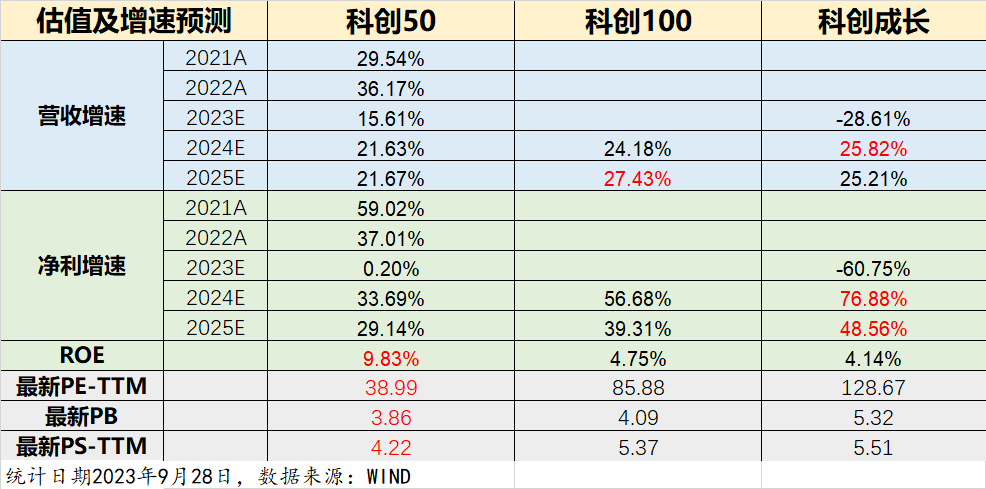

三个指数的估值和万得一致预测增速数据详见下表。

科创50、科创100和科创成长最新的PE-TTM分别是38.99、85.88和128.67,科创成长显著高于科创100,而科创100又显著高于科创50;三个指数的PB和PS估值差别就没有那么大。

值得注意的是,科创成长指数的PE值在9月8日时仅为36.37(当时比科创50指数的39.39还低),显然是在9月份调整成分股后“突然”跳升到超过120倍的水平。从行业结构上看,9月份的调整大幅调减了电力设备,调增了医药生物,应该是调入的医药生物股总体盈利水平大幅低于调出的电力设备。

但三个指数的成立时间都较短,尤其科创100和科创成长成立时间很短,无法根据历史数据推断当前估值水平高低。

万得一致预测的未来增速数据显示,2024年和2025年三个指数的营收增速差别不大,都是20-30%的年度增速水平;但科创成长的净利增速显著高于科创100,而科创100又显著高于科创50。

数据表明,更高的盈利增速对应着更高的PE估值。

但若将2024年和2025年的盈利增速简单平均作为未来增速,以PEG计算当前的估值性价比,则:

科创50指数的PEG=38.99/31.42=1.24

科创100指数的PEG=85.88/48.00=1.79

科创成长指数的PEG=128.67/62.72=2.05

很显然,科创50指数的性价比是更好的。

科创50指数的ROE两倍于科创100和科创成长,表明市值规模越大,股东回报水平越高。

06 看基日以来三个指数的回报特征

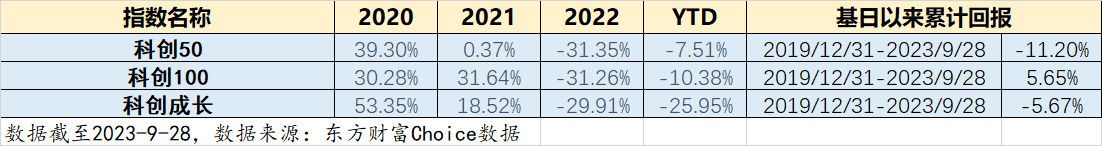

三个指数的基日都是2019年12月31日,各指数基日以来回报数据详见下表。

科创成长指数2020年的回报水平大幅超越其他两个指数,但2022年以来的回调幅度也是最大的。由此可以推断,科创成长指数的弹性可能是最大的。

三个指数中,基日以来累计回报最高的是科创100指数,其次是科创成长指数,垫底的是科创50指数。

但科创100和科创成长的大部分数据为理论回测数据,总体的参考价值有限。

07 哪个指数是更好的投资选择?

综合前面所列各项对比,可以大致得出以下结论:

1、科创50投资的是科创板龙头企业,市值规模最大,估值也最低,当前行业集中度最高,差不多一半分布于半导体行业。

如果结合当前半导体周期可能触底和我国国产替代有所突破的现实,科创50指数应该是当前投资首选。

跟踪科创50指数的基金较多,选择余地较大,规模较大的有华夏、易方达、工银、华泰柏瑞等旗下的ETF及场外联接基金。

(数据来源:Choice数据)

为克服单纯市值加权指数的不足,还可以选择指数增强基金。

科创50指数增强基金目前有鹏华、南方、华夏和嘉实四家基金公司的产品。

(数据来源:Choice数据)

其中,华夏上证科创板50成份指数增强采用的是类似创业板动量成长指数相似的增强策略,一定程度上结合了科创成长指数的优点;此外,动量因子是牛市“锋利的矛”,如果牛市来临可能会有更好的进攻能力。

而来自Choice的数据显示,鹏华上证科创板50成份增强策略过往的超额收益也不错。

2、科创100指数的第一权重行业是医药生物,占比近三分之一;其次是新能源,占比近五分之一;半导体行业占比是三个指数中最低的,仅占13.57%。

如果看好医药生物和新能源板块的超跌机会,可以选择科创100。

跟踪科创100指数的基金目前有鹏华、国泰、博时和银华的ETF,目前还没有场外联接基金,只能在场内投资。

(数据来源:Choice数据)

3、科创成长指数最大的亮点是Smart Beta(聪明指数),从长期来看,成长因子选股应该是更为有效的策略。

2022年以来,科创成长指数是三个指数中调整幅度最大的,但当前的估值也是三个指数中最高的。

前文提到,科创成长指数的PE值在9月份调整成分股后出现了意外大幅跳升的情形,未来调整成分股后会不会出现大幅下降呢?不得而知。

但无论如何,科创成长指数值得长期关注,尤其在半导体景气后期可以将注意力逐步从科创50转移到科创成长上面。

当前跟踪科创成长指数的基金有来自易方达和广发的ETF,尚没有场外联接基金,只能在场内投资。

(数据来源:Choice数据)

基金梳理不构成投资推荐。本文所有观点和涉及到的基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。

$华夏上证科创板50成份指数增强发(OTCFUND|018177)$$华夏科创50ETF联接A(OTCFUND|011612)$

本文作者可以追加内容哦 !