文/二马小姐

不知大家是否注意到——医药基金9月已开始悄悄反弹,并且成为9月上涨幅度最大的基金类别之一。

过去一个月里,医药板块(中信一级行业)单月涨幅达到3.91%,仅次于煤炭和石油石化。节前5个交易日,医药板块上涨3.55%,排第4位,仅次于传媒、通信、计算机。

医药行业基金,更是普遍跑赢板块过去一个月的平均涨幅。根据wind数据统计,452只医疗行业基金(包括A类和C类)过去一个月平均涨幅6.19%,涨幅最高的医药基金9月涨幅14.58%,表现最末的医药基金9月涨幅0.04%。几乎所有医药基金过去一个月都获得了正收益。

经过惨烈的大幅调整,医药逐渐向好的迹象慢慢浮现,很难视而不见。

节后发行的第一只ETF,很巧,也是医药,并且是专注于更细分领域的医疗器械ETF(认购代码:562603;交易代码:562600)。

这只医疗器械ETF三个主要看点:

一是医疗器械在医疗里,属于估值相对低,基本面也相对比较清晰,算是细分领域里确定性比较强的。二是,这只ETF所跟踪的指数,小盘股为主,弹性较高,十分贴近市场口味(近期医药股涨幅比较高的也以中小盘为主)。三是时点不错,2021年医药指数达到高点后,至今已跌去约一半,机会大于风险。

医疗器械:

有广度也有深度的细分行业

医药是长坡厚雪的大行业,其中又可以分为若干细分行业。

通常可以分为医疗器械,化学制药,中成药,医药研发及生产外包,医疗服务,诊断,疫苗生物,医药分销、零售等等。

医疗器械则是医药细分里比较大的一个分支。除了熟知的医疗设备,器械以外,包括医美在内的医美耗材,医疗耗材也属于这个领域。所以实际上,医疗器械算是广度和深度都不错的细分行业,也囊括众多如今时髦的新兴领域,兼具时代感。

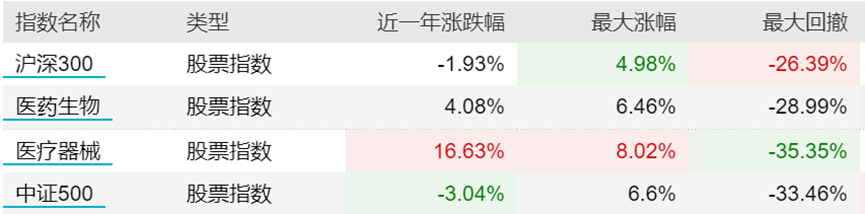

过去一年,医疗器械作为细分行业,大幅跑赢了医药生物指数。并且也大幅跑赢沪深300和中证500。

图:指数对比(来自wind)

截至日期:2023年9月30日,指数历史业绩不预示基金产品未来表现

站在现在这个时点看,医疗器械基本面的长期逻辑支撑还是很夯实的。

第一,市场空间比较大,还远远未达到行业“天花板”。

2022年我国医疗器械市场规模预计达9,582亿元人民币,近5年复合增速约16.3%,已跃升成为除美国外的全球第二大市场。即便如此,中国医疗器械占医药市场的比例,仍然明显低于发达国家。我国医疗器械和药品市场规模的比例约为0.35:1,而发达国家基本接近1:1。长远看,市场规模仍有巨大的提升空间。

第二,所谓“银发经济”,人口老龄化,对于慢性病管理需求的增长,仍然长期驱动医药行业。另一方面,今年开始,医疗诊疗人次数恢复正常稳定增长,对医疗器械需求也回到了稳定增长。

第三,“国产器械的进口替代”逻辑。

医疗器械里,中高端产品的进口比例极高,国产医疗器械产品以中低端为主。比如大型影像设备进口占比在 80%左右,如 MR、CT、PET/CT 等。

但同时,国产医疗设备的产业链也在持续进口替代。比如国产替代在中低端医疗器械生产中已颇为成熟,有些企业以显著优势吸引外资低值耗材巨头纷纷调整自身供应链体系,将中国企业纳入其中。2023年部分企业有望兑现其国际化逻辑,引来估值重估。

图:国产医疗器械和进口医疗器械对比

数据来源:商务部,兴业证券研究所

指数特点:

历史收益高,弹性好,偏中小盘

医疗器械ETF跟踪的是中证全指医疗器械指数(H30217.CSI)。

指数目前成分股86个,反应医疗器械领域的整体表现。其中也涉及到一些生物医药、美容护理的相关公司。

医疗器械指数的弹性比较大,整体偏中小盘股。

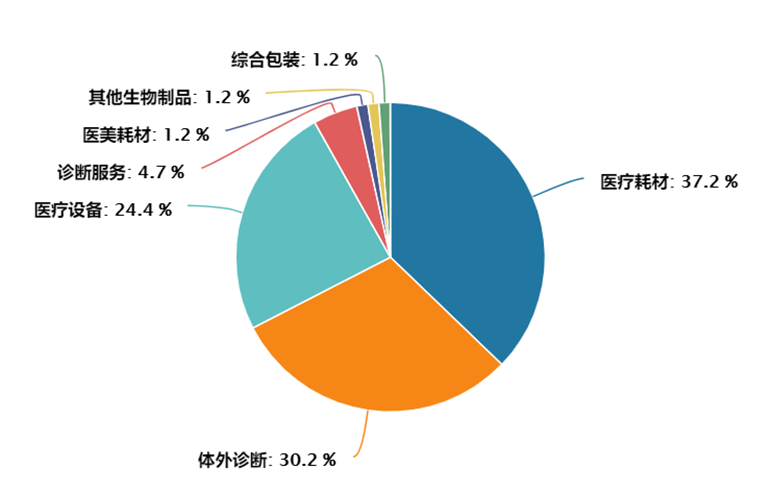

指数自基日(2004年12月31日)以来截至2023年5月22日,医疗器械指数的年化收益率15.58%,整体表现优于医药生物(申万)指数、沪深300指数以及中证500指数。

值得注意的是,2018年以来,对比其他几只指数,医疗器械指数的区间收益率更高,波动率更大,在牛市环境中具备更好的弹性。

图:医疗器械指数2018年以来表现

数据来源:Wind,指数历史业绩不预示基金产品未来表现。

指数成分股从市值来看,整体偏中小盘。也比较契合目前市场的口味。

截至2023年5月22日,成分股平均总市值183亿元,中位数90亿元,100亿以下成分股权重占比超50%,整体偏中小盘。其中迈瑞医疗、爱美客总市值超1000亿元,权重分别占14.87%和8.04%。

图:指数成分股规模分布(数量)

数据来源:wind

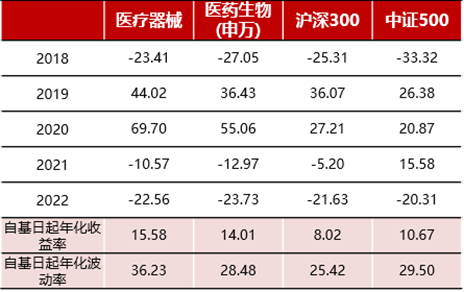

86只成分股的行业分布来看,同时囊括了生物医药、美容护理等样本。按照成分股个数,占比最高的是医疗耗材,体外诊断,医疗设备,诊断服务。

图:样本的行业分布(按成分股数量)

数据来源:wind

另外,指数的集中度比较高。前十大样本权重合计44.36%,包含了迈瑞医疗、爱美客、乐普医疗等龙头股。

图:前十大权重(最新)

数据来源:wind

机会大于风险:

估值在低位,盈利增速不俗

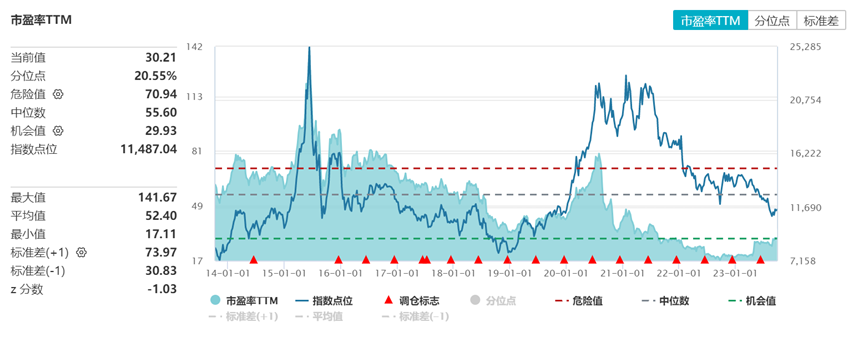

估值来看,医疗器械指数现在处于历史低位。

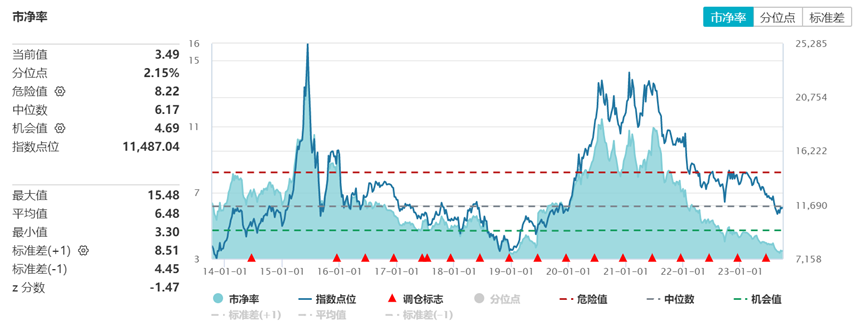

中证全指医疗器械指数动态市盈率PE(TTM),截至9月底,为30倍。处于20.55%的分位处。市净率PB为3.49倍,处于2.15%分位处。

目前市场整体扣除基金持仓后的医药股持仓占比也在个位数,同样处于历史低位。

图:中证全指医疗器械指数PE(TTM)

图:中证全指医疗器械指数PB

另一方面,医疗器械行业的增速,依然维持在较高的水平。根据Wind一致预期数据,医疗器械指数前十大权重股的一致预测净利润增速,中位数值为16.55%。龙头企业依然维持很高的增速水平。

一些龙头公司海外业务的拓展成为新的引擎。

例如迈瑞医疗,已与美国四大采购集团合作,在北美市场高端突破的趋势持续。海外营收占比有望突破疫情前水平。其微创外科业务也成为新成长引擎,硬镜系统开始放量,首次超越两家进口品牌成为国内第三。新近推出能量平台及超声刀,未来将推出微创手术所需的其他器械和高值耗材,打破进口垄断。

联影医疗也受益于海外市场,2020年、2021年海外营收同比增长均超过100%,实现全线产品外销。

总体而言,随着负面因素逐渐消退,医药在漫长的大幅调整后,也许到了战略性关注的时刻。尤其医疗器械细分领域的低估值,基本面确定性高,吸引力凸显。加上人口老龄化的长期驱动力,技术持续发展和升级,以及国产替代的大背景,性价比很难视而不见。

TIPS:

医疗器械ETF

认购代码:562603

交易代码:562600

风险提示:以上观点仅作为个人心得分享,不作为投资建议。以上观点、看法和思路根据当前市场情况判断做出,今后可能发生改变。基金过往业绩不代表其未来表现。基金有风险,投资须谨慎。

$医疗器械ETF(SH562600)$ $医药生物(SH000808)$ $迈瑞医疗(SZ300760)$

本文作者可以追加内容哦 !