摘要:

1、三季度GDP同环比分别增长5.2%、1.3%。根据统计局初步测算,四季度经济只要增长4.4%以上,就可以保障完成全年5%左右的预期目标。三季度的亮点主要在于消费的提振,消费意愿、消费能力、消费场景这三大决定消费复苏力度的要素,目前都正在朝积极方向发展,消费仍在持续复苏。

2、得益于政策催化、车企大力降价促销和国内自主品牌竞争力的提升,汽车行业景气度有望延续。未来随着促消费政策对汽车市场的持续刺激作用,特别是对增换购需求的进一步促进,预计四季度乘用车销量仍能实现较好的增幅,可以关注$汽车ETF(SH516110)$。

3、近期,地缘冲突升级,全球市场避险情绪显著升温,加上双节期间金价回调至今年以来低位,推动金价大幅反弹。长期看,全球经济衰退的总体趋势、全球央行加购黄金的需求上升,以及全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,这三因素使得贵金属有望具备上行动能,可考虑逢低布局$黄金基金ETF(SH518800)$。

4、本轮地产链有望步入企稳通道中,建材板块基本面大幅恶化的可能性不大,在政策发力的背景之下,需求有望边际改善。在后续基数走低、原材料成本缓和的背景下,企业业绩有望持续改善。随着基本面压力趋弱和情绪筑底修复,建材板块配置价值有一定提升。近期可以关注建材ETF(159745)和同属地产链下游的家电ETF(159996)。

正文:

10月18日,A股低开低走,深成指、创业板指均再创年内新低。截至收盘,沪指跌0.80%,深成指跌1.24%,创业板指跌1.20%。两市个股普跌,下跌超4500家,市场成交额7667亿元,较昨日有所放量,北向资金净卖出超11亿。

盘面上,受拜登政府计划阻止出口高性能AI芯片影响,AI赛道集体下挫。英伟达概念、CPO、算力、游戏等板块领跌。市场大跌之下,华为汽车概念股逆势上扬。

10月18日上午,国家统计局发布今年前三季度GDP数据。初步核算,前三季度国内生产总值913027亿元,按不变价格计算,同比增长5.2%,三季度环比增长1.3%。三季度GDP环比增长有所加快,反映经济修复动能增强。根据统计局初步测算,四季度经济只要增长4.4%以上,就可以保障完成全年5%左右的预期目标。

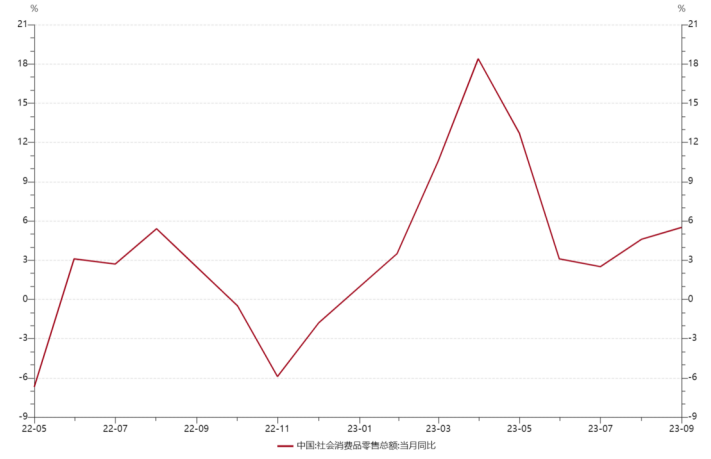

与前两季度相比,三季度的亮点主要在于消费的提振,商品零售和服务零售均表现积极。前三季度,社会消费品零售总额同比增长6.8%,其中9月同比增长5.5%,比上月加快0.9个百分点,增速连续2个月加快,创下今年6月以来新高。消费意愿、消费能力、消费场景这三大决定消费复苏力度的要素,目前都正在朝积极方向发展,消费仍在持续复苏。

来源:Wind,国家统计局

10月18日汽车板块逆势上行,汽车ETF(516110)收涨1.12%。

来源:Wind

9月汽车产销分别完成285万辆和285.8万辆,同比分别增长6.6%和9.5%,环比均增长10.7%。出口方面,乘联会统计口径下的9月乘用车出口(含整车与CKD)35.7万辆,同/环比分别增长50%和8%,其中新能源乘用车占比为25.4%。库存方面,据中国汽车流通协会,9月汽车经销商综合库存系数为1.51,环比下降1.9%,库存压力有所缓解。

“金九”销量超预期,预计四季度景气度有望延续。8月以来,特斯拉、比亚迪等车企继续开展限时促销,折扣力度只增不减,各地购车补贴也在延续,部分城市还在考虑放宽限购。成都车展以来,多款优质新车上市叠加持续向好的购车环境,旺季汽车销售火热。

此外,国内自主品牌,历经多年竞争及发展,研发、生产等能力持续提升,产品竞争力不断走强。9月12号,问界发布M7智驾版,搭载华为自动驾驶ADS 2.0,预计年底覆盖全国,据公司披露累计大定已超六万台。作为国内自动驾驶的标杆车型,小鹏G6、G9和问界M7订单中智驾版本占绝对主力,随着智能化迭代加速,车企有望开始从硬件造车向软件生态切换转变盈利模式,提高品牌粘性,头部车企有望优先受益。

我们认为,得益于政策催化、车企大力降价促销和国内自主品牌竞争力的提升,汽车行业景气度有望延续。未来随着促消费政策对汽车市场的持续刺激作用,特别是对增换购需求的进一步促进,预计四季度乘用车销量仍能实现较好的增幅。看好汽车板块投资机会的小伙伴可以借道汽车ETF(516110)和智能汽车ETF(159889)把握汽车行业智能化发展的未来景气度红利。

近期,地缘冲突升级,全球市场避险情绪显著升温,加上双节期间金价回调至今年以来低位,推动金价大幅反弹,黄金基金ETF(518800)收涨,近5日表现强势。

来源:Wind

从美国宏观基本面看,短期来看美国通胀具有粘性,高利率的时间可能拉长,在宽松预期较为明确或是高利率的后果显现之前,可能金价短期依然横盘震荡。

但中长期看,美国经济呈现“滚动式交替下滑”趋势,美联储加息见顶的趋势不改,通胀回落、加息见顶+经济下行的预期对金价构成利好。

回到内盘,沪金近期与国际金之间的溢价也持续回落,已至合理区间。长期看,全球经济衰退的总体趋势、全球央行加购黄金的需求上升,以及全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,这三因素使得贵金属有望具备上行动能,可考虑逢低布局黄金基金ETF(518800)。

上周,央行公布2023年9月金融统计数据,9月社融新增4.12万亿。其中,居民中长贷同比多增2014亿,单月实现同比转正且新增规模高于2021年同期,“认房不认贷”、限购放松及首付下调等政策初见成效。本轮地产链有望步入企稳通道中,建材板块有望迎来中长期基本面的改善。

从板块层面看,基本面大幅恶化的可能性不大。在政策发力的背景之下,需求有望边际改善。从企业层面看,2023年中报显示,虽然公司收入增速有所放缓,但在原材料价格下降、应收规模收缩之下,如防水、瓷砖行业部分公司盈利已经修复到10%左右。在后续基数走低、原材料成本缓和的背景下,企业业绩仍有望持续改善。

基本面方面,全国水泥出货率较节前上升1.0个百分点,同比下降6.4个百分点,同比降幅收窄。全国水泥价格较节前上涨0.4%,延续上涨走势。玻璃方面,节后市场成交恢复较快,下游普遍有所提货,库存有所下降。

来源:Wind,数字水泥网,国信证券经济研究所

近期积极政策持续出台,经济企稳回升基础得到巩固,制造业PMI指数重返扩张区间并实现连续四月回升。今年以来,消费建材龙头企业整体表现出较强经营韧性,盈利改善趋势有望持续。随着基本面压力趋弱和情绪筑底修复,板块配置价值有一定提升。近期可以关注建材ETF(159745)和同属地产链下游的家电ETF(159996)。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

本文作者可以追加内容哦 !