短期暴富,不少见;但长胜将军,却不常有。

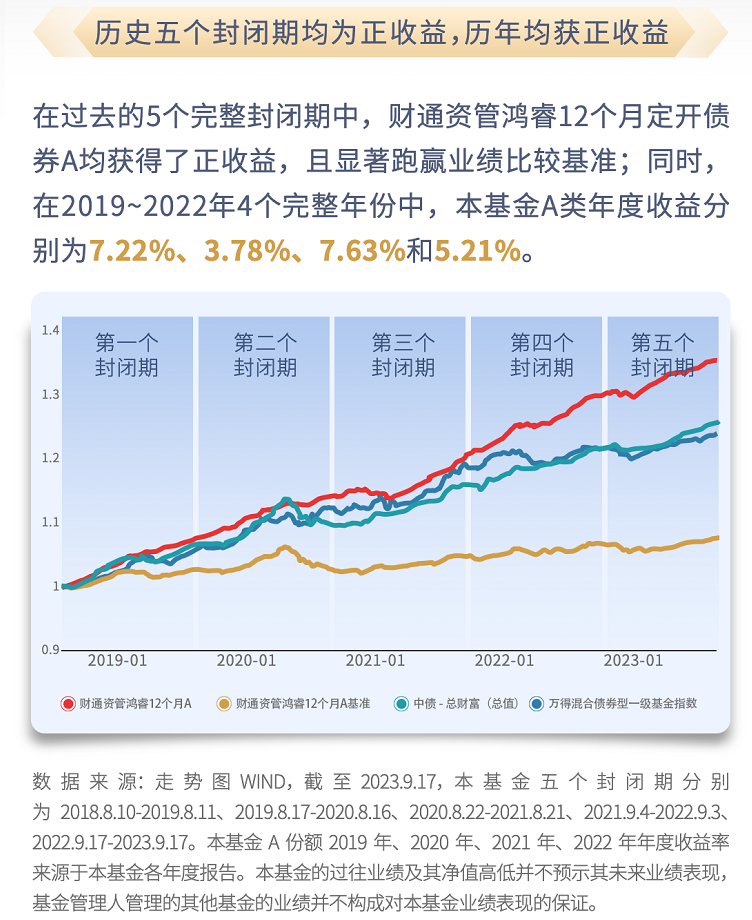

财通资管鸿睿12个月定开债券(以下简称「鸿睿」)A份额在过往五个封闭期均为正收益,历史4个完整年度均获正收益,并且自2022年初至2023年10月6日,连续8个季度获得银河证券三年期五星评价。

评价来源:银河证券,截至日期分别为2022.1.7,2022.4.1,2022.7.1,2022.10.7,2023.1.6,2023.4.7,2023.7.7,2023.10.6。

同时,截至第五个封闭期结束(2023.9.17),「鸿睿」A份额自2018年成立以来最大回撤只有-1.17%,远小于同类混合一级债基同期-4.28%的回撤均值,Calmar(卡玛比率,衡量投资性价比)为5.21,远高于同类同期2.28的均值。

数据来源:Wind,统计区间2018.8.10至2023.9.17,同类为Wind基金类型二级分类混合债券型一级债基。

如何力争“长胜”?本期邀请「鸿睿」基金经理马航,分享一手观点。

马航

固收公募投资部基金经理

天津大学金融硕士,2020年3月加入财通证券资管,曾任研究员、基金经理助理。

专注可转债研究,持续提升自身研究广度与深度,力争为产品贡献可持续弹性。

Q1:转债与其他债券相比,有何不同?

马航:转债可以拆分成债底和正股的看涨期权。债底的研究可以理解为是对公司信用资质的判断,正股看涨期权就是围绕正股股价和转股溢价率两个维度来看,股价的影响因素就比较多,经营业绩、估值、市场的风险偏好、行业景气度等等。转股溢价率是转债的估值,既要从整个市场的角度来把握,也要结合个券,不同平价的转债对应的转股溢价率也不同。虽然正股股价是影响转债价格的重要因素,但不是唯一因素。转债可以赚估值提升的钱,也可以通过条款博弈赚钱,参与机会比较多。

Q2:能否介绍下「鸿睿」的可转债投资理念?

马航:第一,均衡投资的组合管理。也可以理解为不把鸡蛋放在同一个篮子里,不追求“精准的错误”,更追求“模糊的正确”。所管理组合在选择行业、转债类型时是比较分散的,不会重押某一个券或者某一行业,即使判断某个券在未来可能会有不错的表现,但投资的第一原则就是不重仓,通过分散风险来控制回撤。

第二,注重赔率的底线思维。在投资转债时,首要考虑未来最大下跌空间而不是最大上涨幅度。转债的特性是有债底存在,其底部相对好判断。投资一篮子转债时需把握好债底,对转债组合的整体最大回撤有大致判断,秉持“注重赔率的底线思维”。

第三,重视波动率,分批止盈控回撤。转债投资难点在于卖点,在实践中我们一般采取逐步止盈的策略,分批卖出。这样做既能落袋为安,保存已获得的收益,也有利于整体的净值回撤控制。

第四,逆向投资,把握有效时点。转债的逆向投资,与股票有所区别。大多数资产都遵循“买在无人问津时,卖在人声鼎沸处”的箴言,但“无人问津”的时点却很难把握。而转债的两大特性,一定程度上可以很好的解决这个问题:一方面转债存在债底,底部相对好判断;另一方面,转债存在强赎特性,强赎条件一般是正股在任何连续三十个交易日中至少十五个交易日的收盘价格不低于当期转股价格的130%,因此卖点也会更好把握。

Q3:「鸿睿」是如何控制回撤的?

马航:截至第五个封闭期结束,「鸿睿」A类自2018年成立以来最大回撤只有-1.17%,远小于同类同期-4.28%的均值,这在过去5年中实属不易,也说明我们坚持的“控回撤”理念是行之有效的。

数据来源:Wind,统计区间2018.8.10至2023.9.17,同类为Wind基金类型二级分类混合债券型一级债基。

这一方面得益于,我们的固收多策略产品在设立初期就会严格设定各类资产的仓位中枢,运作中严格遵守,一以贯之——财通资管自2016年起前瞻布局固收多策略产品,追求长期绝对收益,阶梯式设定收益目标和回撤区间,满足不同期限和风险偏好投资者的个性化需求。另一方面,在具体的投资运作中,会结合前述四点理念,力争为持有人创造更好的持有体验。

Q4:从债券的资产属性上来说,产品设置为定期开放有何优势?

马航: 不同于每日开放或持有期产品,定开产品在封闭期内通常每周公布一次净值,一定程度上可以减少短期波动讯息干扰,同时封闭期的设置也有效避免受市场短期波动而产生的非理性追涨杀跌行为。

从基金管理人的角度来看,稳定的负债端更有助于基金经理长期投资理念的落实。举个例子来说,某只债券在无信用风险的前提下,通常持有至到期是可以获得票息收益的,但如果负债端不稳定,需要变卖债券资产应付流动性时,债券资产可能也会面临一定资本利得的损失。而定开产品具有更稳定的负债端,久期相匹配的债券资产更利于争取持续的票息收益。

Q5:下一封闭期,转债投资将重点关注哪些方向?

马航:将主要关注顺周期、出口链、科技三大方向。

第一,顺周期。随着货币、地产、资本市场等一系列政策持续加码,未来经济企稳的预期已有所增强,8月经济数据环比7月已出现较大改善,目前市场更关注9月份经济数据。这是因为大多数政策工具都是8月出台,需要9月份社融结构、地产数据等来验证,因此顺周期在这种背景下或更占优。

第二,出口链方面,细拆6、7、8三个月的出口数据,汽车、家电的分项表现较好,保持重点观察。

第三,科技方面,一方面科技新品持续发布催化整个行业演化,叠加资本开支边际改善;另一方面,从“均衡投资的组合管理”理念出发,前两个方面偏顺周期,适当配置成长方向捕捉收益。

自2018年8月10日基金成立以来,财通资管鸿睿12个月定期开放债券型证券投资基金A类份额2018年、2019年、2020年、2021年、2022年、2023年上半年净值增长率分别为2.98%、7.22%、3.78%、7.63%、5.21%、3.59%,同期业绩比较基准收益率分别为1.68%、1.31%、-0.06%、2.10%、0.51%、1.22%;成立以来至2023年二季度末,本基金A类份额净值增长率为34.40%,同期业绩比较基准收益率为6.93%。本基金业绩比较基准:中债综合指数收益率。数据来源:本基金2018年年度报告、2019年年度报告、2020年年度报告、2021年年度报告、2022年年度报告、2023年中期报告。2018年8月10日起至今陈希希担任本基金基金经理,2019年3月26日起至今顾宇笛任本基金基金经理,2023年9月22日起至今马航担任本基金基金经理。

风险提示:本资料为宣传资料,不作为任何法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。财通资管提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。本材料中提及的策略为当前环境下的投资策略及其举例阐述,本基金将根据宏观环境和市场情况,适时进行投资策略的调整。本材料内容不构成任何投资建议。本资料中的观点和判断仅代表财通证券资管当前的分析,财通证券资管不保证当中的观点和判断不会发生任何调整或变化。在封闭期或者最短持有期限内,您将面临因不能赎回或卖出基金份额而出现的流动性约束。投资有风险,选择需谨慎。

$财通资管鸿睿12个月定开债A(OTCFUND|005684)$

$财通资管鸿睿12个月定开债C(OTCFUND|005685)$

#跌破3000点后该如何操作?#

本文作者可以追加内容哦 !