本次话题哥给出的基金中,有一只业绩非常亮眼,她是嘉实优势成长混合A(003292),这只基金最近一年的回报高达15.75%,要知道最近一年以来,A股市场整体表现不佳,尤其是权益类市场的投资是很难做的,能取得两位数以上的收益率显得尤为难得,今天我就为大家剖析一下这只基金。

基金评测

首先我们系统分析一下嘉实优势成长混合A的优势。

一、基金概况

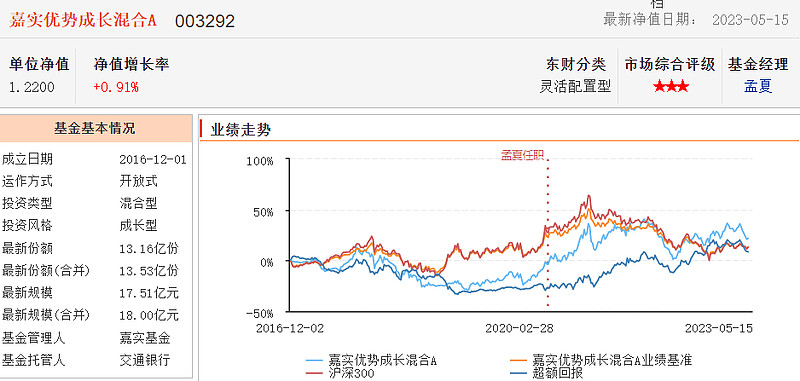

嘉实优势成长混合A主要通过优化大类资产配置和选择高安全边际的证券,力争实现基金资产的长期稳健增值。该基金的业绩比较基准是:沪深300指数收益率*80%+中国债券总指数收益率*20%。

二、业绩分析

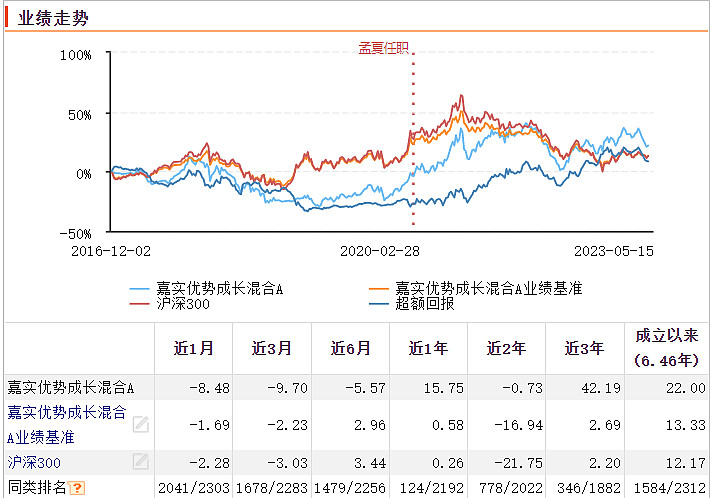

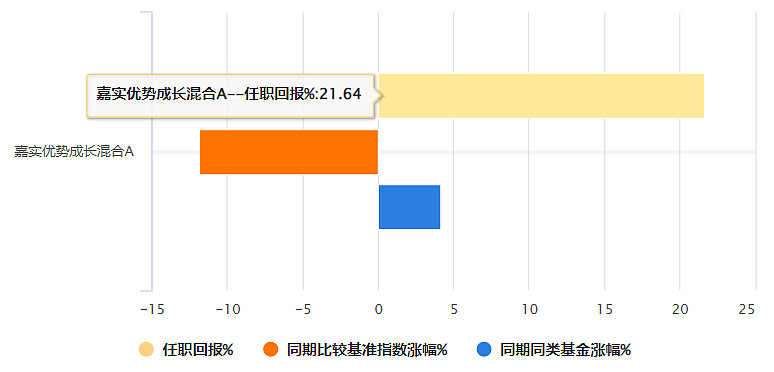

嘉实优势成长混合A自成立以来累计取得了22%的收益,同期沪深300指数的涨幅只有12.17%,同时我们观察到嘉实优势成长混合A的收益率要远超业绩比较基准,超额收益非常高。

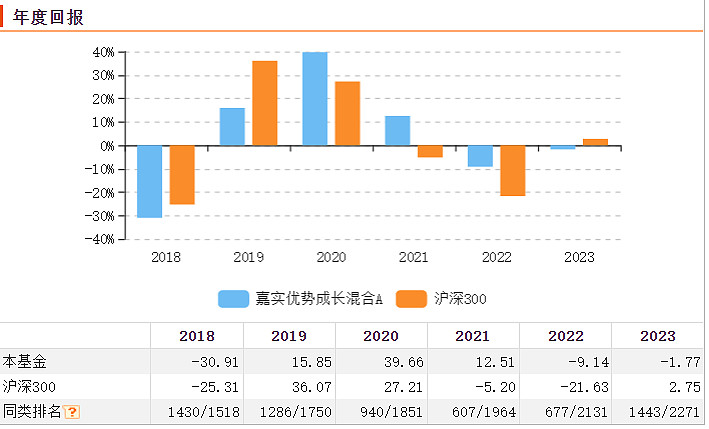

如果我们细分年度回报的话,可以发现该基金在孟夏任职后表现相对稳定(孟夏于2020年2月28日入职该基金),例如2020年小牛市中,沪深300上涨了27.21%,而嘉实优势成长混合A涨幅接近40%;在震荡行情中的2021年,嘉实优势成长混合A保持了12.51%的正收益,同期沪深300跌幅在5%以上;而在行情非常差的2022年,嘉实优势成长混合A仅仅回撤了不到10%,下跌行情中的回撤幅度还是要低于沪深300指数的。

三、资产配置

1、资产配置

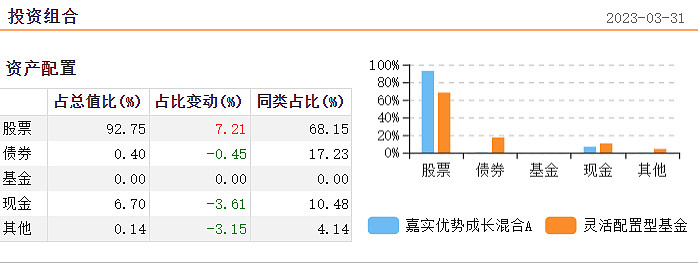

在嘉实优势成长混合A的资产配置中,股票占比高达92.75%,说明该基金的权益类资产权重很大,我们也可以发现嘉实优势成长混合A的股票仓位要比灵活配置型基金要重。该基金还有6.70%的现金仓位,用以应对赎回。

2、行业配置

嘉实优势成长混合A的第一大重仓行业是制造业,占净值比高达42.80%;第二大重仓行业是信息传输、软件和信息技术服务业;第三大重仓行业是交通运输、仓储和邮政业。

3、重仓股票

以下是嘉实优势成长混合A的前十大重仓股情况,前十大重仓股多为我们耳熟能详的优秀的成长型大盘股。例如国内最大的工程造价软件企业——广联达;中国领先的保险行业IT解决方案提供商——中科软;打造“自主产权、自主品牌、独立运营”且布局全球的会展服务平台——米奥会展。

从嘉实优势成长混合A的投资风格不难看出,该基金主要投资对象是成长型的大盘股,占比在61%以上。成长型股票因其股价表现活跃而备受投资者欢迎,而大盘股中的机构投资者居多,相对更稳定一些。

四、风险控制

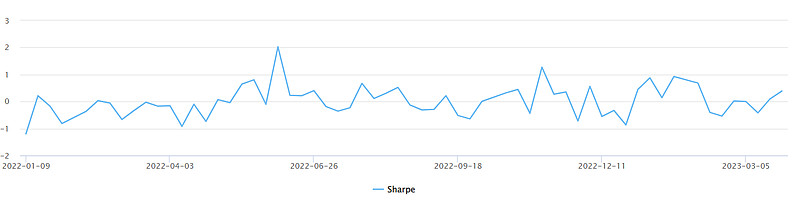

主动型基金的风险控制非常重要,这里我们选取统计区间为近一年,计算周期为周,标的指数为沪深300指数,无风险收益率为一年定存利率,Alpha、Sharpe、收益标准差为年化值。

(1)夏普比率:

夏普比率=(基金年化收益-年化无风险利率)/基金年化收益的标准差

下面通过一个例子来简单地说明什么是夏普比率。

假设有基金A和基金B,基金A的年化收益为20%,标准差为10%,基金B的年化收益为15%,标准差为5%,年平均无风险利率为2%,那么,基金A和基金B的夏普比率分别为1.8和2.6,依据夏普比率,基金B的风险调整收益要高于基金A。为了更清楚地对此加以解释,可以以无风险利率的水平,融入等量的资金(融资比例为1:1),投资于基金B,那么,基金B的标准差将会扩大1倍,达到与A相同的水平,但这时基金B的净值增长率则等于28%(即2×15%-2%),大于基金A。

总的来说,夏普比率越大,说明基金的单位风险所获得的风险回报越高。夏普比率为负时,则该指标没有意义。

下面是嘉实优势成长混合A的夏普比率:

嘉实优势成长混合A的夏普比率为0.7881,高于同类平均的-0.1036,该基金承担单位风险所获得的风险收益高于同类收益。

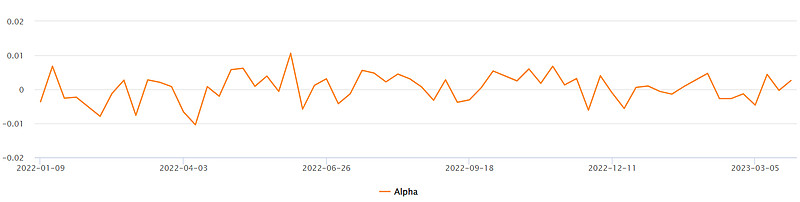

(2)阿尔法系数:

阿尔法系数是投资的绝对回报与按照贝塔系数计算的预期回报之间的差额。绝对回报也叫作额外回报,是基金投资时,实际回报减去无风险投资收益。绝对回报可以评判基金管理者的投资技术。而预期回报是贝塔系数与市场回报的乘积,反映了基金由于市场波动而获得的回报。

简单地讲,阿尔法系数是平均实际回报与平均预期回报的差值。

当阿尔法系数>0时,表明基金的价格可能被低估,适合买入。

当阿尔法系数<0时,表明基金的价格可能被高估,不建议买入。

当阿尔法系数=0时,表明基金的价格较为合理,反映了其内在价值,不高也不低。

下面是嘉实优势成长混合A的阿尔法系数:

嘉实优势成长混合A的阿尔法系数为15.9276,高于同类平均的-0.0148,该基金实际收益和平均预期风险收益的差额高于同类。

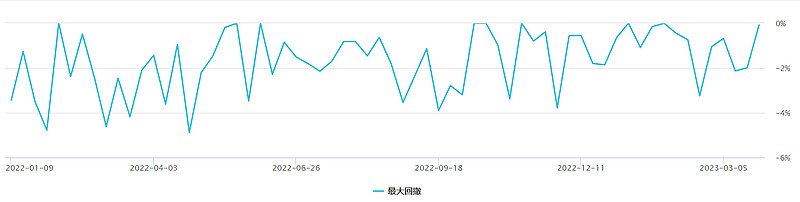

(3)最大回撤

嘉实优势成长混合A的最大回撤如下:

嘉实优势成长混合A的最大回撤为-12.3438,低于同类平均的-17.5299,该基金的最大回撤幅度低于同类。

综合来看,嘉实优势成长混合A是一只难得的攻守兼备的优秀主动型股票基金。

五、基金经理

嘉实优势成长混合A的基金经理是孟夏先生。

孟夏先生是硕士研究生。2014年7月加入嘉实基金管理有限公司研究部,从事行业研究工作,现任研究组长。2020年7月22日担任嘉实优势成长灵活配置混合型证券投资基金基金经理。2022年11月2日起任嘉实领先成长混合型证券投资基金基金经理。

另外从任职以来的回报来看,孟夏管理的嘉实优势成长混合A表现还是非常不错的。

投资策略和运作分析

一季度国内经济有所复苏,以酒旅餐饮为代表的出行和商务需求尤为旺盛,而地产链、可选消费等仍在修复通道中。经济运行回归常态后,需要一段时间“活动筋骨”来激发内生动力,因此政策会保持一段时间的定力,“让子弹飞一会”。

海外经济继续下行,美国通胀见顶、就业仍较强;随着欧美银行体系风险暴露,美联储加息也进入尾声,后续需要关注金融体系和超预期衰退风险。一季度A股市场先轮动普涨、后极致分化,顺周期复苏、“中特估”、泛科技轮番表现。尤其是chatGPT全球火爆之后,以AI人工智能为核心的科技行业已然成为主线,一些标签个股的股价表现已有2015年“互联网+”之势,长期看好并持续超配的软件计算机行业优秀企业也有所表现。

去年四季度市场轮涨时呼声最低的科技,恰恰是一季度表现最耀眼的领域,此次AI是不亚于互联网级别的技术要素革命,将为全社会各行各业甚至每个人都带来生产生活效率的提升,或许我们已经站在新一轮科技浪潮带来的全球繁荣的开端。作为成长投资者,我们会积极学习和拥抱如此大级别的变化,非常庆幸有生之年能够看到AGI通用人工智能的雏形。我们也会努力在火热的行情面前保留一份清醒,大胆假设、小心求证,仔细甄别真正能够兑现长期业绩的投资机会。一季度本基金持仓变化不大,软件计算机行业内部进行少量调仓、适度增持高质量顺周期和电动车产业链。目前核心持仓方向仍为:软件计算机、2B平台服务业、全球品牌科技消费品、新材料平台、高端医疗器械,以及多个细分成长线索。

$嘉实优势成长混合A(OTCFUND|003292)$

本文作者可以追加内容哦 !