一般来说,权益类资产收益上限高,但市场的连番调整扰动着每一位投资者的神经。债类资产稳定,但过于平缓的收益总是差点意思。

为了满足大家需求,基金公司纷纷推出了一类“固收+”策略的产品,如非纯债基、偏债混合型基金等。它们主要投资债券类资产,权益类资产增强,提供了更多收益的可能。

不过,过去两年的震荡市中,“固收+”基金的表现也变得不太稳定。很多朋友调侃,“固收+”成了“固收-”。那么,“固收+”基金为何也会遭到回调?还能继续持有吗?

债基并非“日日盈”

首先,我们要抛开“稳赚不赔”的刻板标签。作为一种金融资产,“固收+”基金的底仓主要是债券,虽不太可能大起大落,却也难以避免波动。

比如当经济处于加息周期中,新发行债券的利率也会上升,从而使现有债券的利息相对变得不那么有吸引力,导致债券价格下跌。此外,市场上流动性不足或应对赎回压力时,投资者就会想要抛售债券,造成债券价格下跌。

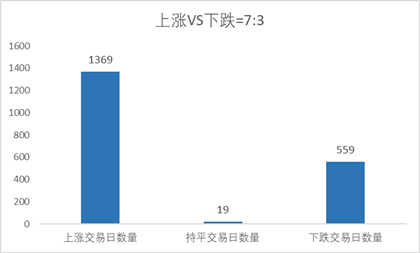

因此,债基并不是天天赚不停,在2015年到2022年的8年里,它也有 “休息日”:纯债债基指数有70.31%的交易日上涨,28.71%的交易日亏损。

数据来源:同花顺iFinD,统计区间:2015.1.1~2022.12.31。纯债债基指数全称为中证纯债债券型基金指数 (930609)。

最大的单日亏损发生在2016年12月15日,当时美联储加息落地,恐慌中债市出现调整,纯债债基指数单日下跌幅度达0.62%。但这并不妨碍其取得出色的长期表现,8年时间里,纯债债基指数累计涨幅达到35.25%,并且每年都取得正收益。

数据来源:同花顺iFinD,统计区间:2015.1.1~2022.12.31。纯债债基指数全称为中证纯债债券型基金指数 (930609)

如果我们再深入看一下,还能发现一个非常有意思的点,涨的天数少≠涨得少。

像是2016年,虽然单年度收益最低,但上涨的交易日占比超过66%。对比来看,虽然2017年和2020年的上涨交易日占比都只有62%左右,但全年累计涨幅更高。(数据来源:同花顺iFind)

债类资产有短期亏损的可能,权益部分资产更是增加了整体组合的波动性, 所以“固收+”产品出现回撤,甚至短期内浮亏,也都是正常的。小伙伴们更要放眼长期,日久见收益!

“固收+”要持有多久?

无论是纯债基金还是“固收+”产品,都存在亏损的可能。所以,即便是“固收+”产品,咱们也得精挑细选。

“固收+”基金,“+”的部分更看重基金经理的选股能力,以适应不同的市场风格,争取在多变的市场中收获稳中有进的收益。也就是说,一旦基金经理选股能力不足,“固收+”很可能就变成“固收-”。

虽然不少“固收+”基金年内的较大回撤令投资者心生退意,但其中不乏长期的绩优基金持续为投资人带来了较为丰厚的回报,比如由赵晓东管理的$国富恒瑞债券A(OTCFUND|002361)$。

回顾国富恒瑞债券A的历史表现,如果我们持有时间较短,基金的优势未必很明显。但坚持下来,国富恒瑞债券A的回报就相当可观。

我们以2017年开始,对比持有国富恒瑞债券A一年、二年、三年、五年的回报。

数据来源:同花顺iFinD,统计区间:2017.1.1~2021.12.31。非纯债基指数全称为中证非纯债债券型基金指数 (930897)、纯债债基指数全称为中证纯债债券型基金指数 (930609)。

可以看到,如果持有两年,国富恒瑞债券A和纯债债基指数基本持平。如果持有三年、五年,回报分别达到18.71%和36.43%,均遥遥领先非纯债基指数和纯债债基指数,并紧随沪深300的脚步,但面对2018年权益市场调整的时候仍然保持正收益。这种“跟得上牛市”且“扛得住熊市”的产品拉长来看的业绩值得投资者长期持有。

在投资中,赵晓东非常注重流动性和风险控制,债券投资上以短久期的利率债为主,可降低利率风险、提高流动性。权益配置上以银行板块为主。其中,银行板块以高分红著称,在震荡市中发挥了一定的波动防御性和收益稳定性。

当前市场下,大家更要选择一只好基,解决频频拿不住、养基难的痛点,一起穿越周期!

$国富恒瑞债券A(OTCFUND|002361)$$国富恒瑞债券C(OTCFUND|002362)$

风险提示:本材料不作为任何法律文件。本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人所管理的其它基金的业绩并不构成对本基金业绩表现的保证。投资者投资于本公司基金前应认真阅读相关的基金合同和招募说明书等文件,了解所投资基金的风险收益特征,并根据自身风险承受能力选择适合自己的基金产品。敬请投资者注意投资风险。

本文作者可以追加内容哦 !