一周市场回顾

A股调整,煤炭、社服、TMT等表现较优

上周A股市场小幅下跌,成长整体优于价值,主要宽基指数中,上证指数下跌0.31%,沪深300下跌1.56%,中证500下跌0.06%,创业板指下跌0.60%,中证1000指数上涨0.24%。

行业方面,上周申万31个一级行业有12个行业录得正收益,煤炭(3.03%)、社会服务(2.98%)、传媒(1.82%)、通信(1.80%)、电子(1.27%)涨幅靠前;房地产(-4.89%)、美容护理(-3.77%)、建筑材料(-3.37%)、电力设备(-2.85%)、家用电器(-2.19%)等表现靠后。

海外方面,美国10月PCE价格指数同比增长3%,低于前值的3.4%,核心PCE价格指数同比增长3.5%,低于前值的3.7%,通胀压力缓解下市场降息预期升温,美欧股市整体上涨。

一周热点回顾

经济复苏进行时:工业利润连续三个月正增长

11月27日,国家统计局发布10月工业企业利润数据,具体来看:

收入层面,10月份,规模以上工业企业营业收入同比增长2.5%,增速较9月份加快1.3个百分点,连续4个月回升。整体看来,收入走势符合预期,收入单边下行的态势或已结束,预计后续保持震荡向上,但弹性不宜高估。

利润层面,1-10月份,全国规模以上工业企业实现利润总额61154.2亿元,同比下降7.8%,降幅比1-9月份收窄1.2个百分点。其中,10月份规上工业企业利润同比增长2.7%,连续3个月实现正增长,但修复速度有所放缓,逐渐回归季末之后的相对乏力态势,其中利润率的拖累再次显现,也显示在当前上游价格维持高位,而下游需求疲软的状态下,内生增长动能有待增强。

库存方面,截至10月末规上工业企业产成品存货名义同比增速2%,环比回落1.1个百分点。企业库存有所反复,连续两个月补库后初现回落,往后看预计整体维持震荡补库的态势。

11月PMI回落,三季度货币报告释放政策信号

11月30日,国家统计局服务业调查中心和中国物流与采购联合会发布了中国采购经理指数(PMI)。

11月份,受部分制造业行业进入传统淡季以及市场需求不足等因素影响,制造业PMI录得49.4%,比上月下降0.1个百分点;11月非制造业商务活动指数为50.2%,比上月下降0.4个百分点,仍处扩张区间。

在PMI的5个主要分项指标中,新订单连续2个月位于荣枯线之下,生产指数则创近3个月新低,可见产需双双小幅承压是11月制造业PMI微幅下行的主要原因。往后看,年末各项经济数据可能继续反复,整体价格信号依旧偏弱,市场震荡格局未改。伴随政策逐步落地,对于经济的支撑效果有望进一步显现。

此外,上周央行发布了《2023年第三季度中国货币政策执行报告》(以下简称《报告》)。《报告》部分新增表态与近期央行、金融监管总局、证监会联合召开的金融机构座谈会上的内容一致。货币政策大方向依旧是宽松,但结构调整或将是下一阶段的主线。一是对于存量资金强调盘活和提高使用效率,对于新增投放则更强调质量、结构优化和节奏平滑;二是充分发挥货币信贷政策导向作用;三是更关注稳汇率、稳地产、化解地方债务风险等。

一周资金追踪

外资上周重现净流入,电子、医药获青睐

上周A股市场成交有所下降,全周日均成交额为8153.54亿元,较前一周下降9.36%。

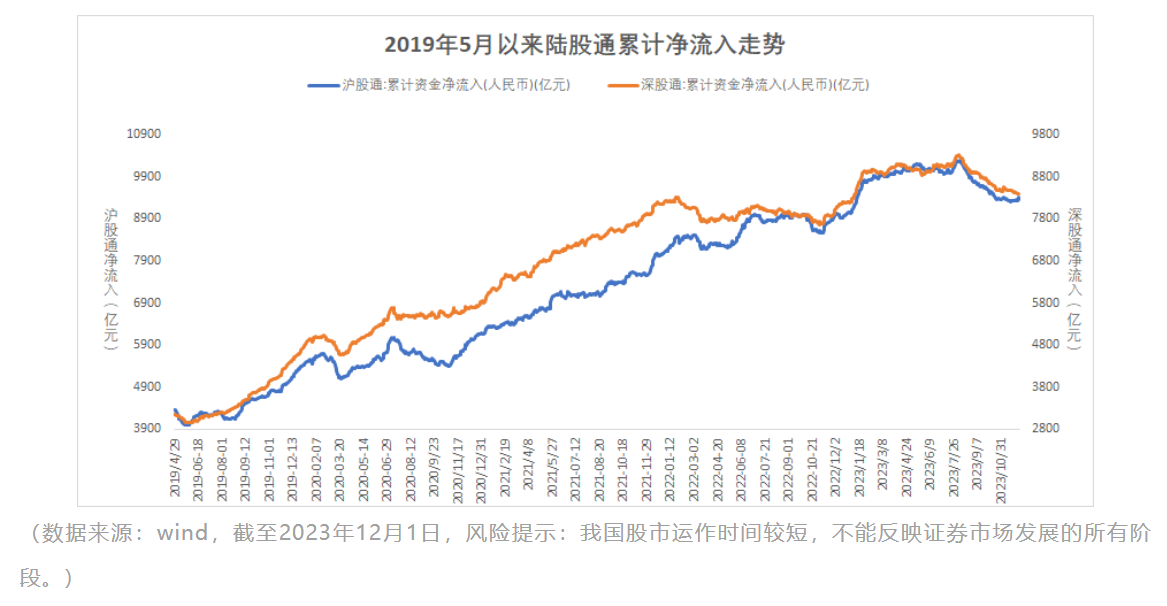

资金方面,上周北向资金(外资)、南向资金均为净流入。具体来看,北向资金(外资)上周净流入16.08亿元,其中沪股通净流入39.23亿,深股通净流出23.16亿。南向赴港资金(内资)上周净流入34.87亿港元,其中沪市港股通净流入33.35亿港元,深市港股通净流入1.52亿港元。

行业方面,外资净流入的板块包括电子、医药生物、机械设备、传媒、公用事业,其中电子的净流入为52.88亿,净流出的板块包括银行、电力设备、食品饮料、家用电器、建筑材料等,其中银行的净流出为34.25亿。

市场估值分位数

主要指数估值方面,截至12月1日,沪深300指数PE估值为10.95倍,处于近10年以来13.50%分位,中证800指数PE估值为12.24倍,处于近10年以来14.87%分位;风险溢价而言,沪深300指数风险溢价与中证800指数风险溢价近5年来历史分位数分别提升到98.03%、97.05%,显示当前均具备非常不错的长期配置价值。

$博道中证1000指数增强C(OTCFUND|017645)$

$博道中证500增强C(OTCFUND|006594)$

$博道沪深300指数增强C(OTCFUND|007045)$

风险提示:本文内容仅供参考,不构成任何投资建议及承诺,非基金宣传推介材料。股市有风险,入市须谨慎。我国股市运作时间较短,不能反映证券市场发展的所有阶段。

本文作者可以追加内容哦 !