中海油天然气业务的赚钱能力分析

1. 在油气开发难易程度和储量差不多的情况下,正常来说天然气的桶当量成本会远远低于桶油成本,为何是远远低于?原因在于天然气的采收率和工艺决定的。一方面同等地质储量的天然气采收率可以是石油采收率的2-3倍,差不多甚至更便宜的天然气作业平台的建设成本,但远远更低的桶当量折旧摊销成本和同样储量更长的开采时间;另外就是作业的工艺不用类似石油的烧开水回注消耗能源,消耗类似溶解稠油的化学物品的材料成本。。。

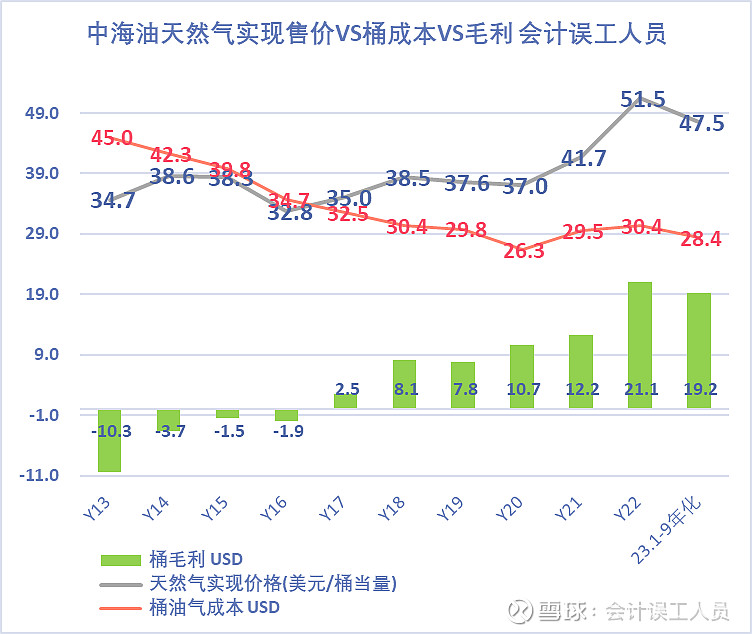

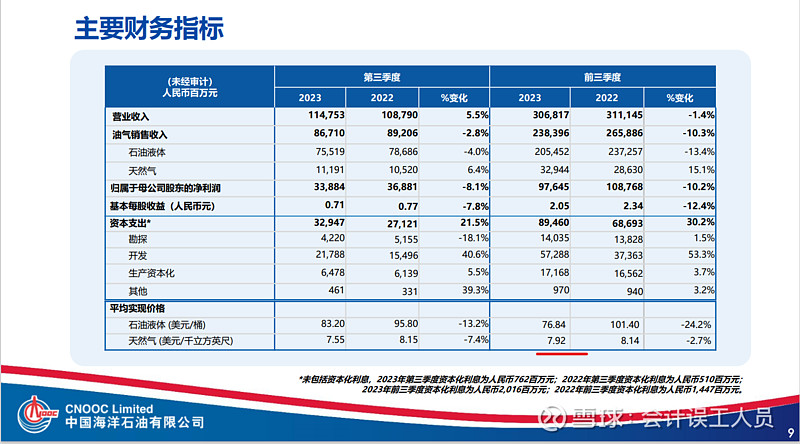

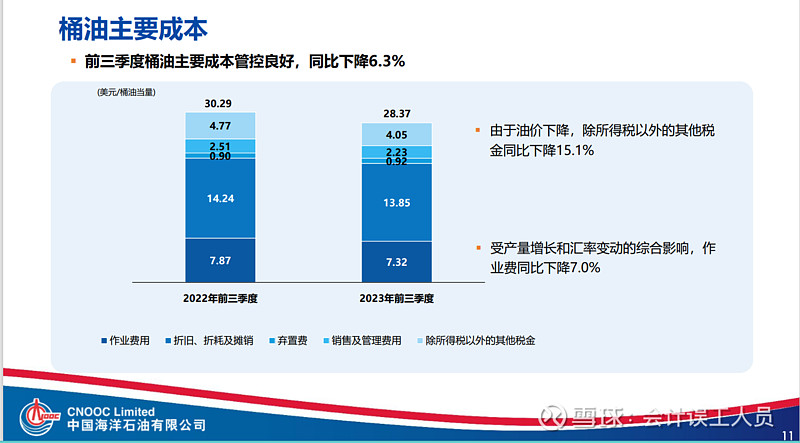

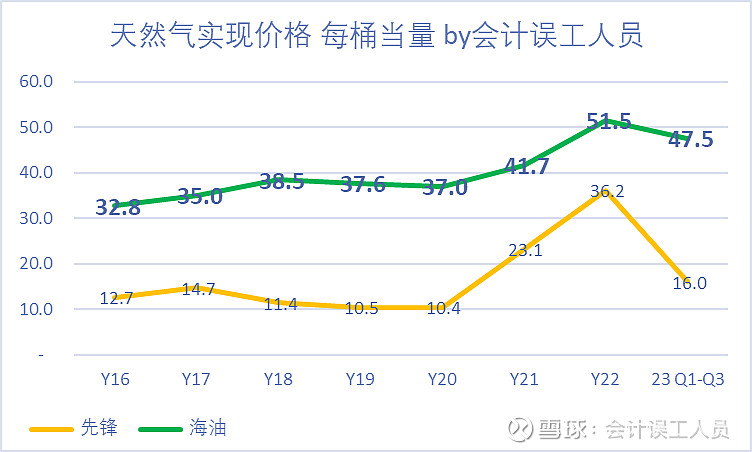

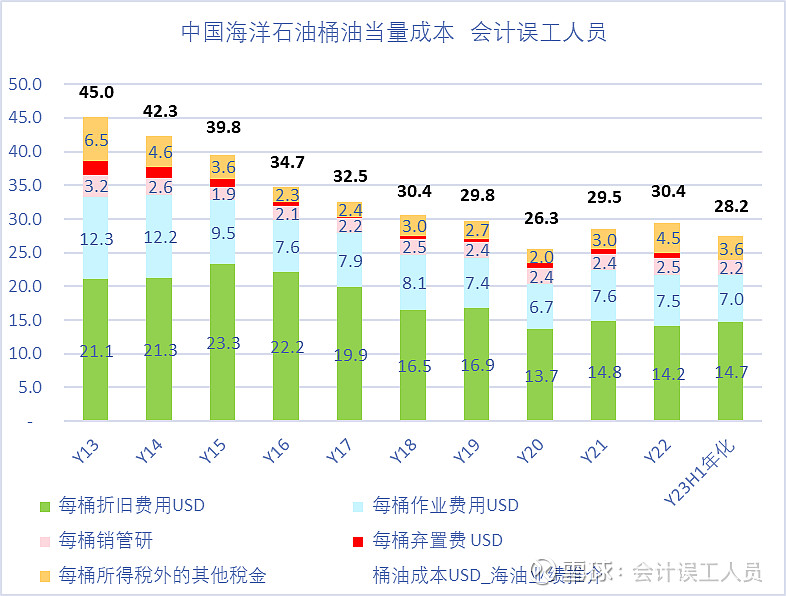

2. 即使我们假设历年中国海油 的桶当量天然气开始成本等于石油的桶当量开采成本,按2023年前三季度中国海油的桶当量油气成本28.37美元每桶,而天然气实现售价是7.92美元每千立方英尺=47.52美元每桶,中海油2023年前三季度的天然气桶毛利=19.2美元每桶,毛利率40%,分摊勘探费等后,大概净利润率28%以上。

3. 2020年5月1日实施的新版《中央定价目录》将门站价格移出,并提出具备竞争条件省份的门站价格由市场形成,标志着天然气价格改革朝着全面市场化迈出了一大步。

4. 2023年全年中国进口的天然气价格到岸价现货LNG到岸价从未低于8美元/百万英热,也就是2023年从未低于8美元每百万英热,也就是2023年从未低于46.4美元每桶当量的价格,凭感觉看下图曲线,这LNG到岸价明显远远高于中海油2023年前三季度的实现价格47.52美元。

5. 中海油的天然气产区靠近消费市场,几个大气区储量不错,即使按原油的成本一样的桶成本28.37美元,类似2020年天然气价格市场化后的售价依然不错,

进口LNG的到岸价远远高高在上就是中海油的价格护城河。

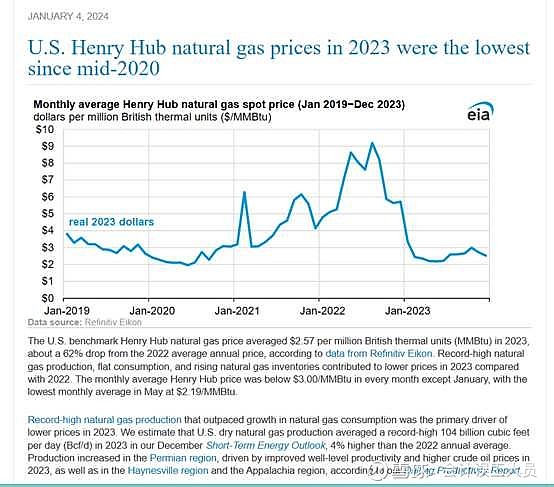

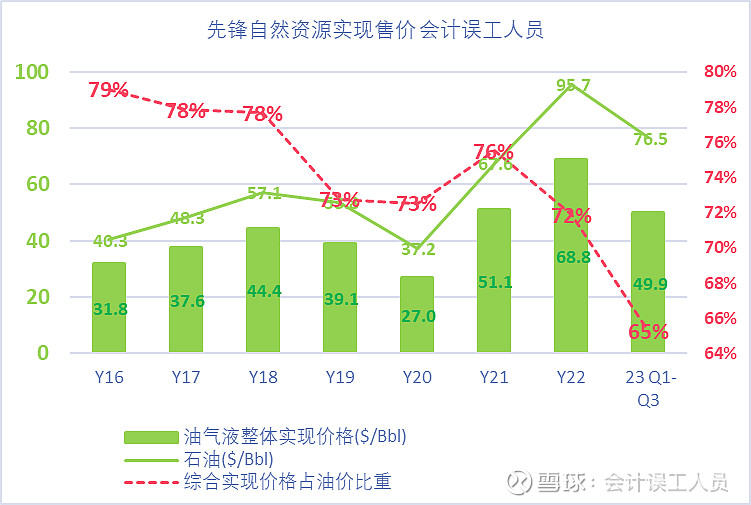

6. 我们看看美国的天然气实现价格:

2023年全年美国亨利中心的天然气销售价格平均2.57美元每千立方英尺,等于15.42美元每桶,2023年前三季度中海油的天然气实现价格7.92美元每千立方英尺等于47.52美元每桶,

中国海洋石油的天然气销售实现价格是美国天然气的3倍。(根据历史:Q4的国内天然气会远远更贵)

7. 对比一下海油和全球边际增量最大的美国的油气公司实现的天然气价格:中海油实现的天然气售价对比,2023年中海油的天然气售价几乎是美国天然气售价的3倍。

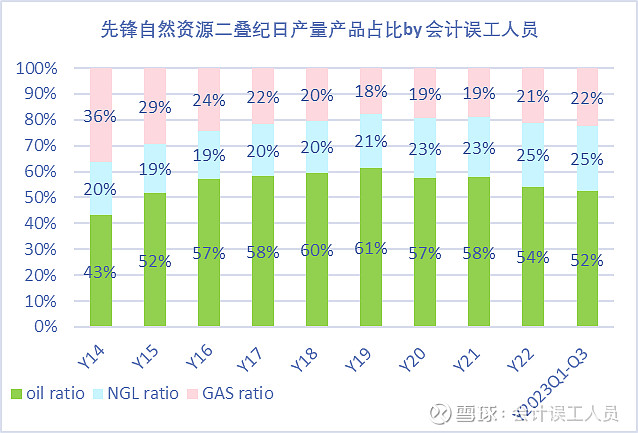

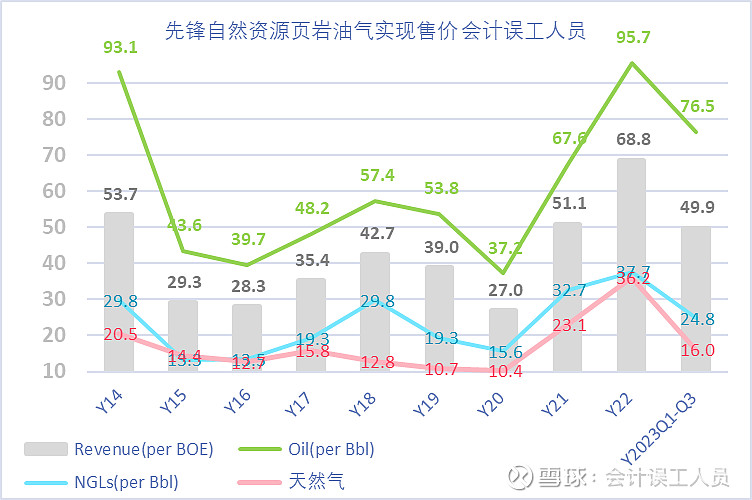

而且页岩油气的产量中GAS,NGL这些廉价的产物占比越来越高。

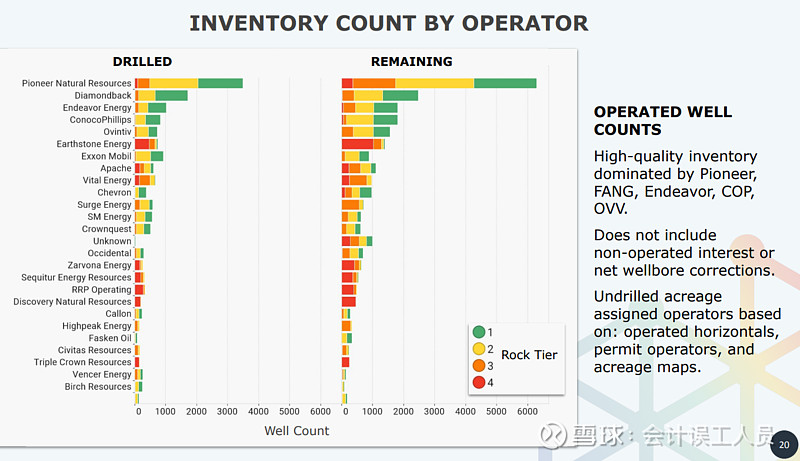

而且页岩油气的产量中GAS,NGL这些廉价的产物占比越来越高,2023年先锋自然资源的所有产品综合实现售价只有49.9美元每桶当量,只相当于油价76.5美元的65%,这可是历史上第一次综合实现价格低于油价的70%,美国其他页岩油气也都这个趋势,产出中石油占比越来越少,再来一次2020的低油价,美国的页岩油气综合实现售价会明细更低太多。

对比一下,中国海洋石油2023年前三月的天然气价格47.5美元,油价76.7美元,石油占比78%,天然气占比22%产能,综合实现价格70.2美元,相当于油价76.7美元的92%

但先锋自然资源 ,已经是美国最好的页岩油气公司的资质了,看下图,它的油井质量是美国页岩油气公司中最好的。有兴趣的朋友可以对比一下我之前的相关文章:2023-11-22日文章“先锋 VS 海油 ”,和2023-12-04的文章 ”海油 VS 美页岩油气 桶利润 & 细节中藏着魔鬼的方向 “。

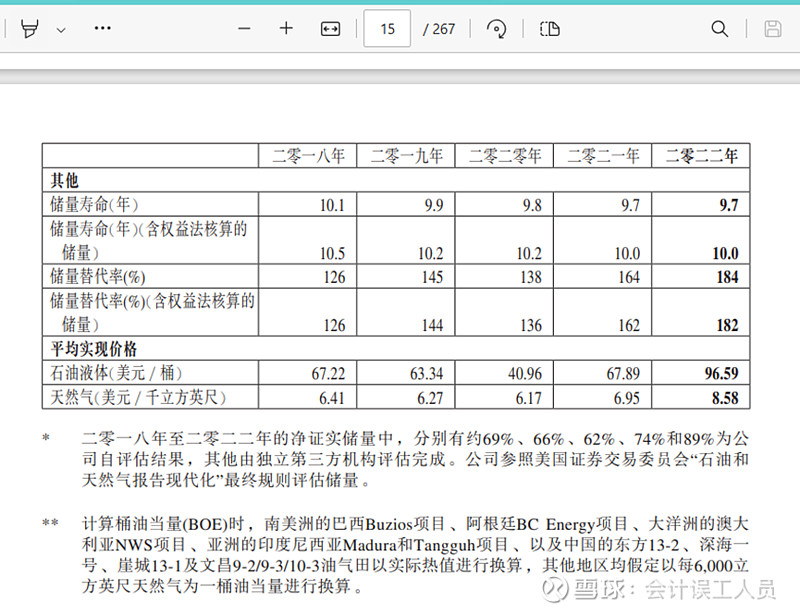

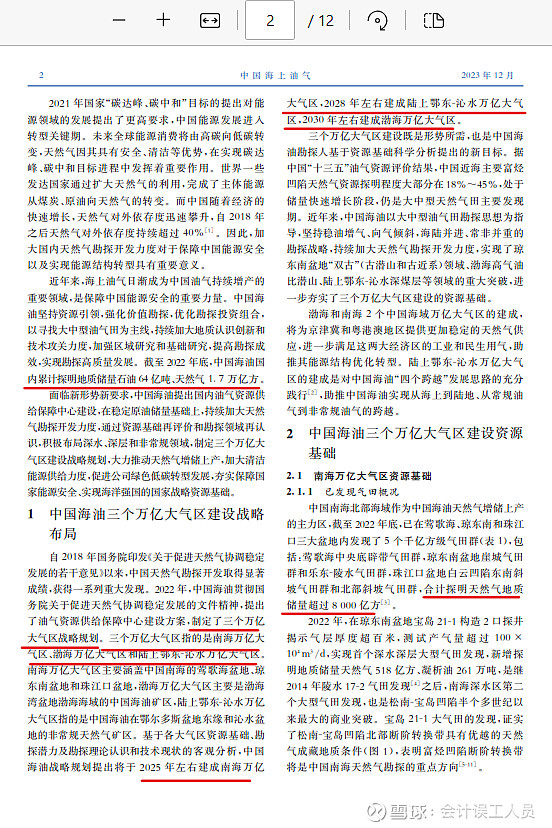

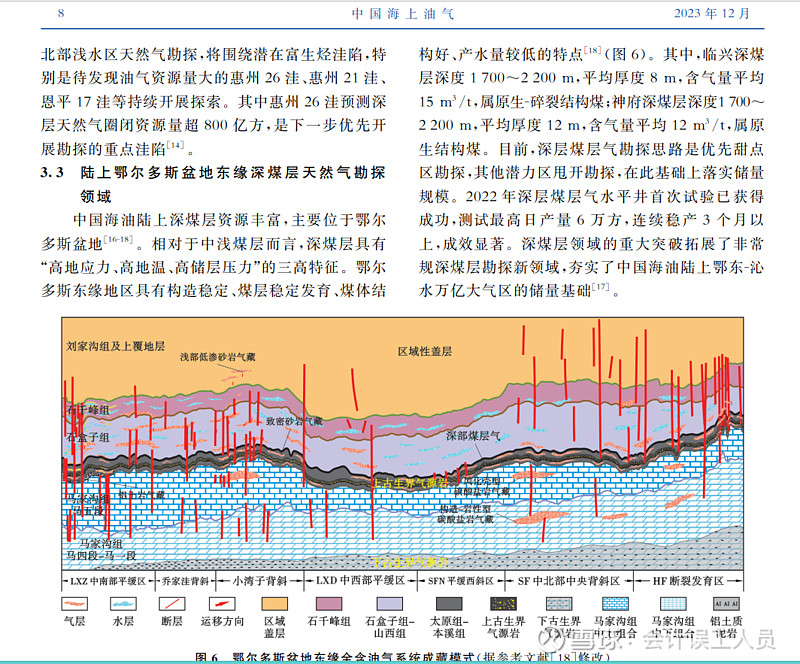

8. 中国海油的三个万亿大气区的建设。

我在2023-12-28日的文章:“ 双碳背景下中国海油三个万亿大气区勘探战略思 ”里转发了海油的三个万亿的气区

P2/12 核心内容:截至2022年底,中国海油 国内累计探明地质储量石油64亿吨、天然气1.7万亿方。基于各大气区资源基础、勘探潜力及勘探理论认识和技术现状的客观分析,中国海油战略规划提出将于2025年左右建成南海万亿大气区,2028年左右建成陆上鄂东-沁水万亿大气区,2030年左右建成渤海万亿大气区。

其实不要那么神秘,几句话用通俗的话说就是:海油这几年在加快建设天然气的产能,有些产能已经实现了:

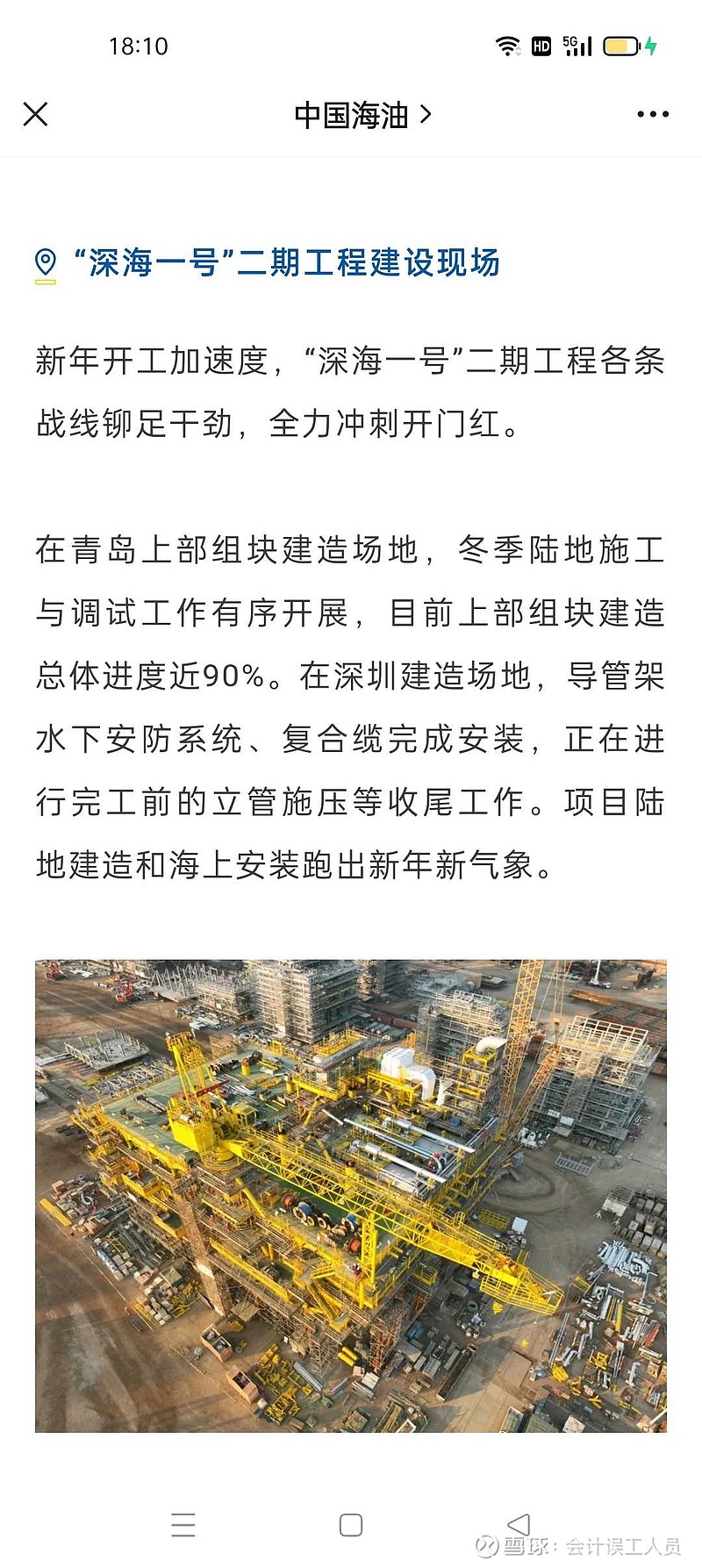

8-1. 比如南海的大气区包括但不限于:2021-06-15日投产的深海一号,还有深海二号完工了90%,预计2024-2025年投产。

“深海一号”大气田投产后,深水天然气将通过海底管道接入全国天然气管网,每年向粤港琼等地稳定供气30亿立方米,可满足粤港澳大湾区四分之一的民生用气需求,使南海天然气供应能力提升到每年130亿立方米以上,相当于海南省全年用气量的2.6倍。同时,“深海一号”能源站的建成投用可带动周边陵水25—1等新的深水气田开发,形成气田群,依托已建成的连通粤港澳大湾区和海南自由贸易港天然气管网大动脉,最大限度开发生产和输送天然气资源。预计到2025年,我国南海莺歌海、琼东南、珠江口三个盆地天然气探明储量将达1万亿立方米,建成“南海万亿大气区”,有效带动周边区域经济发展和能源结构转型。

8-2.渤海大气区,包括但不限于:2022-11-14投产3.48万桶当量每天的天然气,渤中19-6凝析气田:2019年发现,GAS地址储量2000亿立方米,凝析油地址储量1.5亿立方米,位于渤海中部海域,是中国东部第一个大型、整装、高产、特高含凝析油的千亿级立方米凝析气田。比如渤中19-6依然在进行二期开发。。。

8-3 陆地的煤气层天然气开发。这个可以对标上市公司:新天然气 ,毛利率50%左右,杠杠的。

结论:

a.中海油的天然气实现价格高,储量大开采成本低,靠近消费市场从而运输中转成本低,这“一高两低”是难以复制的优势。

b. 同等条件下天然气的桶成本远比石油的桶成本低,而且中海油的成本比大多数欧美和国内两桶油的成本都低,而油和气等实现售价又远远高于欧美油企和两桶油。要相信如桶中国制造的效率和成本在国际的竞争力,也如过去的10多年中海油的桶油当量成本持续精进一样,天然气成本和石油开采成本具备比欧美和亚太的竞争力成本和效益优势。

中国海油的综合成本不高于大多数页岩油气公司的成本,海油有3倍于他们的天然气售价,综合实现的油,气,液综合价格美国页岩油气公司只有油价的65% VS 海油的油气综合实现售价等于油价的92%,美国页岩圣斗士们都依然要战斗,其实海油的效益非常高,这跟优秀的管理是分不开的,配得上它的钞能力。

c. 即使假设天然桶产量成本跟石油一样高(虽然肯定更低)的2023年28.37美元每桶,对于47.52美元的售价(Q4往往更高很多的气价还未加权平均进来),40%的毛利率,而其他杂费桶成本非常少,把勘探费等加进来也有38%的毛利(特殊的OPEX已经进入桶成本),28%以上的净利润率。试问多少制造业公司可以达到?

d. 2023-11-07日我的文章:海油的天然气业务安全边际极强 :论证的结果是“当然,目前的油气价格下,石油的利润当然更大,所以整体会拉低净利润率指标,但天然气产量的利润增量是锦上添花,而且价格VS成本的安全边际极强,三个万亿大气区会让海油的天然气产量上几个台阶,整体会把海油的利润上拉到一个新高度,对业绩,股东,每股分红都是极大的锦上添花”。

$中国海洋石油(HK|00883)$$中国海油(SH600938)$$先锋自然资源(NYSE|PXD)$

本文作者可以追加内容哦 !