银行板块情况:截至2024年1月17日上午13:25,中证银行ETF(512730)盘中一度走低后转强,涨幅0.9%,成交额破562.7万,委比6.21%,换手率5.98%,市场交投活跃。

数据来源:Wind,截至2024.1.17

原因分析:(1)年初的高股息策略。目前仍处于年初开门红期,叠加存量资产到期再配置需求,经济政策预期扭转前,市场继续看好高股息银行的超额收益。银行现金分红比例稳定处于较高水平,上市银行2019年以来现金分红比例稳定处于较高水平,即股息率分子较为稳定;(2)银行板块同时具有低估值属性。当前银行板块PB处于2010年以来的较低水平,估值压缩空间有限,安全边际较高。

消息面:

1、北京银行落地科创金服全国首笔医药类科创板上市公司科创并购贷款。1月12日,北京银行成功落地中关村科创金服中心首笔科创板上市公司医药类科创并购贷款业务,金额9600万元,并购贷款杠杆比高达80%。

2、人民币连续四年成为深港间第一大跨境结算货币。据中国人民银行深圳市分行1月16日发布的数据显示,2023年深圳跨境人民币收付金额首次突破4万亿元,达4.2万亿元,同比增长28.3%,其中深港间跨境人民币收付金额达3.5万医院,同比增长31.6%,人民币连续四年成为深港间第一大跨境结算货币。

2024年继续以哑铃型策略构筑配置思路:

1、左侧配置强防御性的高股息红利型产品中证银行ETF(512730)。市场震荡休整期,高股息策略凭借内在类债属性跑赢市场。高股息策略多对应价值风格,同时具备低估值、高分红的特征,故在市场整体受到经济基本面影响回调时,高股息策略的防御属性使得其回调幅度更小。在考虑股息率均值/标准差、适中的派息比例,银行板块以其高股息率展现优势。

我们预计银行板块有望继续维持2023年的利润增长水平。一方面,在逆周期和信贷均衡投放的要求下,银行需要积极投放贷款支持实体,资本补充需求更高,内生资本补充必要性上升。另一方面是,占比较高的存量住房贷款利率调整对息差仍构成压力,但在较弱实体需求和加强逆周期调节背景下,银行继续发挥头雁作用,维持贷款增速领先。加之,政策红利释放将缓释负债成本压力、不良稳定、拨备较充足等因素亦可抵补支撑盈利增长。

2、右侧配置强成长性的产品,在向上的中寻找$科创100ETF基金(SH588220)$。科创100具备优秀的成长性:由于科创100汇聚了更多市值中小、成长性较强的公司,从历史数据上看,超过八成的科创板企业在2022年实现营业收入正增长。市场对科创100的营收和净利润增长预期也非常高,远超其他各个指数。将成分股指标的中位数作为指数的相应指标,科创100的一致预期营收同比增速与一致预期净利润同比增速数据均远高于汇聚中大市值公司的中证800、市值相仿的中证1000以及市值更加下沉的国证2000指数等。伴随宏观基本面的逐步改善,成长股将表现出更高的业绩弹性。

当前从市场角度看,A股市场情绪反复,涨跌分化,这正是筑底期的核心特征之一。随着蓝筹股止跌,低估值企稳和TMT概念中相关龙头股有序反弹,底部与反弹的确定性也愈发明显。而更高的业绩成长性也带给科创100更高的收益弹性,尤其在行情回升期间能带来更高的收益:回顾2020年初至今的牛熊行情,科创100在行情回升期间能够大幅跑赢主流宽基指数。具体来看,(1)2020年1月至2020年7月,受疫后经济修复影响市场整体上涨,科创100涨幅高达96.28%,同时大幅跑赢科创50、中证1000、国证2000等中小盘股代表指数;(2)2021年3月至2021年9月期间,中小盘风格占优,科创100上涨33.86%,科创100在中小市值指数中同样收益领先;(3)2022年4月至2022年8月市场情绪触底回升期间,科创100表现强势,领跑科创50及其他主流宽基指数。

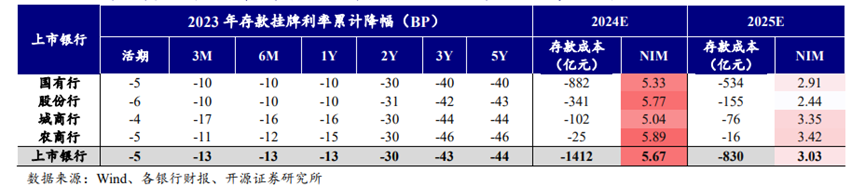

银行板块预测:2024年外部监管有动力,内部管理有诉求,存款成本的下降空间或将打开。2023年10月央行表态称“协议存款等利率相对较高的产品可研究进一步强化自律规范”,再加上M1和M2增速“一降一升”的现象仍在持续,监管对于资金空转的收束或将趋严。银行角度,随着新发贷款更好实现“量价平衡”,季节性的资金缺口有望缩小,银行吸收存款的节奏也更趋平滑。再加上银行的盈利诉求摆在更靠前的位置,对于存量高利率存款或采取到期不续存等措施,有效压降负债成本。

左侧中证银行ETF(512730)防御,右侧科创100ETF基金(588220)反击!

中证银行ETF(512730)紧密跟踪中证银行指数,中证银行指数选取中证全指样本股中至多50只银行业股票组成,以反映该行业股票的整体表现。紧密跟踪科创100指数,上证科创板100指数从上海证券交易所科创板中选取市值中等且流动性较好的100只证券作为样本。上证科创板100指数与上证科创板50成份指数共同构成上证科创板规模指数系列,反映科创板市场不同市值规模上市公司证券的整体表现。

从估值层面来看,中证银行ETF(512730)跟踪的中证银行指数最新市盈率(PE-TTM)仅4.76倍,处于近10年18.55%的分位,即估值低于近10年81.45%以上的时间,处于历史低位。科创100ETF基金(588220)跟踪的科创100指数最新市盈率(PE-TTM)228.38倍,处于近1年77.27%的分位,当前估值分位较高,但考虑到科创100指数发布时间较短,后续随着科创100指数业绩趋势逐步明朗,其估值水平仍有一定提升空间。

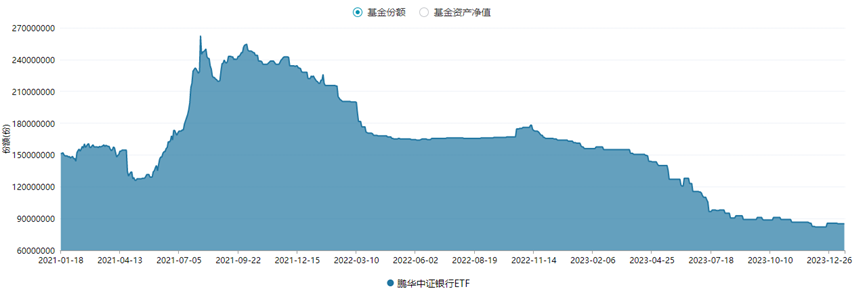

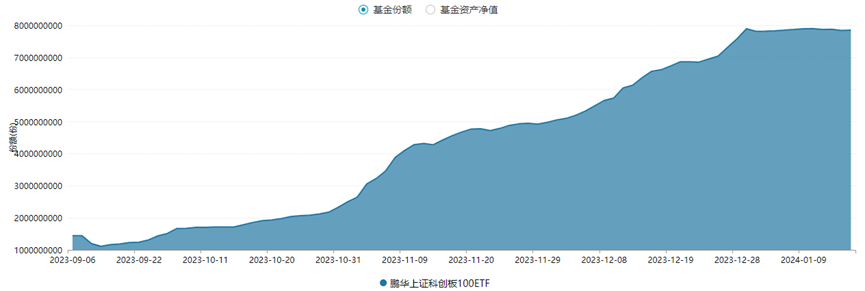

2024年配置策略方面,整体还是“哑铃型”结构,一端以低风险的红利资产作为底仓,鹏华中证银行ETF(512730)是金融板块配置优选,覆盖A股主要的股份制银行、国有大型银行、城商行和农商行;另外一端弹性方向,鹏华科创100ETF基金(588220)是首批上市的跟踪科创100指数的场内宽基,上市以来规模增速居同类第一。

数据来源:Wind,截至2024.1.17

推荐关注:$中证银行ETF(SH512730)$、$科创100ETF基金(SH588220)$

(基金有风险,投资需谨慎)

#A股缘何大跌?尾盘为何加速跳水?#

本文作者可以追加内容哦 !