四季流转,跨越2023,新年序幕已启。伴随着四季报的发布,基金经理最新观点和持仓变化也浮出水面。

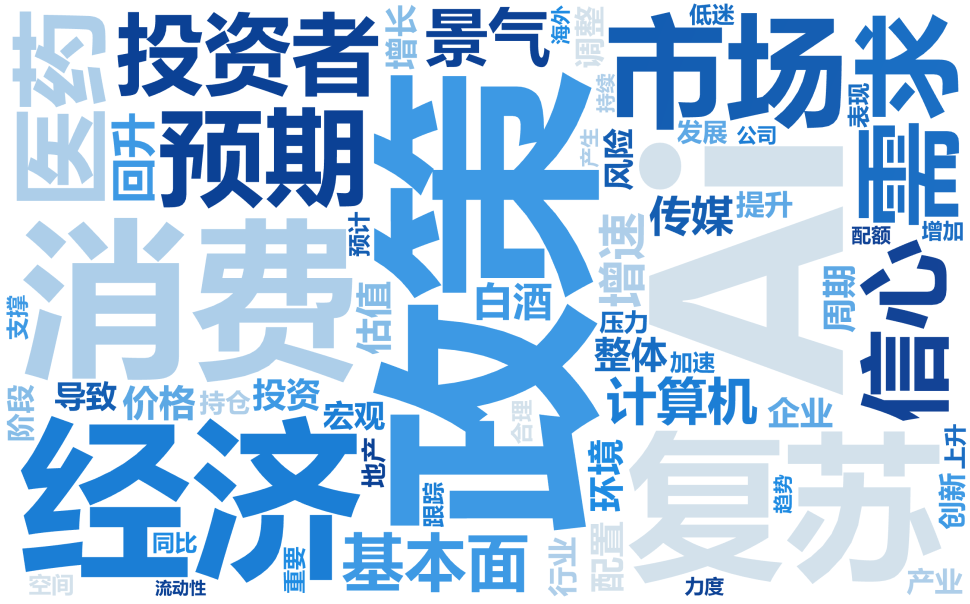

小财提取了财通基金四季报中的投资策略和运作分析内容,通过高频词云图分析,小财发现,其中政策、AI、医药、消费成为基金经理提及较多的关键词,对比三季度,持仓也有了一些变化。

2024年市场都有哪些机会?

哪些板块更值得关注?

基金经理调仓换股了吗?

………..

面对2024年的投资,基民朋友们有诸多困惑,同时针对基金产品运作,也还有一些疑问。近日,小财深挖了财通基金旗下产品四季报内容,你的这些困惑,四季报为你解答!

站在当下,我们特别关注受益于AI及大模型投资拉动的光模块以及AI对各个消费电子终端的渗透情况,尤其是AIPC的进展。同时,我们对半导体周期的反转也保持一定的乐观态度。

资料来源于《财通价值动量混合2023年四季报》

我们在2023年下半年对持仓做出一定调整,增加了国产化空间大、具备高附加值领域的投资,同时也关注消费板块的头部公司在低估值下的投资机会。

资料来源于《财通新视野混合2023年四季报》

在2024年一季度配置思路上,我会关注以下3个重要方向:1)生物医药,下阶段可以关注2024年一季度同比有望恢复增速的药房、面向全球输出的创新药及医疗服务,这些领域有望迎来布局机会;2)计算机,下游直接对接工业端,对经济复苏的感知较为敏感。从海外映射来看,市场明显看好在大模型推向商业化以后带来的应用端空间的打开,从而给相关企业带来新的商业模式;3)传媒,整体上看,游戏板块是传媒行业2024年基本面最为扎实的细分子行业之一,值得积极关注。

资料来源于《财通福盛混合发起(LOF)2023年四季报》、《财通科技创新混合2023年四季报》

当前,我对以下几个方向保持乐观态度:1)光模块,海外云厂商持续加大AI产品布局,CAPEX环比持续增长,2024年AI基础设施投资将增加。随着AI等大算力场景的加速发展,将进一步加速交换机容量提升,进而驱动光模块速率提升;2)创新药,全球和国内一级市场融资在2023年7月份后录得同比和环比的略微改善。在美联储加息见顶后,无论是全球一级市场投融资,还是创新药企业研发投入意愿和信心均有望触底回升;3)氟化工,三代制冷剂配额已落定,2024年会严格落实配额生产政策,行业产量开始收缩,叠加需求低位,未来行业景气或将逐渐上升,价格有望回升。

资料来源于《财通新兴蓝筹混合2023年四季报》

2023年上半年,虽然北美大客户都对AI重视程度上升,但我们认为真正具有扩张资本开支能力的仅仅是少数客户,大部分客户来不及调整战略并没有反应在实际行动中。进入到2023年下半年,我们意识到北美AI产业的蓬勃发展带动了越来越多客户、越来越多的产业,进而使得出现资本开支上升的北美大厂比例有较为明显的上升,这为2024年A股相关上市公司,特别是受益于海外数据中心建设的拥有海外大客户渠道优势的企业提供了非常好的发展机遇。这也意味着AI产业的发展不再仅仅是主题投资,从2023年四季度开始正式进入基本面兑现阶段,我们相信2024年相关产业的基本面兑现可以驱动相关公司进入股价和基本面的良性驱动阶段。

资料来源于《财通价值动量混合2023年四季报》

随着前期行业风险的持续释放,不少生物医药标的估值回落到比较具备吸引力的水平线。长线来看,中国在需求增长(老龄化)、支付能力提升(医保增长+消费升级),无论是刚性治疗需求还是政策支持,或都将助推医药需求的快速增长。医药作为真正的刚需,需求弹性较小,与宏观经济的相关度较低,行业周期性弱,值得我们重点关注。在药品领域,创新仍将是未来不变的主题,整体来看健全体系、补齐公共卫生短板可能成为发展方向。因此我们认为,长期来看,医药或将成为“新基建”的重要一环,相关产业链有望迎来长期投入和建设。

资料来源于《财通福盛混合发起(LOF)2023年四季报》

基本面方面,2023年四季度经济回升向好态势持续巩固。政策方面,多举措协同发力,持续推动经济实现质的有效提升和量的合理增长。资金面方面,2023年底银行间资金市场供给相对充裕,政府债供给压力逐渐缓和,国股大行资金融出力度加大,以及财政支出力度加大,对流动性形成较大支撑。组合整体上可以保持中性策略,在严控信用风险和流动性风险的前提下,同时平衡流动性和收益率,配置上可以关注中短久期、中高等级品种,适当增加杠杆力争增厚组合收益。

资料来源于《财通安瑞短债债券2023年四季报》

我们认为,从目前各方面经济数据来看,中国经济正在经历的或是一轮曲折向上的非典型复苏。新旧动能切换之际,有效需求比较薄弱。我国经济发展正处于高速增长阶段转向高质量发展阶段的转型期。过去地产行业上下游产业链长,辐射经济范围广,也是经济发展的重要引擎。现在居民部门信心、需求比较薄弱,地产企业回款吃紧,投资增速逐渐下行,而新动能尚无法有效对冲地产带来的影响,我们认为是当下需求薄弱的关键矛盾。与此同时,有效需求不足,我们观察到,以中游制造业为例,光伏降价,乘用车折扣不断上升,都是目前“供强需弱”的具体表现。体现在价格上就是增速乏力。在此环境下,我们认为影响行情高低的重要因素之一可能是信心。我们将不断努力,力求寻找较好的投资机会。

资料来源于《财通沪深300指数增强2023年四季报》

风险提示:基金有风险,投资需谨慎;文中提及板块及行业仅代表基金经理看好行业,不构成投资建议或承诺,不代表基金目前真实持仓情况。具体投资策略运作,以产品定期报告为准。,文中市场判断不对未来市场表现构成任何保证,历史情况仅供参考;文中基础信息均来源于公开可获得的资料,基金管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。基金投资需谨慎,请投资者充分阅读《基金合同》、《基金招募说明书》、《基金产品资料概要》等法律文件。

产品风险提示:财通价值动量混合、财通新视野混合、财通新兴蓝筹混合、财通福盛混合发起(LOF)、财通科技创新混合为混合型基金,风险等级为R3等级,其预期收益和风险水平高于债券型基金和货币市场基金、低于股票型证券投资基金。财通安瑞短债债券型证券投资基金为基金为债券型基金,风险等级为R2等级。其预期收益及预期风险水平高于货币市场基金,低于混合型基金和股票型基金。财通沪深300指数增强,转型前为财通量化价值优选混合,现为股票型指数增强基金,风险等级为R3等级,其预期风险与预期收益高于混合型基金、债券型基金与货币市场基金。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。基金管理人承诺以诚实信用、勤勉尽责原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资有风险,投资者在进行投资决策前,应仔细阅读本基金的《基金合同》、《招募说明书》、《基金产品资料概要》及相关公告,做好风险测评,并根据您的风险承受能力选择与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

$财通价值动量混合(OTCFUND|720001)$

$财通新视野灵活配置混合A(OTCFUND|005851)$

$财通安瑞短债债券C(OTCFUND|006966)$

本文作者可以追加内容哦 !