近日,动力电池龙头公司$宁德时代(SZ300750)$披露年报预告,披露次日股价逆势大涨超7%,成为当日调整行情里一抹亮眼的红。在此前一个交易日,宁德时代股价刚刚创下近三年新低。(来源:choice)

消息面上,宁德时代1月30日晚公布2023年全年业绩预告,预告显示:预计2023年归属上市股东的净利润425亿元—455亿元,同比增长38.31%—48.07%;扣除非经常性损益后的净利润为385亿元—415亿元,同比增长36.46%—47.09%。(来源:宁德时代公告)

预告中提到,“业绩与上年同期相比上升的主要原因是由于国内外新能源行业保持较快增长速度,动力电池及储能产业市场持续增长,“双碳”目标下向清洁能源转型趋势明确。”总而言之,保持高增速的原因除了行业本身和能源转型的大环境,还得益于企业的新技术、新产品落地,外加海外市场拓展。

预告通过多组数据,表示其装车量市占率保持领先,力证其在行业内龙头地位:

“根据中国动力电池产业创新联盟最新统计数据,2023年1—12月,我国动力电池累计装车量387.7GWh, 累计同比增长31.6%。其中三元电池累计装车量126.2GWh,占总装车量32.6%,累计同比增长14.3%;磷酸铁锂电池累计装车量261.0GWh,占总装车量67.3%,累计同比增长42.1%。

其中,宁德时代以167.1GWh的装车量排名第一,市占率为43.11%,市场份额超越比亚迪15.9个百分点。三元动力电池装车方面,宁德时代以78.33GWh的装车量排名第一,市占率为62.08%,市场份额超越第二名的 中创新航 50.18个百分点。”

同时,市场份额在2022年和2023年前10个月基础上,保持了很好的增长势头:

“根据全球资讯机构SNE research已发布的数据,在全球范围内,2023年1—11月,全球登记的电动汽车(EV、PHEV、HEV)电池装车量约为624.4GWh,比2022年同期增长41.8%。

其中,宁德时代以233.4GWh装车量居榜首,同比增长48.3%,市占率为37.4%,相较于前一年35.7%上升1.7个百分点,相较于1—10月的36.9%增加0.5个百分点,在全球电池供供应商中唯一占据35%以上的市场份额。”

更难得可贵的是,预告还援引机构分析结果表示,“(销量)未来还将呈现增长趋势”:

“SNE Research分析表示,宁德时代的电池广泛应用于广汽埃安Y、 吉利汽车 旗下的极氪001以及 特斯拉 Model 3/Y、宝马iX、奔驰EQS等国内外新能源乘用车车型,销量持续高位,预计未来还将呈现增长趋势。”

最后第四点,“除中国以外的海外市场”也在大幅增长,这对当前“出海逻辑”的市场悲观情绪有了些许安慰:

此外,得益于以特斯拉为首的汽车整车厂越来越多地采用磷酸铁锂电池,2023年1—11月,宁德时代在除中国以外的海外市场电池装车量同比增长近两倍。”

(以上来源:宁德时代公告)

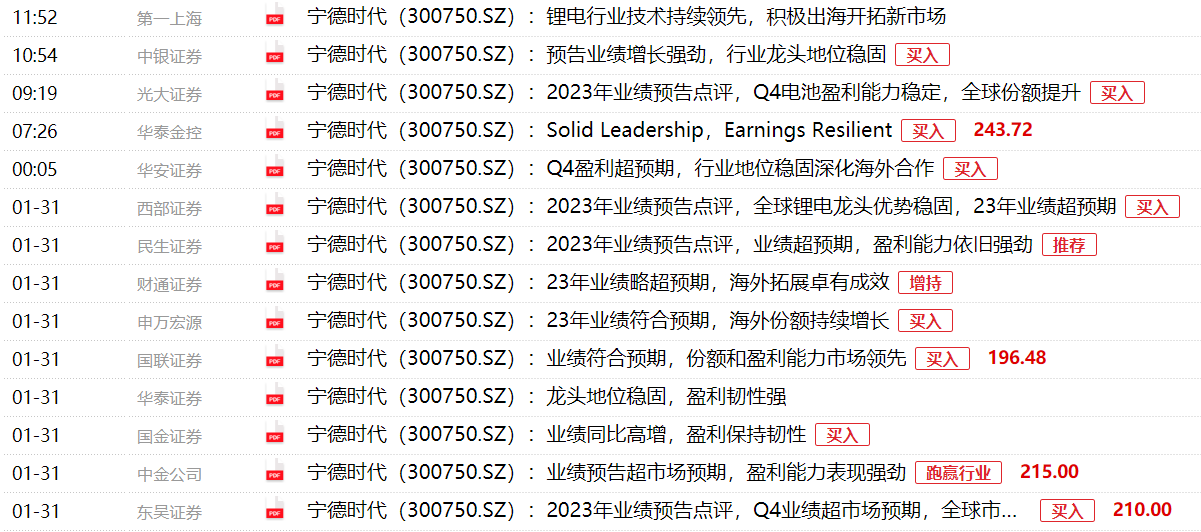

内行看门道,各个行业分析师对这份业绩预告是怎么点评的?我们来看看:

“超预期”成为各家机构研报的高频词,市占率、海外份额都是被点赞的亮点。

其中,东吴证券表示:“Q4业绩超市场预期,全球市占率再创新高。”

民生证券表示:“业绩超预期,盈利能力依旧强劲。”

申万宏源相对比较保守,认为:“2023年业绩符合预期,海外份额持续增长。”

关于海外市场,民生证券特别提到:“海外多点开花,欧洲市场稳重有升,北美市场曲线渗透。”

“宁德时代与福特的技术授权模式并未受到IRA法案影响,意味着宁德时代将可以通过技术授权的模式增加北美市场的营收。同时根据宁德时代董事长曾毓群在达沃斯论坛表示,'我们还将为欧洲、美国的许多汽车生产商甚至电池制造商提供类似的服务模式,帮助它们迅速启动电池生产基地并成为全球一流的工厂。'这意味着宁德时代将以多种形式进一步扩展在海外市场的业务版图。”

行业龙头的亮眼财报,能推动新能源板块整体企稳吗?我们再看看新能源行业整体的最新研判:

长城证券最新研报表示:“相较于国内新能源车行业的竞争日益激烈,海外大部分地区的新能源车渗透率还处于初步发展阶段。以及相较于国内较为低廉的用电成本,海外,尤其是发达地区对于储能的需求也有较高的经济性驱动力。因此,重点关注具备相当技术水平和经验沉淀的头部锂电企业,尤其是早已在欧美地区达到市场准入标准,或正在开展大规模产品验证的企业。

但机遇和挑战并存:

“目前各国政治经济博弈之下,由于欧洲新能源车补贴政策和美国通货削减法案细则生效将中国电池企业排除在全球锂电产业链之外,进军欧美地区阻力较大,出海面临众多不确定性风险。

重点关注具备相当技术水平和经验沉淀的头部锂电企业,尤其是早已在欧美地区达到市场准入标准,或正在开展大规模产品验证的企业。”

对于光伏、风电、储能等细分行业的2024年投资机会,中信证券逐一分析认为:

- 光伏:在产能过剩加剧供给侧竞争的情况下,产业链盈利或面临明显收缩,行业将进入新一轮洗牌期,头部厂商或凭借技术、成本、产能配套和市场布局优势,以及较强的资金实力和造血能力,穿越周期,在洗牌期进一步强化巩固龙头地位。随着产业链库存、价格和盈利基本面逐步触底,目前处于底部的板块估值有望迎来均值回归。

- 风电:全球风电装机有望保持稳步增长,其中海上风电市场增速可观,长期空间巨大,在国内海风加速回升、海外海风迎增长新阶段的背景下,预计未来海上和海外仍将作为风电行业投资主线,一是抗通缩的海缆和管桩、二是出海优势的零部件龙头、三是技术创新结构性机会。

- 储能:装机增速放缓和产业链价格的下降短期对储能行业造成了冲击,但行业长期发展的变量在持续改善,包括可再生能源装机规模的提升,电价和电力体制改革的推进,电池成本和资金成本的下降,持续的政策支持等,多变量持续改善。

最后落实到投资可交易的角度:

当前市场震荡幅度大,押注单一个股风险较大,可以通过指数基金分散布局,资金门槛低、周转效率更高。

1、新能源ETF基金(516850)$新能源ETF华夏(SH516850)$跟踪中证新能源指数(指数代码:399808.SZ,指数简称:中证新能),

指数选取样本空间中新能源相关行业的上市公司股票,可再生能源生产,以及能源应用、存储及交互设备,以及其他属于新能源相关行业的上市公司等;按照过去一年日均总市值由高到低排名,选取不超过80只股票构成中证新能源指数样本股,前十大权重股包括宁德时代、$隆基绿能(SH601012)$、阳光电源、中国核电等。其中,宁德时代权重占比9.7%,其余成分股权重分布较为均衡。

2、绿电ETF(562550)及其联接基金(018735/018734)

绿电ETF跟踪中证绿色电力指数(指数代码:931897.CSI,简称:绿色电力)选取业务涉及光伏发电、风电、水电等绿色电力领域的50只上市公司证券作为指数样本,以反映绿色电力领域上市公司证券的整体表现。不仅包括以水电、风电及光伏发电为代表的清洁能源企业,同时也纳入了火电、核电等能源转型样本。

指数集中度较高,前十大样本权重合计56.52%,前五大样本权重合计37.79%,包含了长江电力、三峡能源、国投电力、国电电力、川投能源、中国核电等龙头股,现金充裕、分红能力较强、经营模式稳定、分红比例较高。

数据来源:choice,截至2024.2.1,风险提示:以上仅作为服务信息,观点仅供参考。提及个股不作为推荐,不作为投资依据。市场有风险 ,投资需谨慎。上述基金风险等级为R4,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。上述基金为股票基金,其预期风险和预期收益高于混合基金、债券基金与货币市场基金。指数基金可能出现跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌或违约等风险。此外,ETF产品特定风险还包括:标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险等。投资人应当认真阅读法律文件,判断是否和自身风险承受能力相适应。基金管理人不保证盈利,也不保证最低收益。

其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险,且市场或相关产品历史表现不代表未来。申购:A类基金申购时,一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。

#“宁王”年赚超420亿 ,给多少估值合适?#

本文作者可以追加内容哦 !