【 复星系多年布局的锂电产业宏伟蓝图,只是泡影吗?】

撰文 | 叶均

出品 | 星球储能所

要论给世界贡献“巴菲特”最多的国家,中国称第二,恐怕美国都不敢称第一。

过去二十年间,在波澜壮阔的国内资本市场大潮中,前有“初代中国巴菲特”段永平,后有“复制巴菲特最像的中国人”东方港湾董事长但斌、“时间的朋友”高瓴资本创始人张磊等一众“中国巴菲特”相继涌现。

若说“上海滩巴菲特”的名头,则毋庸置疑要落到复星集团创始人郭广昌的身上。

从复旦老师到上海首富,郭广昌只用了六年

1987年,省下两顿饭钱才喝上一口青岛啤酒的穷学生郭广昌不会想到,自己日后能从资金不足4万的创业新人,登上集团总资产超8000亿元的复星商业帝国掌门人,甚至一度成为青岛啤酒的第二大股东。

当然也更不会想到,伴随复星系资本帝国千亿负债压顶、深陷流动性危机,自己也面临被盛传“跑路”的尴尬境地,在四处“救火”中忙得焦头烂额。

放手投资近20年的南钢、在不断减持套现的战略收缩中撑过2023年的复星集团似已逐渐走出危机。

郭广昌也在上月举办的上海市浙江商会年会上放出积极信号:“现在很困难,但我觉得会好的。最困难的时候已经过去了,如果去年没倒下的话,今年一定要坚持活下去。”

不过,细数过去几年间复星系在新能源领域的频繁折戟,本来颇受郭广昌重视的锂电产业,似乎也只为复星系资本贡献了一场高开低走的投资“滑铁卢”。

复星系多年布局的锂电产业宏伟蓝图,只是泡影吗?

二线候补生

能让郭广昌看上的锂电企业,自然不是什么名不见经传的小公司。

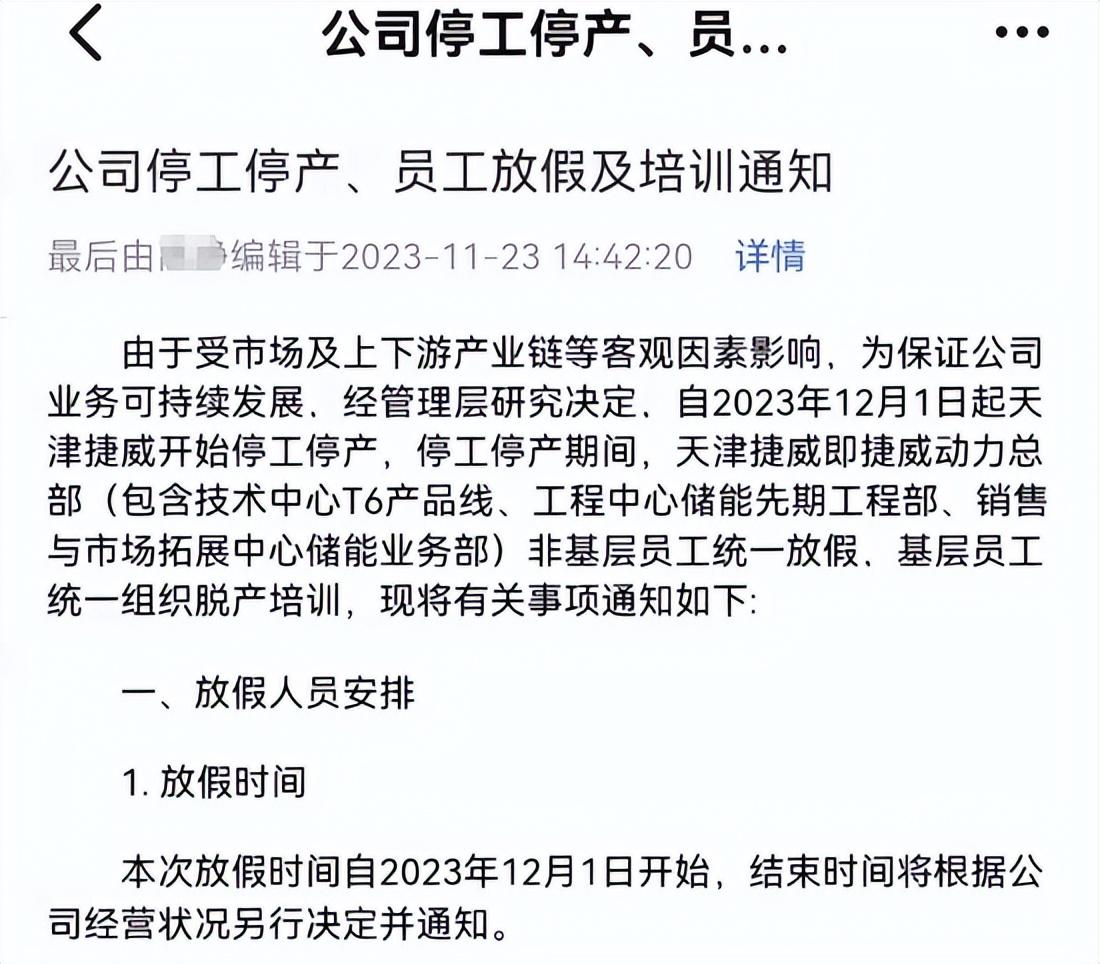

只不过,这家公司最近一次吸引行业关注,还是去年年底的“停工停产”事件。

天津捷威“停工停产”盛传一时

11月份,有关天津市捷威动力工业有限公司(以下简称“捷威动力”)总部“停工停产”的消息广为流传。

尽管公司迅速回应称此次停工源于“年底或有一轮新战投进入,为了节约开支”。然而据多家媒体调查核实,该工厂在发布公告前的一年时间里都几乎没有订单,事实上已经停产3个多月,并早在10月份就有过裁员动作。

事实上,抛开负面舆情带来的“名气”不论,捷威动力在动力电池行业本也算得上是颇具盛名的老资历企业。

捷威动力创始人郭春泰早年曾参与筹建中国锂电界“三大先锋”之一的TCL金能电池,于2000年推出国内第一条固态锂电池生产线,成为国内聚合物锂离子电芯技术产业化第一人,因而被誉为“中国聚合物锂电池之父”,同时也是我国液态软包锂电池技术奠基人。

捷威动力创始人郭春泰来头不小

2009年4月,郭春泰转战动力电池领域,出任捷威动力董事长兼总裁,驱动捷威动力在日后长期专注于聚合物软包电池,成为软包电池领域的雄师劲旅。

作为在国内率先开发并量产三元体系锂离子动力电池的企业,捷威动力几乎是当时最早进入动力电池行业的企业之一,甚至比2011年才创立的宁德时代还要早诞生两年。

由技术主导的先发优势,使得捷威动力接连收获东风、长安、奇瑞、现代等车企青睐,一度位列动力电池出货量全国第七名。对彼时的捷威动力而言,资金上的困难成为其产能扩张前进道路上的关键阻碍。

2018年9月,复星高科入主捷威动力,一举解决捷威动力的资金问题。

捷威动力联合创始人、总经理王驰伟当时公开表示,公司将在未来五年成为全国排名前三的动力电池企业,未来十年成为世界排名前三的动力电池企业。

其后的几年间,捷威动力以肉眼可见的速度不断扩张,也的确迎来了一段高速增长的“光辉岁月”。

在2021、2022这两年里,捷威动力产销两旺,营业收入分别同比增长91.43%、127.22%,达到25.89亿元;动力电池装机量则分别同比增长155%与67.59%,截至2022年末达到2.43GWh。

尤在2022年2月,公司与奇瑞新能源达成深度合作,后者计划在未来3年向捷威动力采购总金额达50亿元的动力电池。

这也使得捷威动力于当年少数月份再度拿下国内动力电池出货量第七名,三元动力电池装车量高居全国第四。

同年8月,公司提出“捷战25000”战略,即“2025年实现100GWh动力电池生产能力,并实现所交付产品零缺陷”。

可惜这样的成绩并未能够长期持续,伴随动力电池行业产能过剩及复星系资金危机渐显,捷威动力的发展冲劲自2022下半年开始便已明显不足。

于激烈竞争的锂电赛道逆水行舟,其行业身位便是不出意料地急转直下。

图表:2023年 国内动力电池企业装车量

来源:中国汽车动力电池产业创新联盟,中汽数研

2022年动力电池装机量排名仅列国内第十一位地捷威动力,到2023年已下滑至全国第十三名,年内装机量仅0.91GWh,市占率仅0.24%。较之装机量普遍高于5GWh的前十名企业,仅算是达到一个零头。

其杀向第一梯队的目标终究遥遥无期,甚至正从行业第二梯次中不断掉队。

就业绩表现来看,2023年上半年,捷威动力营业收入同比下降44.77%,仅有4.88亿元;装机量同比下降19.34%,达到0.73GWh。

公司官网明确点明“产能的后发优势”

要知道,宣称坚持“产能后发优势”的捷威动力,近些年的产能扩张本就远远落后于行业对手。

虽在鼎盛时期,公司产能利用率一度可以高达98%以上,甚至需要租用产能。但据其官网透露目前有效产能达到10GWh,捷威动力去年的产能利用率甚至不足10%,也难怪其陷入“停工停产”的尴尬局面。

捷威动力这家“元老级”锂电企业,此前还曾提出2022年申报A股IPO、2023年上市的计划,却在2021年完成C轮融资之后,至今再无动作。

即使“或有新一轮战投进入”的说法属实,2023年上市的宏愿也早已无法兑现。

宏图与泡影

在投资界素有“清华不是一所大学,海航不是一家航空公司,复星更不是一家药厂”的说法。只不过,这三大产融帝国的“命数”却截然不同。

较之锋芒始终不减的清华系、已然滑向破产深渊的海航系,近些年的复星系更像是在夹缝中艰难求生。

如何将复星这艘大船开出危险海域,显然才是郭广昌作为掌舵者最需关心的要务。

而到目前为止都未为集团取得实际盈利的捷威动力,尽管位于复星系锂电产业投资蓝图的核心位置,却在日益紧张的市场竞争环境下,很难不成为一枚“弃子”。

即使不被放弃,在复星系总体战略收缩的局面下,也更难获得如青山集团之于瑞浦兰钧、长城汽车之于蜂巢能源式的资源倾斜。

相较捷威动力初期对资金不足导致产能扩张困难、落后于行业头部对手的自我认知,公司近些年提倡的“产能后发优势”颇为耐人寻味。

2025年达到100GWh产能的目标能否顺利实现首先就要画个问号,更遑论与动辄放出400GWh、500GWh以上产能规划的头部玩家掰掰手腕。

不过值得留意的是,动力电池市场份额有所下滑的捷威动力,去年在储能赛道却小有成绩。

去年4月,捷威动力与中核汇能、山东高速签署三方合作框架协议,为鲁北基地1.5GWh储能项目提供储能设备供应;12月1日,公司又与绥化市经开区政府签署合作框架协议,计划建设总规划15GWh的储能系统集成生产基地项目。

去年传出“停工停产”的天津总部,也是公司的动力电池业务中心,而嘉兴作为储能业务中心则未受相关影响。

这或许意味着,在储能领域能否闯出名堂,会成捷威动力未来发展的一大看点。

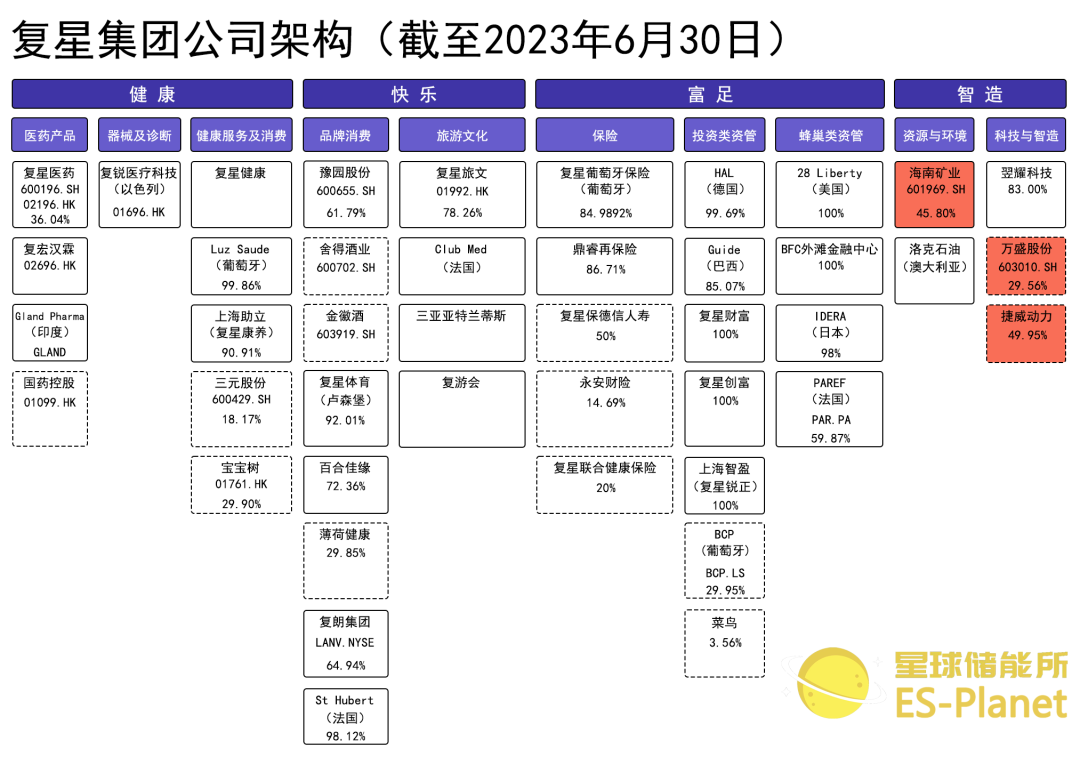

图表:复星集团公司架构

来源:复星集团官网

事实上,复星系在锂电产业的投资布局远不止落有捷威动力这一子,复星集团旗下两大上市子公司海南矿业、万盛股份均涉锂电关键环节。

其中,2007年8月由复星集团与海钢集团共同出资设立的海南矿业,向来以“铁矿石+油气”为主业。

公司自2021年开始布局上游锂盐加工与锂矿开发采选产业,2万吨电池级氢氧化锂项目(一期)已完成施工图纸设计及设备招采。

2023年1月,海南矿业与KodalMineralsPLC(简称“KOD”)签署合同,拟以1.18亿美元增资KOD及其全资子公司KodalMiningUKLimited,从而获得位于非洲马里的Bougouni锂矿资产的控股权。

该矿石资源量约为2131万吨,氧化锂平均品位1.11%,对应的氧化锂含量为23.65万吨,碳酸锂当量为58.47万吨。

不过,上述业务仍处于建设期和项目交割阶段。

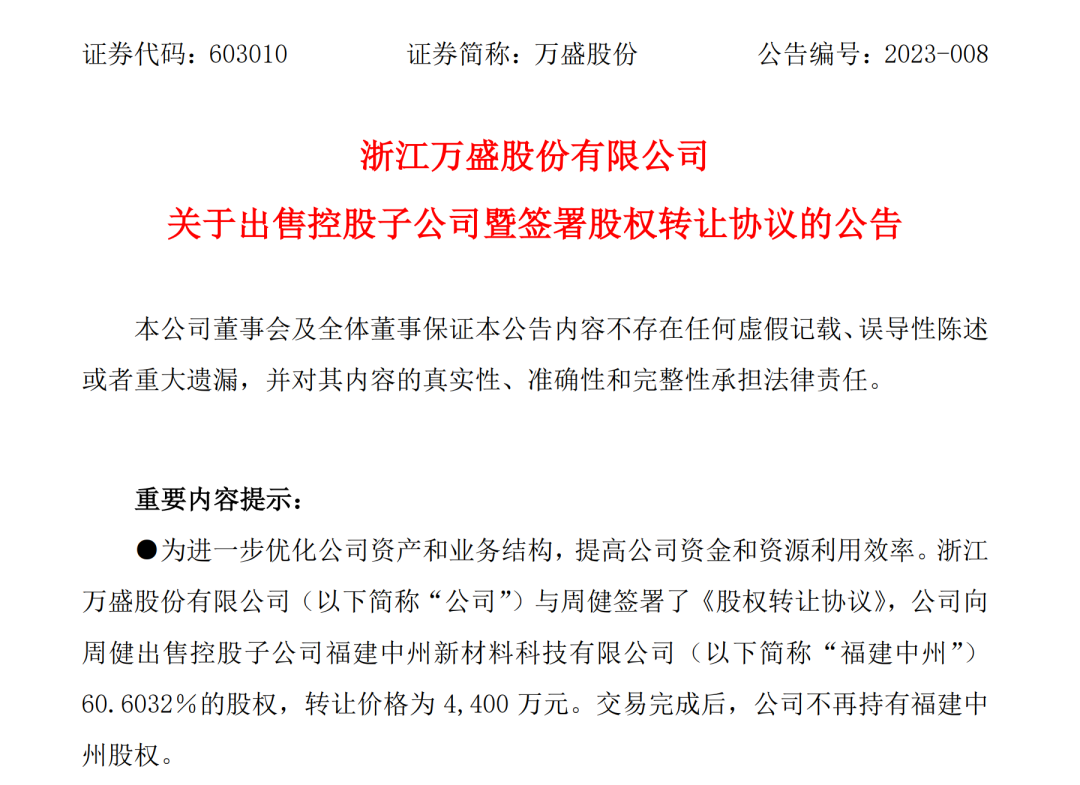

而万盛股份作为全球最主要的磷系阻燃剂生产、供应商之一,是郭广昌于2021年才从公司前控股股东万盛投资手中拿下的新材料上市公司。甚至在忍痛售出南钢股份之际,还专门留下这家子公司。

就在复星系入主万盛股份的当年年底,万盛股份宣布杀入电解液添加剂材料领域。

公司宣布拟出资1.045亿元入股福建中州新材料科技有限公司,由后者作为主体实施电解液添加剂项目。标的公司拟建项目规模达9.55万吨,其中一期2.05万吨,预计投资4.5亿元。

但到2022年,电解液添加剂市场行情大变,公司电解液一体化布局中止,万盛股份已于2023年宣布将福建中州新材料科技有限公司股权出售。

遥想当年,郭广昌将捷威动力收入囊中之际曾提出,会将复星生态系统内的资源全面赋能捷威动力,并将通过上下游产业链布局等方面进行积极助力。

然而文章分析至此也就不难发现,无论复星系资本的产业复兴大业未来如何展开,其在新能源电池赛道的一派愿景终究离实现相去甚远。

本文作者可以追加内容哦 !