【盘面分析】

在A股龙年开盘后,美股2连跌,外围市场出现不同程度的回调,纵观A股却出现了6连阳的走势,确实表现出鹤立鸡群的强势。央行将五年期LPR下调25个基点,为史上最大单次降幅,又一次说明央妈在“放水”了。在政策利好的助力下,当前A股仍然要注意龙年拉升的变量因素,随着指数反弹的走高,要关注成交量的变化,以及新的变盘效应,较好的进场机会即将来临!

骑牛看熊发现平安银行涨停了!2 月20 日,人民银行1 年期贷款市场报价利率(LPR)报3.45%,与上期持平;5 年期以上LPR报3.95%,此前为4.20%,下调25bp。降息短期给资产端收益带来压力,但是从中长期角度而言利好投资与消费,促进经济增长和房地产市场平稳健康发展,助力银行经营环境改善和不良风险化解。经济决定银行选股逻辑,经济弱与强的复苏对应不同的标的品种,银行股具有稳健和防御属性,看好银行板块配置价值,坚守高股息策略,同时关注业绩增长确定性强、低估值的优质银行投资机会。

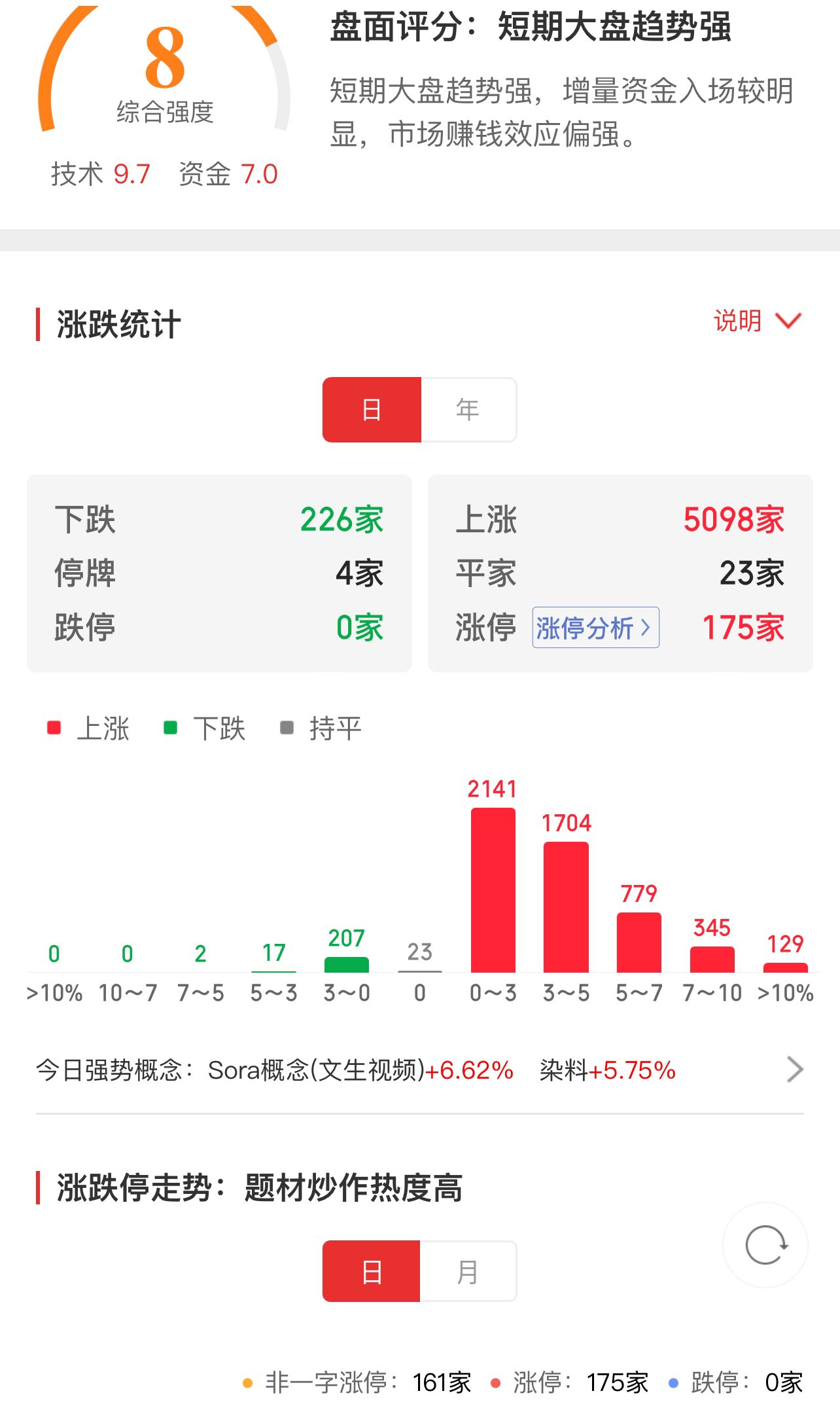

三大指数集体低开,深证成指、创业板指数跌逾1%,随后沪指率先拉升翻红,题材板块方面Sora概念、可燃冰、减速器等概念表现较强,通信设备、减肥药、传媒娱乐等概念表现较差。脑机接口概念早盘活跃,创新医疗涨停,三博脑科涨超15%,冠昊生物、南京熊猫等涨幅靠前,脑机接口公司Neuralink的首位人类受试者“似乎已完全康复,并能仅凭思维在电脑屏幕上移动鼠标”。SRAM概念股快速反弹,睿能科技涨停,西测测试、北京君正等跟涨,谷歌TPU第一代设计者Jonathan Ross所创立的Groq公司正式宣布,新一代LPU,在多个公开测试中,以几乎最低的价格,相比GPU推理速度大幅度提升。

先进封装概念局部异动,金龙机电20CM涨停,联得装备、文一科技等纷纷冲高,首季除了8寸产能利用率缓步回升外,台积电的12寸产利用率更是到八成以上,尤其是5/4纳米制程维持满载。新质生产力概念延续强势,机器人方向领涨,克来机电9连板,合锻智能、银宝山新等多股涨停,长三角三省一市省级层面纷纷召开“新春第一会”,随后南京、杭州、苏州、常州等长三角多个重点城市也召开春节后首个会议,新质生产力成为关键词之一。银行股盘中拉升,$平安银行(SZ000001)$涨停,中国银行、农业银行再创历史新高,成都银行、齐鲁银行涨超2%。

飞行汽车概念异动拉升,光洋股份涨停,星源卓镁涨近20%,近日eVTOL开发商JobyAviation已与迪拜政府签署最终协议,开始在阿联酋开展空中出租车业务,并获得迪拜6年的空中运营专有权。光伏板块震荡走高,海源复材、德力股份、瑞和股份、嘉寓股份涨停,德业股份逼近涨停,今年以来,多家光伏头部企业喜报频传,收获海内外多笔大单,海外市场需求稳步上升,预计2024 年全球光伏装机可达450GW。汽车零部件个股集体反弹,一体化压铸方向领涨,合力科技、浙江黎明涨停,中国汽车工业协会数据显示,1月国内汽车产销分别完成241万辆和243.9万辆,同比分别增长51.2%和47.9%。

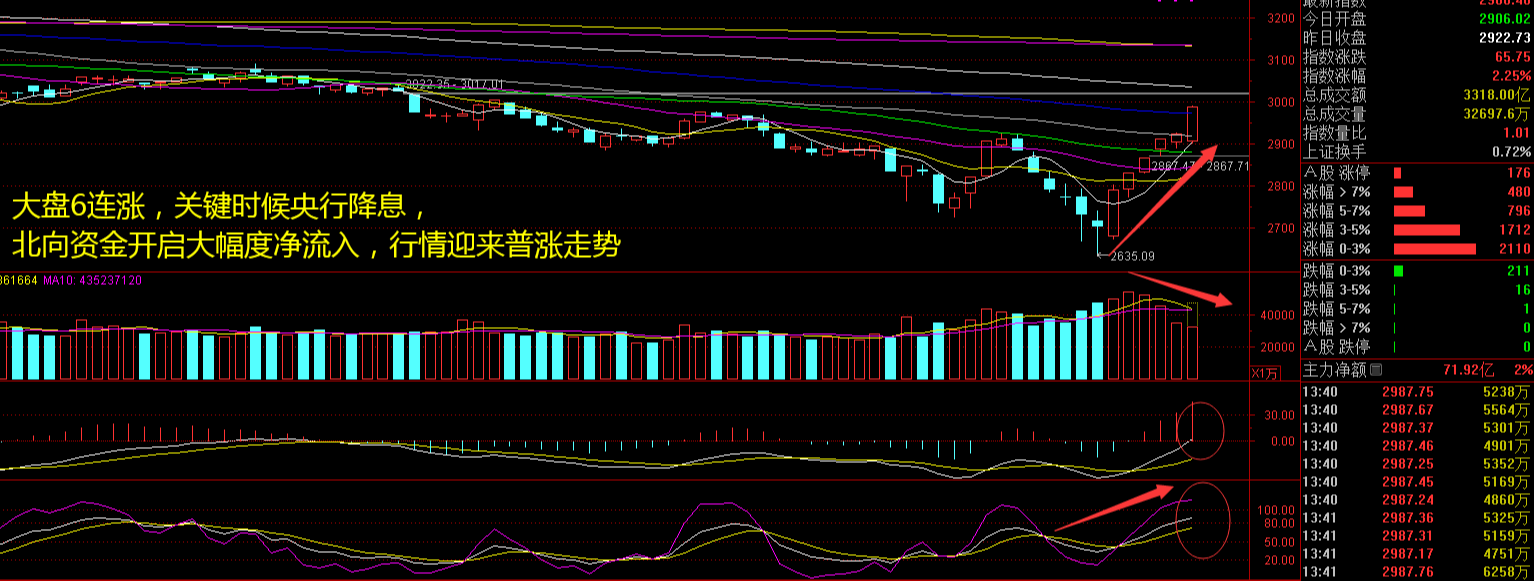

大盘:

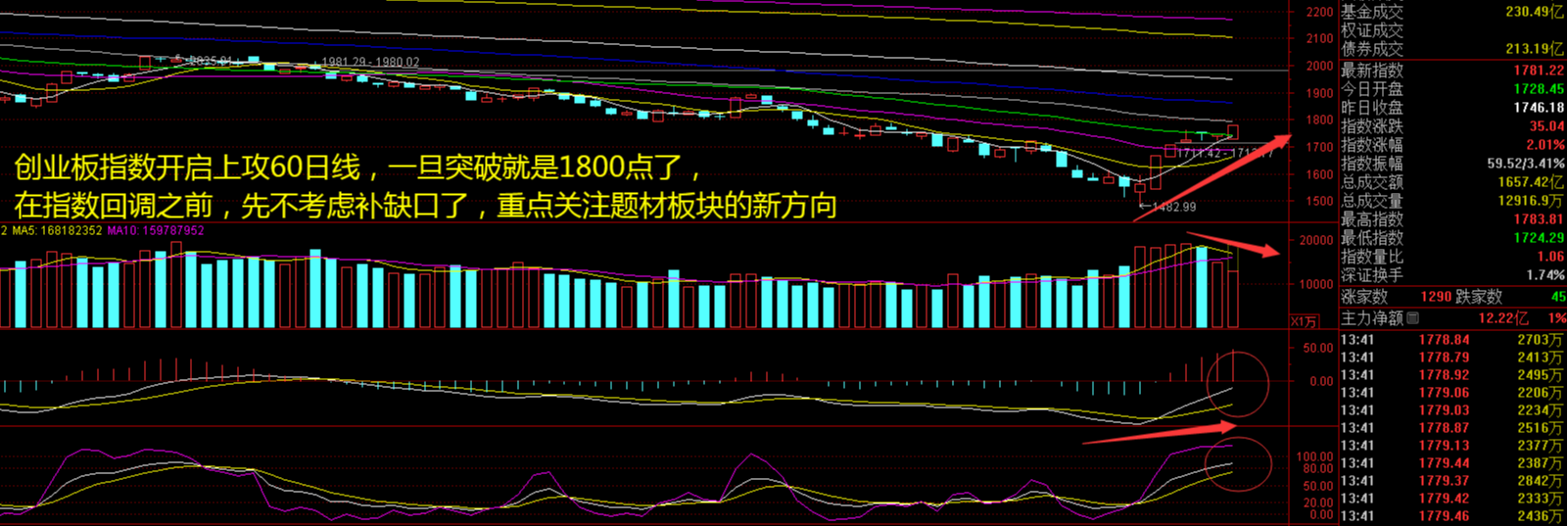

创业板:

【大盘预判】

$上证指数(SH000001)$周三涨逾2%,出现了明显的突破行情,昨天还在谈论能否突破2900点,今天就开始上攻3000点,确实让人猝不及防呀!银行降息带动银行股暴动,证券、保险等金融股跟上,指数被拉起后,场外资金开始踊跃入场,就好像在说:“我等不急了,连涨6天,再不进场就30000点了!”接下来注意上证指数能否在3000点之上稳住。

$创业板ETF增强(SZ159676)$周三低开高走,一度涨逾2%,再度出现快速拉升的走势。只不过题材板块轮动较快,会导致短线资金获利点下降,大资金偏爱大金融、权重等大盘类个股,中小创板块依然是跟涨阶段。牛哥现在唯一担心的是指数已经回到下跌初始点了,多数个股跌幅还在30%以上,这就会导致一旦指数回调,部分个股跌幅可能还会加大。接下来注意创业板指数能否在1780点之上稳住。

【淘金计划】

政策打开A 股中期上涨通道,随着金融支持力度和广度的提升,A股出现了连续反弹的走势。短期而言,市场不会一蹴而就,但从中期来看,已有足够的性价比,政策和市场将形成共振,中期上涨可期。银行变向降息只是政策利好,在龙年开启的第一步,之后势必还有政策组合拳,龙年的A股势必强于去年。当前市场已经来到历史级别的高性价比位置,中长期投资价值凸显。

题材板块中的Sora概念、电子纸、分散染料等概念是资金净流入的主要参与板块,通信设备、煤炭、电力等概念是资金净流出相对较大的板块。骑牛看熊发现本次降息1 年期LPR 没有变动,5 年期LPR 降低幅度为25bp,为2019 年LPR改革以来下降幅度最大的一次,降幅超出预期。降息方式上,本次降息前MLF 利率没有变化,也与常规操作不一致。

LPR报价由MLF加点形成,加点幅度也与资金成本、市场供求、风险溢价等因素相关。考虑到此前存款降息、降准降低负债成本,且信贷供求关系偏弱,LPR加点下调有合理性。

一方面1 年LPR 3.45%的利率并不高,避免单次下调对息差的影响过大;另一方面2023 年下半年以来企业期限利差收窄,利率曲线平坦化,本次LPR下调也符合该趋势。降息有利于维护银行息差,同时此时降息也有利于资本市场信心的恢复。

银行板块估值修复仍值得期待,目前板块估值极具性价比,高分红具备吸引力,看好板块布局机会。存款利率的潜在下行预期或有助于A股市场规模的进一步提升,将有利于提振经济复苏,带来中长期银行资产质量改善,对银行估值总体产生正向贡献,看好银行板块的超额收益。

#3000点在招手!A股雄起,什么原因?#

本文作者可以追加内容哦 !