财经评论员Lyn Alden Schwartzer结合基本面分析与与扎克·曼内斯(Zac Mannes)和加勒特·帕滕(Garrett Patten)的技术面分析,认为能源行业在目前市场上值得关注,主要有几个原因:首先,它不受青睐;其次,它价格低廉并具有获利空间;第三,经济有重新加速的迹象;第四,该板块可以对冲投资组合的右尾风险。

原因1:不受青睐

能源行业在2022年曾有过一次大爆发,随后在2023年表现平平,而2024年,尽管它正在显示出生机勃勃的迹象,但目前它已基本退出了大多数投资者的视线。今天的市场主旋律是人工智能,大多数投资者都想投资这一领域,而且通常都具有很好的理由。

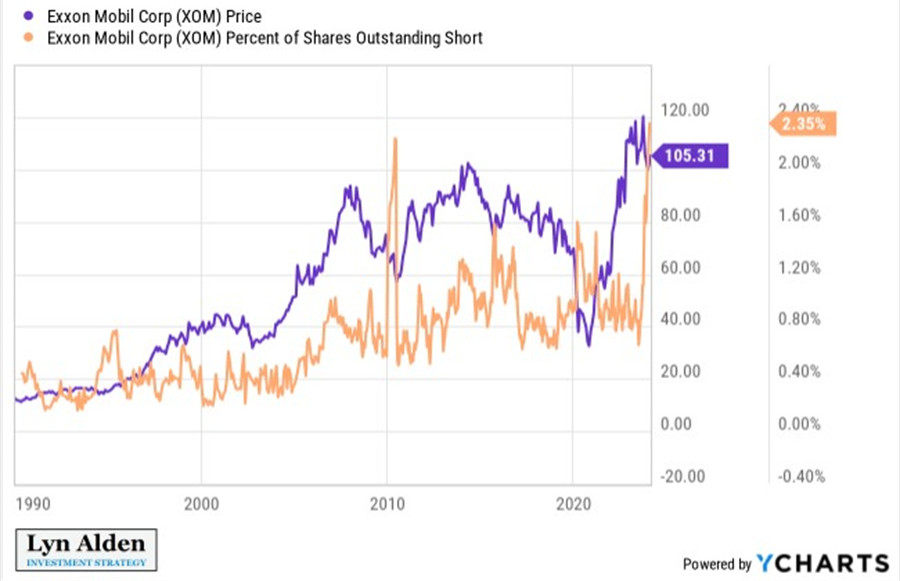

当前,埃克森美孚(XOM.US)等几只大市值能源股的利空创下新高。就绝对值而言,这个比例很低,因此不足以造成任何形式的机械性空头挤压,但它有助于让人们了解市场情绪的走向。

从技术面来看,ZacMannes认为能源板块的底部可能已经形成,明年表现良好的可能性很大。

该行业在6-12个月内的表现可能主要取决于市场情绪和人为决策,但从交易的角度来看,这或许是一个不错的止损点。如果能源行业ETF坚挺地跌破80美元的近期低点,那么可能便是止损并重新评估多头观点的时机,直到价格走势再次好转。

原因2:价格低廉且有获利空间

拥有长期储备的大市值能源生产商通常基本面状况良好。埃克森美孚和雪佛龙(CVX.US)等大公司拥有极高的AA-级信用评级,这表明它们的资产负债表非常强劲。

它们锁定了长期公司债券的低利率,并持有大量现金等价物,其利率随美联储加息而上调,这使它们处于与一般银行相反的期限错配状态。

美国顶级能源巨头的市盈率低于12倍。它们拥有高于平均水平的股息收益率、安全的派息率以及数十年连续的年度股息增长。愿意购买加拿大或欧洲能源巨头的投资者通常可以发现,它们的市盈率远低于10倍。

理由3:经济有重新加速的迹象

在过去的两年里,从许多指标来看,美国经济一直在减速。这意味着,虽然经济保持正增长,但增长速度一直在放缓,有些行业甚至出现了全面萎缩。

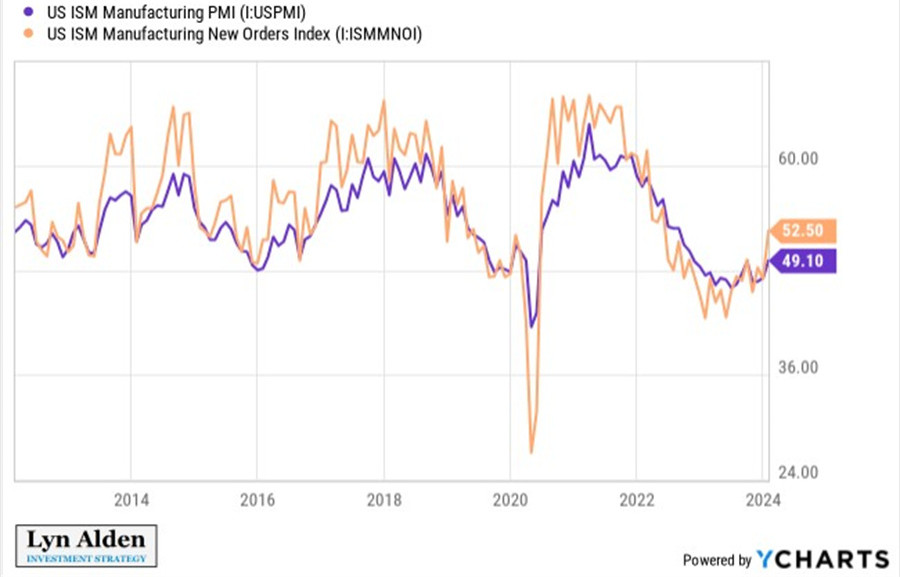

除众所周知的美国商业房地产业持续低迷外,制造业也一直处于低迷状态。不过,稳定和可能重新加速的早期迹象已经开始显现,应予以密切关注。

能源价格与其他任何事物一样,也是以供求关系为基础。供应方面由行业趋势、欧佩克+的决议以及偶尔的供应中断决定,需求方面主要受全球经济状况的驱动,特别是变化率相关指标。

最近,欧洲的去工业化、美国的制造业疲软以及几个前沿市场的货币危机,都抑制了需求。如果这些趋势开始稳定并重新加速,美国制造业采购经理人指数(PMI)上升,中国的财政刺激和资产价格支持力度加大,那么市场可能会发现自己在源定位上非常片面。

理由4:可以规避右尾风险

在过去四十年的结构性通货紧缩和经济增长中,60/40投资组合一直是许多投资者的理想选择。在经济扩张时期,股票表现良好,而在经济紧缩时期,债券表现良好。

然而,在历史上不太常见的通胀时期,这种投资组合并不十分奏效,可能会有很长一段时间,股票或债券的实际表现都不好。在这种情况下,能源和其他大宗商品往往是少数表现强劲的投资品种。

这是因为在通货紧缩时期,大多数风险都是“左尾”风险,即经济衰退和高债务水平会严重拖累经济。另一方面,在通胀时期,“右尾”风险较多,这意味着经济可能急剧过热,导致投入成本和利率高于预期。

当我们想象股票在一两年内会如何疲软,并希望防范这种风险时,我们可以想到几种主要情况。

第一种情况来自左侧尾部,即美联储目前的鹰派态度以及商业房地产行业的疲软可能会拖累经济,导致劳动力市场疲软,进而引发经济衰退。持有大量的现金等价物(BIL)或美元风险敞口(UUP)可以防范这种情况的发生。

第二种情况来自右侧尾部,这意味着持续的财政赤字可能会使经济保持比预期更高的热度,能源价格和工资价格可能会向上倾斜,美联储可能会在更长时间内保持较高的利率(“higher for longer”)。具有讽刺意味的是,如果美联储继续维持“higher for longer”的货币政策,就会导致公共利息支出增加,从而加剧财政赤字。另外,鉴于全球地缘政治局势持续紧张,供应中断的风险始终存在,这可能会引发来自右侧的风险。持有一些能源生产商的股票可以抵御部分此类风险。

总体而言,从价值投资的角度来看,能源行业的公司除了本身具有良好的基本面外,目前还可将它们视为防范此类右尾风险出现的积极载体。在当前油价下,能源巨头具备盈利空间,投资者可以持有这些公司,但如果能源价格大幅上涨,威胁到其他投资组合资产,它们也会大幅上涨。

本文作者可以追加内容哦 !