转眼之间,2月已经行至尾声。本月以来,A股的走势一波三折。在月初经历了“惊涛骇浪”般的急跌,又在龙年的开端拨云见日、万象更新,走出了“报复性”的“八连阳”反弹,27日尾盘又重回3000点!

如何看待当下的市场环境?A股的反弹之路能走多远?投资者如何应对?

01 “八连阳”之后,如何看待当下的市场环境?

我们之前进行过复盘,本轮以小盘股为主导的市场跌势,与2022年4月市场的快速下行情形颇为相似,其核心症结在于分母端的流动性,源自资金层面的负循环。

在长期资金的大举出手托底之下,伴随宏观层面的降准、降息,微观层面上雪球、股权质押、两融、私募清盘等风险出清,叠加股市利好层出不穷提振风险偏好,以及春节消费、1月社融等经济数据改善提升盈利预期。在流动性、风险偏好、盈利三因子的共振催化之下,流动性引发的“危机”依靠流动性得以终结,沪指收复年内全部失地,更是出现了久违的“八连阳”。

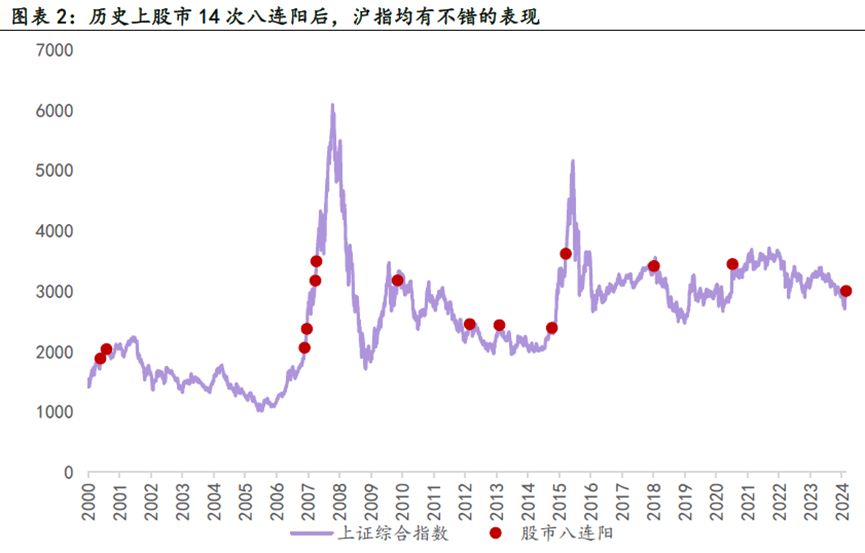

以史为鉴,自2000年以来,上证指数走出过14次令人瞩目的“八连阳”,每一次都似乎蕴含着“市场转折”的预兆,不是宣告了新一轮大涨的开启,就是见证了一段行情的顶点。

尽管根据A股所处的不同周期阶段,后续的走势也有较为明显的分化,但在前13次“八连阳”后,上证指数随后5个交易日、30个交易日、90个交易日继续收涨的胜率分别为69%、54%、62%,整体表现不悲观。(来源:华鑫证券)

当下指数仍处于修复行情窗口期,8连阳以及多个题材的活跃很好的提振了市场信心,重要会议前维稳窗口期股市也缺乏显著回落的基础,因此沪指的阶段性调整幅度亦强于预期。

尽管在短期连续上行之后,获利资金的抛压或将引发市场震荡,但从中长期看,经历了开年以来的快速出清,想走的人、不得不走的人已经悉数离场,A股交易结构向好,市场前期的“恐慌性”低点大概率已经悄然铸就了中长期底部。

02 A股的本轮反弹之路能走多远?

长期看,历史上每一轮熊市到后期,基本都难免有一段较为难熬的快速出清过程,过去一个月大概率正好属于这个阶段。恭喜各位在“至暗时刻”的坚守与孤勇,我们大概率已经挺过了这场残酷的“淘汰赛”,后续随着市场磨底及反弹,情绪会不断修复,危机过后重回平静,又将进入下一轮估值周期的轮回交替。

春节期间,国内经济“烟火气”升腾,部分投资者对宏观经济的非理性悲观预期得到了一定程度的修正,强劲的文旅消费和好于预期的1月社融将提升市场信心,从而刺激、吸引各方增加投资,为中国经济全年实现较快增长形成利好条件。

市场中并无新事,交易像山岳一样古老,只有周期永不眠。远离价值的价格必将被价值拉回,市场有多悲观,馈赠就有多慷慨。从年初以来负循环下的错杀力度看,指数的修复空间和时间依然值得期待。

一方面,华鑫证券通过复盘2015年和2018年“救市”举措后市场止跌反弹的过程走势发现,A股首次反弹均实现了月线三连阳,涨幅在30%左右。本轮沪指八连阳涨幅为13.1%,即便是从谨慎的视角审视,仅着眼于短期的超跌反弹,行情向上的空间犹存。(来源:华鑫证券)

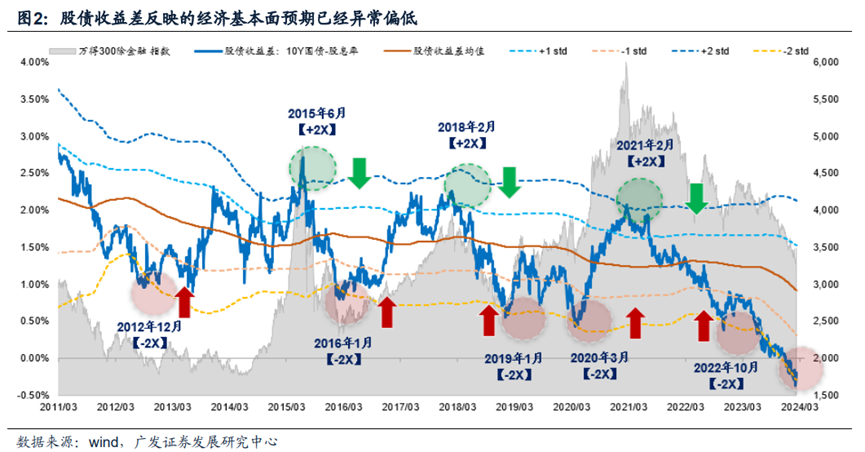

另一方面,尽管经济修复之路波折,亟待新一轮稳增长政策加码,但从股债收益差的模型来看,当前股债所反映的经济基本面预期处于异常偏低的状态(-2X标准差附近),目前或已处于历史级别的底部区域。(来源:广发证券)极低的预期意味着,只需要一个微小的火花,就有可能点燃预期的修复回暖。

03 投资者如何应对?

虽然短期的涨跌难以预判,后续A股反转回升信号还需等待以下几个条件催化:

1)政策信号,双降+扩赤字等常规组合打底,扩需求和促改革等非常规措施发力;

2)经济信号,1月社融开门红后持续性还需验证,另外重点关注CPI和PPI转正节点;

3)资金信号,股市反转往往伴随着债市转熊,跟踪债市见顶迹象。

(来源:华鑫证券)

但大方向上,经过这段时间的调整,风险已经逐步出清,当市场底部的信号开始出现时,当下究竟该如何操作?

第一,尽管底部的投资性价比颇具吸引力,但往往也伴随着较大的市场波动,不宜急躁追高或草率部署,宜留后手、游刃有余。

一个典型的熊市底部,往往不是陡峭的V型,而是相对平缓的U型,需要时间与空间来让筹码充分换手。历史经验告诉我们,A股市场在经历短期的上涨之后,经常会有回调发生。以2015年的牛市为例,其过程中经历了两段调整期:第一次是在年初,当上证指数触及3300点后回落至3000点,之后又重返升势;第二次是在4月末,指数攀升至4400点之后又跌至4100点,随后再次上涨。如果投资者心态摇摆不定,在大笔投入后遭遇市场回调,便可能再度陷入去留之间的艰难抉择。

第二,如果对此刻入市心存疑虑,又担忧错失良机,那么定投可能是更优的选择。通过分批投入、小仓位“试水”,既能降低抄底失手之风险,也为将来的行情积累筹码。

同时,不妨检视投资标的本身,先给基金做个“体检”,辨别其下跌是源自市场波动还是自身瑕疵。该“抽刀断水”时,亦无需犹豫,避免陷入似是而非的价值陷阱。

对于那些本身运作没有问题的基金,假如借助定投,或许能够更快地帮助解套。数据显示,从A股历史阶段高点开始定投,需要忍受的亏损最短为429天,最长达到592天(自然日),而且点位没有回到起始点位就已经开始盈利了,如果低位加码定投,将大幅降低亏损时间。

数据来源:Wind,定投公式:定投收益率=[(sum(每期定投金额/每期净值)*期末净值)/(sum(每期定投金额*投资期数))]-1。使用U8指数定投计算器计算,以沪深300为模拟定投标的,定投方式为月定投,红利再投资,此模拟为历史模拟收益率,使用历史数据对基金定投业务的模拟不代表真实收益,也不代表未来的预期收益。

第三,决策是否进一步加仓,应认真考量现有资金的流动性需求及配置情况,恪守“闲钱投资”的原则。

决策是否继续增持仓位时,应审慎考量你手头的资金是否有紧迫用途,以及资金的安排状况,恪守使用闲置资金投资的原则。

这里的闲钱不是用来过日子的钱,不是日常生活中固定开支的钱,更不是短期内可能会用到的钱。纵使极端假设下这部分资金即刻蒸发,也不至于扰乱我们可预见的未来生活秩序。当你仅以闲钱进行投资时,即便面临亏损,也不会过于焦虑,从而更能够从容以待,做“长期正确的事”。

最近读到一句话,很契合当下的心境:

现在的他已经不讨厌冬天了,因为他知道冬天只是春的沉睡、花的休眠。

——王尔德《夜莺与玫瑰》

熬过寒冬,便是春暖花开。共勉!

$沪深300ETF华夏(SH510330)$ $科创100ETF华夏(SH588800)$ $创业板成长ETF(SZ159967)$

《ETF风向标》栏目持续更新,欢迎关注!

#沪指再度站上3000点关口,这次能站稳吗?#

风险提示:

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市需谨慎。

本文作者可以追加内容哦 !