本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

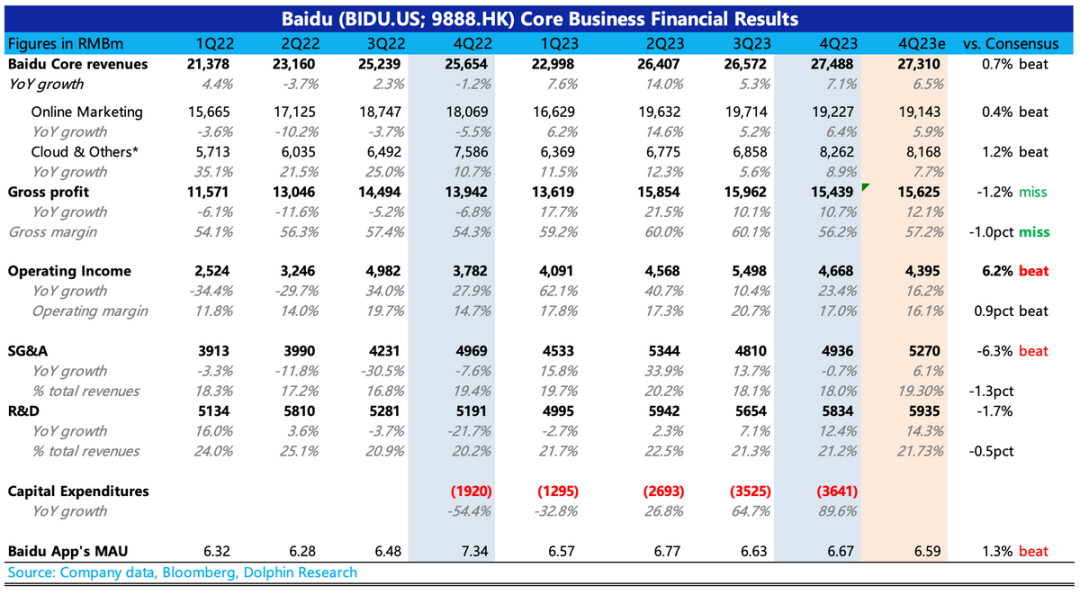

北京时间2月28日港股盘后,百度(9888.HK;BIDU.O)发布了2023年第四季度财报。

四季度业绩中规中矩,整体符合预期。一个月前公司已经引导过市场,由于宏观的压力,对广告和云业务增速均有所调低(大约1-2pct),而这段时间市场也已经消化得差不多了,主要看电话会公司对今年宏观的展望。

备受市场关注的AI收入还比较小(约占收入低个位数比重,5亿+,主要来自对广告系统的改善,其次才是GPU租用、大模型API调用),因此Q4的毛利率并未体现太多AI成本增量。

我们预计2024年随着AI相关收入规模扩大(公司预期数十亿元),会看到更明显的增量成本确认。从资本开支上,能更清晰看出公司持续增加投入的趋势,去年从二季度开始,资本开支开始上行并逐季抬升。

财报解读

百度核心业务具体表现:

1、收入符合“引导后”的市场预期

四季度百度核心的收入增长7%,略高于引导后的预期5-6%。盈利端也变化不大,经营利润率略微好一些,主要来自于公司对销售及管理层费用继续严格把控,比预期少花了3亿。

2、宏观承压+竞争优势低,广告增长较弱

四季度有电商的季节性增量,再加上2022年还有一部分疫情的影响,实际上行业是较Q3有明显回温的,同比增速从Q3的个位数增长提高到9.8%(来源: Questmobile)。但四季度百度核心广告收入增长仅6.4%,只是符合公司引导而已经调低的预期,实际表现显然称不上好。

除了电商广告在百度生态体内的占比对照同行,尤其是短视频平台,相对较低外,这一波互联网巨头拆墙红利、电商平台恶战红利,基本上也已经是尾声。接下来又是比拼各自用户规模、粘性、转化率这些硬实力上来了,但这些百度除了规模,其他都不占优势。

因此AI能否带来“可观”的增量就非常关键。海外的广告巨头Google和Meta都已经或多或少的尝到AI对广告转化效率提升的甜头,因此市场或多或少也对百度有较高的期待。

目前四季度AI对广告系统优化(如AI原生营销应用等)带来的收入增量还不多,约占1-2%,公司此前展望2024年能够达到数十亿以上规模的广告收入贡献。我们粗估全年50亿AI收入,这意味着给百度核心业务贡献5%的收入增长。

可以关注下电话会管理层是否对预期有更新,毕竟这段时间文心一言的流量在持续攀升(1亿用户注册使用,1月MAU 250万),随着今年AI助手更新迭代,认知普及率提高,有望触及并转化更多的用户。

3、低基数+AI贡献,智慧云开始回暖

四季度百度核心中的云等其他业务收入增长9%,开始扭转增速放缓的趋势。但主要还是低基数的影响,百度ACE是从上年同期,也就是4Q22才开始有明显滑坡的。

当然,AI对GPU租用、大模型的API调用需求也会有一定拉动,不过占比还比较低,约为云收入的4.8%(约2.7亿)。

4、费用继续严控,利润略超预期

四季度因为有了一些AI成本的确认,再加上收入实际表现一般,剔除季节性影响,毛利率也存在略有下滑。不过四季度仍然靠严格的费用管控(主要是销售及管理费用),使得最终经营利润小超预期。

在收入与成本不匹配的AI变现初期,预计这样的费用管控还会持续一段时间,加上本身AI对内部提高经营效率也有一定帮助,因此可能会继续以营销投放低增长、人员优化等动作来进行费用管控。

5、回购与现金

百度一贯现金充足,但回购/分红的力度一直较小。四季度末,百度持有现金资产(现金、现金等价物、短期投资)共计2054亿元人民币(含爱奇艺),合285亿美金。

如果审慎一点,即扣掉长、短期的各种有息债务(包含贷款、票据以及可转债)也就是净现金214亿美元,虽然有AI投入,但因为核心业务单季创造了8.8亿多美金(63亿人民币)的自由现金流入,因此净现金规模环比上个季度还增加了一些。

四季度百度回购额度有一定增加,从三季度的1亿多美元增加多3.18亿,但仍然不算多。2023年批准的回购计划还剩额度6.7亿美元,公司还是倾向于自留现金用于后续经营投入和短期存款/理财产品。

6、财报详细数据一览

核心观点

我们对百度四季报的感受和上季度差不多:虽然资本市场AI故事炒的火热,但从业绩本身来看,当下百度的估值仍然更多的是取决于宏观环境、平台间的流量时长竞争。但又因为这两方面的趋势对百度都不算太有利,因此也不得不承认AI是百度估值能否重焕生机的决定性因素。

目前市场对AI含量较高的公司,不再是光听故事就无脑打入预期这种反应了,而是开始要求有实实在在的变现。虽然也不是要求有立竿见影的拉动效果,但也至少需要看到meaningful的贡献。并且对于百度来说,可能还需要更多的增量来弥补一些宏观压力的影响。

老业务缺乏吸引力、回购分红率偏低,是百度估值一直被市场低估的关键原因,后面就看AI是否能够有足够能量给百度插上增长的翅膀。从管理层给的预期来看,我们预计AI有望贡献核心业务5%左右的增速,在老业务不明显拉胯的情况下,估值才会有较高的修复动力。

但我们也认为,百度的脚步仍然需要加快,参照海外科技巨头之间的演进趋势,国内巨头很可能在今年加紧自研中文大模型的更新迭代。国内外市场目前还是有区别的,主要体现在用户认知上。

虽然百度的技术目前还领先行业,但由于国内AI应用使用普及率的提高相对欧美明显较慢,因此其他平台并非没有追赶的机会。而如果百度的领先差距未大到用户端能够明显感知的程度,其他巨头很可能会通过生态优势来弥补技术上差距。(作者:海豚君 海豚投研)

往 期 推 荐

本文作者可以追加内容哦 !