导语:瘦身、“微创新”与弹性调整产线,端看隆基如何平衡。

组织持续优化

组织持续优化 春节已过,但光伏的寒冬还在继续。

来自产业链的消息显示,隆基绿能(601012.SH)新年继续优化瘦身,涉及的职能部门,涉及财务、研发、人事以及部分中层管理层等。

随着光伏智能化、数字化智造技术持续发展,目前每1GW电池片生产需要200人-300人,每1GW组件生产从原来的1000人下降至不到200人,而每1GW硅片产线用工更是少于100人。

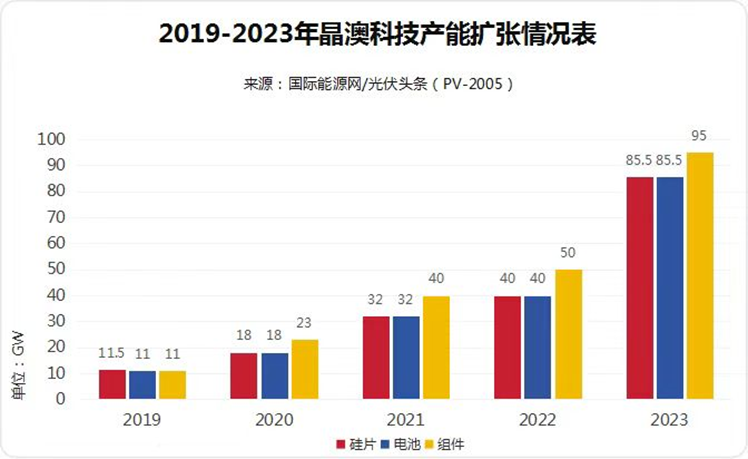

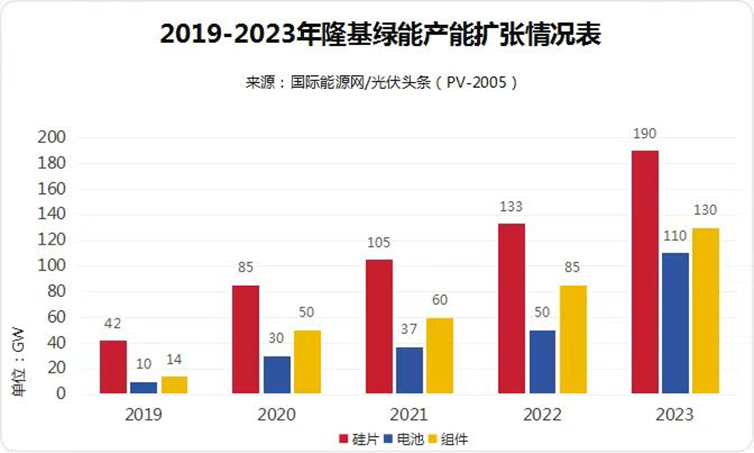

与隆基相比较,同为一体化光伏企业的晶澳科技(002459.SZ),约3.3万人,天合光能(688599.SH)有4万多人。

此前,隆基员工数量最多时高达8.4万人。即便隆基的硅片产能是晶澳两倍有余,但加上电池片,组件等用工环节,扣除隆基四千余名研发人员后,人员组织劣势仍旧凸显。

尤其是BC电池产能有待释放、P型电池迎来淘汰潮的当口。如人效等关键指标拖了后腿,P型产线的减产与优化不可避免,那么人员结构性优化将成为必然选择。

隆基本次“优化”行动来看,也是此前“瘦身战略”的延续。

去年第四季度,在央企的招标中N型产品比例逐渐提高,以及210大尺寸产品的兴起,以P型产能见长的隆基提前启动了人员优化。在优化中,最先受到影响的是外派劳务人员和管理培训生,尤其硅片事业部尤为显著。

去年11月,据凤凰网“风暴眼”报道,隆基曾发起过一次人员优化计划。在一封内部邮件中提到,对于校招生、应届生和未转正的新员工,要“快速识别,快速淘汰”,识别标准主要是这个人“成本高不高,值不值”。据推测,陕西产业集群下的西安高陵电池工厂和西咸电池厂两大基地收缩,是本次人员优化的直接原因。

针对优化问题,隆基绿能董秘办人士曾回应媒体称:“一般而言,每年年末我们会根据年度绩效考核情况,以及整个市场的变化,做一些正常的组织优化,这些都是正常的情况。”

当时,光伏组件的市场价格还在1元/瓦左右。最近,N型组件中标价已杀到0.9元/瓦。而目前N型组件含税成本在0.91元左右(不含运费),P型在0.85元左右。

整个行业以牺牲现金流的代价卖组件,更有小厂给出了0.7元/瓦左右的价格。

龙头亦难抵光伏强周期属性,瘦身不可避免。凤凰网《风暴眼》采访的一位隆基资深员工提到,隆基会灵活地调整产能。一旦预期段时间内计划的产能没有办法开起来,就会调整、优化。

与全年四季度不同的是,本次隆基绿能的优化焦点部分转向了管理岗。随着公司规模的扩大,大企业病逐渐显现,中层的效率问题,成为了此次调整的重点。

作为大公司,隆基过往确实在员工福利和出差待遇方面,条件相当优厚。

而最后这些都形成了寒冬期无法忍耐的成本。今次隆基痛下猛药,治疗“大公司病”,表明了提升内部运营效率的坚决态度。

多数企业选择在春节假期后瘦身,主要是节省大量年终奖,也没有在节前触了大家的“霉头”。

今年1月,前麦肯锡资深合伙人张海濛加入隆基绿能。

张海濛加入时间,在本次裁员决议之前,或许更有另一层深意——按照过往大公司请麦肯锡高管的动作来看,往往是引入外部高管这一把“外脑”之刀,来给自己公司动手术。这种做法,也回避了原管理层内部利益冲突。

主打“微创新”

主打“微创新”

张海濛加入,或许还与品牌管理部的架构调整有关。

隆基绿能的品牌管理部,从总裁办直接划归到张海濛分管的战略管理中心。之前,隆基绿能品牌管理部负责人是霍焱,其对外职务名称为隆基绿能全球品牌总经理,他也是隆基绿能全球分布式市场负责人。

架构更新后,品牌管理部负责人由战略管理中心总经理谢天兼任。霍焱则转为分布式事业群战略市场负责人,专攻分布式市场品牌营销。

从隆基品牌管理的组织架构变革推断,快速瘦身的隆基将以重品牌、微创新的策略,应对光伏寒冬。

隆基把品牌作为其手中的王牌,重点打造Hi-MO X6系列“家族”产品,旨在面向客户应用场景持续创新,提供高性价比产品和高附加值服务。

2月29日,隆基发布首款基于HPBC技术的双玻组件——Hi-MO X6双玻耐湿热光伏组件。该组件主要应用于高温高湿环境下的光伏应用场景,供水泥屋顶、光伏车棚、阳光房等分布式屋顶的选择。

其实早在去年10月,隆基就发布了行业“单玻之王”Hi-MO X6防积灰组件,主打防积灰、防积雪功能。

在水泥屋顶及湿热场景采用Hi-MO X6双玻耐湿热组件,在工商业屋顶采用Hi-MO X6防积灰组件,是隆基所倡导的分布式全场景应用模式。

至此,隆基在分布式场景已经形成Hi-MO X6、Hi-MO X6防积灰组件、Hi-MO X6双玻耐湿热组件的系列“家族”产品,以满足国内大部分分布式场景对光伏电站可靠性的要求。

曾凭借核心技术的突破扩张边界的隆基绿能,如今似乎有了新的方向:技术固然重要,但发展品牌力、满足客户多样化需求的“微创新”同样是卖点。

在隆基“稳健可靠、科技引领”的品牌定位中,“稳健”被放在了“科技”前面,不言自明。

钟宝申认为,客户对光伏产品的需求,不仅是效率、成本和可靠性等基本诉求,而是更细微、更有差异化特征。

比如日本客户抱怨“组件搞的这么大,我们的房子这么小,没有办法用”,以及客户对美观度、对安装方案、代际产品适应性也提出了要求。

最终体现产品价值的,不是基础功能,而是其他功能与特点。

光伏产品要想适应各种环境条件、满足不同场景的多元需求,绝非易事。在这方面“做功”,当有可为。

有所不为,有所为

有所不为,有所为

瘦身、重品牌“微创新”与灵活调整产线,端看隆基如何平衡。

消息人士透露,隆基位于陕西的多条BC产线,正在进行技术改造,转向182*19X(即191-199)mm的矩形硅片。如果哪天大订单滚滚而来,隆基自己忙不过来,找代工厂也在考虑范围内——这是隆基的“半睡眠疗法”,也或许是韬光养晦、等待春暖的蛰伏策略。

要知道,本轮光伏周期与前三轮截然不同。以往产能出现过剩,市场需求一旦提速,就能迅速消化掉那些堆积如山的库存。

但今次不同。随着一波又一波的投资者涌入光伏领域,尽管预计今年光伏下游需求仍将增长20%,相比之下产能的膨胀速度却更加惊人,几乎称得上是全产业链过剩。

当每个人都以为自己是看准商机的聪明人时,市场很快就会“被饱和”。

隆基TOPCON的产能仅有30GW,BC产品有35GW产能。当下不再盲目扩张,才是明智之举。

虽然隆基尚未发布2023年年报,但对比已经公布财报的硅片企业,如TCL中环(002129.SZ)和弘元绿能(603185.SH),可以窥见隆基四季度甚至今年一季度的业绩承压状况。

即使TCL中环去年四季度亏损严重,但凭借N型硅片的高开工率,今年一季度还有翻盘的机会。但有不少业内人士预测,隆基一季度的表现不容乐观,亏损可能性极大。

钟宝申曾提及,通常在技术淘汰赛中落后的企业,是那些上一轮技术投资过重、在产能增长后,无力在新技术上做出更多投入的公司。

隆基已经清醒地看到了未来,即庞大的PERC产能将面临淘汰的命运。

如果分布式组件的价格高于1.5元/W,隆基的BC电池销售或许会不错。当前产能过剩,组件价格持续低于1元//W,P型组件甚至出现了低于0.8元/W的跳楼价,即便是2023年隆基大力宣传的分布式产品,出货量也只有7 GW -8GW——这样的销量远远不足以支撑这艘巨轮掉头。

但放慢节奏“蛰伏”,并不意味着隆基没有作为。相反,隆基一直在研发上保持着谨慎但高强度投入。

钟宝申曾在一次采访中提到,隆基有一个基本原则,就是固定资产的投资不能高于净资产,这是十几年前就定下来的规则。隆基也曾反复强调,2021年隆基就发布TOPCON产品,但认为TOPCON只是过渡路线才没有投资。

近5年,隆基研发投入180亿元,无论是晶硅单结技术还是晶硅-钙钛矿叠层技术,持续打破世界纪录。

隆基对BC技术充满信心,并认为“不管是BC、PERC、TOPCON还是HJT,未来想要进一步提高效率,都必须走向BC技术”。

这项工艺复杂至极,可谓光伏产品中的奢华之选,尤其是降本,实属困难。现阶段,隆基的目标是先将BC技术平台搭建起来,初步发挥其潜力,然后再逐步降本增效。

在融资日益艰难的凛冽寒冬,已经有媒体排列出光伏行业内“面临死亡的公司名单”,排名在11名-20名的企业甚是危险。而等候排队上市的光伏企业,如果不能顺利IPO,大有可能在今年第二季度末就宣告破产。

但与其他可能面临灭顶之灾的公司相比,隆基绿能依然是现金流最充沛的光伏企业。只要能够挺过这一段冬天,在下一个光伏周期来临之时,隆基仍有望占据先机。

本文作者可以追加内容哦 !