1.资金面

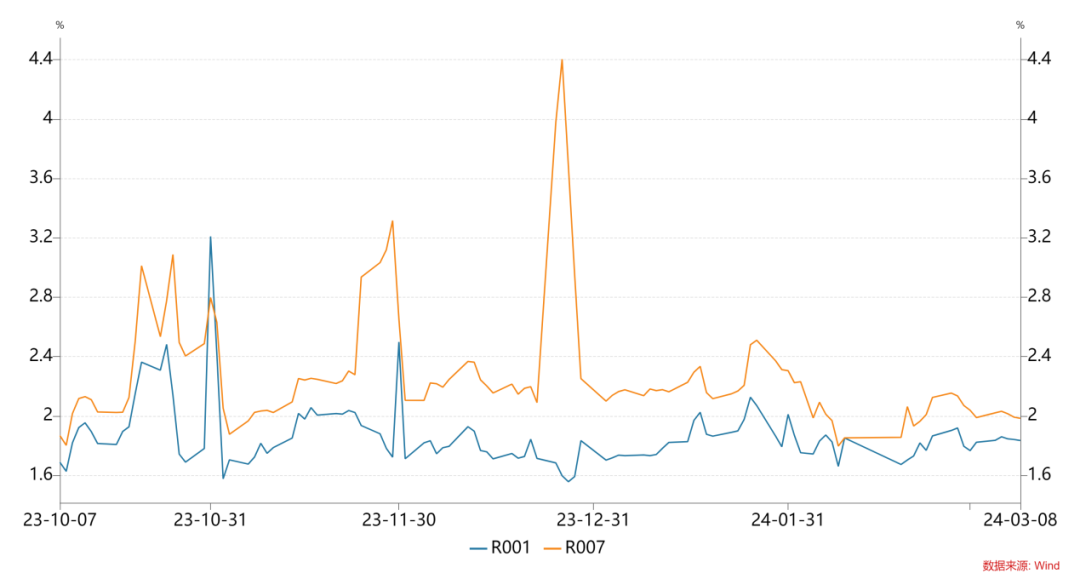

上周央行公开市场净回笼11140亿元。3月4日-3月8日,央行公开市场投放500亿元,逆回购到期11640亿元。上周银行间资金面保持宽松,利率基本持平上周。具体看,上周R001、R007分别上行 1bp、下行1bp至1.83%、1.98%。3M存单发行利率震荡下行,FR007-1Y互换利率先上后下。至3月8日,半年国股银票转贴现价格持平于前一周,为1.95%,3M国股银票转贴现价格较3月1日上行9bp至2.04%。

银行间资金利率持平于前一周

数据来源:wind;时间区间:20231001-20240308。

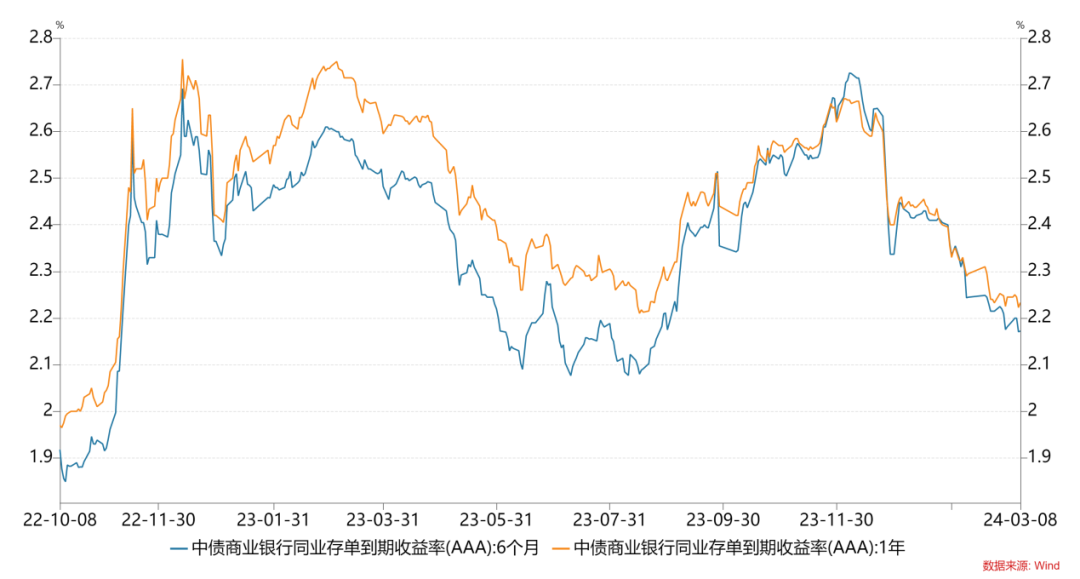

上周同业存单发行规模和净融资规模延续下行,具体来看,发行规模为5044.8亿(前值为5,741.8亿),到期量5720.2亿(前值为5174.3亿);净融资额-675.40亿(前值为567.50亿);接下来三周分别有9887.5亿、7257.5亿、5095.7亿同业存单到期。由于资金面保持宽松,同业存单利率也保持平稳并略下行。

上周国股同业存单利率微幅下行

数据来源:wind;时间区间:20231001-20240308。

2.现券市场

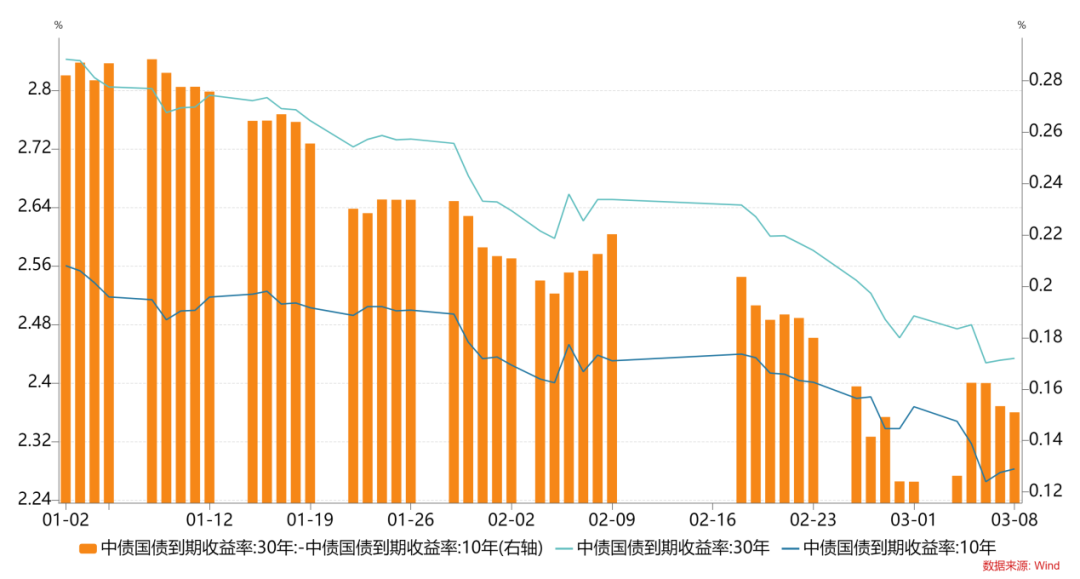

上周利率债整体上涨,周一至周三收益率继续下行,但周四周五出现回调。周一、周二,两会上总量政策的相关表述整体符合预期,仅超长期特别国债的供给计划略超预期,政策利好叠加资金面保持宽松,利率债维持震荡上涨态势。周三,央行讲话指出“后续仍有降准空间”,引发债市重新大涨,10 年期国债收益率向下突破2.3%关口,创2002年4月以来新低。周四至周五,1-2月进出口数据好于预期、市场止盈情绪上升,现券收益率有所上行。

全周利率债行情出现了两个结构变化,一是供给利空影响下,30年和10年的利差开始走阔,二是配置资金开始重新交易利差较大的国开品种。

上周30年-10年国债利率有所走阔

数据来源:wind;时间区间:20240101-20240308。

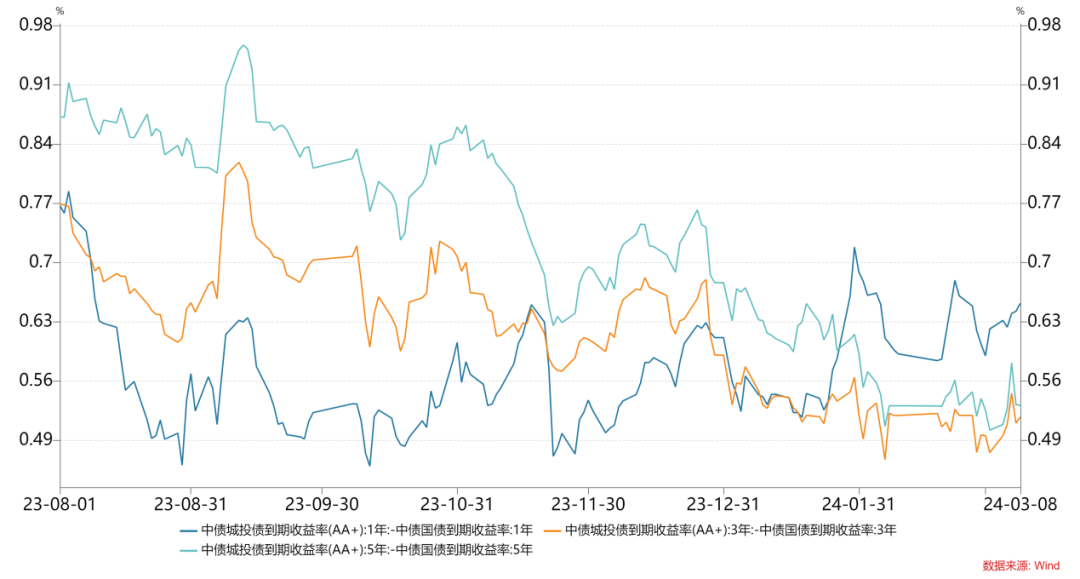

城投债的信用利差依然维持历史低位,但是相对前一周有所反弹。信用债的期限利差在历史上来看还有压缩空间。

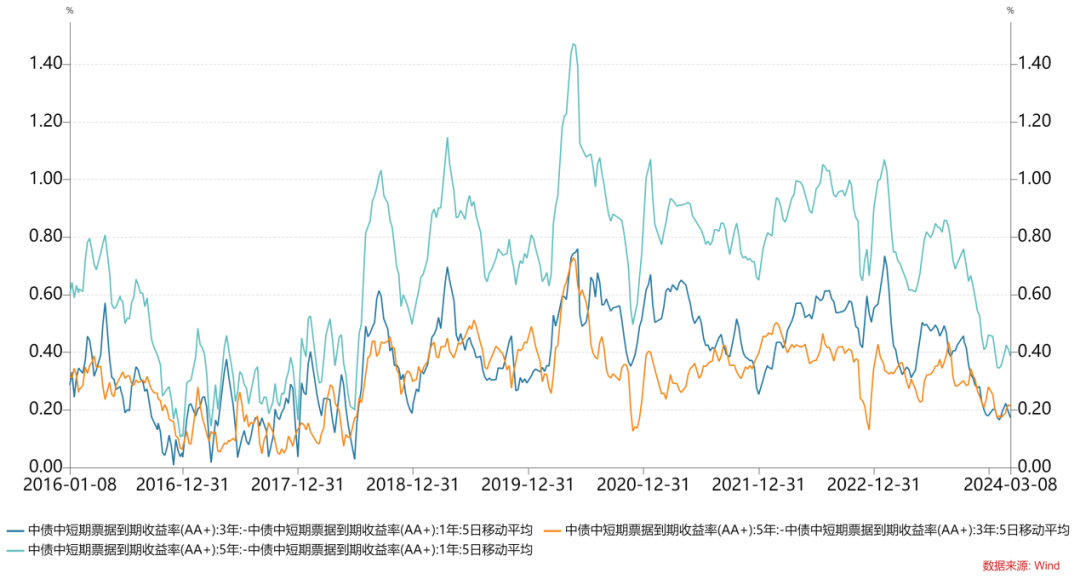

AA+城投债信用利差回到历史低位

数据来源:wind;时间区间:20160101-20240308。

AA+中票的期限利差仍有压缩空间

数据来源:wind;时间区间:20160101-20240308。

3.可转债

A股震荡上行,周线走出4连阳。成交方面,投资者情绪维持高位,成交金额小幅回落但仍在万亿元左右。北向资金转为净流出31亿元。风格层面,偏大盘蓝筹的沪深300微涨0.2%,偏成长风格的创业板指和科创50分别下跌0.9%和1.5%,偏小盘的中证1000下跌0.6%,中证2000上涨0.6%。行业层面,两会期间红利板块重回升势,TMT板块出现一定调整,石油石化、有色金属、电力及公用事业、通信、煤炭领涨,房地产、餐饮旅游、综合金融表现不佳。

由于转债品种偏中小盘,上周转债指数均小幅下跌,其中中证转债指数跌0.46%,上证转债指数跌0.23%。我们依然认为,目前位置的转债市场整体具备中长期配置价值。短期来看,建议关注前期调整比较充分的、结构性政策利好的成长品种的交易价值。

宏观和债市观点

政策方面,市场最关注的两会上总量目标的定调符合市场预期,叠加月初公布的PLS并无新增,政策定调层面对债市的扰动基本消除,进一步稳固了债市中期向好的基础。

高频数据方面,近期公布的PMI显示需求尚可,但是生产偏弱,这从上周末公布的通胀数据也能得出类似的结论。从近期地产销售数据来看,依然是二手偏强、一手偏弱的格局,未来我们将密切关注二手的景气度能否向一手扩散。

未来需要关注的是即将公布的信贷数据和1-2月经济数据,我们预计数据整体可能比较平淡,对债市来说,政策层面和经济数据层面可能都不会有太大的扰动,近期更多关注交易层面的影响。

考虑到政策定调的不确定已经基本消除,我们认为债市中期向好的格局不变,但是目前债市点位已经定价了较强的经济基本面持续走弱、总量政策不及预期和货币政策的宽松预期。短期来看,需谨防看好观点过于一致带来的市场的扰动,对于长期配置资金,假设市场回调或可以积极加仓,对于波动敏感性资金,建议加大交易性仓位的比重,适度关注右侧止盈机会。

$长城短债A(OTCFUND|007194)$

$长城久稳债券A(OTCFUND|003290)$

#全面华为化!赛力斯大涨逻辑是?能否持续?#

本文作者可以追加内容哦 !