近两年,CXO行业风云变幻。

受到全球生物医药投融资数据下滑,行业竞争加剧等因素影响,CXO领域头部公司并购重组也在加快。去年LabCorp完成Fortrea的分拆上市(目前市值33亿美元),Syneos被一个由私募股权公司组成的财团以71亿美元的价格收购。

进入2024年,行业并不风平浪静。1月底,CDMO巨头Lonza宣布将关闭经营不到3年广州生物技术工厂,裁员300人,据悉主要因为订单问题。今年2月5日,诺和诺德宣布165亿美元收购Catalent,这为此前深陷过裁员和关厂风波的Catalent,未尝不是意见好事。

海外CXO正在积极以并购重组、分拆上市以及关闭过剩产能等多种形式来优化资源配置、提高效率,对冲大环境带来的影响。

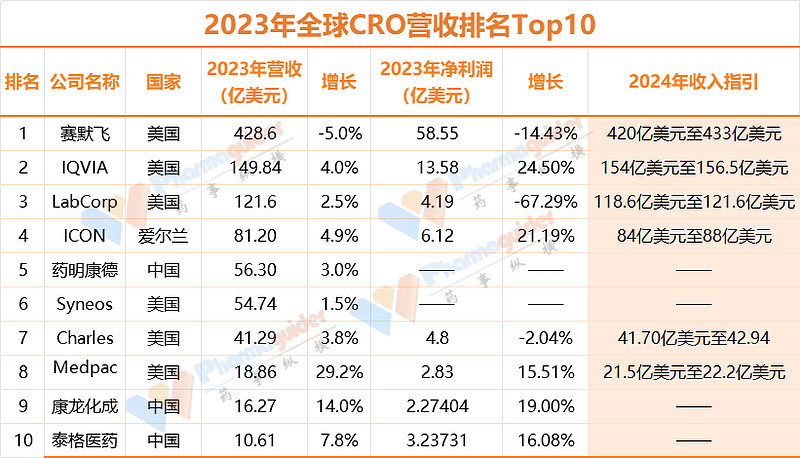

备注:1 人民币 ≈ 0.1392 美元;药明康德2023年营收数据来源公司路演材料;泰格医药数据来源浙商证券预计;Syneos Health被私有化,未有更新财报,2023全年营收数据根据Q1数据和业绩指引预估。

从上述TOP10统计数据来看,中国有3家上榜,分别为药明康德、康龙化成和泰格医药,其余为欧美企业。相比2022年,2023年中国CXO增速明显放缓,大部分公司遭到“业绩+估值”的戴维斯双杀,药明系三兄弟还深受地缘政治因素影响。营收方面除了赛默飞下降5%以外,其他均保持增长,从增速来看Medpace增速达到29%,业绩和市值增速均超过中国CXO,成为全球最强。从海外CXO对于2024年业绩指引来看,均保持个位数增长,目前大部分公司正处在订单、业绩和市值向上共振的阶段。

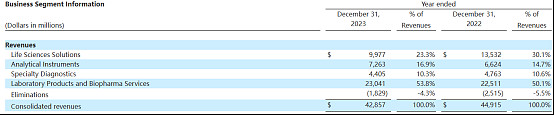

赛默飞世尔2023年全年实现营收收入428.6亿美元,同比下降5%。生命科学解决方案营收99.77亿美元,同比下降24%;分析仪器营收72.63亿美元,同比增长16%;诊断业务营收44.05亿美元,同比下降6.3%;实验室产品和生物制药服务(CXO相关)营收230.41亿美元,同比增长2.35%。

该公司预计2024年实现收入420-433亿美元之间。CXO业务2023年实现个位数增长,目前已经占据主营业务的53.8%,成为赛默飞重要的战略板块。从2017年并购CDMO公司Patheon,2021年收购CRO巨头PPD,赛默飞一步一步的打通从上游提供生命科学仪器、耗材,拓展到药物研发生产整个产业链。

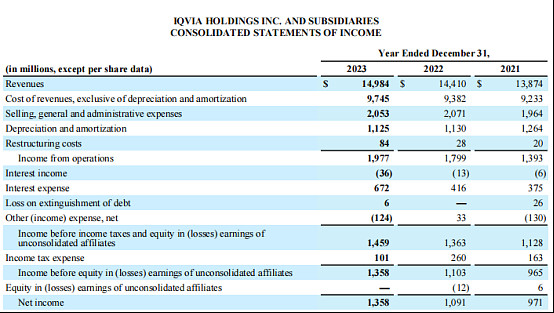

IQVIA公司2023年收入为 149.84 亿美元,同比增长 3.98%;与新冠肺炎相关的收入约为 4.2 亿美元,剔除新冠、汇率后,同比增长 9%。其中,技术与分析解决方案业务收入为 58.62 亿美元,同比增长 2.02%;研发解决方案业务收入为 83.95 亿美元,同比增长 5.98%;合同销售和医疗解决方案业务收入为 7.27 亿美元,同比下降 2.15%。2023 年共净新增 107 亿美元订单,同比增加 5.94%。

截至 2023 年 12 月 31 日,研发解决方案在手订单额为297 亿美元(+9.2%),其中 75 亿美元订单将在未来 12 个月内转化为收入。2023 年净增加了约 400 名新客户,公司在临床研究方面取得了重大进展。2024 年预计基本收入增长5%-7%,总收入在154 亿美元至 156.5 亿美元之间,其中与新冠肺炎相关的收入同比减少约 3 亿美元。

靠并购成为TOP4——ICON

ICON 在2021年花费120亿美元并购另一家头部CRO公司PRA Health Sciences,一跃成为全球排名第4的CRO巨头。

2023 年ICON 收入为 81.20 亿美元,同比增长 4.9%;净利润为 6.12 亿美元,同比增长 21.19%;公司对 2024 年的市场需求持乐观态度,预计 2024 年公司收入在 84 亿至 88 亿美元之间,同比增长 3.4%至 8.4%。

首席执行官Steve Cutler博士评论说:“我们专注于提供创新的临床开发解决方案,ICON在第四季度和2023年全年的稳健表现反映了我们所服务的客户领域继续保持市场领先地位。尽管宏观经济环境充满挑战,但我们的团队仍取得了强劲的财务业绩,导致全年调整后的EBITDA增长15%,调整后的每股收益比2022年全年增长9%。进入今年,我们仍然受到积极的需求环境的鼓舞,因此,重申我们之前发布的2024年全年财务指导,收入在8.4亿美元至88亿美元之间,调整后每股收益在14.50美元至15.30美元之间。”

在手订单量稳健增长,临床 CRO 需求旺盛。截至 2023 年 12 月 31 日,公司在手订单量为 228 亿美元,同比增长 10.14%。2023年全年 Top 客户占全年总收入的 8.9%,前 5 大客户、前 10 大客户、前 25 大客户分别占 2023 年全年总收入的 26.8%、41.4%和 62.9%。2023 年 10 月完成了对 Philips Pharma Solutions 的收购,为公司临床试验的心脏服务业务提供了心脏安全解决方案。

最强CRO——Medpace

Medpace在2023年全年收入为 18.9 亿美元,同比增长 29.16%,2023 年净利润为 2.83 亿美元,同比增长 15.24%,截至 2023 年12 月 31 日,公司在手订单量约为 28 亿美元,同比增长 20.2%。公司预计,未来 12 个月内将有约 15.3 亿美元的在手订单转化为收入。

Medpace过去一年股价大涨105%,是全球最强CRO,目前市值126亿美元。公司预计2024年营业收入增速将放缓,净利润增速或将提高。具体而言,2024 年全年总营业收入预计在 21.5 亿美元至 22 亿美元之间,同比增长 14%至 16.7%;EBITDA预计在 4 亿至 4.3 亿美元之间,同比增长为 10.3%至 18.6%;净利润在 3.26 亿美元至3.48 亿美元之间。

转载来源:药事纵横

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

风险提示:基金有风险,投资须谨慎。本产品由博时基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。本材料中所提及的基金详情及购买渠道可在管理人官方网站查询-博时基金-基金产品。

$科创100指数ETF(SH588030)$$药明康德(SH603259)$$美迪西(SH688202)$

本文作者可以追加内容哦 !