【截止9:30分债市晴雨表】

国债期货:阴

利率债:晴

信用债:晴

城投债:晴

同业存单:多云

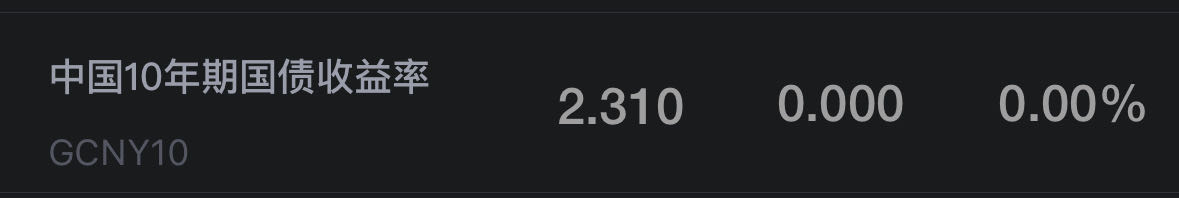

十年期国债收益率:

快讯:

央行今日进行20亿元7天期逆回购操作

央行今日进行20亿元7天期逆回购操作,中标利率为1.80%,与此前持平。

财政部拟发行230亿元50年期国债

3月20日,财政部发布通知,决定发行2024年记账式附息(七期)国债(50年期)。本期国债为50年期固定利率附息债,竞争性招标面值总额230亿元,不进行甲类成员追加投标。该国债2024年3月22日招标,3月25日开始计息,招标结束至3月25日进行分销,3月27日起上市交易。兑付安排上,本期国债利息按半年支付,每年3月25日(节假日顺延,下同)、9月25日支付利息,2074年3月25日偿还本金并支付最后一次利息。发行手续费为承销面值的0.06%。

3月LPR“按兵不动”符合预期市场预计后期仍有调降空间但幅度有所收窄

据媒体报道,从数据来看,偏债FOF的业绩在同类产品中名列前茅。截至3月19日,多只产品的年内收益超过了3%。如果把数据拉长至一年维度,持有债券资产的FOF优势更为明显。整体而言,在经济基本面和货币政策的双重推助下,债券型FOF走出了更优的行情。有专家表示,以政策利率为锚,10年期国债收益率在MLF中枢水平,后续若银行负债成本压力缓解,10年国债-MLF的正向利差可能随配置盘买入力量提升,再度转负。所以当前债市并没有达到极度拥挤的状态,长端利率还有下行空间。

券商定增再融资“遇冷” 发债成“补血”重要渠道

上市券商定增再融资有点“冷”。近日,浙商证券的定增方案因超期自动失效。2023年至今,券业定增再融资调降金额、终止、调整募投方向等情形时有发生,仅有2家券商定增“缩水式”落地。证券行业正集体走向资本节约型发展之路。然而,随着重资本业务的开展,券商“补血”需求是无法绕过的问题。因股权再融资节奏调整,发债融资逐渐成为券商补充资金的重要渠道。数据显示,今年以来,券商已发行债券规模超过2000亿元。2023年券商发债规模创下新高,突破1.5万亿元。从增长情况来看,2023年有22家券商发债规模增幅超过60%,其中14家更是实现翻倍增长。

$长城稳健增利债券C(OTCFUND|008974)$

$南方7-10年国开债E(OTCFUND|013594)$

$中信建投稳祥C(OTCFUND|003979)$

#美光Q3业绩超预期,存储芯片春天来了?#

本文作者可以追加内容哦 !