最近某公募基金经理在近期的分享中提及,现阶段会更重视红利质量的机会。

红利对应了高股息,质量对应了高ROE,其实目前市场上基金名称中有“质量”两个字的还是比较多的,我本文针对这两个字来拉拉数据吧。

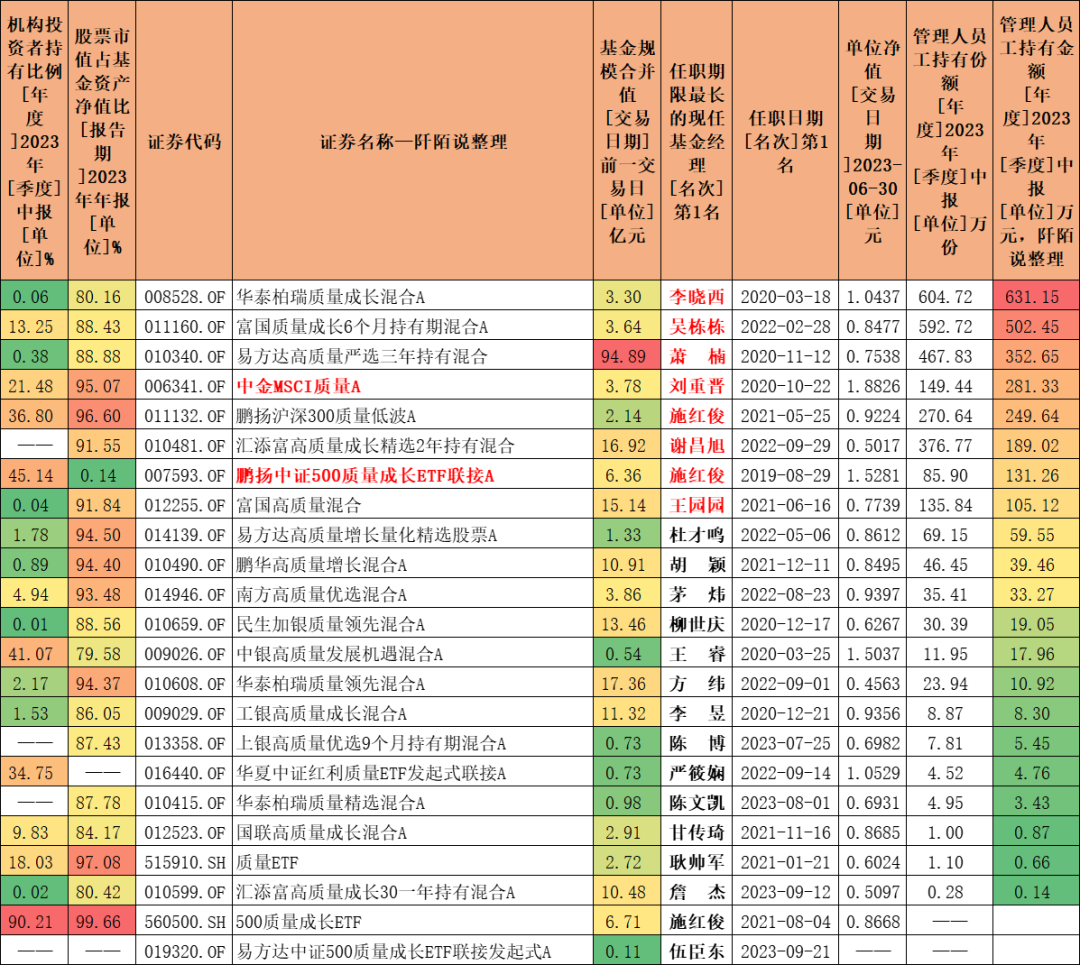

如果基金名称中有“质量”两个字,多份额仅保留A类,全市场有23只基金,给大家简单分享一下数据。

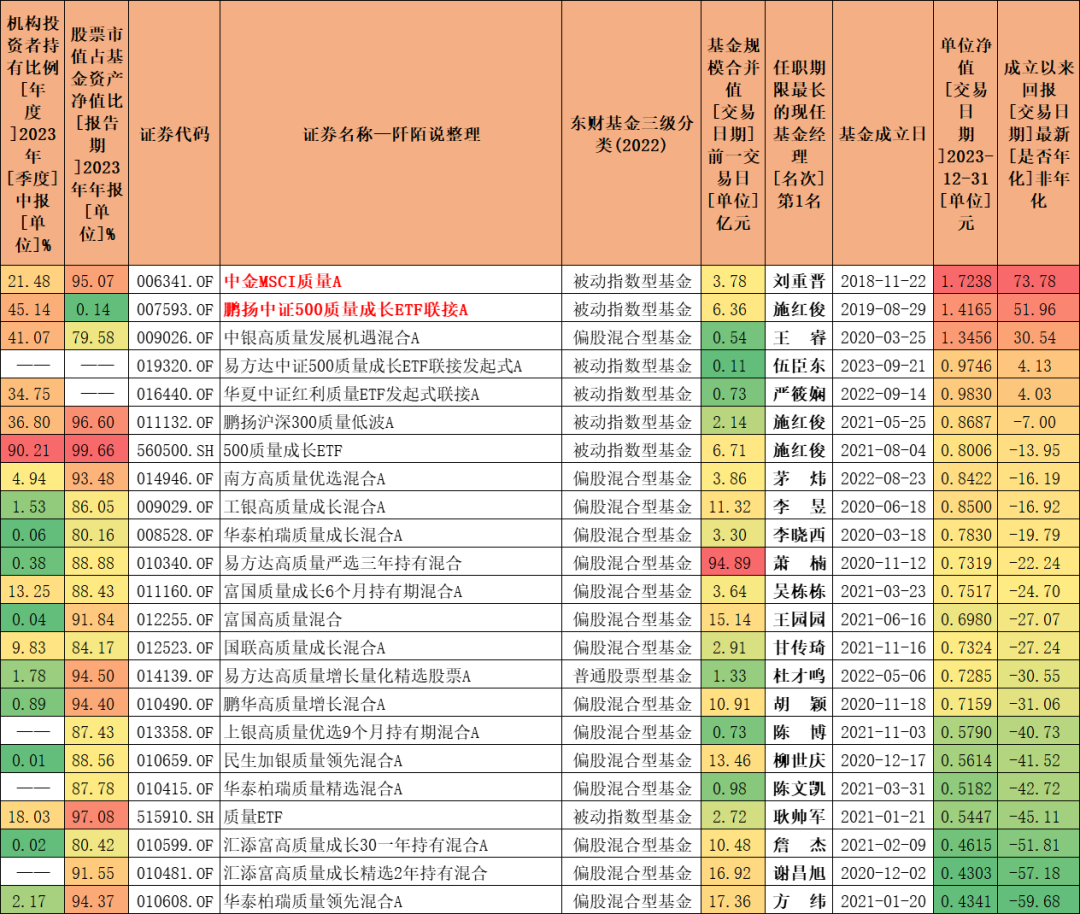

一、成立以来回报

23只“质量”基金按照成立以来的回报由高到低排序如下,还展示了机构占比、股票占比、基金类型、基金规模合并值等信息。排名第一和第二的两只基金被我标红了。

数据来源:东财Choice数据,截至2024年3月20日,历史业绩不预示未来

中金MSCI质量A、鹏扬中证500质量成长ETF联接A、中银高质量发展机遇混合A成立以来回报相对较高,其中前两只是被动指数型基金,中银高质量发展机遇混合A是偏股混合型基金。

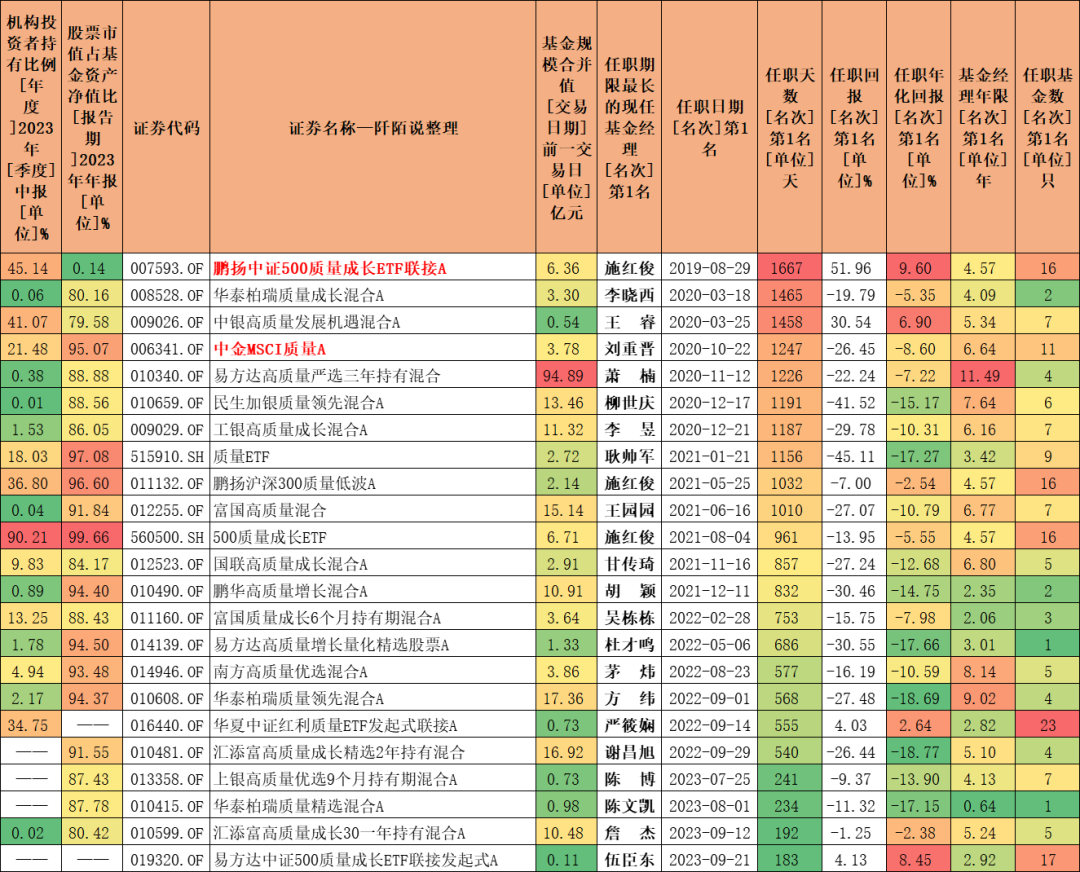

二、基金经理任职以来的回报

23只“质量”基金按照基金经理上任时间由长到短排序,展示基金经理们任职以来的回报、基金经理年限、在管基金数量等信息。具体我信息就不展开了,可以自己看表。

数据来源:东财Choice数据,截至2024年3月20日,历史业绩不预示未来

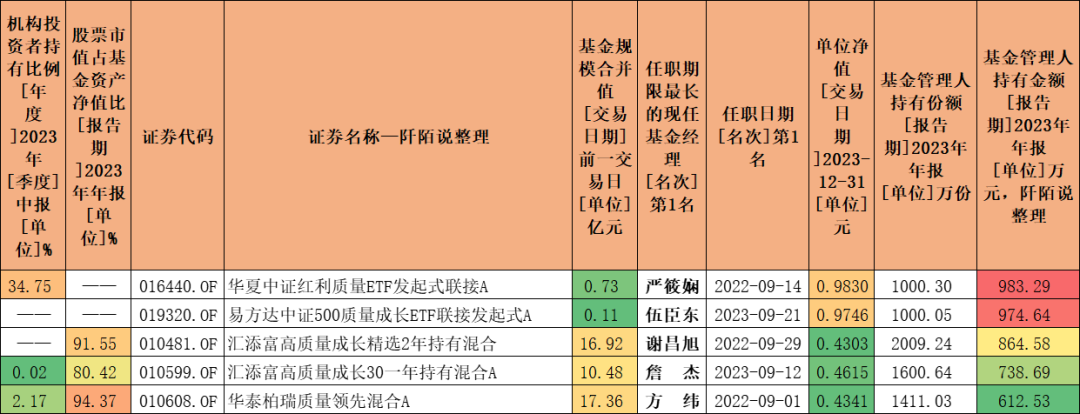

三、基金公司持有情况

23只“质量”基金,截至2023年12月31日,其中有5只基金被基金公司所持有详见下表。华夏基金持有华夏中证红利质量ETF发起式联接A983.29万元,易方达基金持有易方达中证500质量成长ETF联接发起式A974.64万元……这两只都是发起式基金。

数据来源:东财Choice数据,截至2023年12月31日

基金公司持有的还有汇添富高质量成长精选2年持有混合、汇添富高质量成长30一年持有混合A、华泰柏瑞质量领先混合A。

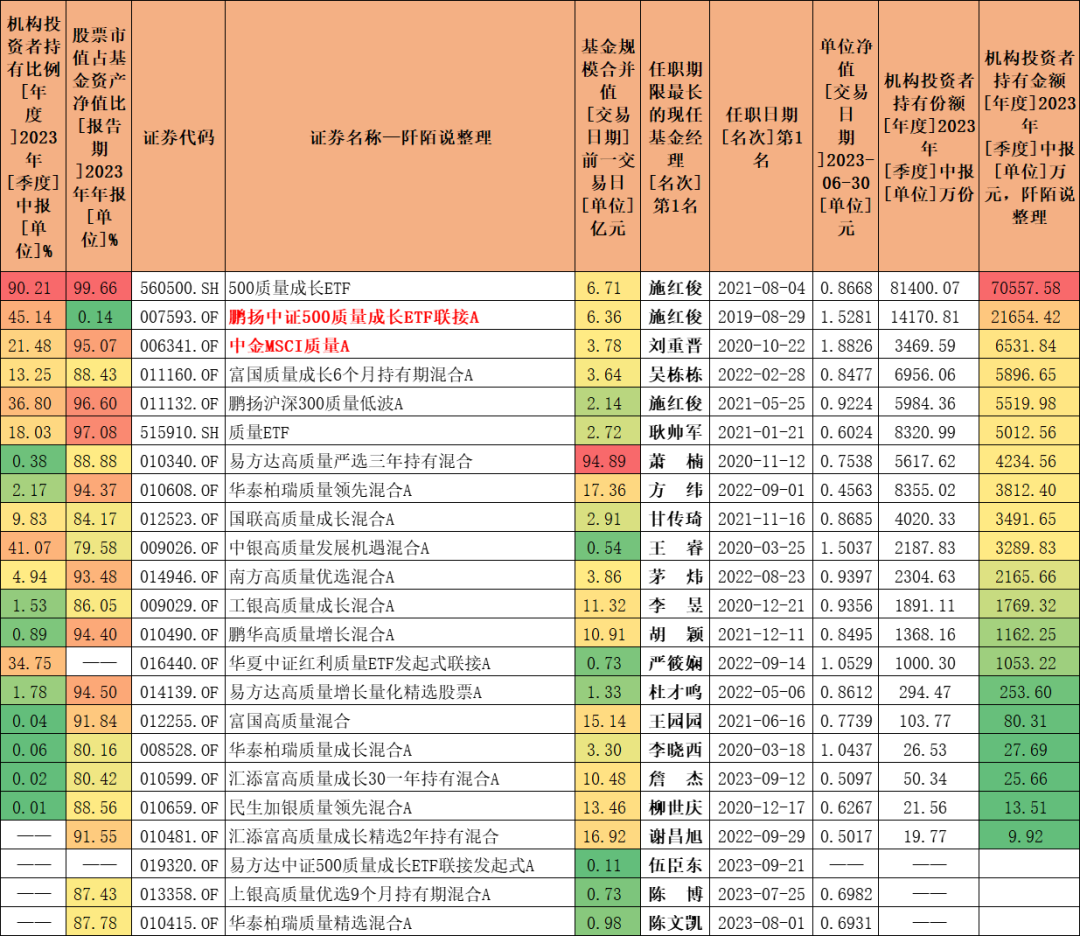

四、机构持有情况

23只“质量”基金,截至2023年6月30日,按照机构持有金额由高到低排序如下。被机构持有最多的是500质量成长ETF,这是一只场内ETF基金。被机构持有较多的还有成立以来回报最好的两只基金,也即是刚才上文有提及的鹏扬中证500质量成长ETF联接A和中金MSCI质量A。

数据来源:东财Choice数据,截至2023年12月31日

五、内部员工持有情况

23只“质量”基金,截至2023年6月30日,按照内部员工持有金额由高到低排序如下。李晓西的华泰柏瑞质量成长混合A被内部员工持有631.15万元排名第一,其次吴栋栋的富国质量成长6个月持有期混合A被内部员工持有502.45万元排名第二……被持有超100万元的8只基金的基金经理名字被我标红了。

数据来源:东财Choice数据,截至2023年12月31日

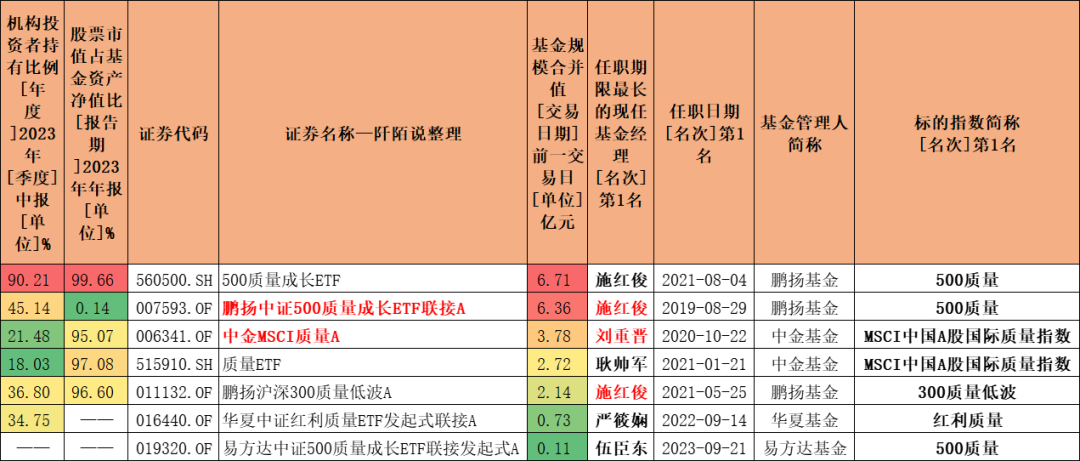

六、“质量”指数估值当前是否便宜

23只“质量”基金,其中被动指数型基金有6只,涉及500质量指数、MSCI中国A股国际质量指数、300质量低波指数、红利质量指数。$500质量成长ETF(SH560500)$$鹏扬中证500质量成长ETF联接A(OTCFUND|007593)$$华夏中证红利质量ETF发起联接A(OTCFUND|016440)$#基金投资指南#

数据来源:东财Choice数据,截至2023年12月31日

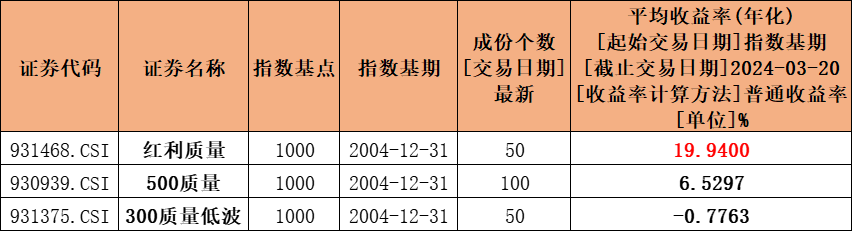

MSCI中国A股国际质量指数我这里没找到数据,另外三只指数自基期以来的年化回报情况展示如下,红利质量以年化回报19.94%甩开了500质量和300质量低波。

数据来源:东财Choice数据,截至2024年3月20日

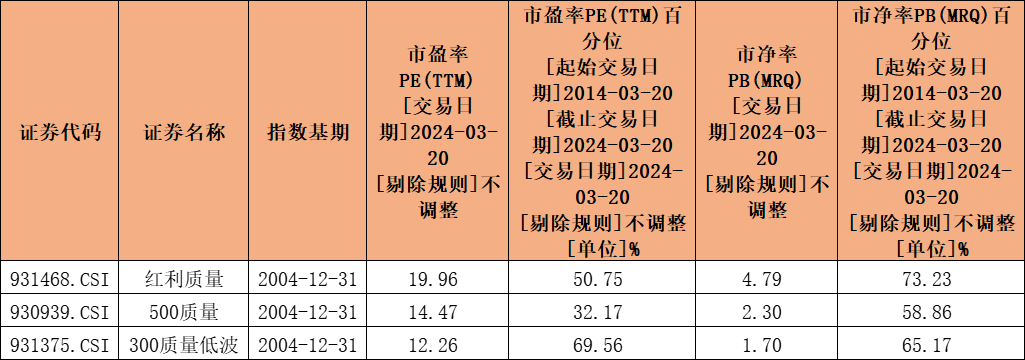

三只指数展示市盈率、市净率,以及两个指标近10年的估值百分位情况,由下表可见红利质量市盈率19.96倍,处于近10年估值百分位为50.75%;市净率为4.79倍,处于近10年估值百分位73.23%,好像也谈不上多便宜。

数据来源:东财Choice数据,截至2024年3月20日

七、主动型基金其它一些指标

23只“质量”基金,其中主动型基金有16只。

16只基金按照2023年中报重仓第一行业权重由高到低排序如下,王园园重仓在食品饮料行业,吴栋栋重仓在机械设备行业……榜单底部的基金行业配置相对比较均衡一些。

数据来源:东财Choice数据,截至2023年12月31日

16只基金按照2023H1基金换手率由高到低排序如下,2023年上任的两只基金被我标了灰色底纹。李晓西、吴栋栋、甘传琦等基金经理换手率是比较高的。换手率较低的基金经理有李昱、茅炜、王园园、萧楠等。

数据来源:东财Choice数据,截至2023年12月31日

我还手动翻阅了16只基金的2023年基金中报,在上表将基金公司高管、投研负责人以及基金经理本人持有情况统计了一下。只有谢昌旭和萧楠持有自己的基金超过100万份,王园园持有自己的基金50-100万份……

保留换手率较低的十位基金经理,最后简单看一下他们的重仓股。

10位基金经理合计有100只重仓股,剔除占基金净值比不足2%的,剩下91只重仓股。其中,有7位基金经理持有贵州茅台,有5位基金经理持有腾讯控股;有4位基金经理持有五粮液、紫金矿业;有3位基金经理持有泸州老窖、宁德时代、中国海洋石油;有2位基金经理持有中国船舶(柳世庆、詹杰)。

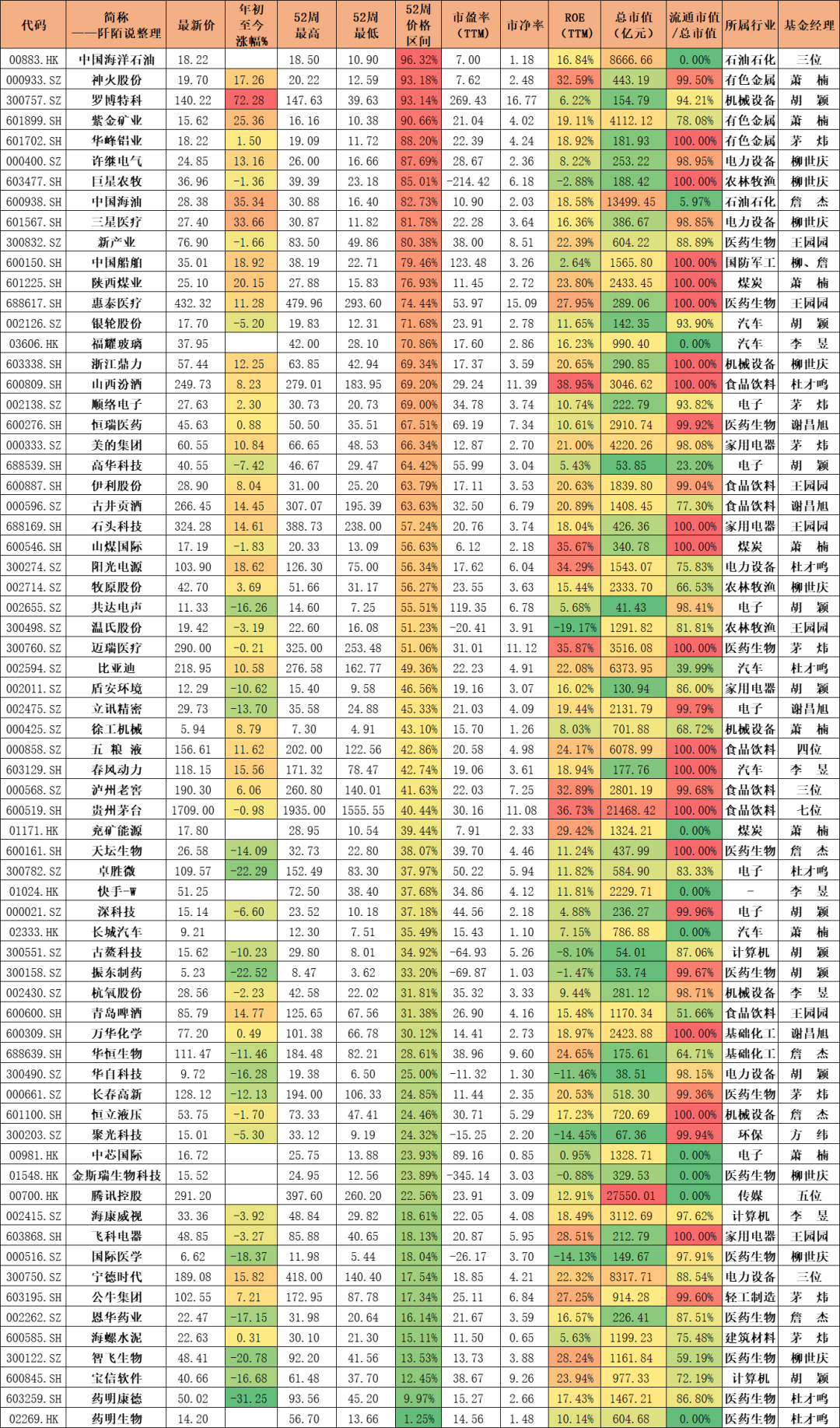

出现多次的仅保留一只,合计有68只重仓股,按照近一年价格区间由高到低排序如下,中国海洋石油、神火股份……接近创一年的新高。

数据来源:东财Choice数据,截至2024年3月21日,重仓股展示不构成投资建议

药明生物、药明康德、宝信软件、智飞生物……等目前在近一年的价格的低位。

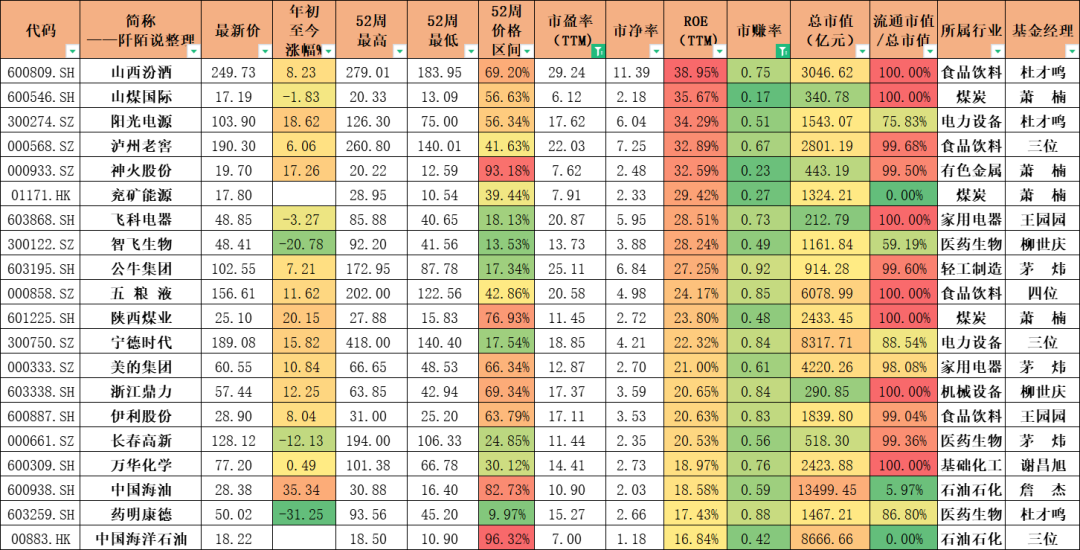

假设要求市盈率(ttm)介于0-30倍,市赚率小于1.0,满足条件的有20家企业,按照ROE(ttm)由高到低排序如下。

数据来源:东财Choice数据,截至2024年3月21日,重仓股展示不构成投资建议

对个股感兴趣的可以多关注一下这20只重仓股:山西汾酒、山煤国际、阳光电源、泸州老窖、神火股份、兖矿能源、飞科电器、智飞生物、公牛集团、五粮液、陕西煤业、宁德时代、美的集团、浙江鼎力、伊利股份、长春高新、万华化学、中国海油、药明康德、中国海洋石油。

需要注意的是,这里我提到了市赚率=PE/ROE,是参考了《巴菲特喝酒:为啥不买贵州茅台?》一文里,雪球球友提及的一个概念。该指标大于1意味高估,等于1意味着估值合理,低于1意味着低估。

最后一段内容是我个人比较感兴趣的内容,如果您只投资基金,可以忽略最后一段重仓股的分析。

风险揭示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低,不预示未来业绩表现,完整业绩见产品详情页。基金产品存在收益波动风险,投资者在做出基金投资决策时,应认同“买者自负”原则,在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由基金投资者自行承担。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征及相关风险,具备相应的风险承受能力。市场有风险,投资须谨慎。

本文作者可以追加内容哦 !