从投资的角度来看,老凤祥有两点吸引人之处,一是净资产回报率较高,二是运营成本低且在持续改善。保守预计未来数年公司会实现较低的营收增速,而净利润能否实现较高的增速则取决于其营业成本和运营成本是否能进一步改善。

本刊特约杜志刚/文

过去4年里,受新冠疫情影响,很多行业因此步履维艰。黄金首饰行业受到短时间的影响,然后迅速恢复。2020年黄金首饰消费量下滑严重,但2021年就以高增速超过2019年疫情前的水平,2022年有小幅波动,2023年重回增长。在此背景下,2023年老凤祥、中国黄金、周生生等头部黄金珠宝企业的盈利均取得较大幅度提升。

黄金首饰行业受到周期波动的影响较小,而且也有一些独特优势,例如,存货不会大幅贬值(不考虑通货膨胀影响)甚至还有升值空间,不需要复杂的机器设备进行加工,资本支出少,产品不易过时,即便过时了也可以将黄金首饰融化成标准形态进行再加工,不像电子产品,过几年就报废了。

但行业集中度较低,市场品牌众多,竞争激烈。根据欧睿国际的数据,2022年中国黄金珠宝行业CR5为28.1%,CR3为23.4%,比2017年分别提升了10.7pct、9.5pct。而2022年老凤祥市占率为7.9%,位居行业第二。2016至2022年老凤祥在黄金珠宝行业市占率由5.1%增长至7.9%,市占率稳步提升。不过,以上统计口径为黄金珠宝行业,包含钻石等其他珠宝,老凤祥在黄金首饰行业的市占率应该更高一点。

轻资产运营

老凤祥品牌创始于 1848 年的上海,延续至今已跨越三个世纪,是中国珠宝首饰和民族企业品牌中的“百年金字招牌”。上海市黄浦区国有资产监督管理委员会持有上市公司42.09%股份,是上市公司的最终控制方。

老凤祥的主营核心业务为珠宝首饰、黄金交易,其中珠宝首饰的营收占比近几年快速提升至80%左右,为公司主要的盈利来源;黄金交易的营收占比接近20%,但是毛利率很低,有些年份甚至为负,基本不赚钱。

公司的珠宝首饰业务营收主要来源于批发生意,零售的占比较小。2022年年报显示,除去黄金交易、其他业务,批发业务营收为474.9亿元,毛利率为8.66%,零售业务为31.79亿元,毛利率为17.89%。

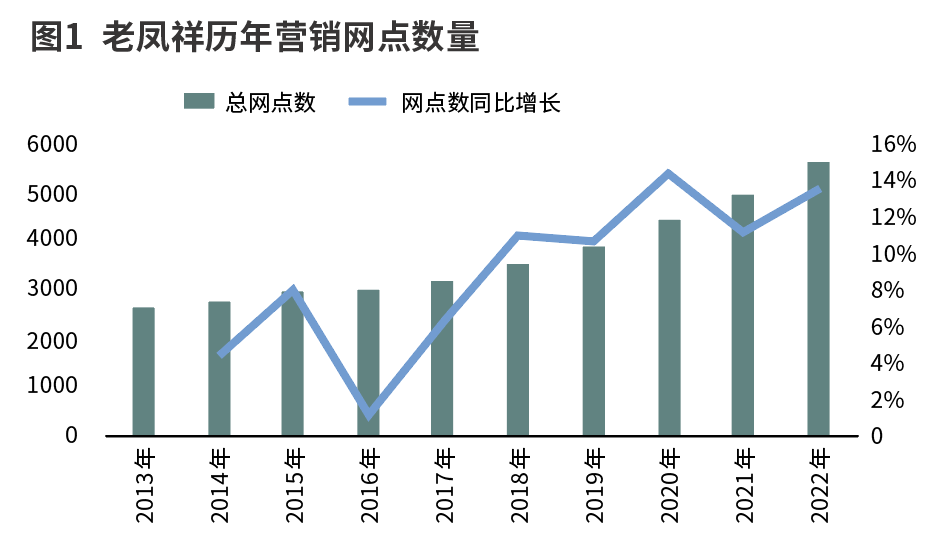

除了少数的自营店,公司主要依靠经销商加盟,实现轻资产运营。截至2022年底,公司自营银楼数量为194家(国内自营网点数为180家,净增9家;海外自营网点数为14家,减少1家),连锁加盟店数量为5415家,净增加656家。

数据所示,过去10年老凤祥的营收增速并不高,单店营收变化不大,珠宝首饰营收增长主要依靠营销网点数量的提升。以此来推算,未来数年公司的增长主要依靠门店扩张提升销量,从而提升市占率。

两点投资优势

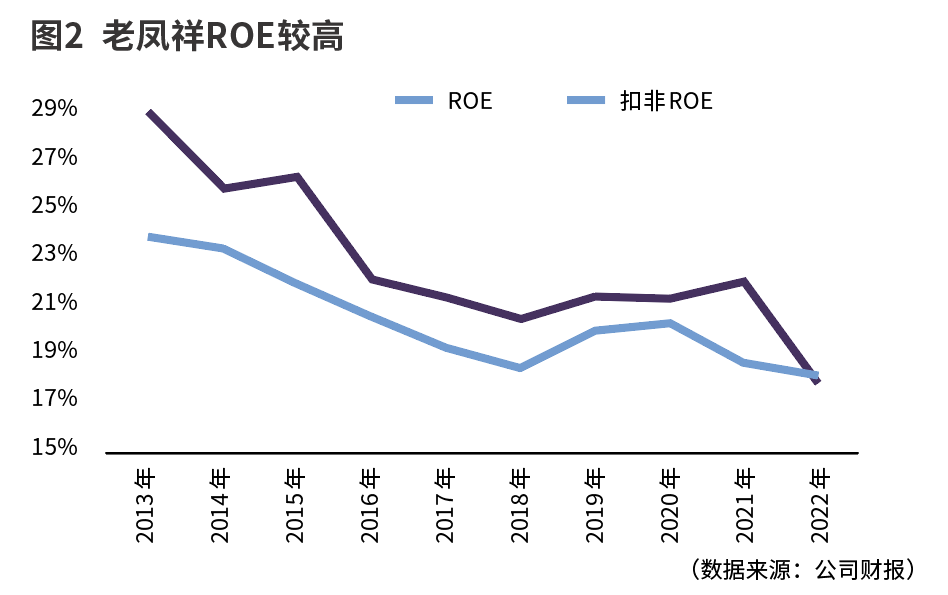

从投资的角度来看,老凤祥有两点诱人之处,其一是净资产回报率较高。公司近10年数据显示,历年ROE均高于15%,非常优秀,不过也在缓慢地下降,近几年的扣非ROE约为18%。

进一步将历年的ROE进行分解,可以看出公司的总资产周转率在缓慢下降,权益乘数(资产负债率的倒数,表示杠杆系数)和净利率比较稳定。值得指出的是,净利率一直比较低,仅有3%左右,不难看出高ROE的贡献主要来自于高周转率,近几年的ROE下降也是由于周转率在下降。

另一个吸引人的地方是运营成本低且在持续改善。

以归母净利润为基础,老凤祥的净利率仅有约3%,营业总成本约占营业收入的95%,这种数学关系导致营业总成本1个百分点的变化会对净利润增速造成极大的影响。比如第一年营收为500亿元,营业总成本为收入的95%,即475亿元;若第二年营收增长10%至550亿元,而营业总成本降低1个百分点至94%,也就是517亿元,则税前利润会从25亿元提升至33亿元,同比增长32%,这意味着营业成本、运营成本的改善会极不对称地影响净利润的增速。

过去10年,公司营业成本占营业收入的比率稳定在91%-92.5%之间,均值为91.7%。

对比同行业6家黄金珠宝首饰营收占比较高的公司的三费比率,老凤祥的成本控制能力。这或许与两个因素有关,其一是经济上的规模优势,降低了单位门店的运营成本;其二是公司核心团队持股、引入经理人制度带来的激励效应与运营效率提升。

单独看老凤祥,近10年管理层一直在降成本,成效显著,三费比率从3.48%逐渐下降到2.27%。其中财务费用比率比较稳定,销售费用比率、管理费用比率总体趋势是逐年下降,销售费用比率下降较为明显,说明管理层在营销、销售人员激励上比较克制,这和其批发业务属性有一定关系。不过凡事都要看两面,不利的一面是将来运营成本改善的空间比较有限。

我们知道,亚马逊、沃尔玛、好市多的竞争优势在于持续的低成本,让利于客户,这样才能不断扩大规模滚雪球,才能容纳足够多的资本,芒格老先生对于好市多的理念推崇备至,尽管这种商业模式不可避免给好市多带来了低净利率。老凤祥的商业模式有点类似,其聚焦于黄金批发业务,业务本身的毛利率不高,净利率很低,但只有这样才能吸纳足够多的加盟商,让其有利可图,实现长期合作。

2023年前三季度,公司营业收入为620.7亿元,同比增长15.9%;归母净利润为19.64亿元,同比增长44.87%;归母扣非净利润为19.79亿元,同比增长43.99%。除了营收的增长,净利润的高增长主要受益于营业成本改善0.82个百分点、三费比率改善0.2个百分点。

公司处于成熟期,现金分红比较稳定,2013年至2022年历年的分红数据如下,10年共计分配股息58.5亿元,每年的分红比例较稳定,平均为45%。

在中国黄金的消费场景中,婚庆占46%,投资占32%。而中国男性平均结婚年龄29.2岁,女性为27.1岁。1994年至2004年期间,新生儿数量呈逐步下滑趋势,因此,未来数年一个不利的因素是适龄婚育人口数量的下降对婚庆市场的影响,不过其下降幅度比较缓慢;在投资方面,短期金价变动剧烈时,消费需求与金价负相关,长期而言金价的平稳上涨利于黄金首饰需求释放。

有利的一面是老凤祥在黄金珠宝市场上的占有率正在逐步提升,可以抵消婚庆珠宝首饰市场的萎缩,保守预计未来数年会实现较低的营收增速,而净利润能否实现较高的增速则取决于公司营业成本和运营成本是否能进一步改善。

目前,老凤祥B的市值是最近4个季度盈利之和的6倍左右,这个价格并未完全体现出公司蕴含的价值。

(作者为资深从业人士。本文不构成投资建议,据此投资风险自负)

本文作者可以追加内容哦 !