近日,邮储银行召开2023年度业绩发布会。会上,该行管理层对2023年报进行解读,并对市场关心热议的中收业务、资产质量等问题作出回应。

3月28日,邮储银行发布2023年度业绩报告显示,报告期内,该行实现归母净利润862.70亿元,同比增长1.23%;营业收入3425.07亿元,同比增长2.25%。

“中收同比微降,实际增速仍保持两位数增长”

从年报披露的数据来看,邮储银行2023年整体经营保持稳健。截至报告期末,该行资产总额达15.73万亿元,较上年末增长11.80% ;其中客户贷款总额 8.15万亿元,较上年末增长13.02%。负债总额达14.77万亿元,较上年末增长11.54%;其中客户存款13.96万亿元,较上年末增长9.76%。

盈利能力方面,报告期内,该行实现归母净利润862.70亿元,同比增长1.23%。实现营业收入3425.07亿元,同比增长2.25%,均实现同比正增长。

值得一提的是,邮储银行手续费及佣金净收入较上年末降低0.64个百分点至282.52亿元。

具体拆分来看,理财业务手续费收入28.21亿元,同比减少47.85亿元,大幅下降62.91%拖累营收。邮储银行在年报中称,理财业务手续费收入下降主要是受上年净值型产品转型一次性因素,以及理财产品规模下降影响。

邮储银行副行长徐学明表示,在2023年市场环境比较复杂、困难较多的情况下,全年依然实现中收282亿。从账面上来看,中收同比是微降的,但剔除去年理财转型一次性因素的影响后,实际中收的增速是12.05%,仍然保持两位数增长,这在当前环境下趋势较为不错。

对于银保手续费下调问题,徐学明称,邮储银行在银保渠道占全市场份额超过30%,代理保险在中收占比达到1/4左右,因此“报行合一”对该行影响相对较大。接下来,该行将从中收十大抓手、十大产品入手持续推进中间业务发展。“随着邮储银行自身能力的不断提升,我们有信心应对挑战,特别是‘报行合一’带来的影响。”徐学明说。

“房地产不良率升至2.45%,仍处于行业较好水平”

资产质量方面,截至报告期末,邮储银行不良贷款率0.83%,较上年末下降0.01个百分点;不良贷款余额674.60亿元,较上年末增加67.24亿元。

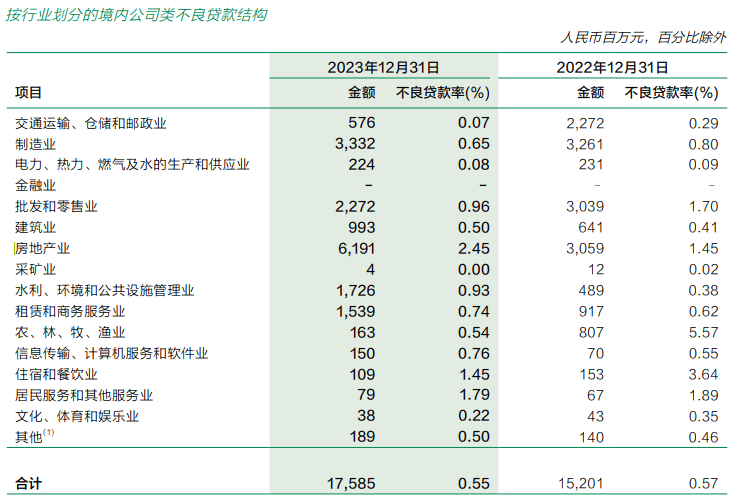

分行业看,备受市场关注的房地产业不良率及不良额最高。截至报告期末,邮储银行房地产业不良贷款金额61.91亿元,较上年末增长102.39%;不良贷款率2.45%,较上年末增长1%。

邮储银行副行长兼首席风险官姚红在发布会上表示,受市场下行影响,各家商业银行房地产业资产质量都面临压力。邮储银行把个别出险的大额对公客户纳入了不良,同时也将潜在的风险项目纳入了不良;此外,地方融资平台纳入不良的客户目前还本付息是正常的,出于审慎的原则才调入不良资产。

“虽然我们房地产的不良率上升至2.45%,但是仍然处于行业比较好的水平。”姚红补充说道。

邮储银行零售业务总监梁世栋表示,客观来讲,整个房地产业还处于调整期,相信后续相关政策出台后,政策效用会逐步显现。邮储银行策略上仍将坚持一二手房并重的策略,同时在区域布局上继续加强高能级城市、县域刚需方面的投入,保持发展的优势,保证“量价齐稳”。

不良处置方面,截至报告期末,邮储银行共处置不良贷款表内外本息625.73亿元,同比增长17.37%。

谈及未来资产质量走势,姚红认为主要取决于两个方面。一是经济形势,《政府工作报告》确定了今年5%的经济增长目标,国家也出台了一系列稳经济政策,相信这些政策的出台和落地会进一步夯实经济回升向好的基础,也为银行的资产质量提供良好的支撑。

二是邮储银行自身的管控策略,将继续坚持审慎的风险偏好,促进量的合理增长和质的有效提升。在信贷规模上保持适度增长,更加注重投向和准入的管理,坚持零售银行的定位,将信贷的资源投入到国家政策支持的领域,着力去打造我们五大差异化增长极,做好五篇大文章;在风险策略上,强化精细化、全流程管控,通过精细化管理,来提升准入的标准,推动零售信贷集中审批,统一风险策略,强化风险的精准识别和管控;对公领域,重点关注房地产、地方政府融资平台以及批发零售领域,落实早识别、早预警、早暴露、早处置的“四早”原则,同时加强授信政策和行业的研究,在准入端做好名单制管理,在授信流程中强化制衡管控,贷后开展全方位的监测和预警,来建立强化立体式的管控模式;同时继续加大清收处置不良,加大对于利润的贡献。

(责任编辑:王晓雨)本文作者可以追加内容哦 !