美联储利率决策左右横跳、市场内风格快速轮动,这两年的A股投资让人心力交瘁,版本切换的混乱进程中,似乎投资者做什么都是错。为了寻找A股投资中的“法神”,我将当前正在管理产品的3750名公募基金经理列了张表,并从历史业绩、从业年限两个角度综合分析,尝试挖掘穿越A股周期的投资方法。

筛选第一步当然是看历史业绩。Wind数据显示,截至2024年4月10日,在投资生涯中取得10%以上几何平均年化收益(计算投资复利,比算术平均值更符合实际情况)的基金经理仅有255位。

其次看产品管理年限,要求基金经理必须在2014-2015年的A股牛熊切换区间实际管理产品。此时名单仅剩60位。

最后看从业年限,要求基金经理进入金融行业的时间点不得晚于2007年,即经历过上证指数6124的历史最高点。此时名单仅余48位。

这48位基金经理我会尽可能一一调研,今天先写其中的刘斌总,其于2023年跳槽至华泰保兴基金,目前的几何平均年化收益率为11.12%。考虑到刘斌职业生涯初期与其余基金经理合管过部分均衡型、混合型产品,所以若仅计算其管理时间最长的国联安稳健混合,则几何平均年化收益率高达13.6%。

一、中观比较,精选个股

芒格在某次伯克希尔哈撒韦股东会时曾提出过一个观点:长期来看,股价涨幅与企业利润的扩张速度一致,而后者又可用ROE数据进行标准化表达。

刘斌用实验验证过芒格的这一观点:以10年为间隔统计上市公司ROE与股价涨幅情况,可以发现ROE数值最高的20%个股,其股价涨幅往往也名列前茅。这一结论反过来同样适用:10年间股价涨幅前20%的个股,其ROE数值往往同样排名靠前。

基于这种“在ROE稳定增长行业中,二次精选ROE排名靠前个股”的思路,刘斌构建出了自己“中观比较,精选个股”的投资框架。

稳态核聚变虽然已经在实验室中成功实现,但将其产业化应用到发电领域依然为时尚早,因为成本与可持续性是理论落地过程中必须解决的实际困难。研究与投资的关系也是同理,“好公司长期来看可以提供好收益”是事实,但在实际投资中,再好的企业也会遭遇股价波动,如果投资者在股价高点入场,很可能经历较为痛苦的“过山车”持有体验。

刘斌解决这一问题的关键就是相信大数定律——从概率论角度出发,行业、个股的估值中枢原则上长期稳定,任何偏离中枢的情况必然导致股价向中枢收敛,所以介入个股的最佳时间点就是其估值低于长期中枢位置时。

“好公司、好价格”,刘斌的投资框架可以用巴菲特的PB-ROE体系进行概括,但作为一名主动权益基金经理,投资中的最大忌讳就是根据以往经验做线性外推,所以刘斌亦会从宏观周期角度对市场整体、自身组合进行审视,并对某些风险因子进行主动干预。

二、长期视角,均衡分散

最近市场热议民生证券首席策略分析师牟一凌2021年8月发表的研报《能源革命往事:马与鲸鱼油》。牟一凌在研报中肯定了汽车、煤油等新事物对马匹、鲸鱼油等旧事物的替代趋势,但也同时提到了技术革命初期旧事物的韧性,整篇研报其实是对投资中反身性现象的总结。

投资中的PB-ROE框架其实也面临着反身性的困扰——统计数据需要截取多长时间?太短肯定不行,太长是否又会遭遇“马与鲸鱼油”的技术升级问题?投资是对未来的预期,基金经理应该如何平衡过去、现在、未来的决策权重?

对此,刘斌以近10年的公募基金管理经验、超15年的金融行业从业经验给出了自己的判断标准:在做理论研究、股票池构建时,可以将考察久期拉长至30年;而在实际投资决策中,需要以10年为一个区间分阶段考察标的的投资性价比。

刘斌的久期筛选经验其实暗合了宏观周期的波动规律——描述技术变革的康波周期,一轮大约60年,相当于刘斌30年理论研究考察期的一倍;描述资本开支变化的朱格拉周期,一轮大约10年,恰好对应刘斌的投资可行性考察周期。

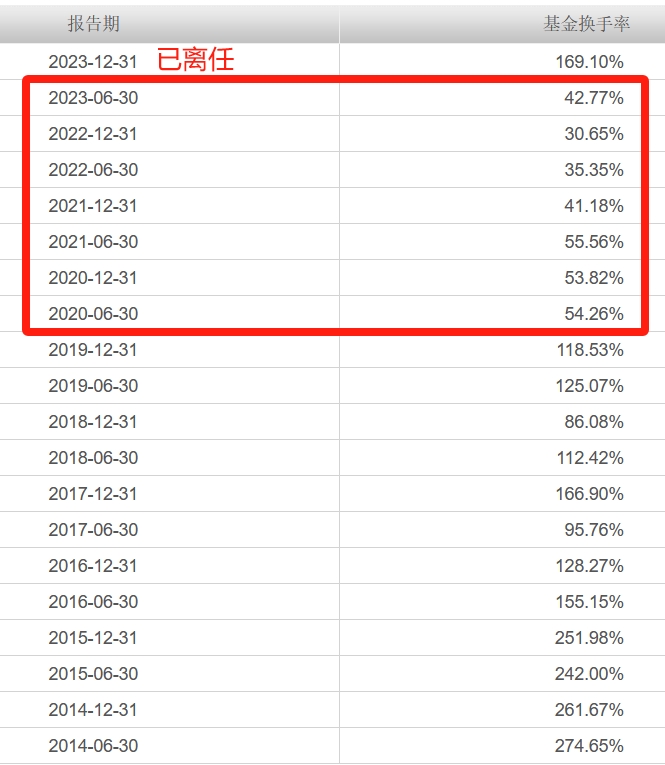

在不发生商业模式根本变革的基础上,尽可能拉长投资久期,刘斌的换手率一直维持在偏低水平。甚至自2020年以来,刘斌的年度换手率被进一步压低至50%左右。

压低换手,重视决策质量而非决策频率,刘斌确实在职业生涯中取得了不错的投资业绩,但面对近几年波动放大的A股市场,刘斌依然为组合进一步增加了风控措施——分散行业配置,尽可能降低组合不同资产间的相关性。根据刘斌自述,其在单一因子、行业上的暴露不会超过20%,这一原则将继续运用在其2024年新接手的华泰保兴吉年盈混合(A类:014999;C类:015000)等产品中。

达里奥在描述桥水基金的“全天候策略”时,也提到过从“收益相关性”角度考察组合整体波动率的思路,但任何金融资产间总有或多或少的相关性,完全的风险对冲仅仅是一种理论情况。实际投资决策中,基金经理可以通过预判未来行情尽可能减少组合风险,但彻底剔除风险的可能并不存在。

三、最后的话

“当下国内经济复苏的重点就是看地产能否企稳”,这一观点自2022年以来就在投资圈不断回响。作为地产研究员出身的基金经理,刘斌认为地产当前的主要症结在于销售不畅,销售不畅又导致地产公司现金流普遍不佳,债权方的不安导致现金流更为紧张,甚至有一定程度的挤兑。因此想要扭转这一局面,需要销售数据确认好转。

刘斌观察过2008-2009、2014-2015两轮地产底部,发现了一个共同特征,即各种政策出台后不会立刻发生作用,而是要滞后一段时间,市场首先是有一定的降价,随即二手房成交恢复;而在新房市场里,深圳一直是较为敏感和领先的,在前两次周期中,都是深圳的一手房成交率先起来。这次依然可以观察是否是如此,主观上,刘斌认为政策必然会起效,成交也会依次恢复。

霍华德·马克斯有一句名言:长期来看,因流动性溢价带来的短期估值提升,最终会因为流动性退潮而获利回吐。A股市场同样流传着一句谚语:一年翻番者众,五年翻番者寡。投资者追逐“双十”基金经理的原因,就是因为他们真正取得了十年一倍,甚至更高的投资收益。刘斌管理公募基金的成功经验,或许会成为帮助普通个人投资者穿越周期的重要方法论之一。

$华泰保兴吉年盈混合A(OTCFUND|014999)$ $华泰保兴策略精选A(OTCFUND|005169)$

风险提示:本文根据公开信息及基金经理路演资料整理而来,不构成投资意见。投资有风险,入市须谨慎。

本文作者可以追加内容哦 !