今天有读者提到,分不清目前的债券基金种类,所以我觉得有必要和大家科普一下,尽量用比较朴实的语言和大家解释下债券基金的风险收益属性。

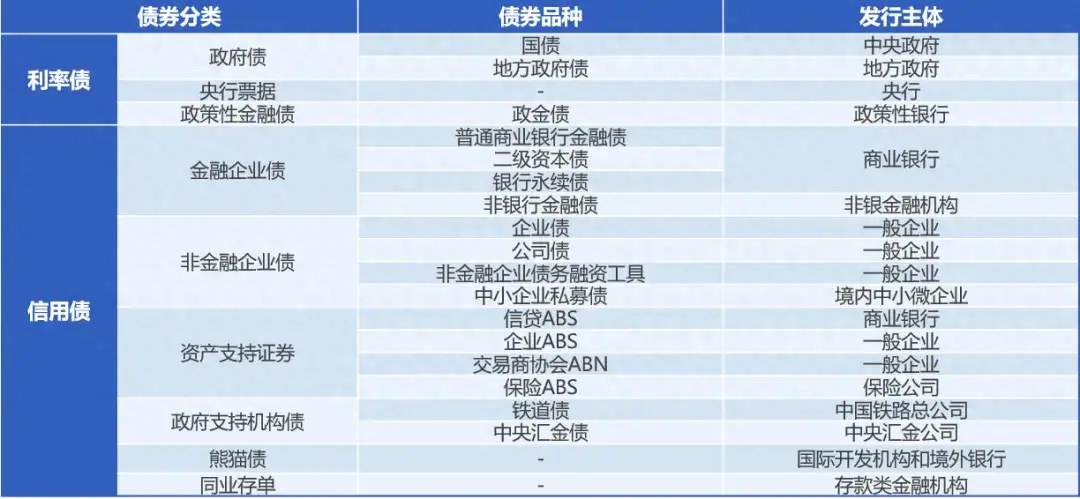

大家可以先看下债券基金所投资底层资产的分类(水平有限,不一定对):

可能看上去比较复杂,但只需要记住,最大的区别就是发行主体的不一样,利率债都是政府主体,基本上不可能违约;信用债都是企业主体发行,有违约风险。

不过有几个比较特殊,比如我们常说的城投债看上去像是地方政府债,但其实是信用债,城投债的发行主体是城投公司,属于公司债;还有同业存单虽然是信用债,但违约风险很低,我们常见的同业存单指数基金就是主要投资同业存单的,货币基金里面也有很多同业存单,风险较小。

可转债和可交换债比较特殊,权益属性比较强,下次再说。

简言之:利率债的违约风险很小,信用债也并非都是高风险。

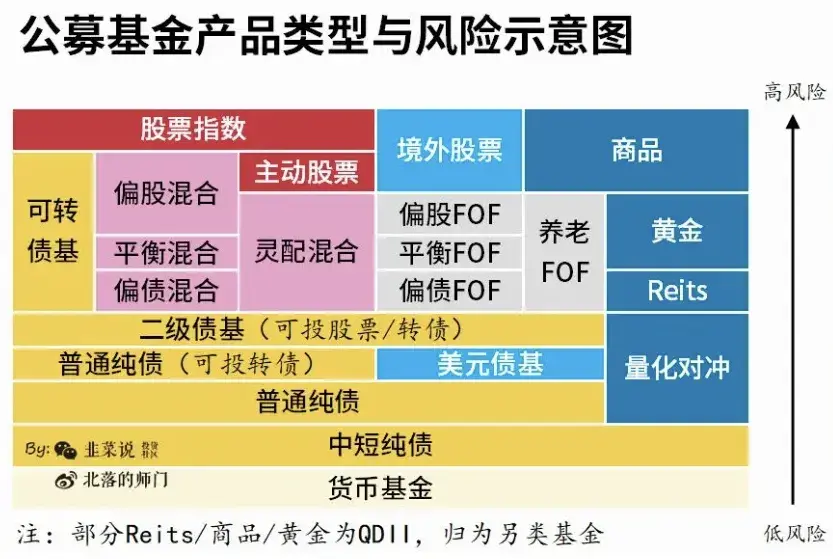

接下来我们直接对债券类基金进行分类:

一般把债券基金分三种。

第一,纯债基金不含任何权益类资产,根据持仓债券的久期,又初步细分为中长期纯债和短债纯债。债券的久期就是到期时间,准确来说债券的投资者收回其全部本金和利息的平均时间,你只需要记住,久期越长,波动越大。

所以对于个人投资者而言,短久期的短债基金,由于波动小,持有体验更好。中长期纯债通常是机构持有较多,近年来,由于投资者风险偏好上升(可能真的是不懂)以及债券牛市的持续,很多公募基金也在做零售版本的中长期纯债基金。

第二,混合债,分为一级债基和二级债基。有一些投资者认为一级债基就是纯债基金,这是错误的认知,一级债是可以投资可转债的,而二级债基可以投股票和可转债,一般波动比一级债基更大。一级债基和二级债基现在都不可参与打新。

对于符合权益仓位在“10%~30%”的混合债,可以称之为“固收+”,我们最常见的固收+可能大部分属于二级债基。现在很多新发的二级债基,合同里面规定甚至是可以投资权益基金,但不可投资QDII基金和商品期货类基金。

第三,债券指数基金,大部分人只知道被动指数型债券基金,但不知道债券指数基金也可以做增强基金。但指数增强型债券基金全市场仅有一只独苗苗,长盛全债指数增强债券;更常见的是各种0-3证金债指数、7-10国开债指数,还有最近很火的30年期国债ETF等。这类也是机构投资者的工具,一般不建议个人投资者参与。

找一张韭圈儿的图,可以更加直观看到债券类基金的风险收益属性:

好的,看到这里,你是否以为中短债基金就是风险比较小的产品?

如果你是本号的老读者,你一定记得民工曾经扒出过多个踩雷的债券类产品,也有不少是中短债。

债券基金不容易亏钱?如果你不懂债券知识,很容易亏钱;你懂债券知识,可能还是避免不了亏钱。

任何金融产品都是有风险的(极端情况下存在银行都不一定保险),没有任何人能保证绝对收益。如果你不了解风险,我建议你还是远离投资。你不理财,财不离开你。

同时,债券基金还有三个风险:

第一,踩雷风险。很容易解释,就是买的债券,主体违约了,还不上了。这里我就不举例了。

第二,流动性风险。可能你没踩雷,但巨额赎回导致基金经理不得不打折出掉自己持仓的债券,结果引发净值暴跌。这里我还是不举例了。

第三,看不清持仓的风险。债券基金只披露前五大持仓,后面藏着什么,全凭良心,有可能前五大都是利率债,后面塞了一堆垃圾债。再说了,对于普通投资者而言,全部告诉你持仓,你就能评估风险了?你看都看不懂那是啥玩意儿。

所以我买纯债类的基金,会关注三个指标(不是说符合了,就一定不踩雷):

第一,基金公司是否是债券保有规模较大的公司。不用多说,你债券保有规模大说明大家认可你,你固收实力强。

第二,基金公司是否有比较严格的信评和风控体系。如果信评和风控团队足够强悍,基金经理即便想投一些风险大的债券也没办法入库。

第三,历史上最好不要有债券踩雷记录。如果有轻微的债券踩雷记录,可以观察原来踩雷的团队及相关领导是否都已经离职,以及调研清楚到底是什么原因踩雷,咱也不是一棍子打死,对吧?

当然我其实还有一个主观评价指标,就是公司治理是否存在明显问题。这个只能靠行业口碑和私下尽调了。对于公司治理存在严重问题的公司,如投研责权划分不清晰、老鼠仓、非常规流程卸任基金经理等投研团队被严重干预的情况,真的很难评。但大公司一般流程内控都更合规,发生这类风险的概率较低(话不说太满,谁都不敢保证头部就没有)。

由于筛选基金难度还是挺大的,所以我一般还是选基金投顾(话还是不说太满,没有任何人能保证投顾就不踩雷)。

比起自己看排行榜瞎买,基金投顾起码在产品入库的时候就做了一道筛选,策略团队在做组合的时候又做了一道筛选,比小白还是专业了不少。

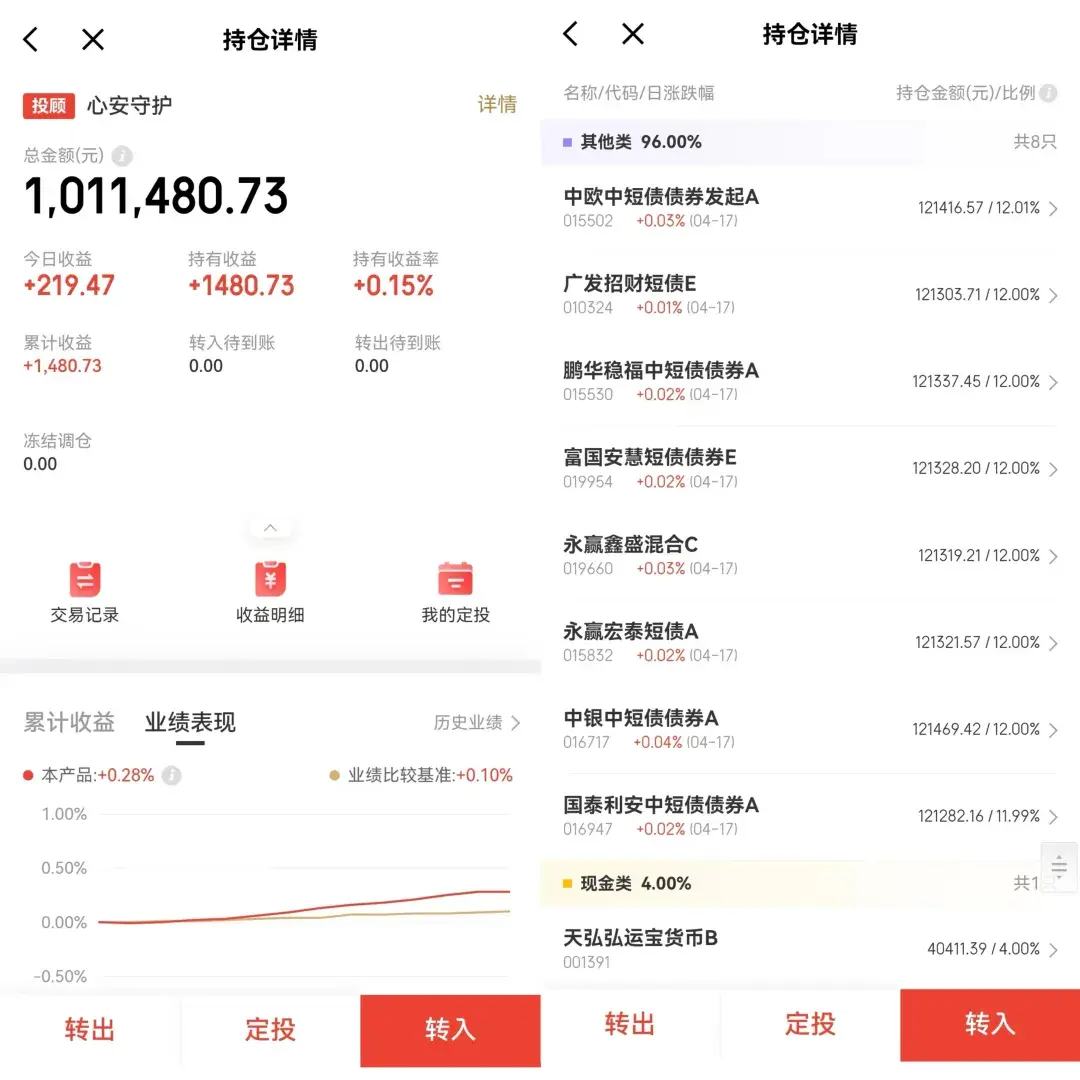

比如我的富婆好友张姐在某三方代销平台XX金融上买的纯债基金投顾“心安守护”(基本上都是短债策略),她可能是这个组合的第一大持有人,持仓百万:

我也简单看了下,这个投顾组合的选产品思路非常有意思:

1、清一色固收大厂产品,没有做极致下沉和极致拉久期的网红债基产品,这里并不是说网红债基不好,可能每个人的审美不一样。

2、A份额为主,C、E份额为辅,兼顾低费率和流动性。可能很多人觉得A份额有申购费,不想买,但现在其实销售机构是更喜欢卖C份额的,因为大部分短债产品都有0.2%每年的销售服务费,长期持有,还是A份额更划算;且现在A份额的申购费互联网平台都是打折甚至免费的,有不少持有7天免赎回费,你在很多平台上买C份额,都会提示你“持有30天以上A份额更划算”等。

3、我大致测算了一下,这个投顾组合的持仓,在持有44天以上的时候,就比全部买C份额更划算,仅有少量产品是A份额赎回免费的时间太长,才选了C份额;还有部分E份额是最划算的,不光没有申购费,销售服务费仅0.01%。

4、成分基金不少都是规模比较小、基金公司持营并不多的产品。我不敢说短债基金的规模和业绩一定存在什么关系,但我很少见到规别大的基金能长期把业绩做得特别好。

提醒下,你们不要小看这个费率考虑。诚然,全部选C份额很适合投资者快速薅羊毛,或者做流动性管理,但A份额每年20个BP的收益,不知道要做多少下沉才能换来。现在互联网平台的补贴大部分已经下降得很严重了,资金打轮儿的意义不大。当然,有时候平台做一些活动(尤其季末的时候),该占便宜的时候也可以去占便宜。

再提醒下,小体量资金,不怕麻烦可以去抄专业投顾机构的作业(再把丑话说一遍,没有任何人能保证投顾就不踩雷,亏了别骂人,那是自己的选择),可以节省一笔投顾费,但前提是你要盯好调仓。像我那位富婆朋友张姐,她也懒得去操作调仓,人家资金体量大啊。市面上其实货债类的投顾很多,大家可以抄作业的对象也很多,但很多投顾组合是啥思路,可能就不清楚了,只能靠猜。产品设计其实也是一门学问,好的组合可以一眼看出来设计是很精巧合理的,投资策略是科学的。

以后有机会再详细聊下短债类基金投顾吧。心安守护,我先加个自选,插个眼,后面再抄抄作业。

很多朋友在后台私信问,XX短债怎么样?说实话我很难回答。回答了对我没有任何好处,因为没有任何人能拍着胸脯跟你保证XX产品一定不踩雷。

专业的事情交给专业的人,我没有能力给机构背书。

总而言之,债券基金看似是“固定收益”,但其实风险并不小。大家还是要多学习,债券类产品是家庭资产配置的底仓产品。

了解价值,识别风险,合理预期。

(基金有风险,基金投顾有风险,投资需谨慎,不作为任何投资依据)

本文作者可以追加内容哦 !