时光荏苒,沧海桑田。

在经历了21-23年的抱团牛泡沫后,我看着刚公布完的公募基金一季报,冷汗直流。

1

基金一季报已经全部公布完了。

一个不太妙的情况是,基金经理们又开始出现了抱团趋势。

我们来看按照申万一级行业分类,主动基金在24年Q1的行业选择:

发现没有,环比增幅最大的行业中,除了电力设备与汽车,几乎清一色的都是价值股。

同时,除了银行以外,环比增速较高的行业,几乎都处于近十年的历史分位高点。

而之前最热的板块中,除了白酒还能打以外,半导体、计算机、医药全被经理割肉抛弃 。

连对短期走势极有耐心,更看重长期成长的张坤,都把药明生物给割了。

抛弃成长、拥抱价值,成了24年Q1经理的一致操作。

经理们的持股集中度,也创造了23年Q1至今的新高。

信息来源:国信证券

就像2020年全年,经理们一致地抛弃价值,拥抱成长一样。

30年河东,30年河西。

牛夫人会变成小甜甜,小甜甜也会变回牛夫人。

那一次抱团后,成长股大跌,A股进入漫长的3年熊市。

大量基金,出现腰斩。

不知道这一次,抱团后的情况,会不会发生。

反正看红利股、煤炭股这两天的走势,我已经先怕为敬了。

煤炭破位下跌

2023.12.20-2024.4.23

数据来源:雪球

中证红利破位下跌

2023.1.15-2024.4.23

数据来源:雪球

一季度基金个股增持榜排名第二的紫金矿业,昨天发了一季报。扣非利润62亿,同比大增环比略降,还可以的一个业绩。

但因为这段时间被炒得太猛,还是被解读为不及预期。紫金矿业连续两天跌超4%。

更可怕的东西,在细分上。

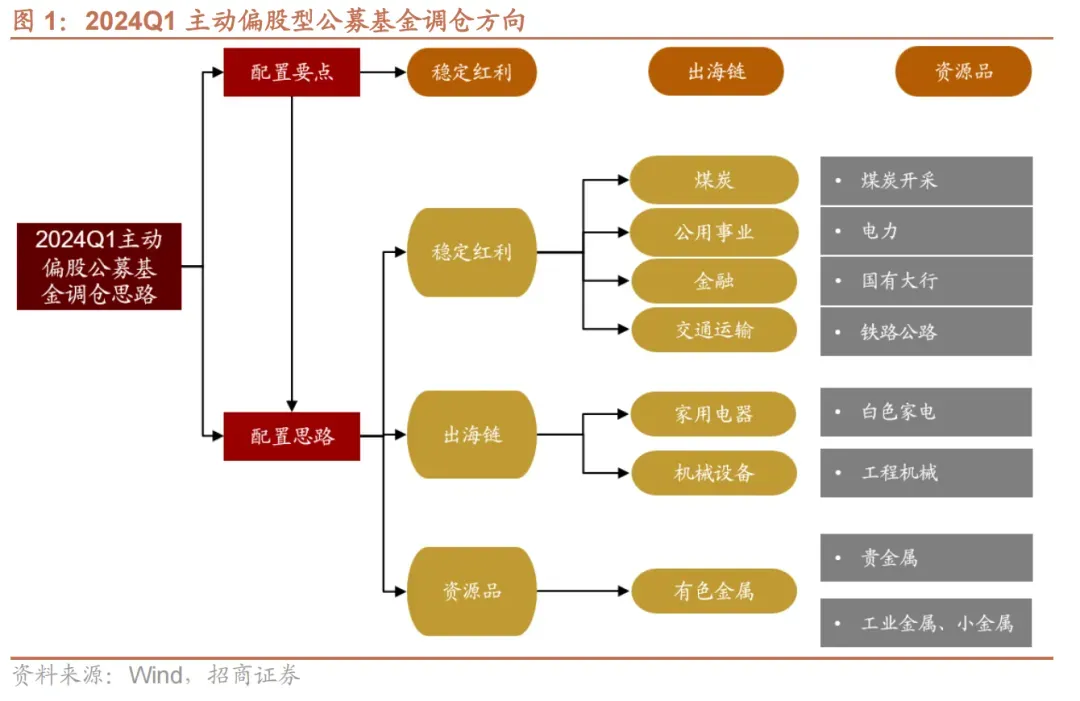

招商证券做了一个24年Q1经理调仓的思路汇总。

整体上,经理们调仓就三个方向:稳定红利、出海链、资源品。

这意味着,基金经理们在整体上,严重看空中期的中国经济。

看好稳定红利,意味着不相信成长,只看重货真价实的现金流。

看好出海链,意味着不相信国内消费,业绩需要海外消费来提升。

看好资源品,意味着相比于国内的各项数据,更愿意接受由全球金融市场定价的标的。

一句话,基金经理们已默认中国中期内经济会处于一个缓慢增长的状态。他们正在想方设法地,从缓增长的经济环境中,找出可能的业绩突破方向。

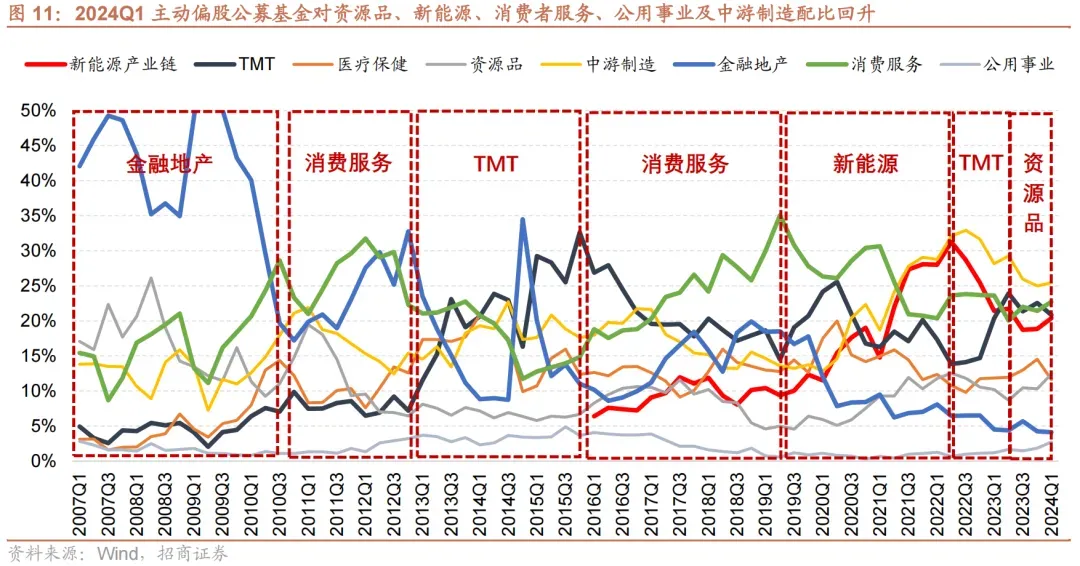

这也是这么多年来,第一次出现基金经理们集体看好价值股,而非成长股的情况(07-10年,金融地产为成长股而非价值股)。

我不禁想起,在2021年,基金经理们认为经济会持续增长,集体押注消费升级的光景。

歌舞升平,烈火烹油。

海天味业这么一个卖酱油的,都被炒到了70倍PE。

而现在,海天的股价不到巅峰期的三分之一。

仅仅3年,市场对于宏观经济预期的变化,简直恍如隔世。

不论你支持还是不支持,看好还是不看好,现在,大量的基金经理已经开始在红利方向进行抱团。

中期内,红利股的走势,会左右大部分基民的持仓涨跌。

那么,在经历了2年的强势后,红利股还会涨吗?

2

关于红利股的未来行情,我找了几位敢说真话的、同时对红利股有深刻研究的基金经理,分享他们对当下红利行情的看法。

第一位,曹名长的徒弟蓝小康。

蓝小康最打动我的,不是光鲜亮丽的业绩,而是当初在2020年全员白马蓝筹的行情中,他敢在年报里说:

“我们不打算顺从市场追逐热点的交易习惯,不会因为短期的景气而不考虑估值 。”

结合之后的股市走势,这简直就是在说,我不是针对谁,我是说,在座的各位,

这一次,蓝小康说:

“在无风险收益持续下降的背景下,红利类资产值得关注。……红利股的股价回报也不一定仅仅是当年的股息分红。”

帮大家翻译一下。

蓝小康认为,随着可考虑的低风险资产越来越少,红利股可能迎来重新定价,其估值中枢有可能出现大幅抬升。

不止赚分红或者盈利的钱,还要赚估值提升的钱,戴维斯双击。

第二位,张坤。

张坤的业绩怎么样不说,他的季报小作文永远都那么真诚。

在最新的小作文中,张坤旗帜鲜明地看空红利股走势。

张坤说:

“在简化模型下,在 5%股息率+1%成长性的公司 A 和 3%股息率+8%成长性的公司 B 之间,现阶段市场大多更倾向于选择公司 A”

“我们认为作为股票投资者,应始终赋予寻找长期成长性相当的权重。”

“从各个估值维度(市盈率、市值/自由现金流)的绝对和相对水平来看,现阶段的市场定价使得长期高质量增长的公司 B 是有吸引力的。”

替大家翻译一下。

张坤认为,虽然过去几年成长股的走势令人失望,但股市长期收益的根本仍然来自于企业的成长。

现阶段市场对股息率的追求已经魔怔了,目前低估值高成长的公司才应该是市场首选。

第三位,丘栋荣。

丘栋荣是这次第一个发布基金一季报的经理,这意味着他对他的看法非常有信心。

丘栋荣也是全市场最著名的中小盘价值风格的基金经理之一。这次,丘栋荣这次在季报小作文中,一定程度上“背叛”了价值风格。

丘栋荣说:

“高股息策略长期回报偏贝塔,且并非低风险策略,投资更重要是基本面和定价。”

“同时那些过去看似是梦想和故事,而今初露峥嵘且具有远大前景的成长股更值得重视。”

翻译一下。

丘栋荣认为,红利永远涨是伪命题,而现在的部分红利股已明显不便宜。医药、互联网、智能车的成长性已不容忽视。

第四位,鲍无可。

鲍无可是市场最知名的大盘价值风格的基金经理,过去几年业绩极佳。

鲍无可说:

“部分持仓股票因价格上涨和基本面变化出现了高估的迹象,我们选择在价位较高时对这些股票进行了减持。”

“我们预计资源品的供需矛盾可能会进一步加剧。因此,市场可能显著提升对这些产品的远期价格预期。”

鲍无可认为,资源品的供需矛盾可能会进一步加剧,持续看好资源股。不过现阶段,部分红利股已出现高估的情况,偏贵了。

3

总结一下。

这几位基金经理一致认同目前的价值股偏贵。

区别在于,丘栋荣和鲍无可认为,并不是所有高红利的细分方向都偏贵,如资源股等细分仍然有上涨空间。

张坤认为,成长性从来都是股票最重要的属性,何况现在成长股估值偏低,应当把重点放在成长股而非价值股上。

蓝小康则认为,市场环境已出现了永久性改变。价值股的估值中枢,有可能迎来永久性抬升。

至于派克斯研究院,我们认为,长期上我们站张坤;中短期上,我们更支持鲍无可和丘栋荣的观点。

最后,有一位大家都非常关心的明星经理力排众议,出红利而不染。

葛兰。

葛兰在季报中说:

“我们仍然看好经济回升向好态势下逐步改善的消费和服务业,以及政策支持、技术创新驱动下的科技领域。”

“我们相信在供给创新、渠道下沉、消费升级等方向都存在可供挖掘的机会。”

说真的,我已经好久没有在基金经理小作文中看到“消费升级”这四个字了。

本文作者可以追加内容哦 !