来源:招股书

来源|LiveReport大数据

招股书|点击文末“阅读原文”

摘要:博雷顿于2024年4月30日向港交所递交招股书,拟在香港主板上市,这是公司第1次递交上市申请,联席保荐人为中金和招银国际,公司是新能源工程机械制造商。2023年收入为4.64亿元,净亏损为2.29亿元。

LiveReport获悉,2016年成立的博雷顿科技股份公司Breton Technology Co., Ltd.(以下简称“博雷顿”)于2024年4月30日在港交所递交上市申请,拟香港主板上市,这是该公司第1次递交上市申请,联席保荐人为中金和招银国际。

公司是快速发展的新能源工程机械制造商,专注于设计、开发以新能源为动力的工程机械并使其商业化。

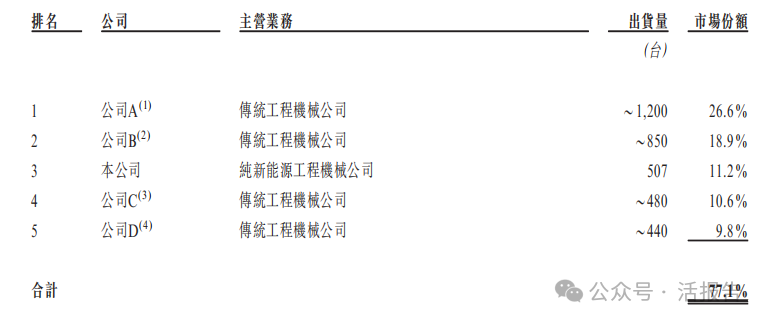

按2023年的出货量计算,公司于中国所有新能源装载机及新能源宽体自卸车制造商中分别排名第三及第四,所占市场份额分别为11.2%及8.3%。

按2023年的出货量计算,公司在电池容量超过650千瓦时的电动宽体自卸车市场中排名第一。

来源:招股书

公司的销售模式结合直销及经销渠道,使公司与主要行业垂直领域的客户进行高频接触的客户互动,并可迅速渗透全国及区域市场。截至2023年12月31日,公司的足迹遍布中国29个省市,并由逾43个经销商组成的网络支持。

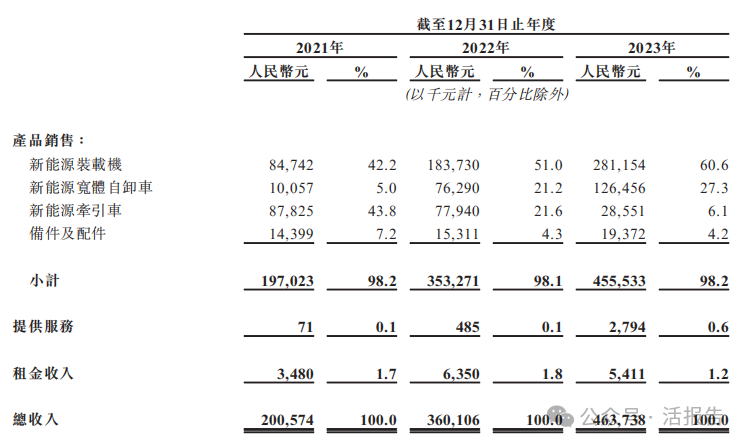

公司收入主要源自销售产品,包括(i)销售新能源装载机,(ii)销售新能源宽体自卸车,(iii)经销新能源牵引车,及(iv)销售备件及配件,主要包括动力总成、充电桩及能源转型解决方案下销售的附加动力总成。我们亦通过将装载机、宽体自卸车及牵引车出租予偏好使用我们的产品而不购买产品的承租人,以此产生租金收入。

来源:招股书

财务分析

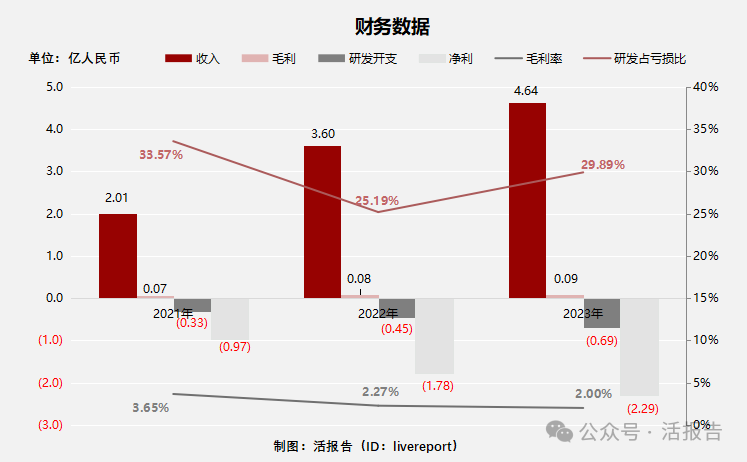

截至2023年12月31日止三个年度2021、2022、2023:

收入分别约为人民币2.01亿元、3.6亿元、4.64亿元,年复合增长率为52.05%;

毛利分别约为人民币0.07亿元、0.08亿元、0.09亿元,年复合增长率为12.54%;

研发开支分别约为人民币-0.33亿元、-0.45亿元、-0.69亿元,年复合增长率为44.76%;

净利润分别约为人民币-0.97亿元、-1.78亿元、-2.29亿元,年复合增长率为53.42%;

毛利率分别约为3.65%、2.27%、2.00%;

研发占亏损比分别约为33.57%、25.19%、29.89%。

来源:LiveReport大数据

公司收入高速增长,但增收不增利,销售成本高企,主要源于原材料及零部件成本增加(2022年关键零部件磷酸铁锂动力电池价格飙升),且公司表示目前还未实现规模经济;毛利率递减,且均在5%以下;

公司目前处于亏损状态,且亏损幅度有扩大趋势,其中公司行政开支增加明显,其占收入比重由2021年的12.1%增加至2023年19.1%。

截至2023年12月31日,公司存货2.69亿,贸易及其他应收款4.35亿,账上现金4.22亿。

公司贸易应收周转天数三年内不断增大,由2021年的124日天到2023年的239天;且2021年-2023年,公司录得贸易及其他应收款项的减值亏损(无法收回)由1550万元增加至3780万元,公司客户信贷及付款进度有待改善。

行业前景

中国新能源工程机械行业

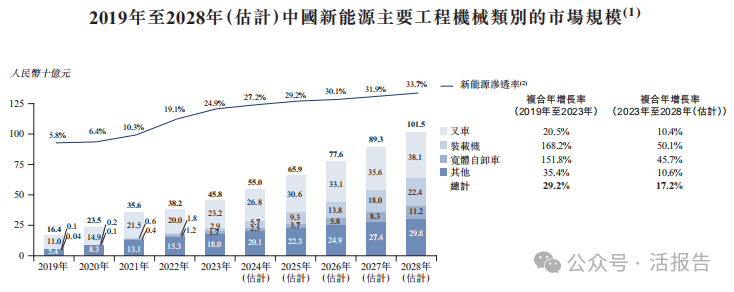

按由中外制造商共同产生的收入计算的其中国的市场规模从2019年的人民币164亿元增至2023年的人民币458亿元,复合年增长率为29.2%,预计到2028年将增至人民币1,015亿元,复合年增长率为17.2%。

来源:招股书

行业地位

中国新能源装载机行业高度集中。2023年,按中国内地出货量计算,前五大市场参与者合计贡献了约77.1%的市场份额,公司以11.2%的市场份额排名第三。

来源:招股书

同行业公司IPO对比

本次选取的同行业对比公司为:徐工机械(000425.SZ)、天元智能(603273.SH)

徐工机械是集筑路机械、铲运机械、路面机械等工程机械的开发、制造与销售为一体的专业公司,产品品种齐全,主要应用于高速公路、机场港口、铁路桥梁、水电能源设施等基础设施的建设与养护。

天元智能专业从事自动化成套装备及机械装备配套产品的研发、设计、生产与销售,目前主要为生产蒸压加气混凝土制品的绿色环保建材企业提供生产装备及自动化整线解决方案,同时为多领域装备制造厂商提供机械装备配套件,产品可广泛应用于绿色建筑/建材、装配式建筑、工程机械、港口机械、安检装备及机场地勤装备等多种行业和相关领域。

来源:LiveReport大数据

主要股东

单一最大股东集团激励平台上海方翱、陈先生、云部落易津分别持股23.05%、8.84%和0.65%;

中缔股东持股7.71%、钟鼎股东持股7.03%、湖南省政府和湘潭市国资委通过湘潭财信持股5.72%、湖北省国资委通过长江车谷持股5.72%、湖州青云持股5.28%、上海骥方持股4.08%、35名其他股东持股32.3%。

来源:招股书

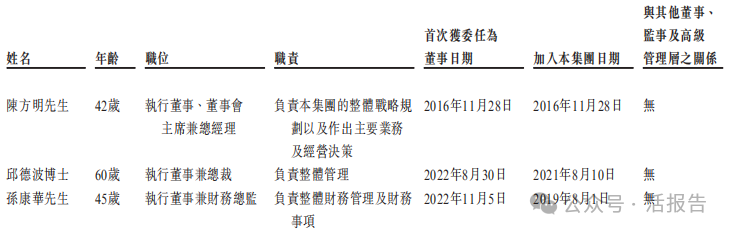

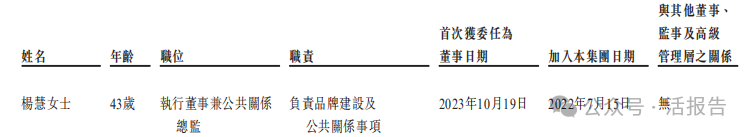

管理层情况

上市前融资

公司历经4轮融资,融资共计,最新一轮融资后,公司投后估值是52.48亿元人民币。

来源:LiveReport大数据

中介团队

据LiveReport大数据统计,博雷顿中介团队共8家,其中保荐人2家,近10家保荐项目数据表现一般;公司律师共计2家,综合项目数据一般。整体而言中介团队历史数据表现一般。

据LiveReport大数据统计,中金保荐项目首日破发率为41.14%;招银国际保荐项目首日破发率为26.32%。

来源:LiveReport大数据

本文作者可以追加内容哦 !