2024年4月30日-5月1日,美联储举行议息会议,决定维持利率不变,从6月开始放缓缩表步伐。这是自美联储2022年3月开始加息、2022年6月开始缩表、2023年7月最后一次加息并暂停加息步伐至今,美联储又一次对政策实施作出重要调整。本文结合美国经济表现,对美联储本次会议的主要内容、放缓缩表步伐的原因和影响进行介绍。

美联储2024年5月会议内容

1、会议声明

数据表明,美国经济继续保持强劲增长,就业增长仍然保持强劲,失业率处于历史低位附近,通胀压力缓解,但通胀率仍然较高,最近几个月在实现通胀目标上未取得进展。实现就业和通胀目标的风险比2023年更加平衡,经济前景存在不确定性,FOMC对通胀风险保持警惕。

为实现就业通胀目标,美联储决定将联邦基金利率目标区间继续保持在【5.25%,5.5%】不变。对利率的任何调整,都需要评估即将发布的经济数据、经济前景和风险。FOMC表示,以确认通胀回到2%目标之前不会降息。美联储将继续实施缩表,并从6月开始放缓缩表步伐。其中,每个月的美债减持上限从目前600亿美元下调至250亿美元,MBS每个月减持上限维持350亿美元不变。

对政策立场的评估,需要关注即将发布的数据及其对经济前景的影响,包括劳动力市场状况、通胀压力和通胀预期、金融条件和全球市场的发展变化。如果出现风险,阻碍就业和通胀目标的实现,美联储考虑在必要时对政策做出调整。

投票支持此次货币政策决议的包括:美联储主席杰罗姆·鲍威尔(Jerome H. Powell)、纽约联储主席约翰·威廉姆斯(John C. Williams)、里士满联储主席托马斯·巴尔金(Thomas I. Barkin)、理事迈克尔·巴尔(Michael S. Barr)、亚特兰大联储主席拉斐尔·博斯蒂克(Raphael W. Bostic)、理事米歇尔·鲍曼(Michelle W. Bowman)、理事丽莎·库克(Lisa D. Cook)、旧金山联储主席玛丽·戴莉(Mary C. Daly)、理事菲利普·杰斐逊(Philip N. Jefferson)、理事阿德里安娜·库格勒(Adriana D. Kugler)、克利夫兰联储主席洛蕾塔·美斯特(Loretta J. Mester)和理事克里斯托弗·沃勒(Christopher J. Waller)。

2、政策决议

为执行2024年5月1日FOMC在会议声明中宣布的政策立场,美联储做出如下政策决议。

1)自2024年5月2日起,将准备金余额利率(IORB)维持在5.4%。

2)自2024年5月2日起,FOMC授权并指示纽约联储公开市场操作柜台通过系统公开市场账户(SOMA)执行以下操作。

A)开展必要的公开市场操作,将联邦基金利率维持在目标区间【5.25%,5.5%】内。

B)开展隔夜回购操作,最低协议利率为5.5%,每天总量为5000亿美元。

C)开展隔夜逆回购操作,利率为5.3%,每个交易对手每天不超过1600亿美元。

D)持有美债每月到期赎回的本金超过600亿美元部分进行再投资,意即每个月最多减持600亿美元美债,如中长期国债到期数量不足,则减持部分短期国债,减持总量不超过600亿美元上限;从6月1日开始,将每月减持上限下调至250亿美元。

E)每月到期的机构债券和机构抵押贷款支持证券(MBS)赎回本金超过350 亿美元部分再投资于机构MBS,即每月最多减持350亿美元的机构债券和机构MBS;从6月1日开始,MBS到期超过350亿美元上限的额度再投资于美债,大致按美债余额的期限比例分配。

F)必要时开展美元滚动和息票互换交易,以便利美联储机构MBS交易的结算。

3)美联储理事会一致投票批准将一级信贷利率维持在5.5%不变。

3、鲍威尔答记者问

在回答记者提问时,鲍威尔表示,经济继续增长的同时,通胀显著回落,劳动力市场逐步降温,但第一季度通胀反弹,实现通胀目标没有取得进展,高利率会保持更长时间,在更有信心看到通胀下降到2%之前不考虑降息。但是,目前的货币政策具有足够的限制性,会继续对经济产生抑制作用,有利于实现通胀目标,没有必要再加息。可见,美联储本轮加息已经结束,这一明确信号对资本市场十分重要。

02

资本市场表现

1、美股

鲍威尔公开表示在更有信心看到通胀回落至2%以前不会考虑降息,对美股构成利空。同时,鲍威尔认为美联储现行货币政策具有足够的限制性,通胀将会降到2%,因此无需再加息,这一信号对美股构成利好。美股三大指数当天大幅震荡,收盘涨跌各异。

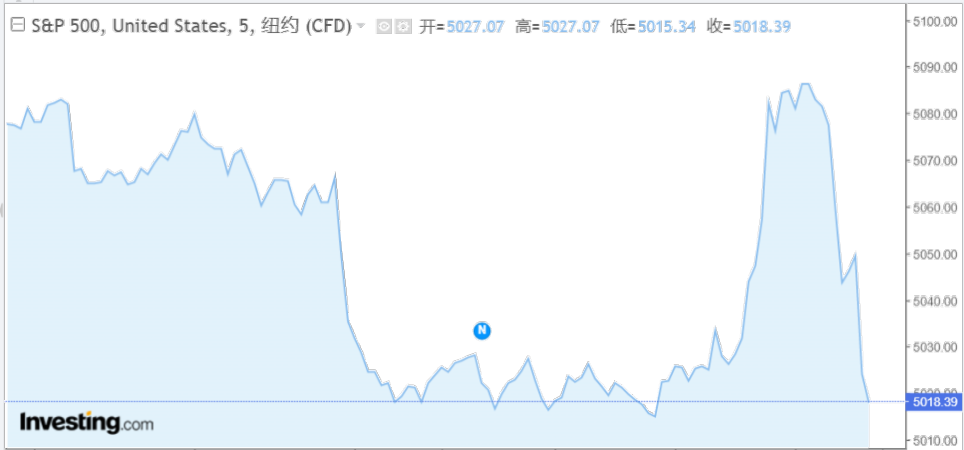

1)标普500指数

2024年5月1日,标普500指数盘中最高5,096.12点,最低5,035.31点,收盘5,018.39点,较前一交易日下跌0.34%;5月2日收盘5,064.2点,上涨0.91%。

来源:investing.com

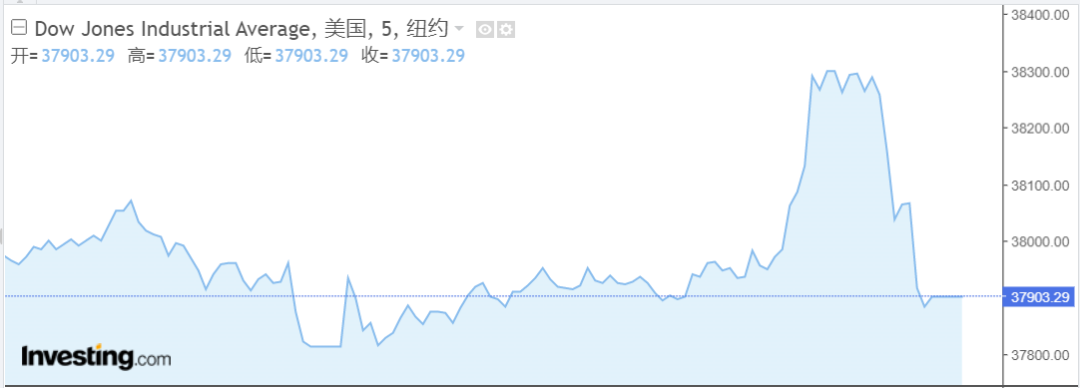

2)道琼斯指数

2024年5月1日,道琼斯指数盘中最高38,348.65点,最低37,789.93点,收盘37,902.57点,较前一交易日上涨0.23%;5月2日收盘38,225.86点,上涨0.85%。

来源:investing.com

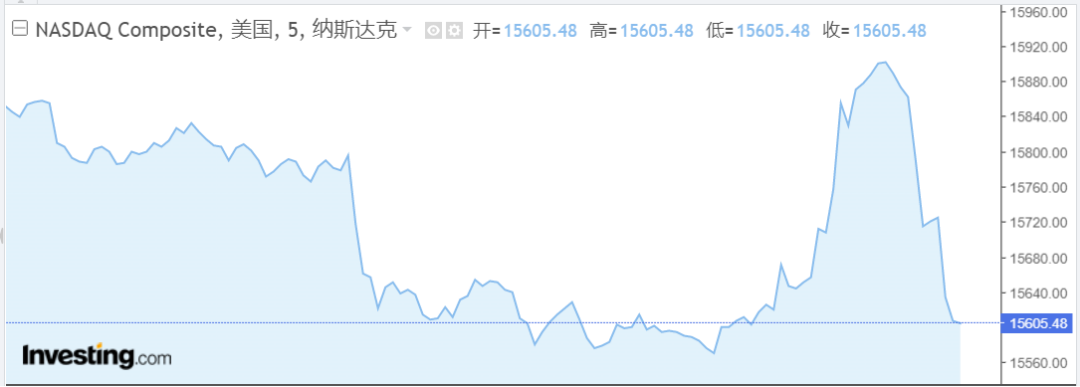

3)纳斯达克指数

2024年5月1日,纳斯达克指数盘中最高15,923.29点,最低15,518.16点,收盘15,605.48点,较前一交易日下跌0.33%;5月2日收盘15,840.96点,上涨1.51%。

来源:investing.com

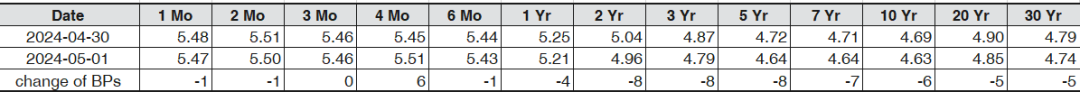

2、美债

美联储宣布放缓缩表步伐,对美债构成短期利好。2024年5月1日,除3个月期限的国库券收益率与前一交易日持平、4个月期限的国库券收益率上涨6个基点,其他期限的美债收益率全部下跌,如下表所示。

来源:美国财政部,整理:对冲研投 .cn/楼兰财经Kroraina Finance

另外,10年期盈亏平衡通胀率下跌3个基点,10年期通胀保护债券收益率因此下跌3个基点。

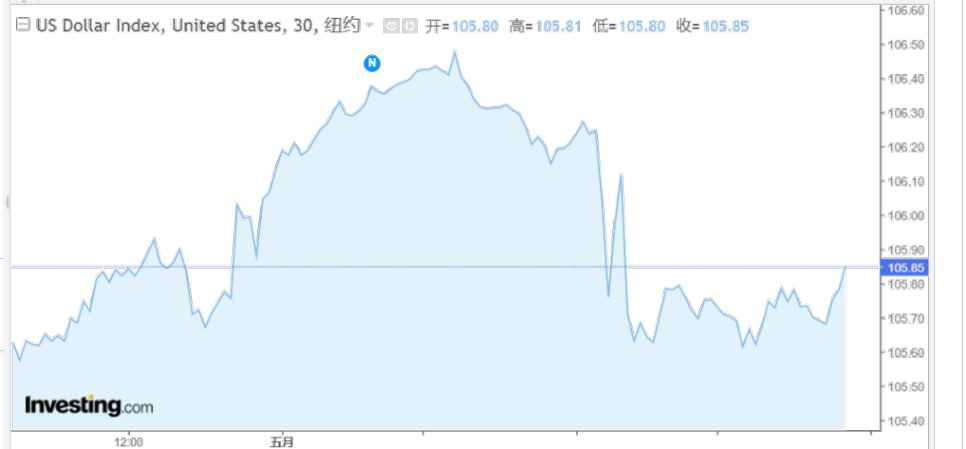

3、美元指数

随着美债收益率下跌,美元指数也从高位回落,2024年5月1日盘中最高106.49,最低105.44,收盘105.71,较前一交易日下跌0.58%。

来源:investing.com

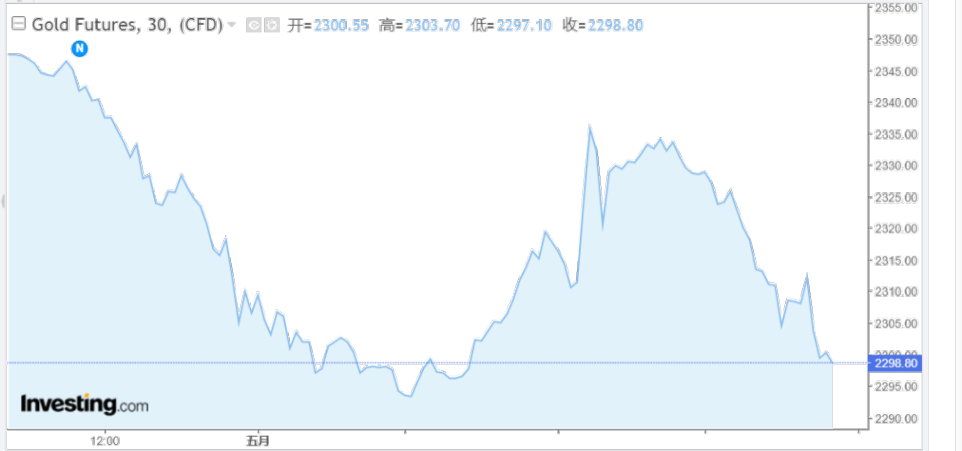

4、黄金

鲍威尔明确不需要进一步加息,对黄金构成利好。2024年5月1日,黄金价格盘中最高2,339.5美元,最低2,291.7美元,收盘2,311美元,较前一交易日上涨0.35%。当天10Y TIPS下跌3个基点也支持黄金上涨。

来源:investing.com

03

美联储政策前瞻

1、利率政策

2024年4月10日公布的数据显示,美国3月CPI同比上涨3.5%,预期为上涨3.4%,2月份上涨3.2%,这是美国CPI连续2个月小幅反弹。4月26日公布的数据显示,美国3月PCE通胀同比上涨2.7%,高于预期的2.6%和前值2.5%;核心PCE通胀同比上涨2.8%,与前值持平,预期上涨2.6%。

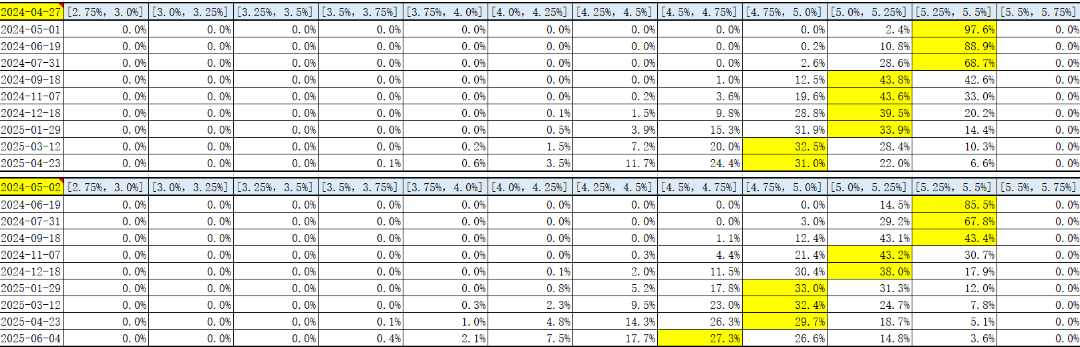

美国主要通胀指标反弹,促使市场进一步修正关于美联储降息的预期,将首次降息时间延后至11月,年内降息1次。实际上,关于美联储2024年不再降息的看法已经显著增加。

来源:CME FedWatch Tool,整理:对冲研投 .cn/楼兰财经Kroraina Finance

美联储5月会议结束后,市场预期美联储在6月会议维持利率不变的概率为85.5%,降息25个基点的概率为14.5%,降息50个基点的概率为0;全年预计降息1次。市场将根据美国经济、通胀表现,进一步修正预期。

2、资产负债表政策(缩表)

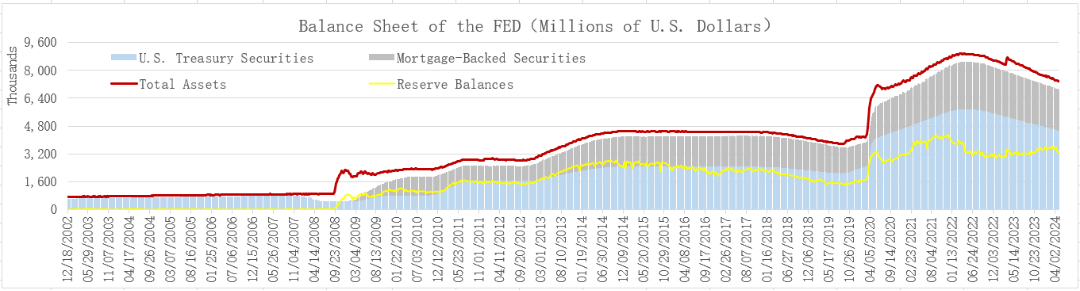

1)本轮缩表进度

截至2024年5月1日,美联储本轮缩表(QT2)累计缩减资产负债表规模16,030.13亿美元。其中,总资产规模从89,654.87亿美元缩减至73,624.74亿美元,其中美债减持12,441.48亿美元,MBS减持3,681.36亿美元;主要负债科目中,准备金余额从历史峰值(2021年12月15日42,736.34亿美元,此时美联储刚刚开始缩减购债,即Taper2)降至33,169.43亿美元,净减少9,566.91亿美元。

来源:美联储FED,整理:对冲研投 .cn/楼兰财经Kroraina Finance

2)公开市场和货币市场

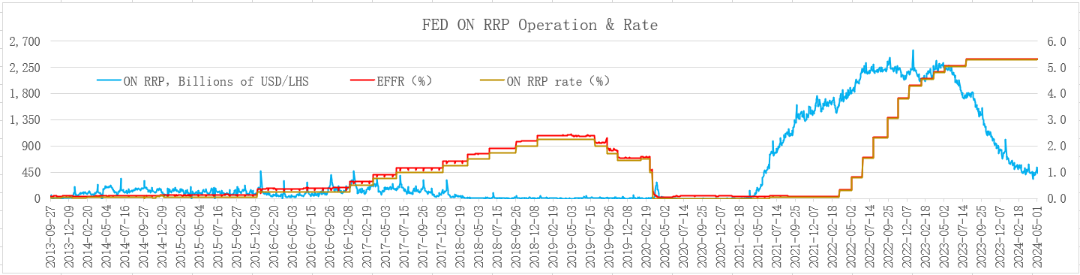

随着美联储持续实施缩表政策,准备金规模、流动性趋于下降,首先表现为公开市场的隔夜逆回购(ON RRP)工具的使用规模大幅减少。截至2024年5月1日,ON RRP工具的使用规模为4,381.48亿美元,比2022年12月30日历史峰值25,537.16亿美元大幅减少82.8%。

来源:美联储FED,整理:对冲研投 .cn/楼兰财经Kroraina Finance

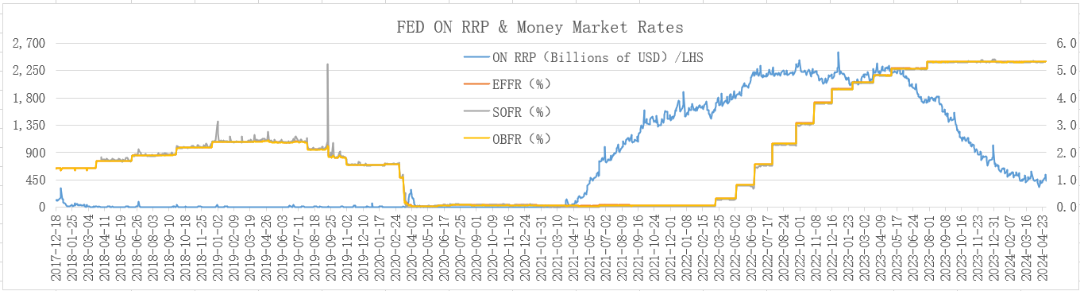

美联储本轮紧缩过程中,EFFR、SOFR和OBFR等货币市场利率指标一直表现较为稳定,相对于联邦基金利率目标区间来说,波动幅度很小。

来源:美联储FED,整理:对冲研投 .cn/楼兰财经Kroraina Finance

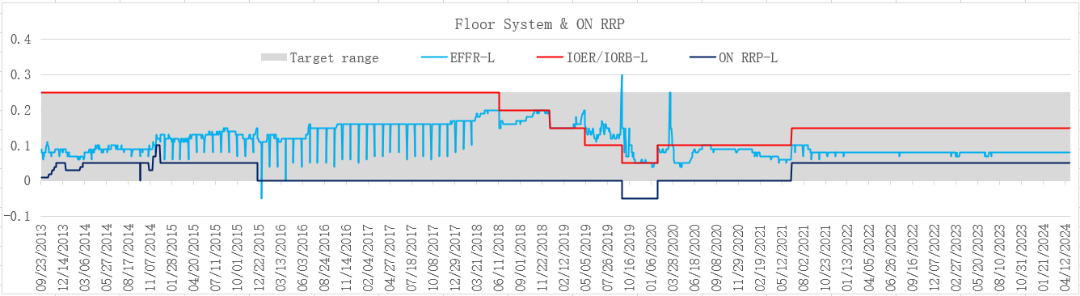

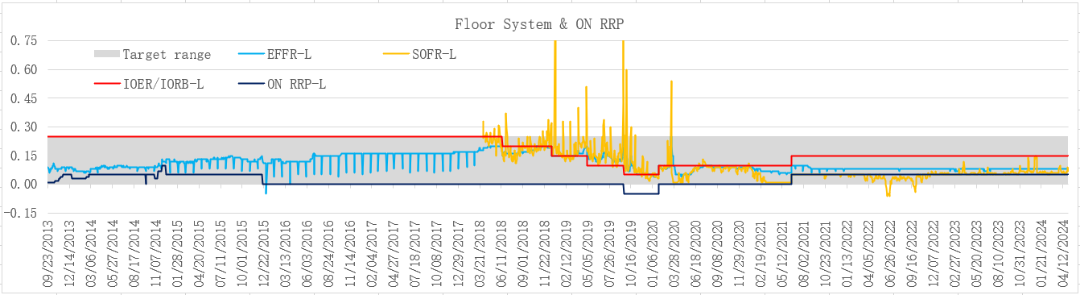

实际联邦基金利率(EFFR)一直位于美联储宣布的联邦基金利率目标区间内运行,也一直位于利率上限(准备金余额利率IORB)和利率下限(隔离逆回购利率ON RRP rate)之间运行。

来源:美联储FED,整理:对冲研投 .cn/楼兰财经Kroraina Finance

但是,以担保隔夜融资利率(SOFR)为代表的回购市场利率已经出现一定幅度的异常波动。2023年11月末-12月初、2023年12月末-2024年1月初,SOFR多次触及利率上限(准备金余额利率IORB,目前美联储将其设定为5.4%);2024年3月末和4月末,SOFR均有一定幅度上涨。这表明,回购市场的流动性在月末会变得紧张,这引起美联储的警惕。为避免出现2019年9月17日(第一轮缩表刚刚结束)一般抵押融资市场出现的利率大幅上涨、流动性异常紧张状况,美联储在2024年3月会议上讨论了放缓缩表步伐,并在5月会议上做出决议,将每个月的美债减持上限从600亿美元下调为250亿美元,下调幅度为350亿美元,超过市场预计的300亿美元。

来源:美联储FED,整理:对冲研投 .cn/楼兰财经Kroraina Finance

虽然目前包括回购市场在内的货币市场利率总体上保持平稳,表明流动性仍然充裕,但随着ON RRP工具使用规模不断下降,预计准备金会快速减少,流动性下降,货币市场将在某个阶段之后会变得越来越紧张,因此美联储开始决定放缓缩表速度,避免紧缩政策引发金融风险事件,保持货币市场稳定,维护金融市场平稳运行。关于缩表操作的详细介绍,可参考《美联储政策与美国经济》系列文章第132篇《美联储缩表回顾与展望》。

3)两轮缩表比较

对比2017-2019年第一轮缩表(QT1)、2022年至今的第二轮缩表(QT2),可以发现三个方面的区别。

一是QT2进度快于QT1,因为QT2每月减持上限为950亿美元,QT1每月减持上限为600亿美元。QT1累计缩减资产负债表规模7,112.28亿美元,QT2截至2024年5月1日累计缩减16,030.13亿美元。

二是减持资产的结构存在显著差异。QT1减持美债和MBS规模分别为3,703.38亿美元和2,927.41美元,二者比例为1.3:1;QT2截至2024年5月1日分别减持美债和MBS 12,441.48亿美元和3,681.36亿美元,二者比例为3.4:1。可见,QT2减持的资产中,美债占比显著高于QT1,这也是美联储在2024年5月会议决定将每个月的美债减持上限从600亿美元大幅下调至250亿美元、同时保持MBS每个月减持上限350亿美元不变的关键原因。根据美联储的资产负债表政策,缩表结束时持有的资产要以美债为主。

三是对流动性的影响不同。截至2024年5月1日,美联储准备金余额降至33,169.43亿美元,比2021年末峰值下降9,566.91亿美元,相当于资产负债表累计缩减规模(16,030.13亿美元)的60%;QT1结束时,准备金规模累计下降8,559.47亿美元,相当于资产负债表累计缩减规模(7,112.28亿美元)的120%。造成这一差异的主要原因是美联储为应对疫情冲击而投放的流动性显著高于金融危机之后三轮QE投放的流动性。正因为如此,QT1结束不久,一般抵押回购市场就出现了流动性紧张状况,QT2实施至今流动性保持充裕(硅谷银行流动性危机是利率上涨过程中,资产负债错配造成的问题,与市场流动性无关)。

4)本轮缩表及影响前瞻

根据最新决议,从2024年6月1日起,美联储减持美债的速度将下降一半以上,但MBS减持速度不变。这一时间恰好是美联储本轮缩表实施满2年的日子。如果本轮缩表实施至2025年第一季度,资产负债表最多还能缩减6,600亿美元。但考虑到MBS每月到期量不足350亿美元上限,实际缩减规模预计为4,000亿美元左右。加上已有缩减规模,预计QT2可累计缩减资产负债表规模2万亿美元左右。

表面上看,美联储放缓缩表步伐对资本市场构成利好,流动性收缩速度放慢,有利于市场保持平稳运行,有利于资产价格保持稳定。其中,美股有望保持更强的上涨动能,美债收益率上涨动能减弱,商品也将从中受益。

但是,在资本市场保持稳定、美国经济保持韧性的情况下,美联储即使开启防御性降息和补偿性降息,QT2实施时间可能会更长,最终的缩减规模未必小于不放慢缩表步伐的情形。如果放缓缩表步伐顺利保证金融系统保持稳定,允许美联储将QT2实施更长时间,利好反而会转变成利空,这一点是值得关注的。

本文作者可以追加内容哦 !