随着A股重回3100点,我很想知道“权益类投顾组合”今年的反弹力度如何,有没有获取到超额回报?

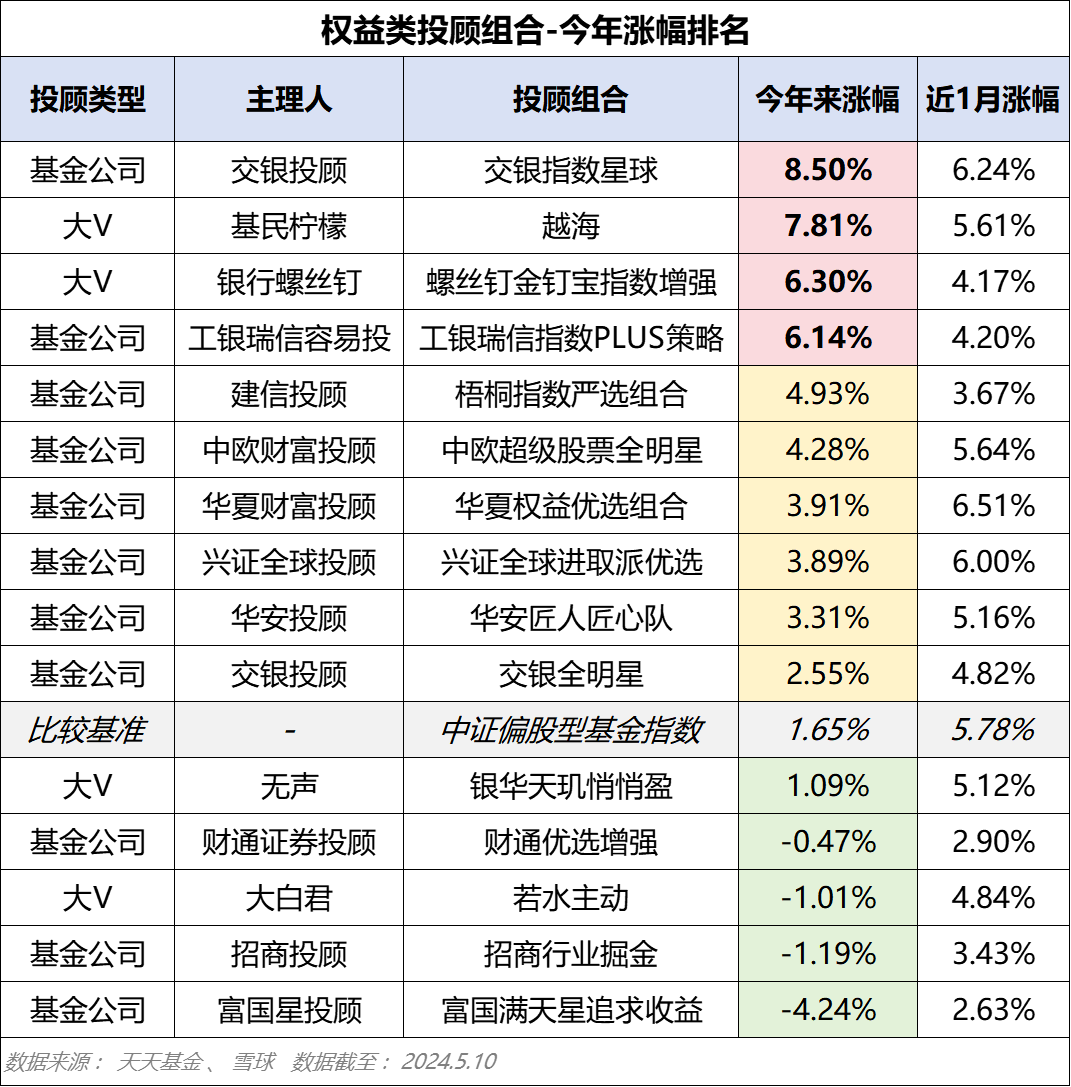

我筛选了15个我关注比较多且知名度较高的权益类投顾组合,并根据“今年来涨幅”做了如下排序。

(这里要先声明:无论目前大家看到的业绩是第一还是倒数,都只是阶段性的历史数据,均无法用来预测未来。大家不要只看到阶段性的数据就盲目做决策去追涨杀跌。我们选择一个投顾组合,除了看历史业绩外,还要看主理人的投资理念和投资风格,是不是被自己认可。)

从上表来看,我们可以得出以下结论:

1、在这15个组合中,有10个在今年跑赢了比较基准“中证偏股型基金指数”,也就是说,我们可以初步认为有2/3的投顾组合跑出了超额回报。

2、今年以来,在接近5个月的时间内,目前排第一的投顾组合为交银投顾旗下的【交银指数星球】,其次,排名二三的是大V管理的投顾组合基民柠檬【越海】与银行螺丝钉的【螺丝钉金钉宝指数增强】。

3、我发现【交银指数星球】不仅今年来业绩领先,短期近1个月的反弹中,依然能获得超6%的反弹。不过呢,交银投顾旗下另一个【交银全明星】似乎今年还没有发挥出来,今年仅有2.55%的涨幅~~

从去年6月【交银指数星球】刚成立时,我就开始跟投了,目前的持仓收益率为6.28%,而跟投时间更久的【交银全明星】目前的收益率为-1.59%,也接近回本了。上周,我另一个朋友也给我发来“喜报”,他跟投的【交银指数星球】的持仓收益率快10%了!

交银指数星球为何能做到Top1?

我们先来看看交银投顾官方对【交银指数星球】的介绍。

【交银指数星球】采用“核心+卫星”模式运作;其中“核心”仓位主要配置宽基类与smartbeta类指数基金,追求确定性收益,“卫星”仓位主要配置行业类指数,把握阶段性机会。

在2024年5月7日调仓后的“核心+卫星”仓位情况:

1、哑铃策略

【交银指数星球】持仓中,仅“红利”占比就已经超过50%——消费红利(28%)+红利低波100(18%)+红利低波(7%)= 53%!

这么来看,这种组合配置方式,我认为可以用这两年更流行的说法来概括:哑铃策略。

哑铃的一头:重点投资确定性高的稳健类资产,比如交银投顾选择的“红利”类指数基金$天弘中证红利低波动100联接C(OTCFUND|008115)$,由确定性资产提供安全边际。

哑铃的另一头:配置部分高波动高弹性的资产,比如交银投顾选择的“中证1000指数”与“家电、电子、通信”等行业指数,由风险资产提供超额收益。

投顾主理人可以灵活调整哑铃两端的资产配比,以应对不同市场环境。在市场波动较大或不确定性较高的时期,通过多配防守型资产可以降低资组合风险;在市场复苏回暖时,加大高成长性资产的占比有助于捕捉超额收益。

总之,交银指数星球采用的“哑铃策略”是让它这段时间表现领先的重要原因之一。

2、行业配置模型

接着,再来说具体的基金调仓。

交银投顾的调仓完全不拍脑袋,更不会凭感觉,所有调仓与发车的决策均来自系统模型跑出来的结果。

在行业的选择上,交银基金投顾有在用的一个行业配置模型为“胜率-赔率-拥挤度”3因子模型。

这三个指标具体该如何搭配使用呢?

我知道的一种策略是:

优选“高赔率”行业

辅以“胜率改善”信号

用“拥挤度”来做风险控制

这样选出来的行业板块构建的组合叫做“高赔率组合”,该组合特征为偏左侧,弹性高,进攻性强。

举个例子,在今年1-2月期间,A股整体开启暴跌模式,并在2月5日触底。

当时,很多媒体机构在1月暴跌之后,才开始后知后觉提示风险;甚至,当时有的权益类组合,在2月5日那天调仓加仓了债基......

但是,交银投顾在2月2日的调仓时,在这波暴跌的底部区域,抄底“高赔率”的小盘风格的中证1000指数。

正是因为交银投顾把握住了底部加仓的机会,所以在今年的反弹力度是很大的。

有时候投顾组合调仓就是这样,或许不用每一次调仓都100%正确,但是一旦把握住了一次史诗级的大机会,那么就足以力挽狂澜。

交银指数星球-5月调仓看点

【交银指数星球】在5月7日进行了最新的一次调仓:

这次调仓,我认为有两大看点:

交银指数星球在今年2月将红利仓位降低了一些,现在又把红利仓位提高了7.5%至53%;

对中证1000指数增强基金做了更换:将天弘中证1000指数增强 换成了 博时中证1000指数增强。

1、提升红利基金仓位

先来看交银投顾在5月重新将“红利”仓位提升至53%,其实也好理解,交银投顾一向谨慎,所以,我猜测是因为在A股反弹一波后,高弹性资产的短期“赔率”有所降低,于是提高“高胜率”资产的红利指数。$宏利消费红利指数C(OTCFUND|008929)$

还有一点非常重要!

在4月初,国务院发布了“国九条”,提到:强化上市公司现金分红监管。加大对分红优质公司的激励力度,多措并举推动提高股息率。增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红。

紧接着在4月16日,证监会在答记者问时特别提到:引入了分红不达标实施ST的安排。

总之,这些政策对分红的影响是超级巨大的!

在强制分红之下,等同于股票要有利息了,所以这个政策的长远影响是很牛B的,等于一定会吸引大量的“养老钱“进入股市。那么,长期来看,红利策略还会持续占优。

2、更换中证1000指数增强

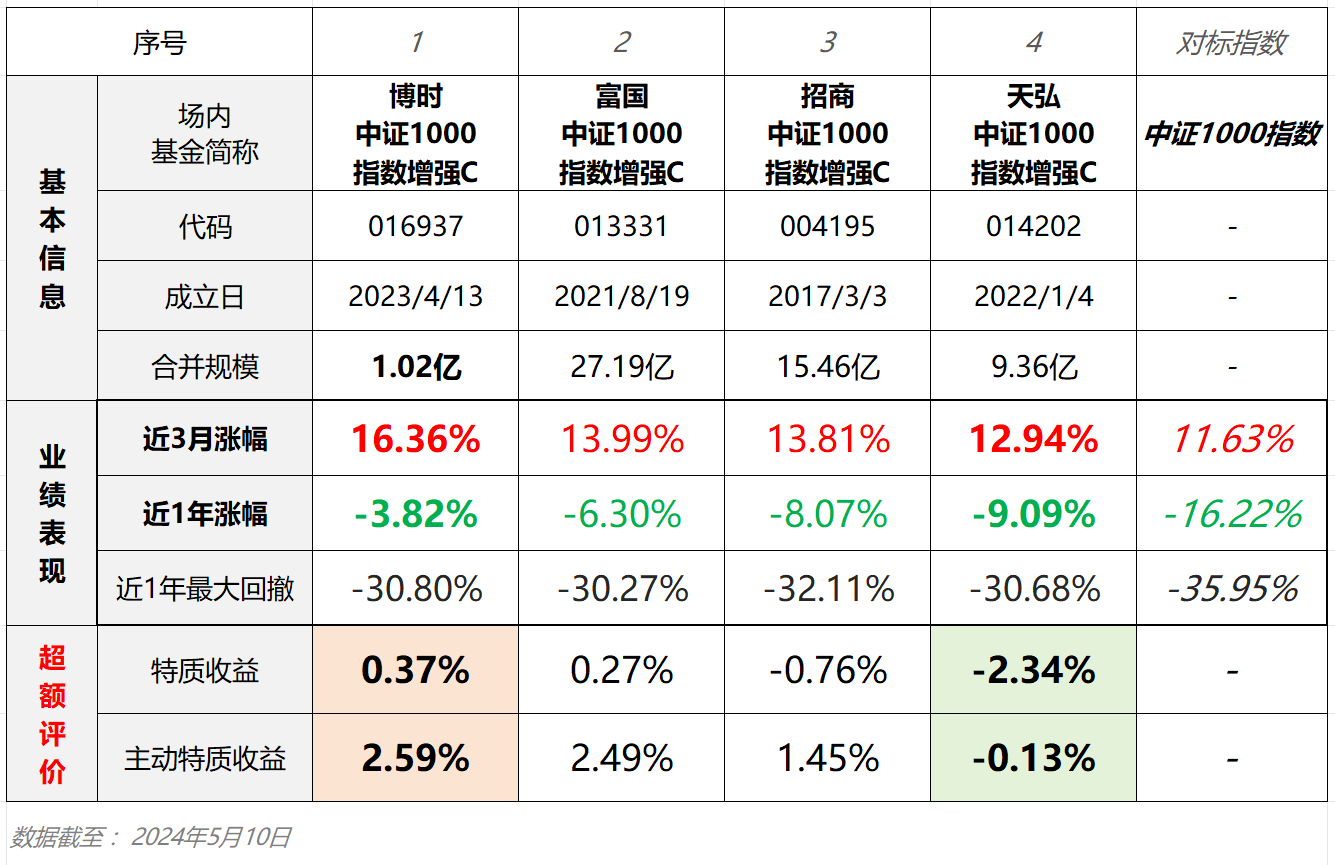

为什么要将“天弘中证1000指数增强”换成$博时中证1000指数增强C(OTCFUND|016937)$?

我做了如下重点数据比较:

有3个数据值得我们重点关注:

1、 单看业绩本身,无论是近3月的反弹行情,还是近1年的震荡行情,交银投顾选择的这4只指数增强基金均跑赢了对标的中证1000指数。

这次新增的“博时中证1000指数增强C”是涨幅最好的,而这次被换掉的“天弘中证1000指数增强C”是这4只中最差的。

2、大家多少听说过一句话“规模是业绩的敌人”,特别是对于小盘股指数而言,想要跑出超额回报,基金规模更是不宜过大。其中,博时中证1000指数增强的规模最小,合并AC份额后只有1亿规模。

3、 超额回报评价采用的是量化投资中常用的“特质收益”来衡量。

“特质收益”指在剔除了常规因子(市场因子、规模因子、价值因子、动量因子等等)之后,基金获得的独特收益。

我的理解就是,对于常规因子来说,属于是公开信息了,各家基金公司的量化模型跑出的结果大差不差。仅仅加入常规的量化因子是可以跑赢对标指数本身的,但是很难跑赢其他指数增强基金。

所以,为了能在众多指数增强基金中脱颖而出,关键就是找到“未被其他人发现的有效因子”,这在量化投资中被统称为“特质收益”,也是我们这几年经常看到的“信息差”。

总之,“特质收益”是基金经理利用量化模型和策略在常规因子收益之外获得的额外,收益,它是衡量一只指数增强基金能否获取更多超额回报的评价指标。

----------

本周是交银投顾发车周,本期发车1份!

本期万得全A指数处于20日均线上方3.09%,位于0.5份区间;万得全A指数滚动5年市盈率分位数为32%,位于1份区间。

上一次发车还是在4月时,当时发车3份。随着A股快速反弹站上3100点后,交银投顾也迅速将发车份数降低到了1份。

@股吧话题 @天天基金创作者中心 #AI产业链走强,新一轮上攻开启?##低空经济盘中走强,参与机会几何?##万亿超长期特别国债将发行!影响几何?#

本文作者可以追加内容哦 !