来源 | 东哥解读电商

作者 | 金珊

电商这场抢用户大战,京东打的如何?

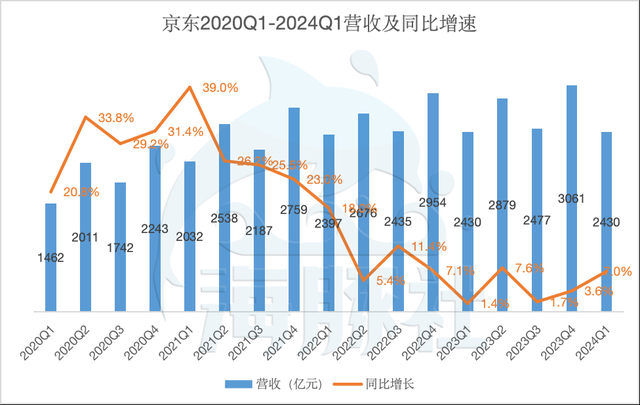

5月16日美股盘前,港股盘后京东集团发布了业绩公告。2024Q1营收2600亿元,同比增长7.0%,非美国通用会计准则下净利润率3.4%,去年同期为3.1%。

营收基本符合市场的预期。在面对行业激烈竞争下,京东今年也耗资亿元重返春晚,加上第三方的补贴,Q1的利润不降反增。这也体现了京东控制成本费用的能力。

业绩利好下,京东财报发布当日美股报收34.27美元,同比增长1.93%。5月17日,港股报收134.10港元,同比增长1.28%。

淡季营收超预期,利润率提升

京东营收基本符合市场预期。2024年Q1京东收入为2600亿元,同比增加7.0%。

从营收类型来看,商品收入2085.08亿元,同比增长6.6%。最让人惊讶的是快消品类销售额增速回正,也快于3c品类,贡献了新增量。其中,日用百货商品收入852.96亿元,同比增长8.6%。电子产品及家用电器商品收入1232.12亿元,同比增长5.3%。

服务收入515.41亿元,同比增长8.8%。广告佣金收入增速也由负转正,对pop商家还处在扶持阶段,这部分收入还不能成为新的引擎。其中平台及广告服务收入192.89亿元,同比增长1.2%。物流及其他服务收入322.52亿元,同比增长13.8%。京东物流业绩增长趋势喜人。

在电商价格战的影响下,京东零售的经营利润下降符合预期。京东物流的经营亏损也在收窄。

从业务板块来看,京东零售2268.35亿元,同比增长6.8%;经营利润为93.25亿元,去年同期为98.44亿元。京东物流421.37亿元,同比增长14.7%;经营利润为2.24亿元,去年同期为亏损11.23亿元。新业务48.7亿元,同比下降19.2%;经营亏损为6.7亿元,去年同期为亏损3.74亿元。

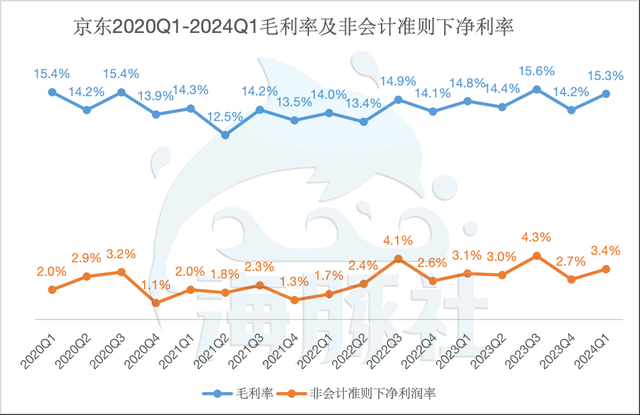

利润来源主要是毛利率的提升,这主要和京东对上游供应商的议价能力加强有关,快消品类和广告佣金这类高利率业务增长也起到了帮助。

营业成本2203亿元,同比增加6.4%。毛利率从去年同期的14.8%提升到15.3%。

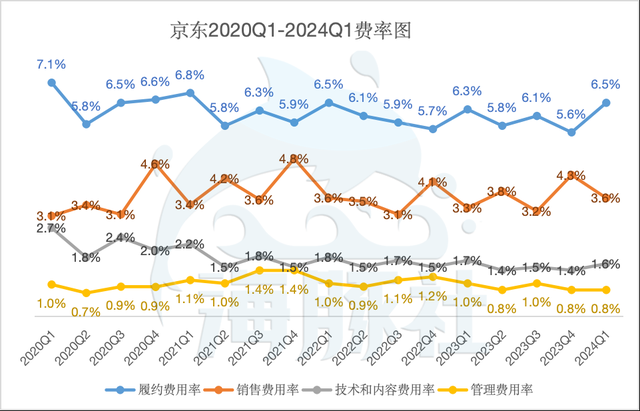

费用端依然保持严格控制,总费用占营收的比例仅上升0.2%。该省省,该花花。除营销费用率外,其他费用在均保持下滑状态。

履约开支168亿元,同比增加9.3%,该增加与采取较低的免邮服务门坎有关。营销开支93亿元,同比增加15.6%。主要是由于推广活动的支出增加,包括与春晚赞助有关的开支。研发开支40亿元,同比减少3.6%。一般及行政开支20亿元,同比减少21.0%,主要是由于股权激励费用减少。

最终京东的利润率整体表现比去年同期还要好。

经营利润77亿元,同比增加19.8%。经营利润率3.0%。非美国通用会计准则下经营利润89亿元,同比增加12.7%。非美国通用会计准则下经营利润率为3.4%。

归属于本公司普通股股东的净利润71亿元,同比增加13.9%。归属于本公司普通股股东的净利润率为2.7%。非美国通用会计准则下归属于本公司普通股股东的净利润89亿元,同比增加17.2%,占营收比例为3.4%。

多重策略下,用户回流

进入存量竞争后,电商开启抢人大战。京东也实施多项策略,大搞百亿补贴、吸引pop商家增加商品供给等等。

在价格和服务的双重内卷下,传统货架电商迎来春天。京东也迎来了消费者的回归,用户的规模和使用时长增长。

根据易观千帆数据,2024年3月MAU方面,淘宝同比增长10%,京东同比增长13%,拼多多同比增长8%,抖音同比增长14%,快手同比增长9%,小红书同比增长0.2%;平台活跃用户平均使用时长方面,淘宝同比增长25%,京东同比增长9%,拼多多同比增长10%,抖音同比下滑10%,快手同比下滑1.7%,小红书同比增长8.2%。

正向循环下,pop的订单量也取得了不错的增长。

“Q1我们 3P 交易用户和 3P 订单量均实现加速增长。”京东集团首席执行官兼执行董事许冉说道,“平台上的商家数量已超过百万,且活跃商家数连续四个季度增长。”

用户和pop的订单量增长下,广告和佣金收入正在回正。平台及广告服务收入192.89亿元,同比增长1.2%。目前京东对pop的生态还处在扶持阶段,所以这部分收入还无法成为增长引擎。

京东对pop的期望是,订单和交易总额的比重将超过自营产品。

扶持pop商家确实对京东的业绩带来了影响。此前我们分析过,同样一件商品由自营卖出比pop商家更能拉动业绩。加上实行低价策略,让利下的京东,业绩难免承压。

电子产品及家用电器类型的收入保持了5.3%的增长。此前京东这部分业务表现也都基本高于行业大盘。

3c品类还是处于供过于求的状态。中国家电网数据显示,2024年Q1,我国智能手机销量同比增长1.5%,华为销量增长69.7%,苹果销量同比下降19.1%。奥维云网数据显示,家电Q1增速5.8%。Q1空调内销出货量达到2265.9万台,同比增长14.5%。然而零售市场销量仅为1104万台,同比增长3.6%。

基本盘处在一个稳固增长的状态。但是3c数码家电的盘子不再性感,家电更多和房地产这些产业相关联。结合目前环境来看,主要需求主要来自换新、国产的替代潮、新品。

这或许也是京东在引入pop商家,寻求新增长方向的原因。毕竟在京东的生态体系中,商品攻击数量少于其他传统电商,还存在发展的潜力。

和其他电商平台相比,京东的sku较少,商家供给多样性少。这也是京东未来增长的潜力所在。丰富平台生态的同时,pop商家带来的低价商品也会刺激自营回到更有竞争力的状态。

相比于未来的潜力,改革是值得一博的。

快消或将成为新引擎

在京东的收入构成中,增速最快的是日百品类和物流。

一般商品零售收入在经历了疫情期间的暴涨之后,去年一直处在低谷状态,后三个季度出现负增长。但在今年Q1,一般商品零售收入增速超过了3c品类。

在业绩电话会中,京东集团首席执行官兼执行董事许冉也提到,“尽管在线渗透率不高,但 FMCG(快消) 和生鲜产品销售增长迅猛,京东正在逐步增加市场份额。Q1数据显示,FMCG 的快速增长显著推动了京东一般商品销售和收入的增长,超越了行业平均水平。”

一般商品零售收入正在逐渐接近3c品类收入。

一方面来自快消行业本身,比预期更快的反弹;另一方面,快消品类是处在一个线上化转型的阶段。

根据凯度《2024中国快消品市场一季度回顾报告》显示,快消行业整体线上化的趋势延续,电商渠道销售额增长率为3.3%,快于线下渠道的2.0%和即时零售的-6.8%。当然低价起到了很大的促进作用,电商渠道快消品类的购买均价极速下滑了8.3%。

我们认为,理性消费的状态叠加电商的价格战,让消费者减少了一些囤货的思维。对快消品类,“随买随用”正在增加。

从报告也可以看出行业整体处在一个量增价减销售额增加的状态。京东在物流的服务优势得以发挥。

去年8月,京东降低了自营商品的包邮门槛,全场59元包邮,今年已经普及到全品类。要知道,从2016年开始,京东自营的包邮门槛一直在99元。去年京东也正式宣布plus会员可享受无限包邮,不限次数包邮权益。PLUS月卡会员在有效期内为60元免邮额度;PLUS试用会员在有效期内为6元免邮额度。今年包邮政策正在完全渗透pop商家。

电商业务的增加也给京东物流提供了新增量。

从快消的爆发也能看出增长的内在动力。在电商逐渐从爆发向基础设施转变下,价格透明物流设施逐渐娃衫,消费者下单的频次增加,京东的物流优势更能发挥出来。

写在结尾

Q1货架电商集体回春,淡季取得了不错的增长。但在行业竞争更加激烈的状态下,重模式的京东想快速掉头很难,但至少在现阶段,京东正在向好。

在这场电商抢人大战中,百亿补贴等低价策略能为京东引来流量。但最终留下用户,或许靠的还是服务的独特优势,包括便捷的物流和背后的供应链体系。

或许会像亚马逊的发展一样,pop商家拓展品类,用物流和会员等服务优势留住商家和用户。

本文作者可以追加内容哦 !