昨天的文章《分享连续五年每年排名前50%的基金》评论区有读者留言说,连续五年每年前50%太难了,建议放宽至每年前60%。

我本文按照读者要求重新筛选一下,叠加要求基金类型是偏股混合型、普通股票型、灵活配置型(最新一期2024Q1股票仓位大于60%);基金经理上任满2000天(截至2024年5月31日)。剔除规模合并值不足1亿元的基金,多份额仅保留一类,全市场满足要求只有80只基金,下面简单分享一下数据。

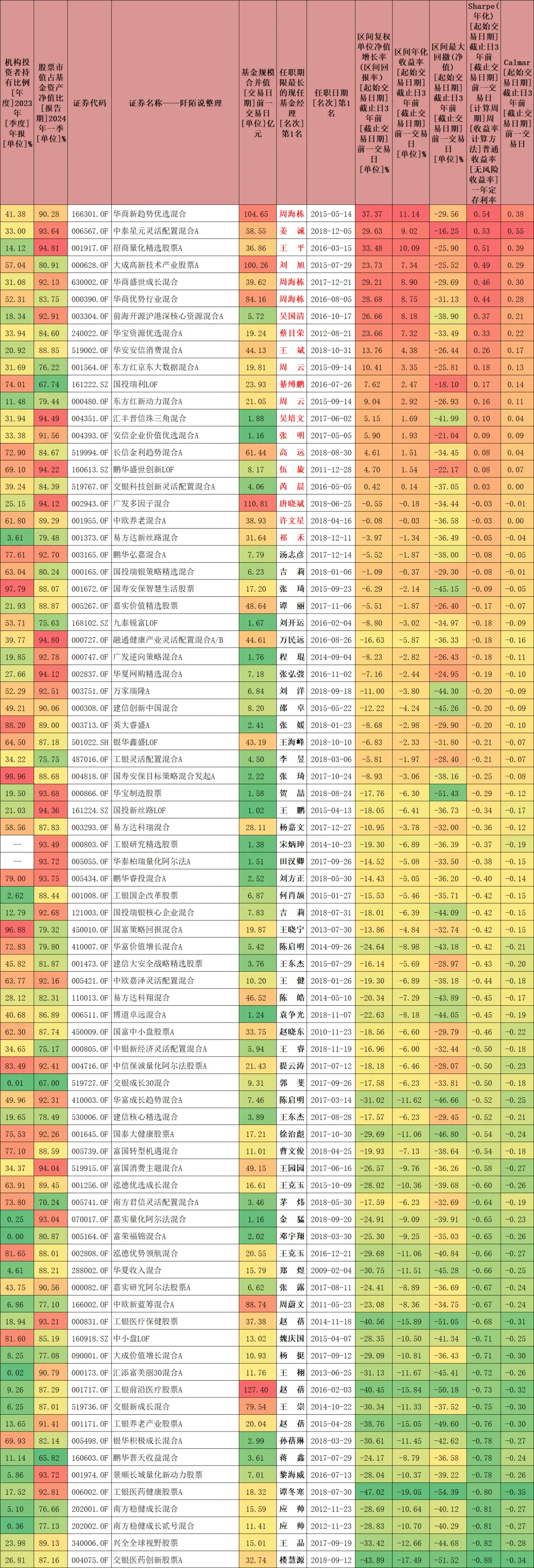

一、近三年夏普比率排名

80只基金按照近三年(截至5月31日)夏普比率由高到低排序如下。周海栋、姜诚、王平、刘旭、吴国清、蔡目荣、王斌、周云、綦缚鹏等基金经理近三年夏普比率业绩较好,过去三年持有的性价比较高。前20名基金经理名字被我标红了。

数据来源:东财Choice数据,截至2024年5月31日,历史业绩不预示未来走势

二、最大回撤控制在-30%以内

如果要求近三年区间最大回撤控制在-30%以内,则上述80只基金只有21只基金满足要求。回撤小才是真的香,大家可以看看哪些基金经理上榜了。

数据来源:东财Choice数据,截至2024年5月31日,历史业绩不预示未来走势

姜诚姜老板的数据确实亮眼。

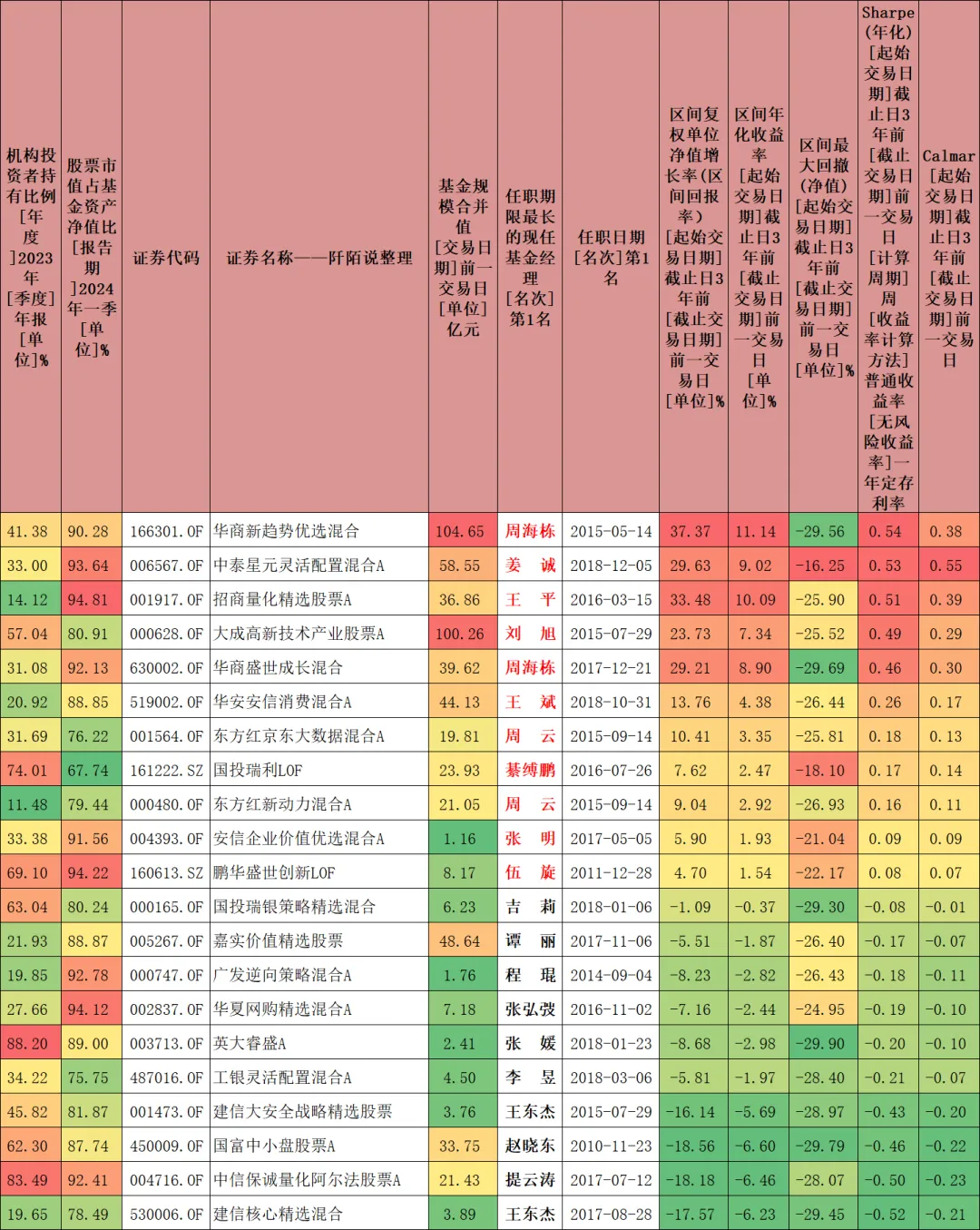

三、基金经理任职以来的回报

21只基金按照基金规模合并值由大到小排序如下,还展示了机构占比、股票占比、基金规模合并值、基金经理在管总规模、基金经理任职以来的回报、年化回报。赵晓东、伍旋、程琨、周海栋、刘旭等上任时间较长。

数据来源:东财Choice数据,截至2024年5月31日,历史业绩不预示未来走势

四、基金公司是否持有

截至2024年3月31日,这21只基金,其中有8只被基金公司持有,按照基金公司持有金额由高到低排序如下:张媛的英大睿盛A被基金公司持有3376.55万元排名第一。

数据来源:东财Choice数据,截至2024年3月31日

被基金公司持有超千万元的基金经理有周云、刘旭、王东杰、王平、伍旋。

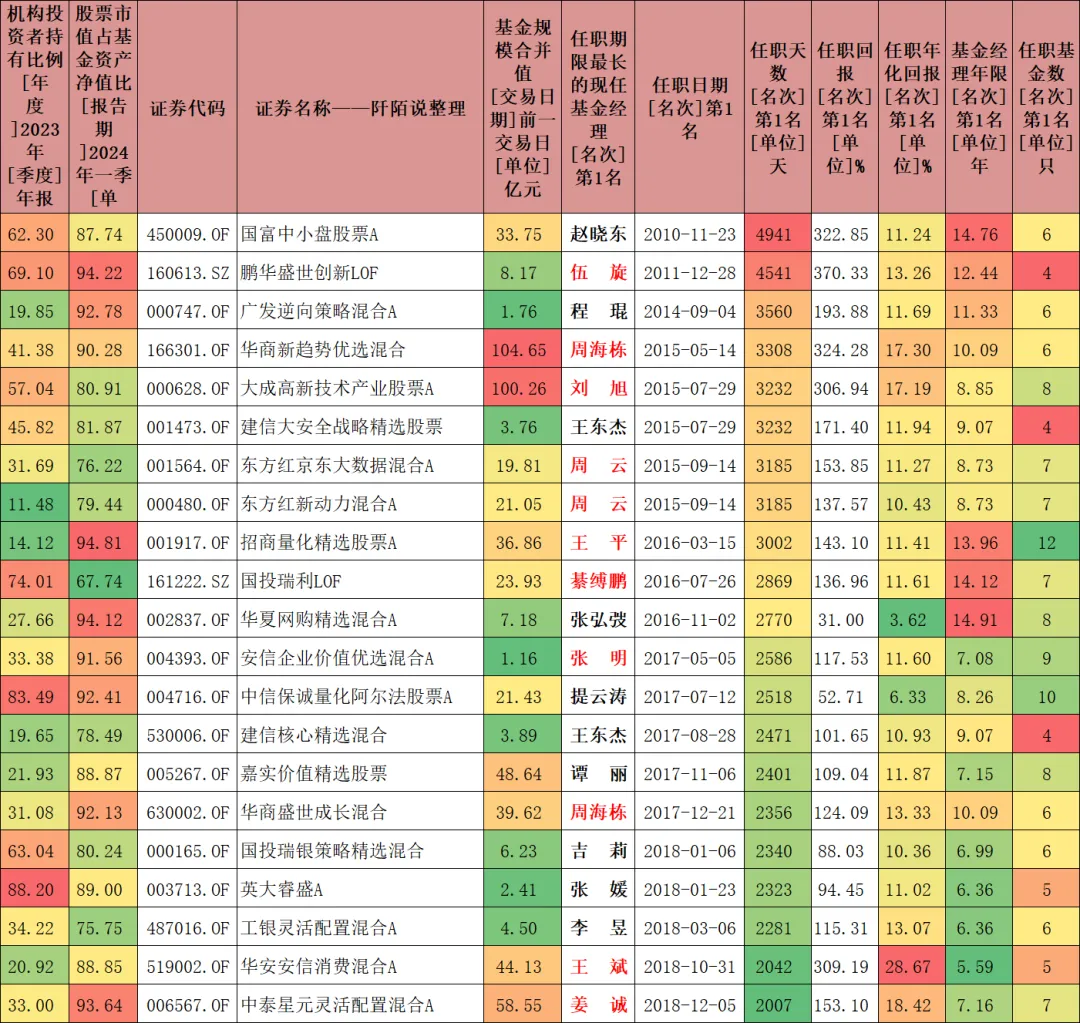

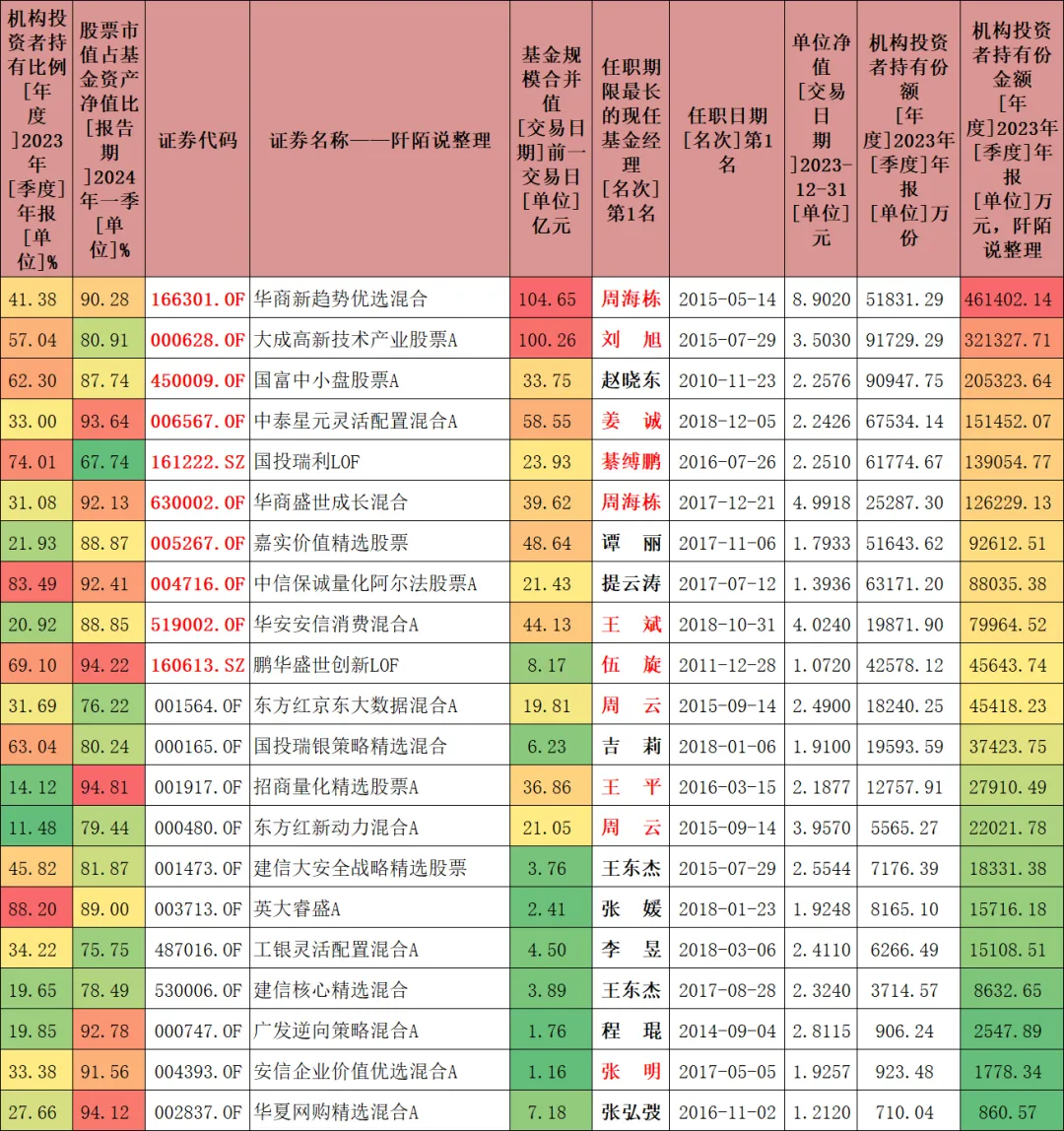

五、机构持有金额排名

截至2023年12月31日,21只基金按照机构持有金额由高到低全部展示如下。周海栋的华商新趋势优选混合被机构持有46.14亿元,排名第一;排名靠前的还有刘旭、赵晓东、姜诚、綦缚鹏、谭丽、提云涛等,都是机构相对比较认可的。排名靠前的10只基金代码被我标红了。$华商新趋势优选灵活配置混合(OTCFUND|166301)$$大成高新技术产业股票A(OTCFUND|000628)$$国富中小盘股票A(OTCFUND|450009)$#基金投资指南#

数据来源:东财Choice数据,截至2024年3月31日

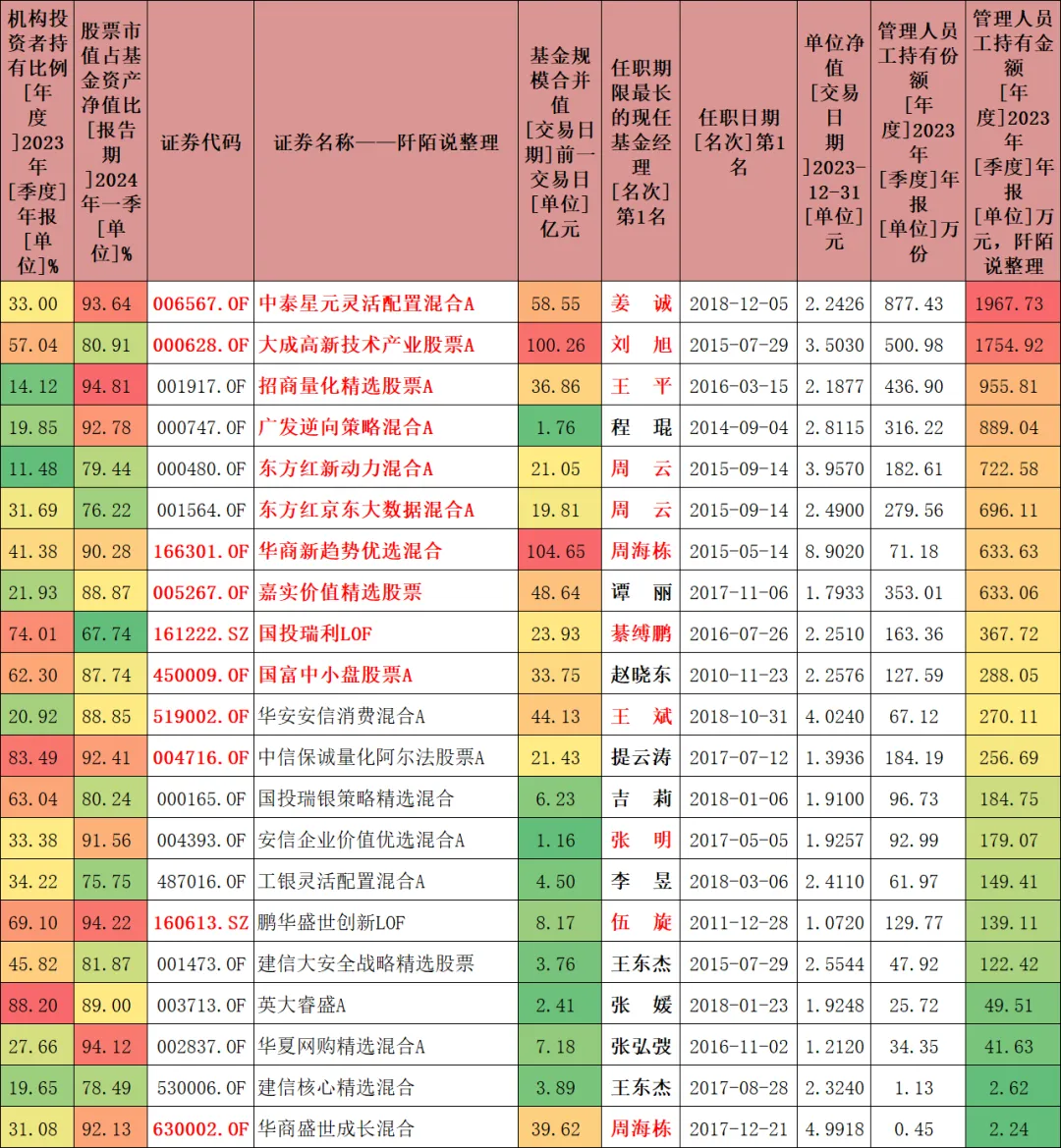

六、员工持有金额排名

截至2023年12月31日,21只基金按照内部员工持有金额由高到低排序如下。姜诚的中泰星元灵活配置混合A被内部员工持有最多,达到了1967.73万元;其次是刘旭的大成高新技术产业股票A被内部员工持有1754.92万元……被内部员工持有排名前十名的基金名称被我标红了。

数据来源:东财Choice数据,截至2024年3月31日

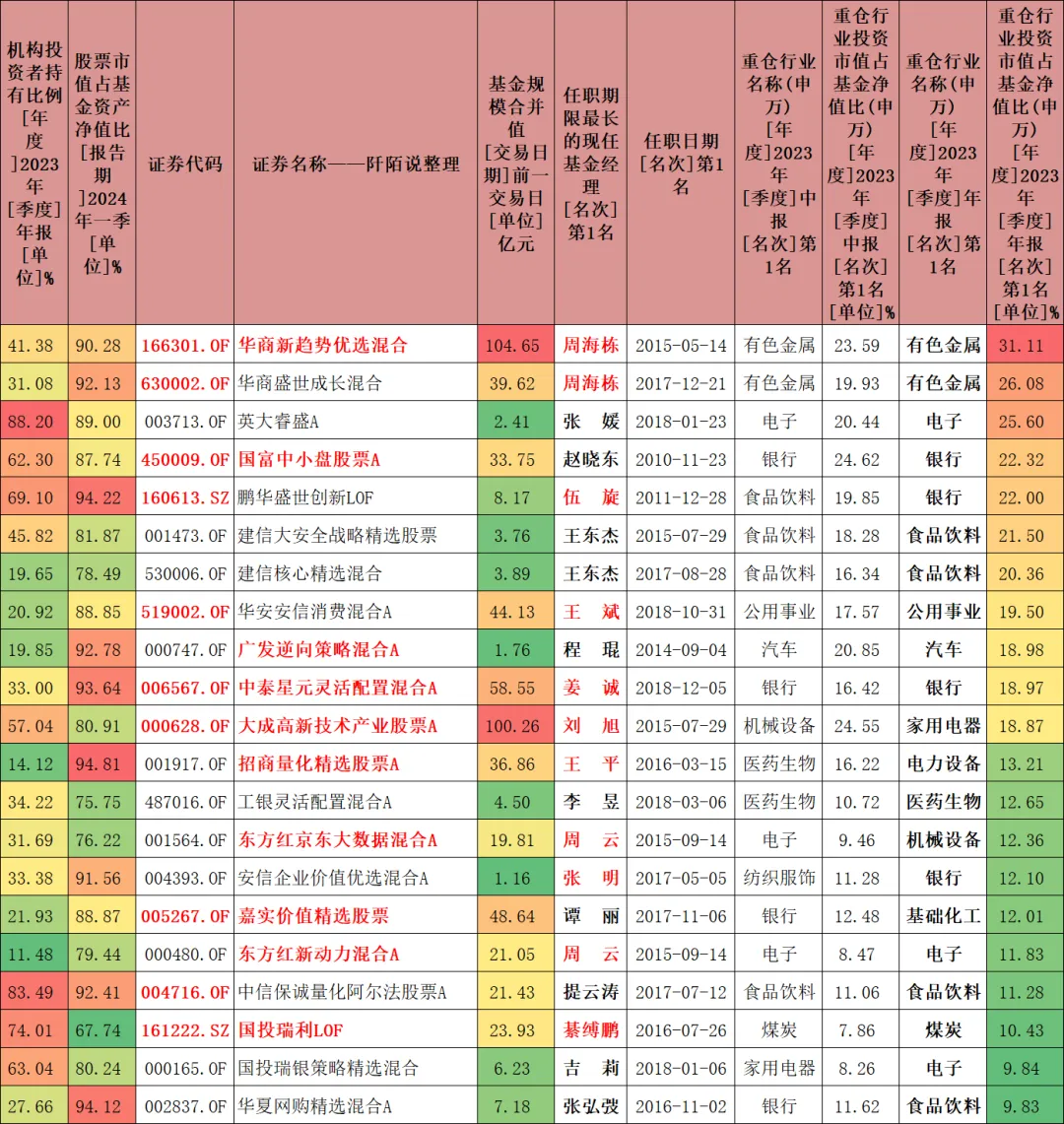

七、基金经理持仓是否均衡

21只基金按照2023Q4第一重仓行业权重由高到低排序如下,榜单靠前的基金行业配置比较偏窄,榜单底部的基金行业配置相对比较均衡。周海栋的第一重仓行业权重相对较高。

数据来源:东财Choice数据,截至2024年3月31日

八、基金经理换手率如何

21只基金按照2023H2换手率由高到低排序如下,王平、张弘弢、吉莉等人的换手率相对是比较高的,除了这三位,其他基金经理的换手率相对就低了很多。

数据来源:东财Choice数据,截至2024年3月31日

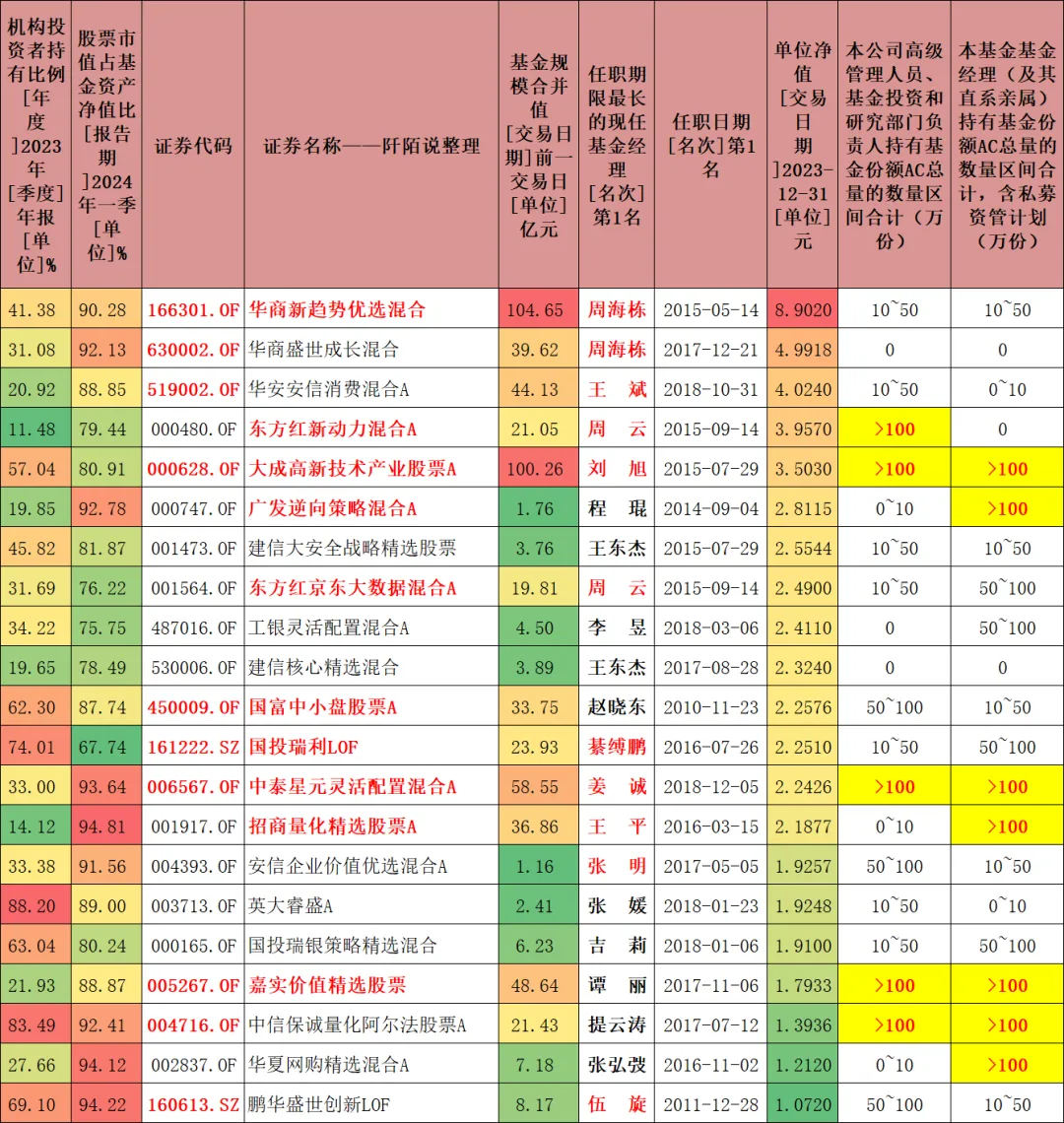

九、基金经理本人是否持有

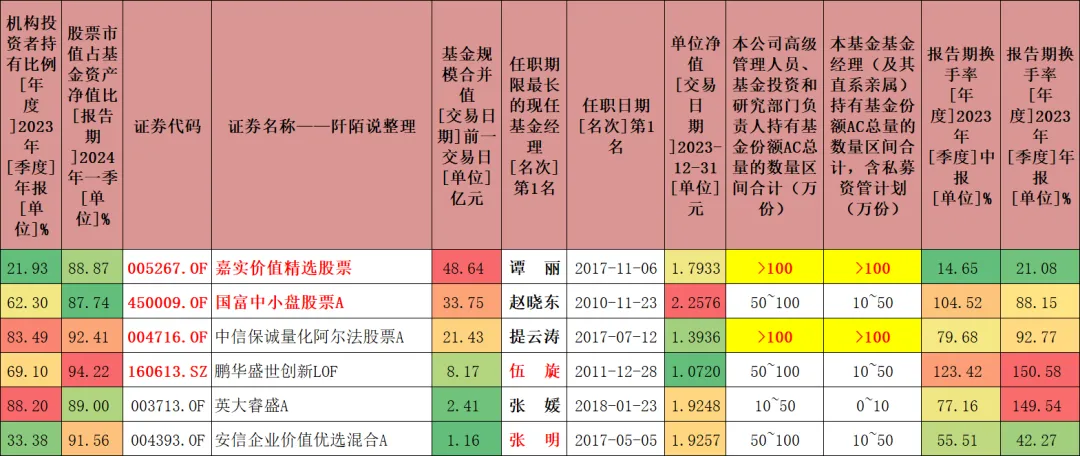

21只基金按照2023年12月31日单位净值由高到低排序如下。手动查询21只基金的2023年基金年报,将基金公司高管、投研负责人以及基金经理本人持有情况统计如下。可以看到,刘旭、程琨、姜诚、王平、谭丽、提云涛、张弘弢(及其直系亲属)持有自己的基金合计超100万份。

数据来源:东财Choice数据,截至2024年3月31日

周海栋的华商新趋势优选混合单位净值(20231231)高达8.9020,即使持有10-50万份,意味着持有区间在89.02万元~445.10万元。

十、重仓股研究

剔除换手率大于300%的基金,剔除昨天文章《周末,雷有点多,分享连续五年每年排名前50%的基金》分析重仓股时提及过的基金经理,最后得到6只基金详见下表。

数据来源:东财Choice数据,截至2024年3月31日

6只基金合计有60只重仓股——

其中被三位基金经理持有:五粮液(提云涛、伍旋、张媛)。

其中被两位基金经理持有:周大生(张媛、张明)、中国海洋石油(谭丽、张明)、中国神华(港股,谭丽、张明)、招商银行(谭丽、提云涛)、贵州茅台(提云涛、张明)、常熟银行(赵晓东、伍旋)、成都银行(谭丽、伍旋)。

重复的仅保留一只,实际上出现了51家企业。

其中港股有4家,刚才提及到了两只,中国海洋石油和中国神华,还有海螺水泥、建设银行,都是张明的重仓股。

剔除港股后,剩下47家企业。

下面展示它们2024年6月3日收盘后的最新数据——

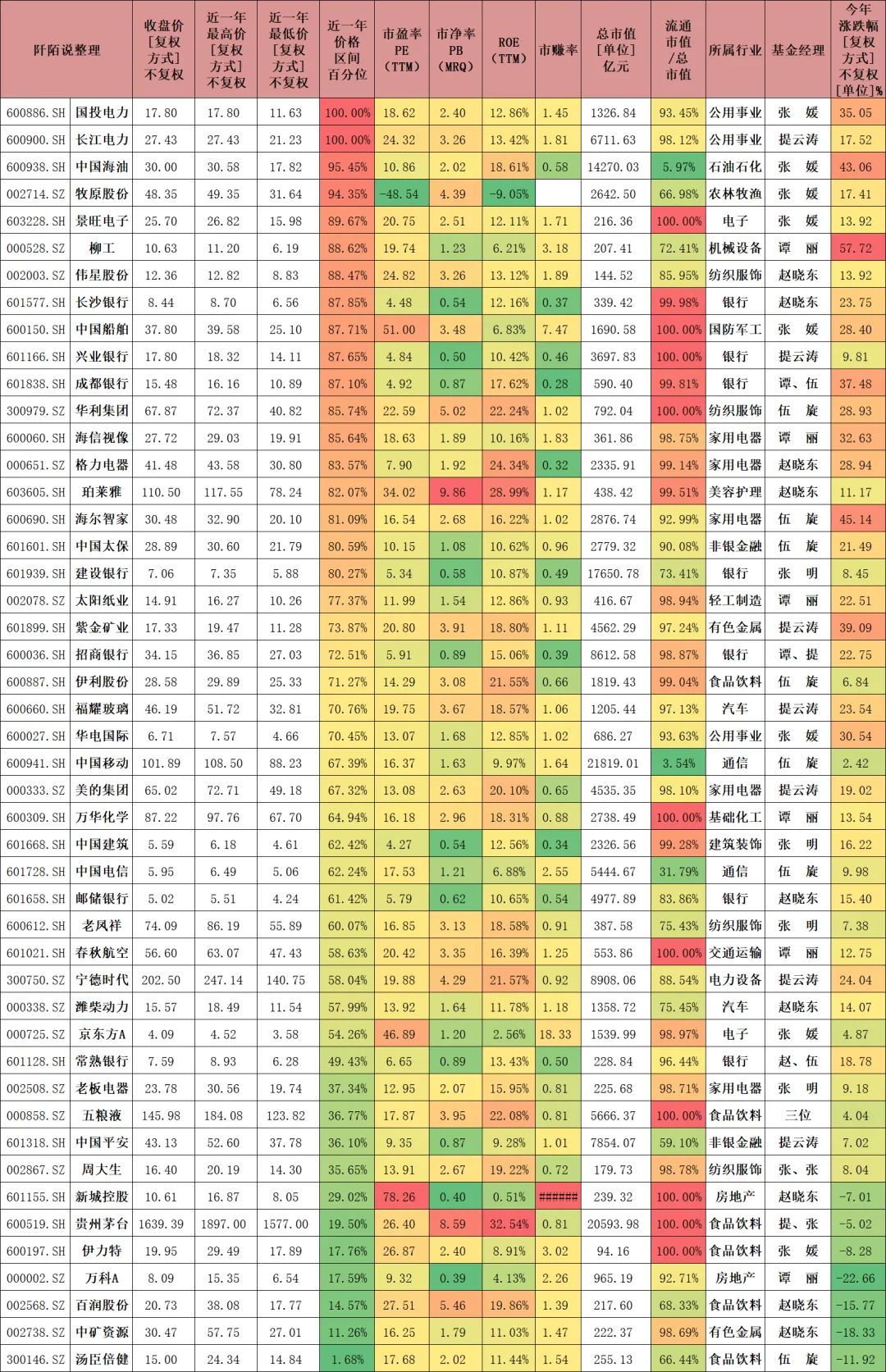

47家企业按照近一年价格百分位由高到低排序如下。国投电力、长江电力、中国海油、牧原股份等处于近一年的价格相对高位。

数据来源:东财Choice数据,截至2024年6月3日,个股展示不构成投资建议

榜单还展示了近一年价格百分位、市盈率(ttm)、市净率、ROE(ttm)、市赚率、总市值、流通市值占比、所属行业等信息。

汤臣倍健、中矿资源、百润股份、万科A、伊力特、贵州茅台等目前处于近一年价格的相对低位。

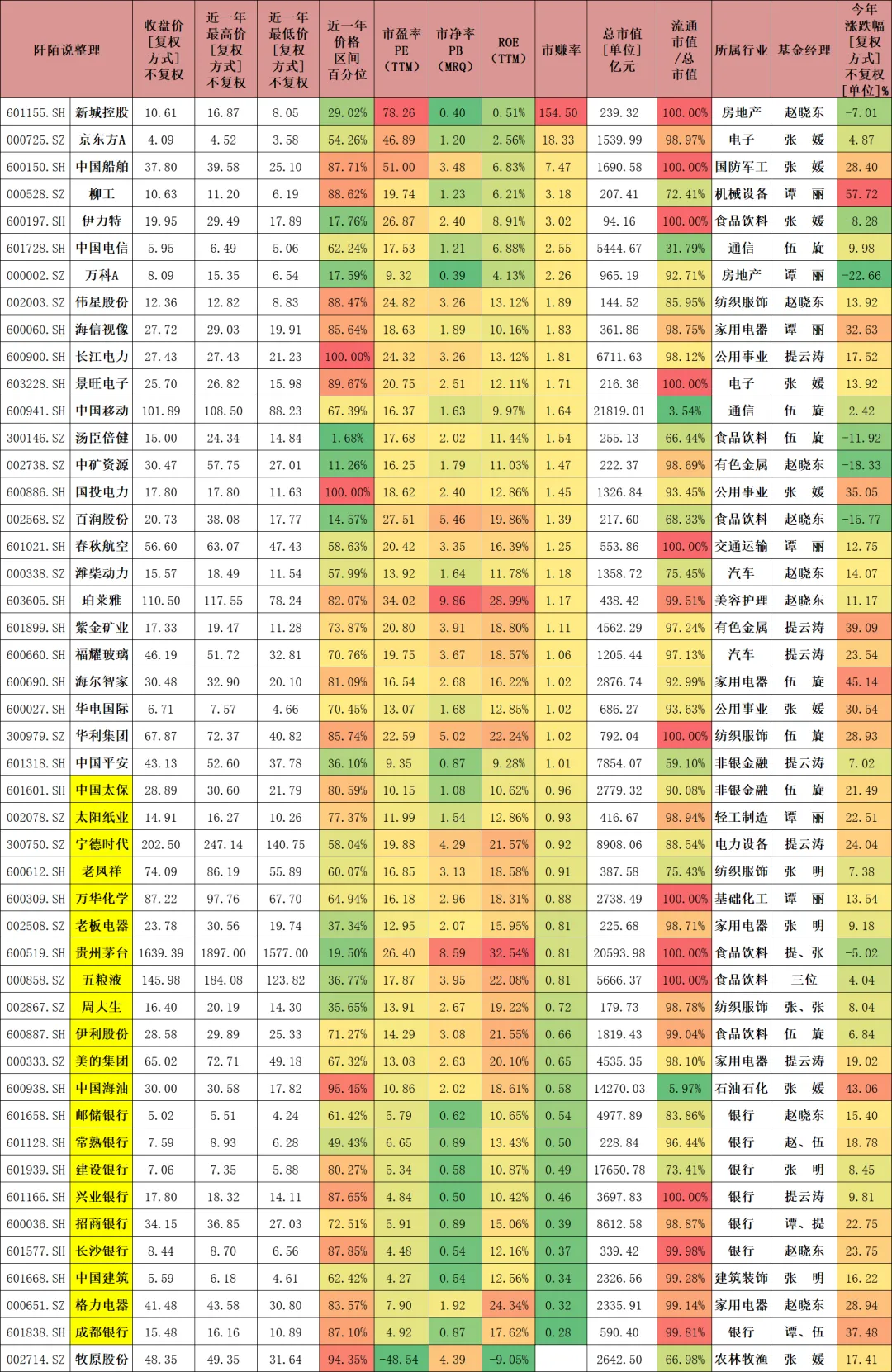

47家企业按照市赚率由高到低排序如下。

数据来源:东财Choice数据,截至2024年6月3日,个股展示不构成投资建议,阡陌说整理,需要注意的是,这里我提到了市赚率=PE/ROE,是参考了《巴菲特喝酒:为啥不买贵州茅台?》一文里,雪球球友提及的一个概念。该指标大于1意味高估,等于1意味着估值合理,低于1意味着低估。

从市赚率来看,小于1.0的有21家企业(被我标了黄色底纹)。喜欢的朋友可以自己研究一下,这里必须得提醒一句的是,市赚率小于1.0虽然代表低估,但低估不代表买入后短期不会下跌。

而且我个人觉得市赚率这一指标对非周期股相对来说更有效,而且需要结合行业、企业未来的发展前景来综合考量,不能仅看一个市赚率来做抉择。

本文是自己的梳理笔记,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险提示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。市场有风险,投资须谨慎。

本文作者可以追加内容哦 !