5月底,卓正医疗控股有限公司正式向港交所递表,海通国际和浦银国际担任联席保荐人。是国内领先的私立中高端医疗服务机构,已覆盖全国11个城市,主要在深圳、广州、成都、北京等一线城市,共拥有19家诊所和2家医院,并额外在新加坡开设了3家诊所。2021年8月,最后一轮投后估值约5.1亿美元。

卓正医疗定位于中高端综合医疗服务机构,始创于2012年,总部在深圳。虽说有2家医院,但其中一家是2023年1月在广州新开的,另一家则是2024年3月在武汉完成收购的(持股比例约51%),所以过往财年,收入大头主要是旗下的14家“标准店”诊所(建面超1000㎡大诊所)贡献,也就是门诊服务收入。

1、全人医疗、循证医学理念,家庭医疗模式,线下、线上一体化运营

因为是私立的,所以是用不了社保,只能用商保,而有商保的客户群体,必然是中高收入人群,且寻求更优质的医疗服务,卓正医疗的定位也由此而来。

公司遵循全人医疗、循证医学理念,全人医疗(Holistic Health Care),全面的医疗照护,大概意思就是生病前、生病时、生病后等全流程预防、治疗、复查等服务,是以病人为中心的医学价值观,属于比较“贵”的一种医疗服务模式。

循证医学(Evidence-based medicine),是遵循证据的医学,医疗决策尽量是以客观研究结果为依据,根据现有的、最好的研究结果来进行,通俗的理解就是避免过度医疗,防止滥用抗生素等,也比如建议6岁以下的孩童不要吃感冒药、咳嗽药等。

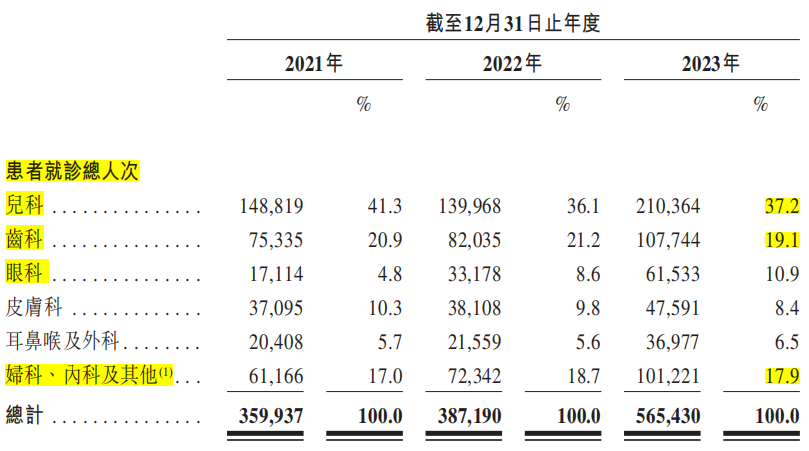

卓正医疗走的高端路线,采取的就是所谓家庭医疗模式,会员机制,一个会员可以覆盖6个成员,给予全家人最全面的医疗服务。且公司是线下、线上一体化运营模式,旗下的诊所覆盖了:儿科、齿科、眼科、皮肤科、耳鼻喉及外科、妇科及内科等多个专科,还有若干较热门的亚专科,强调的就是提供一站式全面的医疗服务。下图为公司线下实体医疗机构的各专科的就诊人次。

目前,公司拥有297名全职医生,基本都有约14年执业经验,其中超85%的医生还具备三甲医院的执业经验,平均年龄为39岁,属于青壮年医师队伍。部分专家其实也并不固定于某一个诊所,集团内部拥有自己的数字化管理平台,会根据各个辖区的市场需求,动态调整各个专家医生的坐诊时间和地点。

2、覆盖全国11个城市,就诊人次持续提升,患者回头率近80%

2012年,卓正医疗在深圳开设了第一家医疗服务机构,此后业务足迹遍布中国的广州、北京、成都、苏州、长沙、上海、重庆、杭州、武汉和佛山等,以及新加坡。国内合共21家医疗服务机构,其中14家建筑面积超1000平方米,且拥有超过5个专科科室,被公司定义为“标准店”(2023就诊人次占比66%,收入占比78%)。

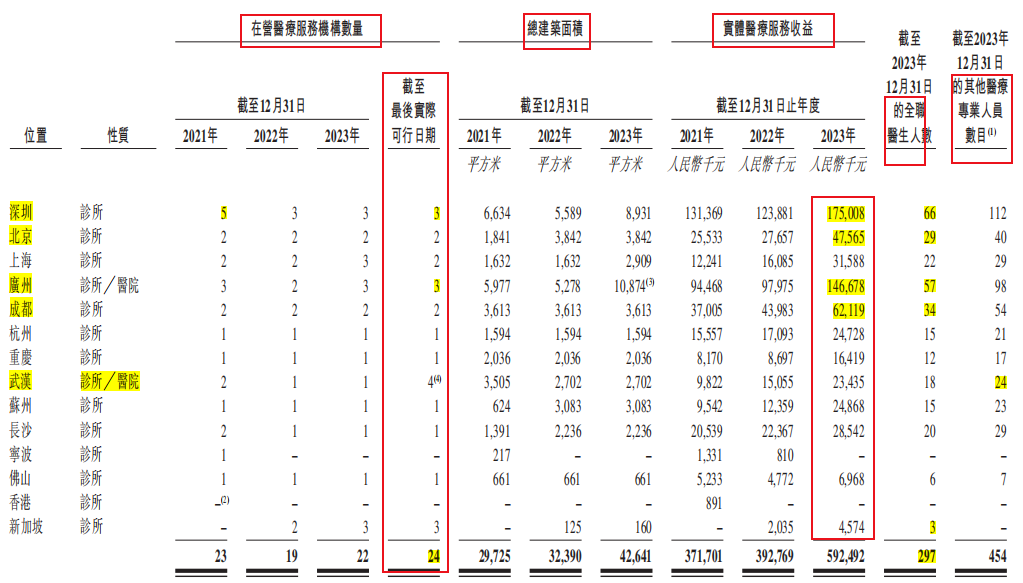

过去3个年度,就各个城市布局来看,诊所数量不是一沉不变的。深圳2021年最多有5家诊所,但目前已经减少至3家。武汉因为今年3月新收购了1家医院和2家诊所,目前机构数量为4家,是最多的城市。而香港、宁波等市场也相继在2021年及2022年完全退出了。

收入构成方面,深圳、广州、成都、北京、上海排名靠前,单深圳一地3家诊所的收入贡献就接近30%,全职医生数量也是最多的,达到66名。广州有1家医院2家诊所,但广州的全职医生人数才57名。武汉方面1医院+3诊所,而全职医生人数却只有18名,猜想单店的规模并不大。新加坡虽然号称有3家诊所,但2023年收入贡献仅457.4万元,全职医生人数也只有3人(且并无其他医护人员)。

也就是说,虽然卓正医疗全国11个城市布局了21个医疗机构,但标准店只有14家,标准店里面的规模大的成熟的诊所也不多,单店的收入差距亦颇大。

此外,2021、2022及2023年,卓正医疗国内的线上、线下付费患者合共就诊人次分别为47万人次、53万人次及73万人次,期内患者回头率分别71.1%、75.7%及78.2%。可以看出,就诊人次在逐年提升(CAGR约25%),尤其2023年疫后复苏,就诊人次同比增长约38%。另一方面,接近80%的回头率也彰显了公司的品牌价值。

3、线下医疗服务占据大头,会员续费率超60%,2023年收入高增46%

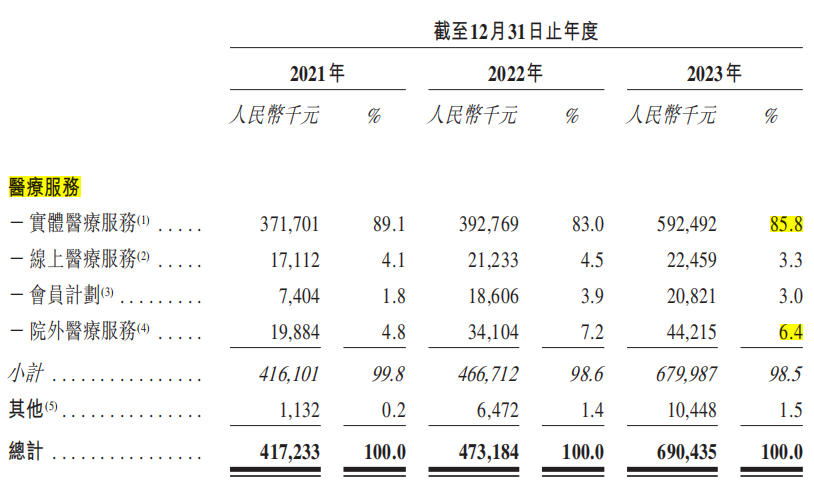

卓正医疗业务可分为4个板块:1)实体医疗服务;2)线上医疗服务;3)会员计划;4)院外医疗服务。2021、2022及2023三个财年,收入分别约4.17亿、4.73亿及6.9亿元(CAGR约29%),其中,疫后的2023年收入增速约46%。

首先,实体医疗服务就是线下的医疗服务机构,主要就是提供门诊服务及药品、器械等,2023年收入占比超过85%,是绝对的大头。线上医疗服务则依托公司的线上平台“卓正医疗”,提供若干如线上预约、问诊等服务,收入占比约3.3%。

其次,卓正医疗于2020年12月推出了一项以“年费”为基础的卓正会员计划。一张有效期一年的会员卡,可覆盖6名成员,均能享受该计划内所提供的各种优惠。比如,能享受部分医疗服务和产品的专项套餐、指定次数的免费线上护理指导、实体医疗服务的8折优惠及线上医疗服务的9折优惠等。

过去3个财年,卓正会员付费患者的就诊人次占比分别约72.8%、73.2%及78.3%,会员覆盖率不断提升。而且,会员续费率方面,已经由2022年Q1的40%,提升至2023年Q4约63%,认可度、忠诚度在持续提升。

第三,院外医疗服务业务最早开拓于2014年,目前主要是为国内46所国际学校提供校内的医疗管理服务,根据相关协议,卓正医疗会负责委派具备急救知识和基本药物管理知识的双语持证护士,支持并确保校内医疗诊所的顺利运营。收费模式为按月收取月费,2023年收入贡献约4421.5万元,占比约6.4%。估算46所学校,平均每所学校的月费约8万元。该业务2022年、2023年收入增速分别约71.5%和29.6%,增速还不错。

4、未来2年开支大,3年累亏超8亿,毛利率偏低,获腾讯战略投资

卓正医疗依靠内生增长和外延收购实现长期增长,未来2年内生增长方面,在杭州、上海、深圳等现有城市,及南京、西安等新市场城市,均有新建或升级医疗机构的计划,相关投资约2亿元。

公司国内21家医疗服务机构,并没有详细披露各医疗机构的创建时间。通常新建一个诊所或者医院,爬坡期都是2年到5年不等。而过去3个财年,卓正医疗分别录得亏损约2.51亿、2.22亿及3.53亿元,累计亏损约8.26亿元。即使撇掉IPO前融资所产生的账面亏损金额,调整后的亏损也分别约1.02亿、1.23亿及0.44亿元,累计亏损约2.69亿。虽然2023年亏损大幅收窄,但不清楚公司旗下的各个诊所还有多少是处于亏损的爬坡阶段,及考虑后面2年新增的医疗机构也将面临爬坡,“扭亏为盈”可能短期很难达到了。

难道是私立医疗机构不赚钱?

参考海吉亚医疗,拥有30%以上的毛利率,15%左右的净利率。此外,4月递表的明基医院,2023年收入约26.88亿元,也录得纯利约1.67亿元。卓正医疗虽然是以小规模的“诊所”为主,缺乏足够规模的“医院”项目,营收的量固然会小一点,但亏损从何而来?

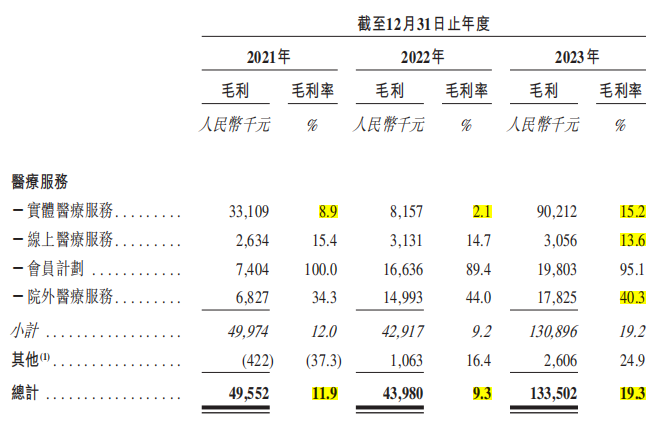

首先,毛利率这一块就落后了一大截。卓正医疗线下的实体医疗机构过去3年的毛利率分别约8.9%、2.1%及15.2%,固然有疫情因素,但2023年恢复后也只有约15.2%,算得上很低了。

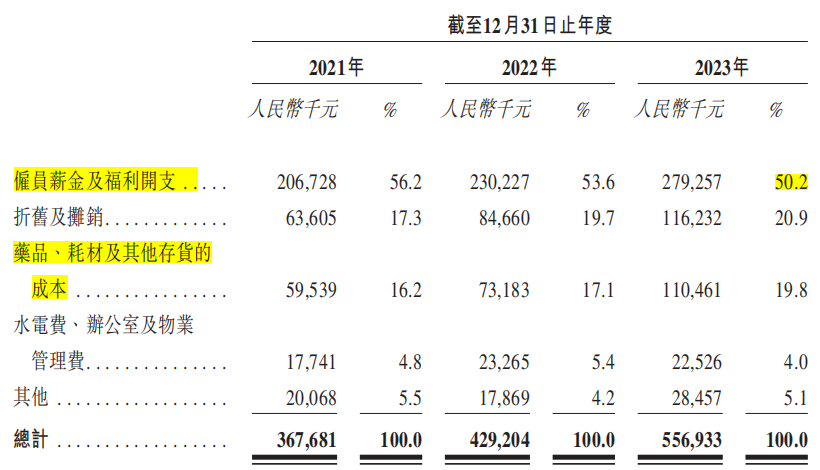

具体成本这里,1)雇员薪资占比超50%,也属于理所当然,毕竟所谓中高端私立机构里面的医生,待遇肯定要高一些,且都是门诊收入,缺少住院收入。2)折旧与摊销占比约20%,一方面是医疗设备的折旧,一方面是所谓使用权资产折旧,也就是对所谓租金的处理,毕竟卓正医疗旗下所有机构都是租赁物业。

近3年,成本项下的折旧与摊销由2021年的0.64亿增长至2023年的1.16亿元,同期雇员薪资则是从2.07亿增长至2.79亿,增速并不同步。而近3年公司国内机构数量分别23家、17家及19家,是在收缩的,但折旧反而激增?便只能猜测是2023年1月在广州开业的那家医院所带来的折旧比较大了。

其次,卓正医疗2023年销售开支率仅约1.2%,是非常低的水平。可是行政开支率高达27.8%,里面占大头的依旧是雇员薪资。公司拥有297名全职医生,另外还有454名其他医护人员等,毛利率水平偏低,还连续录得经营亏损,只能说明公司的运营水平还有待提升。一方面,可能卓正医疗的很多机构都是近几年通过资本扩张的,还处于爬坡阶段,另一方面可能需要提升“人均收入”,而且,单靠“门诊服务”的形式,体量会有所限制,继续搭建“医院”可能也是选择。公司新建广州医院,新收购武汉的医院,估计也是考虑到由诊所向医院升级的战略需求。

总的来说,卓正医疗2023年收入做到了6.9亿,国内21家医疗机构的就诊人次达到了73万,达到了行业龙头地位。但是,仍连续录得亏损,未来2年2个亿的资本开支也不低,现实是公司目前的现金仅约3.7亿(包括理财资金),绝对是不够用的。

而IPO前,公司进行了多轮融资,累计融资约1.67亿美元。其中战略股东就有腾讯(意象架构)的身影,IPO前的持股比例已经达到了19.39%,其他股东还有H Capital、富德生命人寿、天图投资等。拥有腾讯等明星股东的加持,对于卓正医疗的IPO料会有所助力,不过5.1亿美元的估值对应2023年收入,约5.3倍PS,是要高于同业海吉亚医疗、固生堂等。

所以,卓正医疗的成长性固然可以靠持续扩张来实现,但偏低的毛利率和持续亏损的“逻辑硬伤”,却也需要未来更多业绩来验证。

$海吉亚医疗(HK|06078)$$美中嘉和(HK|02453)$$固生堂(HK|02273)$

本文作者可以追加内容哦 !