上周市场回顾

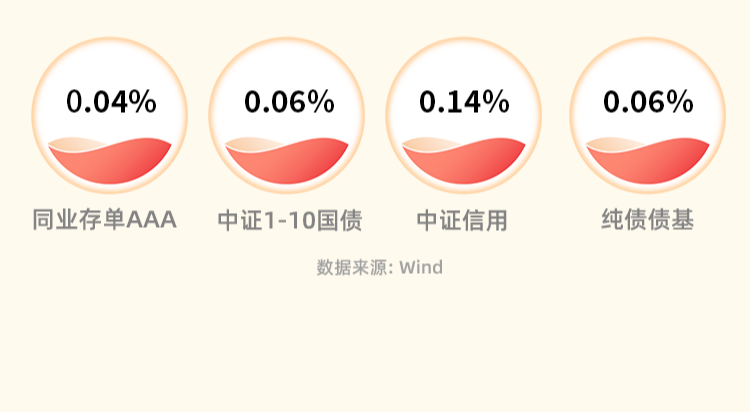

上周央行公开市场上逆回购累计投放80亿元,到期100亿元,实现净回笼20亿元。上周资金面从偏松转向均衡,隔夜加权均值上行2BP至1.77%,7天加权均值持平在1.83%。本周进入税期,同时临近半年末,或对资金面产生一定扰动。 现券方面,利率债各期限收益率整体下行,长端强于短端,曲线变平,超长端期限利差极度收缩,1年国债收益率下行1.65BP到1.59%,10年国债收益率下行2.7BP到2.26%。信用债一级市场认购情绪依旧高涨,长久期信用债大幅低于估值发出,二级价格下行幅度有所减弱,信用利差和期限利差仍在极致收缩中。 本周重点事件:中国5月社会消费品零售总额同比、中国5月规模以上工业增加值同比数据发布,美联储理事丽莎库克、库格勒发表讲话等。

重点关注事件

6月12日,国家统计局公布5月通胀数据。CPI同比上涨0.3%,环比下降0.1%,PPI同比下降1.4%,环比上涨0.2%。 6月12日至13日,美国发布5月CPI同比上升3.3%,环比持平;核心CPI同比增长3.4%,降至三年多来的最低。PPI同比上升年率2.2%,环比下降0.2%,为2023年10月以来最大降幅。 6月13日凌晨,美联储宣布继续将联邦基金利率目标区间维在5.25%-5.50%之间,这是自去年9月以来连续第七次维持利率不变。 6月14日,央行发布5月金融数据。人民币贷款余额248.73万亿元,同比增长9.3%; 社会融资规模存量为391.93万亿元,同比增长8.4%;M2余额301.85万亿元,同比增长7%;M1余额64.68万亿元,同比下降4.2%。 6月14日,日本央行连续第二次会议将政策利率维持在0-0.1%,符合市场预期,并表示将减少国债购买规模。

后市展望

展望后市,下周又到MLF时点,市场降息预期再起,做多情绪不减,长端利率再次进入前期央行喊话的区间下沿区间。展望后市,目前基本面仍未见实质性改善,通胀基本符合市场预期,半年末广义基金资金有回表压力但整体市场资金面仍相对宽松欠配压力不减,市场做多逻辑并未改变。后续需密切关注央行实际买卖国债及跨半年公开市场操作情况,在央行没有超预期操作的情况下,市场大概率仍将维持窄幅震荡格局。

特别声明:本内容转载自东吴证券,本内容中的数据与信息取自第三方,且未经独立核实。东吴基金不对本内容任何部分、任何附件的准确性、时放性或字整性作出任何明示或默示的承诺或保证。本内容仅用于提供信息之目的、并不构成任何特定的投资建议,也不构成对任何投资产品的报告建议。本内容所涉及的内容限于内容所述时间,所表达的观点可能根据一系列的因素发生改变,恕不预先告知。

$东吴鼎泰纯债债券C(OTCFUND|014570)$$东吴月月享30天持有短债C(OTCFUND|015427)$$东吴优益债券C(OTCFUND|005145)$

本文作者可以追加内容哦 !