紫光国微的兄弟公司紫光展锐前段时间融资40亿,看样子离上市又进了一步。

也正是因为还没上市,紫光展锐可能知名度比不上紫光国微,但是实力是非常强的。

不但是全球三大公开5G芯片厂家之一,也是大陆唯一的全场景通信技术芯片企业,而且业绩也不错。前几年的营收都是一百多个亿,要知道紫光国微去年的营收都才76亿。

另外今年一季度紫光展锐处理器出货量2600万颗,同比大增64%,联发科出货量1.14亿颗,同比增长17%,高通出货量7500万颗,同比增长11%。

所以紫光展锐是全球处理器出货量增速最快的,可见实力之强。

当然紫光展锐和紫光国微没有直接上的关系,今天主要讲紫光国微,顺带提一下这家兄弟公司。

这两家是真正的亲兄弟,董事长都是“马道杰”同时兼任。

紫光展锐一直上不了市,据说是内部管理问题,这个可能性是有的,因为我看了前段时间机构对紫光国微的调研,会场上提了很多问题,从回答上来看,紫光国微给人一种浓浓的高傲感。

会场上投资者提了很多问题,某些还比较尖锐,可能是心有怒气。

管理层的回答没几个是真诚的,大部分都是形而上的官话,没有几句有价值的,有敷衍嫌疑。

如此优秀的一家公司,在这方面是真的要加强。

一、公司

紫光国微虽然是半导体里面的高科技公司,但其实特别简单,他的两大业务特种集成电路和安全芯片,都是一般人进不去的领域,所以不存在抢市场的问题。

二十几年前的一个夏天,科技部召开了一个会议,主题就是:“发展我国自主操作系统”。

当时的部长徐冠华说:“中国信息产业缺芯少魂。”

芯就是芯片,魂就是底层操作系统。

这两项确实是我们的弱项,这些年也一直在奋起直追。

比如华为、中芯等优秀企业,正在夜以继日的攻克一个又一个难题。

包括今天我要讲的“紫光国微”,也是集成电路里面的佼佼者。

紫光国微这家公司,背景很光鲜,背后的集团由于收购了不少好公司,技术也很厉害。

想要真正了解这家公司,必须要知道公司的来龙去脉才行。

紫光国微跟一般的国企还有点不一样,他属于“校企”融合的产物,而且还是清华大学。

很多人可能都知道清华大学的“清华同方”,北京大学的“北大方正”,还有中科院的“联想”,因为当时被称为互联网三巨头,名气都很大。

联想现在已经走了歪路,北大方正财务公司去年2月份破产了,清华同方也早就不属于清华了,真是三十年河东三十年河西啊。

今天要讲的紫光国微,就是脱胎于清华同方,然后一路并购成了半导体巨头。

清华同方的上市非常快,创下成立公司3天就上市的神话。

从2001年开始,清华同方承担研制二代身份证芯片的重任,为此特意成立新公司“同方微电子”,正式踏入芯片世界。

同一年,“晶源电子”成立了,这可是我国晶体元器件的龙头企业,2005年上市。

2010年的时候,同方把晶源电子给收购了,并且改名为“同方国芯”。

后来同方国芯又收购了大名鼎鼎的“深圳国微电子”。

这家公司可了不得,集成电路实力非常强,在国内绝对领先。

集成电路产业链主要由四个重要环节组成,分别是:石英晶体、芯片业务、集成电路和封测。

同方已经拿下了其中的三个环节,只差最后一个封测,必须得补齐。

于是2015年收购了“西安华芯”。

西安华芯是全球存储器龙头“奇梦达”在中国的研发中心之一,核心业务就是做集成电路的封测。

整个产业链全部到位之后,同方花了三年时间消化整合。

2018年武功大成,把这四大板块合在一起成立了《紫光国芯微电子股份有限公司》,也就是现在的紫光国微。

从这个过程我们可以看到,紫光国微完全是靠收购填充产业板块发展起来的,尤其是赵伟国掌权的那10年,整个集团大大小小的收购60项左右。

尤其是资产规模,从区区13亿,涨到了恐怖的3000亿。

比如紫光展锐,就是2013年紫光集团买下来的。

最疯狂的是2015年,从年初到年末,紫光每个月都在收购。

2月份成为TCL集团的第三大股东,4月份成为沈阳机床第二大股东,5月份控股惠普旗下的新华三,9月成为西部数据的大股东,成立紫光西数,10月成为力成科技最大股东。

这几项还只是金额较大的收购,那一年花了600亿。

600亿那得多少钱啊!

也正是这一路飞奔,紫光集团成为了我国半导体巨头,在安全芯片和通讯芯片领域,都是数一数二的地位。

可能很多人会有疑问,紫光集团哪来的这么多钱,这么短时间内收购这么多家公司。

答案显而易见,都是借来的,所以2020年,紫光集团总负债高达2029亿,这不可能还得起,导致破产重组。

当然集团重组并不影响旗下子公司的正常经营,因为本质上就是股东换一换。

所以别看2020年紫光国微的业绩下滑,其实并不是这个事情的影响,而是合并报表造成的,如果按照真实业务来算,那一年紫光国微的营收实际上是增长26.4%的。

我们可以说紫光集团玩的是资本游戏,紫光国微可是老老实实做技术的,公司研发人员占比都超过一半了。

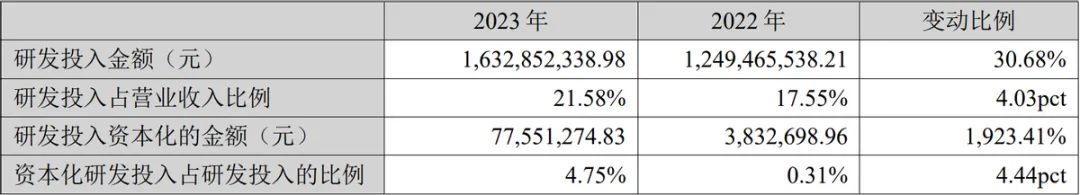

研发投入上也很舍得。

去年研发投入超过16个亿,占了营收的21.58%,如果按照欧盟的标准,研发费用支出比例超过5%的,都属于高研发强度。

紫光国微这可是高强度的四倍啊,收获的成绩当然也是不错的,不但是集成电路设计企业龙头之一,安全芯片在全球都是名列前茅的。

二、业务

紫光国微主要要三块业务,石英晶体、特种集成电路和芯片。

石英晶体是以前“晶源电子”留下来的老业务,占比一直很小,可以忽略不计。

即便是集成电路和芯片,其实外界所能知道的信息也非常少,因为一个是特种用的,一个是安全领域用的,就注定是保密的。

我们所能获知的重点信息,主要是三个。

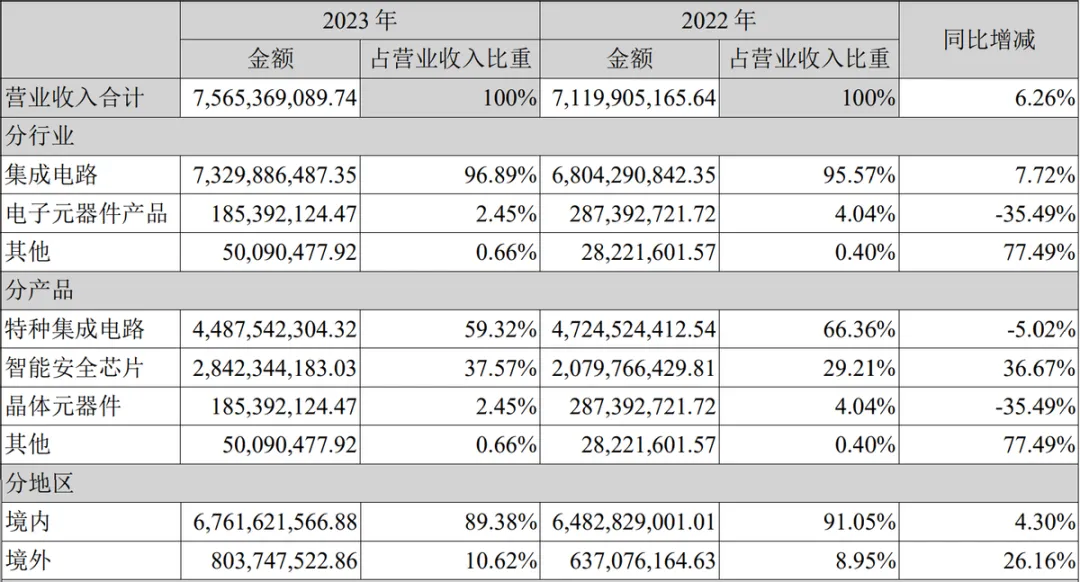

第一个是产品收入情况。

去年特种集成电路营收44.9亿,同比下降5%,看样子不止是地方上缺钱,很多部门也缺钱,估计是不少项目都暂停了。

要知道去年半年报的时候,特种集成电路营收21.6亿,同比是增长10.8%的,下半年的表现相比2022年要差了不少。

这东西的毛利率一直非常高,近五年都没低于过73%,去年依然还有73.22%的毛利率。

这就是特殊生意的好处,订单可以少下点,但是价格不会降,都是兄弟。

安全芯片的表现还是不错的,去年营收28.4亿,同比大增了36.7%,这是紫光国微计划打造的第二增长曲线,效果还是可以的。

第二个是紫光国微的FPGA产品,依然是行业领先的。

这个FPGA叫“现场可编程逻辑门阵列”,根据这个名字的前半部分,相信大家也能看出是做什么用的。

“现场可编程”就是可以二次开发的意思,集成电路在生产出来后,用得比较多的是两种方式。

一种是定制型的,也就是客户需求明确,芯片在设计的时候就已经把功能全都考虑进去,生产出来的成品是直接可以用的。

另一种是半定制型的,芯片生产出来后,有一个底层系统,没有具体成熟的功能,客户买回去后再在这个底层系统上,根据自己需求做二次开发。

FPGA显然就是属于这种,虽然紫光国微从来没有具体讲过他的FPGA产品,但既然是技术领先,那一定不缺市场。

因为特殊领域肯定也要用好的,但是这个行业领先,我觉得应该是指“特种行业”,如果算上民用行业,FPGA做得好的巨头那就比较多了。

不过没关系,你的技术再好,特殊领域你也进不来,所以紫光国微的行业地位依然很稳固。

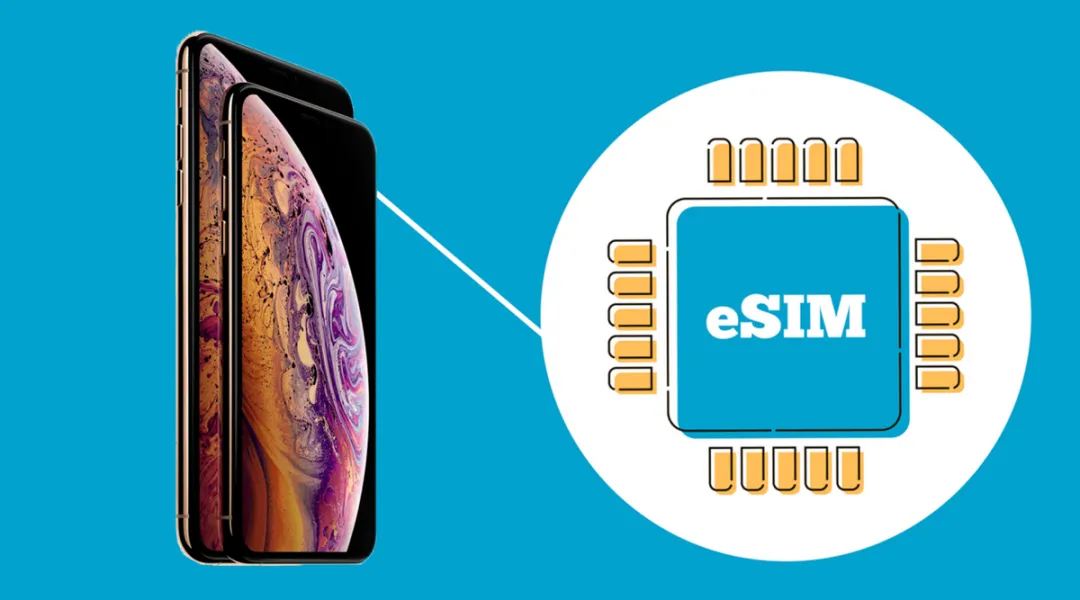

第三个是公司的SIM卡芯片,这个我们手机里面都有,但是未来的发展趋势是eSIM卡。

eSIM卡是没有实体卡的,类似一种电子证书,下载后就可以用。

这种卡是直接内置在芯片里,功能跟传统的SIM卡一样,但是不需要去办实体卡。

现在不少电子设备里面已经在用了,比如手机、平板、可穿戴设备等等,但是目前只有部分手机支持。

如果认真研究过《十四五规划》的朋友,可能就会有印象,里面有这么一条:“推动人工智能、大数据、区块链、边缘计算、嵌入式SIM卡(eSIM)卡、先进计算和量子计算等新兴技术应用。”

近两年高层也在推动eSIM卡的发展,因为这东西虽然在消费电子里面用不用都无所谓,但是在“物联网”领域的价值很大。

紫光国微可是第一家推出联通5G eSIM卡的,现在已经用在了物联网和汽车上。

除了eSIM卡在进步之外,传统的SIM卡也正在走向海外,虽然还刚起步,未来也算是一个想象空间。

在公司年报里,紫光国微唯一描述产品市场的,就是汽车芯片,已导入数十家主机厂和Tier1,实现了量产装车。

不过现在车载芯片的核心是智能驾驶,主要还是靠进口,按照紫光国微公布的信息,并没有布局这一块,而是数字钥匙和T-BOX。

数字钥匙大家都知道,T-BOX是车联网核心四部分之一,车联网主要包括“主机、车载T-BOX、手机APP和后台系统”。

BOX的作用就是让手机和后台系统进行通信,手机就能显示车辆信息以及控制车辆部分功能,比如打开空调或者调节座椅啥的。

紫光国微未来的业绩增长也主要就是靠芯片了,因为特种集成电路不涉及通用领域。

上个月的机构调研的时候,现场有人问了公司这么一个问题:是否考虑并购有存储业务的其他公司?以及公司未来是否将特种集成电路向民用集成电路转型?

公司的回复是:目前没有相关计划。

所以我看待紫光国微,不会去太关注他的特种集成电路业务,因为反正云里雾里也不知道什么情况,主要还是关注他的芯片业务。

但是不要误解,紫光国微自己并不生产芯片,主要是做设计,至于生产和封装都是外包的。

三、业绩

紫光国微的业绩不怎么稳定,因为毕竟市场需求不是他能控制的,特种领域的需求取决于上面的计划和钱袋子状况。

前面三年公司的业绩很好,营收从2020年的33亿涨到2023年的76亿,翻了一倍还不止。

但是今年一季度就有点惨,营收11亿,同比下降了26%,公司的解释是特种集成电路出货量和单价双双下滑导致的。

你看不止是民用领域难,特种领域也是一样的。

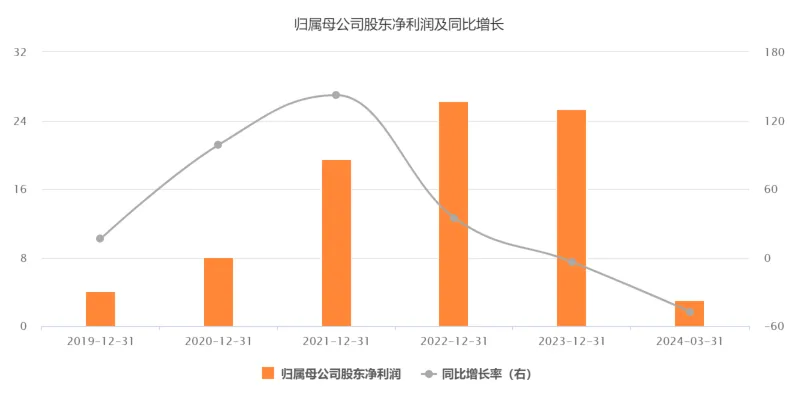

净利润这几年的表现和营收是保持同步的。

前三年也涨得很猛,2020年归母净利润才8个亿,2023年达到25个亿,翻了3倍多。

但是今年一季度同样很惨,归母净利润只有区区3个亿,同比大降45.7%。

其实公司没花多少钱,今年的销售费用和管理费用都只有几千万,财务费用还是赚的,只有研发费用近3个亿,也没有去年同期多。

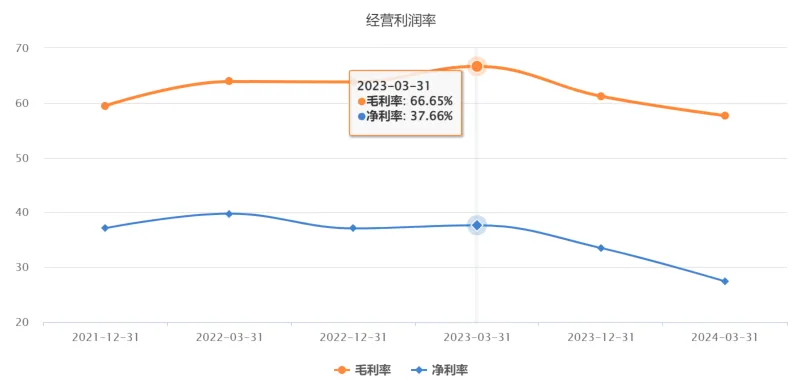

主要还是毛利率下降太多了,但是对比毛利率的时候要注意,2023年整年的毛利率比较低只有61%,这主要是下半年拉下来的,实际上去年一季度的毛利率不算低。

如上图所示,去年一季度毛利率66.65%,而今年只有57.67%,下降了9个百分点,这才符合营收下滑26%这个情况

净利率也从去年同期的37.66%下滑到现在的27.42%,下降了10个百分点以上。

这种情况不能用“卷”来形容,紫光国微一直过得很舒服,竞争并不激烈,只要有需求他就能分一杯羹,上面实在没需求,那就没办法。

那未来会不会需求恢复呢?

我觉得是必然的,科技发展肯定是会一直向前的,我们的特种领域技术,并不是全球领先的,还有很多设备为了安全性和稳定性,都是落后于民用设备的。

那除了保留一部分库存设备用作不时之需,当下日常用的还是会跟随科技进步慢慢更新迭代,关键在于花多少钱来办这个事。

我是坚定看好祖国,相信国运的,当下的经济困难只是暂时的,一旦好转之后,各行各业就会开始恢复,特种领域也是一样的。

所以我对紫光国微长期的看法,是下有“不稳定保底”,上有预期。

之所以是不稳定保底,因为业务再差也不会差到哪去,很多特种领域的刚性开支是少不了的,然后根据实际情况会有波动,所以是不稳定的。

之所以有预期也很简单,公司地位摆在那,再说现在智能芯片这个第二增长曲线,目前还是有不错成绩的,物联网和车联网的市场是非常庞大的,紫光国微如果真有过硬的技术,第二增长曲线超过主营业务,是很有可能的。

四、总结

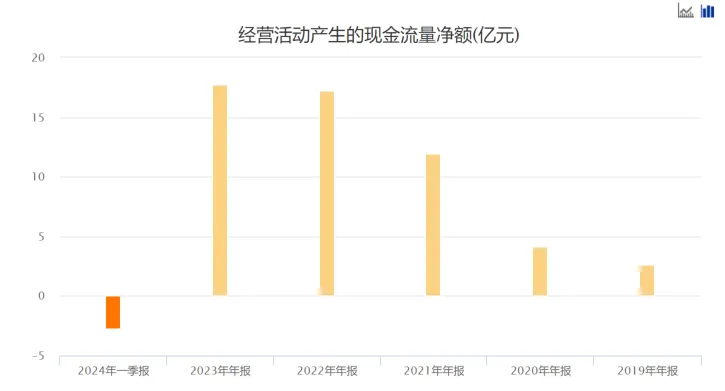

紫光国微今年的业绩困境确实比较明显,经营现金流已经是负的。

如上图所示,一季度经营现金流净额为-2.72亿,同期减少252.63%,下降幅度这么大,说明手里的订单已经不多了。

公司的芯片业务一般都会先收定金,然后生产交货,最后收尾款。

如果新订单量比不上去年同期,或者说不足以满足一个生产周期,那么当预收款比较大的时候,尾款自然就少了,又没有足够的新订单定金流入,经营现金流净额就会大幅度下滑,产生负数就很正常了。

这种情况出现在一季度是可以理解的,如果下半年依然是这样,那就麻烦了。

希望下半年紫光国微的业绩有所恢复,毕竟每年十几个亿的研发投入,如果是今年一季度这样的盈利水平,肯定是支撑不了的。

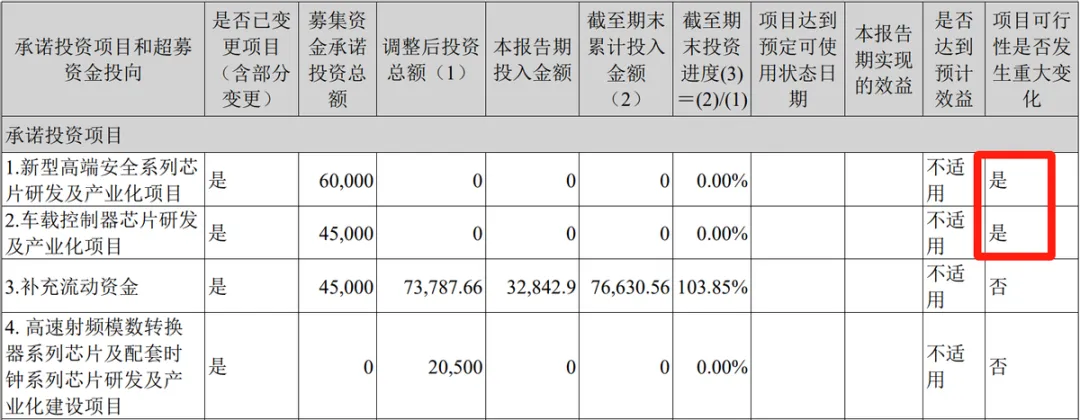

对于紫光国微的科研技术,我之前其实是抱有期待的,但是去年公司反悔了,这让我颇有微词。

当时紫光国微承诺研发高端安全芯片和车载控制芯片,为此准备投入10.5个亿,但是说放弃就放弃了。

放弃的原因是高端安全芯片目前市场规模太小,经济效益有较大不确定性。

然后车载控制芯片难度太大,国外巨头的产品性价比更高,公司研发的产品没有竞争力。

这理由挺扎心的,不过说的也是实在话。

但是难度大就放弃了,我总觉得还是有点草率了!

不管怎么样吧,紫光国微肯定是骄傲的,他可能不在乎外界怎么看他,反正他也不需要借钱,现在没有短期借款,长期借款也就一个多亿。

至于市值的话,他可能想的是,爱怎么涨就怎么涨,爱怎么跌就怎么跌,跟他没关系。

守着特种领域这个蛋糕,市场好就多赚一点,市场不好就少赚一点,反正都是赚。

不能说这个选择有问题,就是好像有点太保守了!

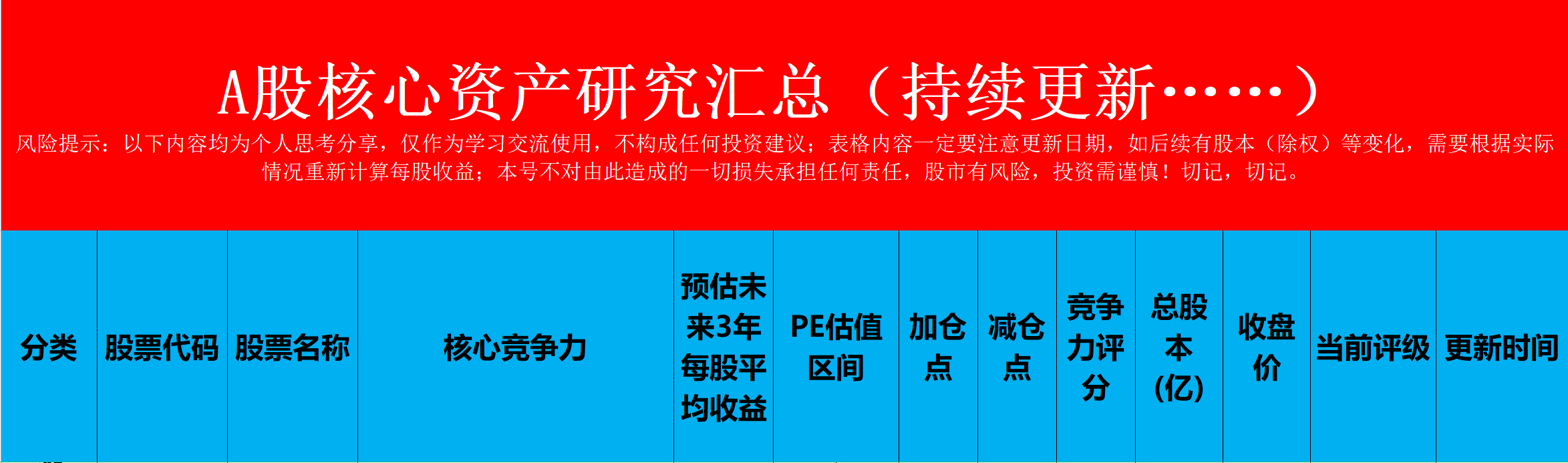

我做了下面这张《A股核心资产研究汇总》表,里面精选了上百家优质公司,并附数万字的分析方法。

所有分析过的公司都会在上面这个表里更新数据。

一起探索企业基本面的研究,收获必然巨大。

小拇指,发财手点个赞......

#半导体板块大涨,抄底机会?#$紫光国微(SZ002049)$

本文作者可以追加内容哦 !